| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Шпаргалка: Экономика недвижимости

Привлекательной для целей оценки в ближайшее время будет и техника коэффициентов покрытия долга (ТКПД), т.к. расширение ипотечного кредитования коммерческой недвижимости потребует от банков углубленного анализа рисков и принятия решений о рекомендуемых величинах коэффициентов покрытия долга DCR. В этом им сегодня могут помочь рекомендации о рыночно обоснованных и приемлемых для заемщиков величинах DCR, получаемых оценщиками-консультантами в результате сравнения (4.7) и (4.13).

Анализируя достоинства техник остатка, обратим внимание на то, что, например, в технике остатка для земли ТОЗ удалось избавиться от недостатка техник группы компонентов ТГКС собственности, заменив пока что недоступную величину L относительно легко определяемой величиной рыночной стоимости улучшений Vb. В случае доступности информации о рыночных сделках с земельными участками, можно решать и обратные задачи: например, сопоставляя с (4.15) найденную сравнительным анализом сделок рыночную стоимость земли, можно оценить величину потерь стоимости из-за всех видов износов или из-за трудно определимого внешнего устаревания улучшений в составе Vb.

Завершая раздел, обратим внимание на то, что все техники метода прямой капитализации просты в употреблении, но не учитывают динамику изменения доходов и цен на рынке недвижимости. С этой задачей более успешно могут справляться техники метода капитализации доходов нормой отдачи на капитал, описываемые в следующем разделе.

15. Метод капитализации доходов нормой отдачи на капитал- [1]-стр. 227-243

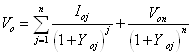

Метод капитализации доходов нормой отдачи устанавливает (с использованием общей нормы дохода на капитал Yo в качестве нормы дисконта) связь искомой рыночной стоимости Vo с величинами чистого операционного дохода Ioj, вычисленными для каждого j-го года всего прогнозного периода в n лет, и стоимостью реверсии Von на конец последнего года прогнозного периода - в соответствии с (4.1):

, (4.20)

, (4.20)

Заметим, что в общем случае Yoj в (3.17) обозначает общую норму отдачи - среднюю для первых j периодов из горизонта планирования.

Техники непосредственного дисконтирования

Данная техника обеспечивает дисконтирование потоков чистых операционных доходов и реверсии по (4.1) с использованием локальных (для периодов) и средних величин общей нормы отдачи Yo, найденных обработкой рыночной информации о доходности инвестиционных проектов, связанных с приобретением и доходным использованием объектов, или с использованием информации о доходности альтернативных проектов, ближайших к оцениваемому типу объектов по уровню рисков.

Первой в этой группе позиционируется техника дисконтирования с суммированием рисков (ТДСР), которая предусматривает расчет по (3.14) общей нормы отдачи Yo на капитал, вложенный в объект оценки, добавлением к безрисковой норме суммы премий за все виды рисков: Yo=Yrf+∑Yri,(4.21)

Здесь Yrf – безрисковая норма, включающая в себя безинфляционную составляющую и темп «расчетной» инфляции; Yri - премия за i-й тип риска из полного набора k типов, характерных для проектов, связанных с недвижимостью.

Если имеется возможность корректировки величины капитализируемого дохода с учетом влияния риска соответствующего типа, то нет необходимости вносить поправки на риск в норму отдачи как норму дисконтирования (или наращения). Однако в этом случае учет влияния рисков должен базироваться на анализе представительного множества возможных сценариев реализации проекта с построением «дерева решений» и дальнейшим «свертыванием» полученных результатов. Поскольку количество рисков, подлежащих учету, весьма велико, анализ представительного множества сценариев оказывается практически нереализуемым. Вследствие этого, из-за снижения уровня представительности рисков «сценарный» подход теряет преимущество перед подходом, предусматривающим приближенный учет рисков введением соответствующих премий в структуру нормы отдачи.

В состав общей нормы отдачи не должны включаться премии за те виды рисков, которые учтены корректировкой будущих доходов (например, за риски, ущерб от которых будет покрываться страховщиком). Тогда: Yo≈Yrf+Yr+Yl+ Yfin, (4.22) где Yr - премия за основной пакет рисков, характерных для проектов, связанных с недвижимостью, кроме рисков низкой ликвидности (премия Yl) и рисков принятия инвестиционно-финансовых решений (премия Yfin), которые выделяются из состава пакета для того, чтобы подчеркнуть особенность недвижимости, отличающую ее от других типов финансовых инструментов.

В этой связи здесь уместно рассмотреть модель оценки финансовых активов (CAPM – Capital Asset Pricing Model), которая является разновидностью техники суммирования рисков и предназначена для оценки нормы отдачи на собственный капитал Ye, вложенный в портфель ценных бумаг: YCAPM=Ye=Yrf+β(YM-Yrf). (4.23)

Здесь аналогично (4.22) представлены: безрисковая норма Yrf, премия за основной пакет рисков, характерных для ценных бумаг β(YM-Yrf), где YM -средняя за несколько последних лет норма отдачи для ценных бумаг, представленных на фондовом рынке; β - коэффициент, измеряющий относительный уровень специфических рисков рассматриваемого проекта по сравнению со средними рисками инвестиционных проектов того же типа.

Для закрытых и малых компаний, чьи акции не продаются на фондовой бирже, в дополнение к премиям за риски, представленным в (4.23), вводятся также премии Y’,Y"за специфические риски, связанные с особенностями компании (малое предприятие, закрытое акционерное общество): YCAPM=Ye=Yrf+β(YM-Yrf)+Y’+Y" (4.24)

Следует иметь в виду, что техники суммирования рисков оказываются трудно реализуемыми в российских условиях из-за отсутствия статистических данных о проявлении тех или иных рисков и трудностей оценки величины премий за риски.

Техника сравнения с альтернативными проектами (ТСАП) предусматривает определение для общей нормы отдачи Yo диапазона возможных значений с границами снизу Y1 и сверху Y2 - путем сопоставления уровней рисков, снижающих величину отдачи от объекта оценки, - в сравнении с объектами альтернативного вложения капитала. Реализация техники обеспечивается ранжированием проектов по степени рискованности с целью отыскания альтернативных проектов, максимально приближенных к проекту с оцениваемым объектом.

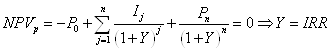

Техника дисконтирования с нормами, полученными техникой экстракции (ТДЭН) обеспечивает определение общей нормы отдачи с использованием соотношения, записанного для инвестиционного цикла с известными: ценой купли P0, ценой последующей перепродажи объекта Pn и величинами чистых операционных доходов Ij, полученных или прогнозируемых для всех периодов от момента покупки до момента перепродажи объекта, - как правило, при условии неизменности во времени величин потоков доходов и обшей нормы отдачи Y:

(4.25)

(4.25)

Здесь NPVp - чистая текущая стоимость благоприобретений и издержек данного конкретного инвестиционного проекта, а IRR - внутренняя норма рентабельности проекта. Искомая величина среднерыночной нормы отдачи Yo определяется обработкой результатов итерационных расчетов локальных величин Y для разных инвестиционных проектов.

Техника квалиметрического моделирования (ТКМ) оказывается полезной для установления величины общей нормы отдачи для объекта оценки в случае, если известен диапазон возможных значений этой нормы - от минимального значения Ymin до максимального значения Ymax. Локальное значение искомой нормы отдачи для объекта оценки внутри указанного диапазона устанавливается с использованием ТКМ, позволяющей решать задачи количественной оценки качественных показателей. При этом определяется интегральный показатель качества K объекта оценки и применяется процедура интерполяции с использованием линейной связи:

Yo=Ymax-K(Ymax-Ymin)(4.26)

Модельные техники

Эти техники обеспечивают определение рыночной стоимости всего объекта недвижимости для относительно простых частных случаев капитализации чистых операционных доходов, не меняющихся по периодам или меняющихся, но по простейшим моделям - с использованием одинаковой для всех периодов общей нормы отдачи.

Тогда: Vo=Ioan(Yo, n)+Vondn(Yo, n).

Здесь использованы обозначения: dn=1/(1+Yo)n -дисконтный множитель, текущая стоимость единицы; an=(1-dn)/Yo -текущая стоимость единичного аннуитета.

Если в (4.27) ввести величину относительного приращения стоимости объекта Δo=(Von-Vo)/Vo, разделить обе части равенства (4.27) на Io и вспомнить, что среднерыночная величина общего коэффициента капитализации равна Ro=Io/Vo, получим формулу Эллвуда:

![]() . (4.28)

. (4.28)

Здесь SFF=1/Sn - коэффициент фонда возмещения (Sinking Fund Factor), представляющий собой четвертую из шести функций сложного процента, а Sno=[(1+Yo)n–1]/Yo - будущая стоимость единичного аннуитета, являющаяся еще одной (пятой) функцией сложных процентов. Обратим внимание на необходимость обоснования возможности использования в методе капитализации доходов нормой отдачи соотношения Ro=Io/Vo, введенного в методе прямой капитализации. Здесь нужно иметь в виду феномен аксиомы теории оценки: очевидно, что рыночная стоимость, найденная «прямой» капитализацией и капитализацией нормой отдачи на капитал одного и того же дохода должна быть одинаковой. При этом нужно лишь иметь в виду, что в (4.28) коэффициент Ro определяется аналитическим соотношением, полученным путем преобразования формулы дисконтированных денежных потоков, в то время как в (4.7) Ro задается эмпирическим соотношением, обеспечивающим обработку данных о конкретных сделках.

Нетрудно заметить, что при тех же упрощающих предположениях аналогичную структуру будут иметь связи норм отдачи для собственного и заемного капиталов с соответствующими коэффициентами капитализации:

Vm=Iman(Ym, n)+Vmndn(Ym, n) (4.29)

Ve=Iean(Ye, n)+Vendn(Ye, n) (4.30)

![]() ;

; ![]() (4.31)

(4.31)

![]() ;

; ![]() (4.32)

(4.32)

Несколько иначе будут представляться коэффициенты капитализации для земли Rl и улучшений Rb. Особенностью ситуации является то, что доходность и риски, характеризующие использование земли и улучшений, взаимосвязанных в составе одного (единого) объекта недвижимости, оказываются неделимыми. Из этого следует, что для земли и улучшений в составе объекта недвижимости следует использовать одну норму отдачи, равную общей норме отдачи на капитал для всего объекта.

Vl=Ilan(Yo, n)+Vlndn(Yo, n) (4.33)

Vb=Iban(Yo, n)+Vbndn(Yo, n) (4.34)

![]() ;

; ![]() (4.35)

(4.35)

![]() ;

; ![]() (4.36)

(4.36)

Техники без учета амортизации (МТБА) реализуются:

- при бесконечно большом числе периодов получения доходов из n→∞ следует SFF→0 и, если Δo ограничено, то Ro→Vo;

- при равенстве стоимости реверсии первоначальной стоимости объекта Vo=Von имеем Δo=(Von-Vo)/Vo=0, откуда Ro=Vo.

В обоих этих случаях чистый операционный доход от эксплуатации объекта формирует только доход на капитал, так как исчезает необходимость резервирования средств на возврат капитала.

Техники полной амортизации (МТПА - модели Инвуда и Хоскольда) применяются, когда доходы от эксплуатации обеспечивают не только формирование дохода на капитал, но и полный возврат капитала. Техники базируются на соотношении (4.28) с использованием предположения о полном истощении актива (Von=0) к концу срока управления объектом (соответствует реальной ситуации, когда стоимость улучшений отрицательна и равна по модулю стоимости земельного участка). Из условия полной амортизации актива по (4.28) следует Δo= -1, откуда получаем: Ro=Yo+SFFo, (4.37) т.е. общий коэффициент капитализации равен сумме нормы дохода на капитал Yo и коэффициента фонда возмещения SFFo.

Данная версия техники предложена Инвудом и из нее следует методически важный вывод: Io=VoRo=VoYo+VoSFFo, т.е. в условиях, когда доход на капитал и возврат капитала обеспечиваются только текущими доходами (стоимость реверсии равна нулю), слагаемые в правой части последнего соотношения характеризуют две части Io: одна из них обеспечивает доход на капитал (VoYo - по определению), другая (VoSFFo - оставшаяся часть) обеспечивает возврат капитала. Отсюда следует вывод о том, что (4.37) представляет собою интегральную норму, включающую в себя норму отдачи (дохода на капитал) - Yo и норму возврата капитала - SFFo.

Все соотношения, приведенные выше, базировались на модели Эллвуда, полученной в предположении неизменности доходов во времени. Это приближение хорошо согласуется с концепцией и реализацией «безамортизационных» техник (МТБА), но не согласуется с исходным положением техник полной амортизации: условие Von=0 означает, что к концу n-го прогнозного периода чистый операционный доход обращается в ноль (Von=Io/Ro=0), что противоречит исходному положению модели Эллвуда (Io=const). Таким образом, модели Инвуда и Хоскольда оказываются внутренне противоречивыми, что не позволяет использовать их в практике оценочных расчетов.

Модельная техника линейного изменения цен (МТЛИЦ - модель Ринга). Указанную противоречивость предыдущих моделей попытался преодолеть Ринг, который предложил моделировать процессы, характеризуемые одновременным уменьшением доходов и стоимости (вследствие старения актива), используя соотношение: Ro=Yo-Δo/n (4.38)

Здесь относительное приращение Δo стоимости объектов недвижимости того типа, к которому относится объект оценки, на горизонте планирования (и прогнозирования цен) распределяется между всеми n предстоящими годами поровну. При этом рассматривается возможность использования модели не только для случая отрицательного Δo (аналогично линейной амортизации), но и для положительного Δo (аналогично модели линейного роста цен). В представленной трактовке модель не содержит противоречий, но предлагается без какого-либо обоснования. Таким образом, возможность использования и ограничения в применении модели Ринга нуждаются в дополнительной проверке.

Модельная техника ускоряющегося изменения иен (МТУИЦ). Учитывая, что модель Эллвуда и «безамортизационные» техники могут применяться для качественного анализа и приближенных расчетов при слабом изменении доходов и цен на недвижимость, целесообразно рассмотреть другое крайнее предположение о том, что доходы растут (или уменьшаются) по «схеме сложных процентов» (с положительной или отрицательной величиной темпа χo -роста или уменьшения соответственно):

Ioj=Io1(1+χo)j-1.

Подставляя Ioj в (4.20), умножая обе части равенства на (1+χo) и суммируя геометрическую прогрессию со знаменателем (1+Yo)/(1+ χo), получим:

![]() ; θny=(1+Yo)n-1;

θnχ=(1+χo)n-1. (4.39)

; θny=(1+Yo)n-1;

θnχ=(1+χo)n-1. (4.39)

В частном случае, когда прогнозируемые цены на недвижимость меняются синхронно с изменением доходов, целесообразно рассмотреть вариант изменения стоимости реверсии к концу каждого периода пропорционально изменению дохода следующего периода (Vk=Ik+1/R)- В таком случае можем определить и величину относительного приращения стоимости объекта:

Vo1=Io1(1+χo)/Ro=Vo(1+χo); Vo2=Io1(1+χo)2=Vo(1+χo) 2; Von=Vo(1+χo)n;

![]() . (4.40)

. (4.40)

Подставляя (4.40) в (4.39), получим результат, называемый в литературе моделью Гордона: Ro≈Yo-χo. (4.41)

Аналогичным образом можем получить соответствующее соотношение и для собственного капитала: Re≈Ye-χe. Что касается заемного капитала, то в наиболее часто встречающемся случае использования самоамортизирующегося кредита размеры платежей по обслуживанию долга одинаковы по всем периодам, а по окончании срока действия кредитного договора Δm= -1, откуда Rm=Ym+SFFm.

В рамках данной модели, применимой в реальных условиях роста цен и доходов по схеме сложного процента, можем вернуться к обсуждавшейся выше проблеме установления связи между нормами отдачи для всего инвестированного капитала Yo и нормами отдачи на собственный Ye и заемный Ym капитал. При этом воспользуемся введенным ранее соотношением между соответствующими коэффициентами капитализации: Ro=MRm+(1-M)Re.

При этом следует иметь в виду, что во все n периодов платежи по обслуживанию долга составляют неизменную (большую) часть чистого операционного дохода Io. Вследствие этого относительное наращение Io (как и стоимости объекта в целом) изменяется с темпом χo, несколько меньшим темпа χe наращения тех же величин для собственных средств (χo< χe, так что χo≈(1-M)χe). C учетом сказанного выше для данного случая можем записать:

Yo≈МYm+(1-М)(Ye- χe)+χe≈MYm+(1-М)Ye (4.42)

(4.42) может использоваться теперь для расчета прибыли предпринимателя при финансировании проекта - как из собственных средств, так и с использованием заемных средств.

Техники ипотечно-инвестициоиного анализа

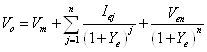

Эта группа техник обеспечивает определение общей рыночной стоимости Vo объекта путем суммирования величины кредита Vm, используемого для приобретения недвижимости, и величины собственного капитала Ve, рассчитываемой с использованием нормы отдачи для собственного капитала Ye, части чистого операционного дохода, приходящейся на собственный капитал Iej, и стоимости собственного капитала в составе стоимости реверсии Ven.

(4.43)

(4.43)

Техника ипотечно-инвестнционного анализа с дисконтированием (ТИИАД) предусматривает представление стоимости собственного капитала с использованием соотношения типа (4.43), а в часто встречающемся упрощенном приближении неизменности потоков доходов и норм отдачи расчетное соотношение приобретает вид: Vo=Vm+aneIe+dneVen, (4.44) где dne=1/(1+Ye)n - дисконтный множитель; ane=(1-dne)/Ye - текущая стоимость единичного аннуитета, рассчитанная для n периодов при норме отдачи на собственный капитал Ye.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |