| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Курсовая работа: Анализ финансово-хозяйственного состояния ОАО "Ульяновскэнерго"

· размер срочного платежа;

· размер общих расходов заемщика по погашению кредита;

· сумма выплаченных процентов

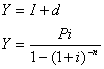

Используем формулы сложных процентов, вида:

,

(45)

,

(45)

где ![]() срочные выплаты

(периодические расходы по кредиту);

срочные выплаты

(периодические расходы по кредиту);

![]() сумма уплаченных

процентов;

сумма уплаченных

процентов;

![]() размер погашения

основной суммы долга на

размер погашения

основной суммы долга на ![]() периоде;

периоде;

![]() остаток задолженности

на начало

остаток задолженности

на начало ![]() периоде;

периоде;

![]() первоначальная сумма

долга (кредита);

первоначальная сумма

долга (кредита);

![]() процентная годовая

ставка;

процентная годовая

ставка;

![]() срок кредита.

срок кредита.

Таким образом, периодические выплаты по кредиту будут равны:

![]()

ОАО «Ульяновскхлебпром» при взятии кредита в 2,5 млн.руб. ежегодно будет осуществлять платежи равными долями каждый год в размере 693481руб., или 57790 руб. в месяц, при годовой ставке процентов - 20%, начисляющиеся ежедневно. Таким образом, каждый день начисляется процент – 0,055%.

Результаты представим в таблице:

Таблица 25.1

Расчет общего размера срочного платежа, руб.

| Год | Остаток долга на н. г. | Сумма ежегодного погашения долга | Сумма процентов по кредиту | Годовая сумма платежа |

| 1 | 2500000 | 693481 | 500000 | 193481 |

| 2 | 2306519 | 693481 | 416303,8 | 232177,2 |

| 3 | 2074341,8 | 693481 | 414868,36 | 278612,64 |

| 4 | 1795729,16 | 693481 | 359145,832 | 334335,168 |

| 5 | 1461393,992 | 693481 | 292278,8 | 401202,2 |

| 6 | 1060191,8 | 693481 | 212038,36 | 481442,64 |

| 7 | 578749,16 | 693481 | 115749,832 | 577731,168 |

| Итого: | 4854367 | 2354367 | 2500000 |

Расчет суммы экономии налога на прибыль при кредите и лизинге выполним в Таблице 26[39]. Ставку налога на прибыль примем в размере 20%, на имущество – 2,2%. Для сравнения суммарных затрат учитываем фактор времени, сопоставляя дисконтированные расходы предприятия, то есть расходы, приведенные к одному (начальному) моменту времени.

Для расчета амортизационных отчислений при кредите используется линейный метод, при котором годовая норма амортизации равна 10%, а сумма амортизации – 250000руб. Сумма налога на имущество определяется исходя из среднегодовой стоимости имущества и ставки налоги - 47500руб.

Таким образом, экономический эффект сводится к следующему.

Сравнительный анализ показывает, что дисконтированная сумма экономии налога на прибыль при лизинге на 197208,8 руб. (675681,6-478472,8) больше, чем при кредите, что доказывает преимущество лизинговой сделки по сравнению с кредитной сферой финансирования.

Важным моментом при сравнении той или иной схемы кредитования является выбор временного периода, на котором рассматриваются денежные потоки.

Горизонт планирования должен быть выбран таким образом, чтобы были учтены все расходы и вес налоговые выгоды предприятия от использования того или иного кредитного ресурса.

Если при лизинге, как правило, имущество полностью амортизируется за счет применения коэффициента ускорения, то при покупке оборудования за счет кредита предприятие будет продолжать получать экономию на прибыль за счет отнесения на расходы амортизационных отчислений и налога на имущество (при этом будут продолжаться и расходы по уплате налога на имущество).

Поэтому сравнительный анализ денежных потоков должен осуществляться не только в пределах срока использования кредитных ресурсов, но и соответствовать сроку полной амортизации имущества. Причем вес денежные потоки за весь срок амортизации имущества должны приводится к одному моменту времени путем дисконтирования.[40]

ГЛАВА 3. АНАЛИЗ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ ОАО «УЛЬЯНОВСКХЛЕБПРОМ» ПО ДАННЫМ ОТЧЕТА О ПРИБЫЛЯХ И УБЫТКАХ

Основным показателем финансово-хозяйственной деятельности организации является финансовый результат, который представляет собой прирост (уменьшение) стоимости собственного капитала предприятия за отчетный период. Отчет о прибылях и убытках (Форма №2[41]) позволяет проследить схему формирования финансового результата организации: от выручки, полученной в процессе реализации товаров (работ, услуг) до чистой прибыли, которую можно использовать по своему усмотрению.

Значение отчета о прибылях и убытках определяется ролью прибыли как показателя оценки эффективности хозяйственной деятельности организации, а также источника финансирования расширенного воспроизводства. На формирование прибыли оказывают воздействие производственные и финансовые факторы, а также содержание учетной политики в области ведения бухгалтерского учета и налогообложения. Показатели финансовых результатов хозяйственной деятельности организации отражают компетентность руководства и качество управленческих решений. Поэтому отчет о прибылях и убытках в современной аналитической практике рассматривается как источник информации об уровне экономической эффективности хозяйственной деятельности организации. Он используется для выявления и анализа тенденций формирования финансовых результатов и оценки управленческих решений за отчетный период.

3.1 Анализ структуры доходов и расходов ОАО «Ульяновскхлебпром»

Анализ доходов, расходов и финансовых результатов от деятельности предполагает структурный анализ доходов и расходов по источникам их возникновения, оценку стабильности получения доходов и расходов; результаты данного анализа представлены в Таблице 27[42].

В результате анализа можно сделать следующие выводы.

За три смежных года ОАО «Ульяновскхлебпром» увеличило объем продаж более чем на 40%, что говорит о стремлении повысить свою долю на рынке хлебобулочных изделий. Это сопровождалось соответствующими темпами роста чистой прибыли, так как рентабельность продаж по прибыли от продаж повысилась с 11,9 % до 13,6%, рентабельность чистой прибыли - с 3,73% до 12,1%. Более высокими темпами, чем себестоимость, росла выручка продукции. Коммерческие расходы организации составляло около 0,5% в среднем за весь анализируемый период, причем управленческие расходы учитывались в себестоимости продукции, в связи с этим значение ст. 040 в Форме № 2 имело нулевой результат.

Показатель валовой прибыли введен в отчет о прибылях и убытках для повышения аналитичности бухгалтерской информации. В первую очередь, коэффициент валовой прибыли характеризует возможности организации в покрытии обычных и прочих операционных расходов и существенно влияет на величину чистой прибыли. В нашем случае, при оценке показателя в динамике, прирост валовой прибыли, начиная с 2007 года составил 14%, при этом как величина чистой прибыли повысила свои показатели в 4,4, прирост в 2009 году составил 156,7 %.

В 2009 году прибыль до налогообложения увеличилась по сравнению с 2007годом на 92,3% и составила 92458 тыс.руб, чистая прибыль - на 156,7% по сравнению с предыдущим 2008 годом. Прибыль от продажи продукции составляет преобладающую долю в прибыли до налогообложения. В 2007 году доля прибыли от продаж в общей сумме прибыли до налогообложения составляла 180,5%, а в 2009 – 131,4%, что указывает на превышение прочих расходов над прочими доходами и означает потерю прибыли от продажи продукции.

В структуре доходов (расходов) ОАО «Ульяновскхлебпром» более 86% составляют доходы(расходы) по обычным видам деятельности, которые в основном формируют чистую прибыль организации. Рентабельность текущей деятельности (относительное превышение доходов над расходами) снизилась на 63983 тыс.руб. или на 16,7%. В целом темпы прироста доходов выше темпов приростов расходов.

3.2 Определение коэффициентов рентабельности ОАО «Ульяновскхлебпром»

Анализ формирования финансовых результатов дополняется оценкой показателей рентабельности, рассчитываемых по данным отчета о прибылях и убытках. Кроме рентабельности по текущей деятельности и рентабельности продукции (по прибыли от продаж) определяется показатель рентабельности продаж, рассчитываемый по чистой прибыли. В Таблице 28 представлены показатели рентабельности ОАО «Ульяновскхлебпром» за весь анализируемый период[43].

На основе данных Таблицы 28 можно сделать вывод о том за весь анализируемый период показатели рентабельности увеличивали свои показатели.

Рентабельность по текущей деятельности к концу анализируемого периода составила 14,4% - таким образом, ОАО «Ульяновскхлебпром» имеет 14,4 копеек прибыли с каждого рубля, затраченного на производство и реализацию продукции.

Если говорить об экономической рентабельности и отдачи вложенного рубля, вложенного в имущество организации, то величина данного показателя варьировалась с 6,55 до 9,8% и упала до 4,4% или 4,4копеек. Резкое падение данной величины было связано с уменьшением валюты баланса к началу 2009 года в 1,5 раза по сравнению с 2008 годом, а также ростом чистой прибыли организации в 2,6 раза.

Прибыль до налогообложения в выручке организации в 2009 году составляла 9,5%, когда в 2007 – лишь 6,6%. Рост показателя связан, прежде всего, с ростом выручки за реализацию продукции в динамике на 34,6% и росте затрат и себестоимости продукции ОАО «Ульяновскхлебпром»

ОАО «Ульяновскхлебпром» в конце анализируемого периода имело на конец 2009 года прибыли с 1 рубля вложенных средств в размере 12,6 %. Динамика показателя рентабельности продаж по прибыли от продажи за весь исследуемый период существенно не изменялась: величина варьировалась от 11,9 до 12, 6%, соответственно.

Если рассматривать рентабельность продаж с учетом ст. 190 Формы № 2 «Чистая прибыль (убыток) отчетного года», то к концу 2009 года она остановилась на границе 12,9%. Таким образом можно говорить о том, что доля прибыли организации за производство хлеба и мучных кондитерских изделий составила 12, 9 копеек. Именно величина этого показателя имела тенденцию роста на протяжении всего анализируемого периода. Низкие показатели коэффициента в 2007 году (3,7%) и 2008 году (4,9%) были следствием высокого значения ст. 030 «Коммерческие расходы» и себестоимости продукции в соответствующем периоде, а также низкой долей сформировавшейся прибыли от продаж.

Наиболее оптимальное значение величины рентабельности собственного капитала наблюдается в 2009 году – 40,8%, что показывает отдачу на инвестицию акционеров с точки зрения учетной прибыли в размере 40,8копеек. Стоимость же привлеченных источников, находящих свое отражение в IV и V разделе бухгалтерского баланса, к концу анализируемого периода достигла своего максимума в 89копеек на рубль вложенных средств, притом как в 2007-2008 годах уровень рентабельности заемного капитала варьировалось в пределах 21,6- 32%, что является наиболее оптимальными значениями, чем в 2009 году. Кроме того и рентабельность инвестиций в 2009 году имело максимальный результат, что также является негативной тенденций: предприятию понадобилось 7 рублей для получения 1 рубля прибыли, при том как в 2008 году – лишь 1, 8 рубля, а в 2007 - 62 копейки. ОАО «Ульяновскхлебпром» необходимо провести ряд мероприятий по контролю за управлением кредиторской задолженностью, а также эффективности привлечения дополнительных источников финансирования.

ГЛАВА 4. АНАЛИЗ ДЕНЕЖНЫХ ПОТОКОВ И ДВИЖЕНИЯ КАПИТАЛА ОАО «УЛЬЯНОВСКХЛЕБПРОМ» ПО ДАННЫМ ОТЧЕТОВ

4.1 Анализ движения денежных потоков прямым методом

Можно выделить несколько значений понятия денежный поток. На статическом уровне это количественное выражение денег, имеющихся в распоряжении субъекта (предприятия или лица) в данный конкретный момент времени - "свободный резерв". Для инвестора - ожидаемый в будущем доход от инвестиций (с учетом дисконта). С точки зрения руководства предприятия, на динамическом уровне, денежный поток представляет собой план будущего движения денежных фондов предприятия во времени либо сводку данных об их движении в предшествующих периодах. В каждом случае денежный поток означает фактическое движение финансовых средств.

Цель анализа денежных потоков - это, прежде всего, анализ финансовой устойчивости и доходности предприятия. Его исходным моментом является расчет денежных потоков, прежде всего, от операционной (текущей) деятельности.

Денежный поток характеризует степень самофинансирования предприятия, его финансовую силу, финансовый потенциал, доходность.

Финансовое благополучие предприятия во многом зависит от притока денежных средств, обеспечивающих покрытие его обязательств. Отсутствие минимально-необходимого запаса денежных средств может указывать на финансовые затруднения. Избыток денежных средств может быть знаком того, что предприятие терпит убытки.

Причем причина этих убытков может быть связана как с инфляцией и обесценением денег, так и с упущенной возможностью их выгодного размещения и получения дополнительного дохода. В любом случае именно анализ денежных потоков позволит установить реальное финансовое состояние на предприятии.

Анализ денежных потоков является одним из ключевых моментов в анализе финансового состояния предприятия, поскольку при этом удается выяснить, смогло ли предприятие организовать управление денежными потоками так, чтобы в любой момент в распоряжении фирмы было достаточное количество наличных денежных средств.

Анализ денежных потоков удобно проводить при помощи отчета о движении денежных средств - в нашем случае информационной базой является Форма № 4 «Отчет о движении денежных средств».

Составными частями отчета о движении денежных средств является поступление и выбытие денежных средств в разрезе текущей, инвестиционной и финансовой деятельности организации.

Текущая деятельность включает воздействие на денежные средства хозяйственных операций, оказывающих влияние на размер прибыли организации. К этой категории относятся такие операции как реализация товаров (работ, услуг), приобретение товаров (работ, услуг), необходимых в производственной деятельности организации, выплата процентов за кредит, выплаты по заработной плате, перечисления налогов.

Под инвестиционной деятельностью понимают приобретение и реализацию основных средств, ценных бумаг, выдачу кредитов.

Финансовая деятельность включает получение от собственников и возврат собственникам средств для деятельности компании, операции по выкупленным акциям.

Составление отчета о движении денежных средств и предполагает, таким образом, определение денежных средств в результате текущей, инвестиционной и финансовой деятельности.

Для этого используются данные баланса и отчета о прибылях и убытках.

Отчет о прибылях и убытках показывает насколько прибыльной была для организации деятельность в анализируемом периоде, но он не может показать поступление и выбытие денежных средств в текущей, инвестиционной и финансовой деятельности компании.

На практике используют следующие методы расчета денежных потоков: прямой и косвенный.

Прямой метод имеет простую процедуру расчета , понятную бухгалтерам и финансовым менеджерам. Этот метод непосредственно связан с регистрами бухгалтерского учета (Главной книгой, журналами- ордерами), удобен для расчета показателей, контроля за поступлением и расходованием денежных средств.

Годовая форма отчета «О движении денежных средств» за 2007-2009 года, в нашем случае, составлена на основании прямого метода. Превышение поступлений над выплатами как в организации в целом, так и по видам деятельности означает приток средств, а превышение выплат над поступлениями – их отток.

Прямой метод направлен на получение данных, характеризующих как валовый, так и чистый денежный поток в отчетном периоде, отражает объем поступлений и расходования денежных средств по видам деятельности и в целом по организации. При использовании такого метода расчета денежных потоков используются данные бухгалтерского учета, в которых отражены поступления и расходования денежных средств.

При использовании прямого метода раскрываются основные виды валовых денежных поступлений и выплат. Выделяют следующие достоинства этого метода:

· возможность показать основные источники притока и направления оттока денежных средств;

· возможность делать оперативные выводы относительно достаточности средств для платежей по различным текущим обязательствам;

· непосредственная привязка к кассовому плану (бюджету денежных поступлений и выплат);

· устанавливает взаимосвязь между реализацией и денежной выручкой за отчетный период и др.

Недостатком прямого метода является то, что он не раскрывает взаимосвязи полученного финансового результата и изменения абсолютного размера денежных средств.

Общая схема построения отчета о денежных потоках от всех видов деятельности прямым методом представлена в Таблице 29[44].

При проведении анализа движения денежных средств, используя прямой метод, сделаем выводы на основании Таблицы 29.

Основная масса денежных средств по текущей деятельности в 2007 году поступает в связи с перемещением денежных средств (98,5%). Темп прироста расходов по текущей деятельности составил 37,4%, причем, в первую очередь, повысилась статья расходов на приобретение товаров и услуг (49,9%). К началу 2009 году намечен резкий спад расходования денежных средств на 6,5%. Статья расходов денежных средств по текущей деятельности пополнилась в 2009 году на 19,4% за счет платежей по налогам и сборам. В общей по текущей деятельности предприятия сохраняется баланс общих потоков денежных средств, связанных с оттоком и притоком денежных средств. Диапазон расхождения темпов прироста оттока и притока варьируется в пределах [25,2%;-26,9%] за 2008 год и [6,8%;-6,2%] в 2009 году.

Приток денежных средств по инвестиционной деятельности в 2007 году в основном создавала выручка от продажи ценных бумаг и иных финансовых вложений (92,1%), а также от продажи объектов основных средств и иных внеоборотных активов (58,7%). В дальнейшем ОАО «Ульяновскхлебпром» получила лишь 4 тыс. руб. в качестве выручки от продажи объектов основных средств в 2008 году. На протяжении 2009 года предприятие не получало притока денежных средств в качестве выручки от продажи объектов хозяйственной деятельности. Произошли поступления от погашения займов, предоставленных другим организация в размере 14425 тыс.руб. или 99,9% удельного веса по отношению к ОДП по притоку денежных средств в 2008 году. Кроме этого организация в начале анализируемого периода около 60% от общего числа денежных средств тратила на приобретение объектов основных средств, но к концу 2009 года произошло снижение реальных инвестиций относительно модернизации и переоснащения основных фондов предприятия на 70%. По инвестиционной деятельности ОАО «Ульяновскхлебпром» наблюдается серьезный дисбаланс относительно прироста ОДП по притокам и оттокам денежных средств. Так, в 2008 году приток составлял около 810% , в то время как к концу 2009 года наметился спад до 100% за счет полного отсутствия притока денежных средств по инвестиционной деятельности.

Все средства по финансовой деятельности представлены поступлениями от займов и кредитов, предоставленных другими организациями. При этом в финансовой деятельности образуется лишь общий поток, связанный с притоком денежных средств. Темп прироста на начало 2009 года составил 80%. На протяжении 2009 года в организации не наблюдалось движения по финансовой деятельности, о чем свидетельствует нулевой общий денежный поток по притоку и оттоку денежных средств.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |