| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Шпаргалка: Финансовые отношения

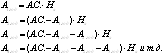

Амортизационные отчислений за год опр-ся следующим образом:

А.С. – амортизируемая стоимость объекта основных средств;

На - годовая норма амортизации в процентах от амортизируемой стоимости объекта, рассчитывается по формуле исходя из срока полезного использования (расчет приведен ниже);

12 - количество месяцев в году.

![]() , где:

, где:

СПИ - срок полезного использования объекта основных средств в годах;

К – повышающий коэф..

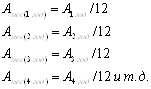

Сумма ежемесячных амортизационных отчислений (Ам) рассчитывается ежегодно , исходя из годовой суммы амортизационных отчислений по формулам:

Способ списания стоимости

пропорционально объему прод-ии (работ, услуг)

Способ списания стоимости

пропорционально объему прод-ии (работ, услуг)

Этот способ начисления амортизации объекта основных средств заключается в начислении амортизации исходя из амортизируемой стоимости объекта и отношения натуральных показ-лей объема прод-ии (работ, услуг), выпушенной в (текущем) периоде к ресурсу объекта.

Под ресурсом объекта понимается количество прод-ии (работ, услуг), в натуральных показ-лях, которое в соответствии с технической документацией может быть выпущено на протяжении всего срока эксплуатации объекта.

Амортизационные отчисления рассчитываются производительным способом в каждом отчетном году по следующей формуле:

![]()

где:

АО i – сумма амортизационных отчислений в отчетном году i;

А.С. – амортизируемая стоимость объекта основных средств;

ОПР i – прогнозируемый объем выпуска прод-ии в течение срока эксплуатации;

i =1,…, – годы срока полезного использования объекта.

Способ списания стоимости по сумме чисел лет срока полезного использования

Применение этого метода предполагает определение годовой суммы амортизационных отчислений исходя из амортизируемой стоимости основных средств и отношения, в числителе которого – число лет, остающихся до конца срока полезного использования объекта, а в знаменателе – сумма чисел лет срока его полезного использования.

Сумма чисел лет срока полезного использования объекта опр-ся по следующей формуле:

![]() , где:

, где:

СЧЛ – сумма чисел лет выбранного организацией самостоятельно в пределах установленного диапазона срока полезного использования объекта;

СПИ – выбранный организацией самостоятельно в пределах установленного диапазона срок полезного использования объекта.

Например, если срок службы основного средства

составляет 5 лет, то сумма чисел лет будет равной ![]() . Следовательно, в первый год

будет списана 1/3 его стоимости (5/15 = 1/3), во второй год - 4/15 и т. д.

. Следовательно, в первый год

будет списана 1/3 его стоимости (5/15 = 1/3), во второй год - 4/15 и т. д.

Линейный метод

Линейный способ заключается в равномерном начислении организацией амортизации в течение всего нормативного срока службы или срока полезного использования объекта основных средств. Сумма амортизационных отчислений за месяц (Ам) при линейном способе опр-ся исходя из амортизируемой стоимости объекта и нормы амортизации, начисленной исходя из срока полезного использования этого объекта.

![]() , где:

, где:

![]() - амортизируемая стоимость

объекта основных средств;

- амортизируемая стоимость

объекта основных средств;

![]() - годовая норма амортизации в

процентах от амортизируемой стоимости объекта, рассчитывается по формуле исходя

из срока полезного использования (расчет приведен ниже);

- годовая норма амортизации в

процентах от амортизируемой стоимости объекта, рассчитывается по формуле исходя

из срока полезного использования (расчет приведен ниже);

12 – количество месяцев в году.

![]() , где:

, где:

СПИ - срок полезного использования объекта основных средств в годах.

В налоговом учете нет понятия годовой нормы амортизации, поэтому сумма амортизационных отчислений за месяц рассчитывается, исходя из срока полезного использования, выраженного в месяцах, по формуле:

![]()

Нелинейный метод

Преимущество нелинейного метода заключается в том, что на первоначальном этапе начисления амортизации можно использовать более ускоренный механизм. Это происходит вследствие того, что при нелинейном методе месячная норма амортизации опр-ся по следующей формуле:

![]() , где:

, где:

К – норма амортизации в процентах к остаточной стоимости объекта;

n – срок полезного использования объекта в месяцах.

При нелинейном методе амортизация начисляется в два этапа. На первом этапе основные средства амортизируются указанным выше методом до достижения нормы амортизации в размере 80% стоимости данного объекта. С месяца, следующего за тем, в котором остаточная стоимость объекта амортизируемого имущества достигнет 20% первоначальной стоимости этого объекта, амортизация по нему начисляется в следующем порядке (п. 5 ст. 259 НК РФ):

– остаточная стоимость объекта амортизируемого имущества в целях начисления амортизации фиксируется как его базовая стоимость для дальнейших расчетов;

– сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества опр-ся путем деления базовой стоимости данного объекта на количество месяцев, оставшихся до истечения срока его полезного использования.

40. Риск и доходность финансовых активов. Методы оценки финансовых активов

Предпринимательства без риска не бывает. Наибольшую прибыль, как правило, приносят рыночные операции с повышенным риском. Однако во всем нужна мера. Риск обязательно должен быть рассчитан до максимально допустимого предела. Как известно, все рыночные оценки носят многовариантный характер. Важно не бояться ошибок в своей рыночной деятельности, поскольку от них никто не застрахован, а главное — оплошностей не повторять, постоянно корректировать систему действий с позиций максимума прибыли. Менеджер призван предусматривать дополнительные возможности для смягчения крутых поворотов на рынке. Главная цель менеджмента, особенно для условий сегодняшней России, добиться, чтобы при самом худшем раскладе речь могла идти только о некотором уменьшении прибыли, но, ни в коем случае, не стоял вопрос о банкротстве. Поэтому особое внимание уделяется постоянному совершенствованию управления риском — риск-менеджменту.

Оценка риска акций.

Оценка залоговой цены акций, предлагаемых банку как обеспечение по кредиту, прежде всего должна обезопасить банк от снижения их стоимости ниже суммы выданного кредита и процентов по нему. Поэтому оценка рыночного риска акций сводится к определению возможного максимального падения их цены. Для этого используется анализ ряда, значениями которого являются не изменения цен, а разброс между максимальной и минимальной котировкой акции за рассматриваемый период.

Оценка ценового риска.

Перед кредитором встает вопрос, сколько будет стоить предмет залога на момент погашения кредита. Для долговых инструментов этот вопрос трансформируется в оценку будущего уровня процентной ставки по активу. Поэтому определяется будущая стоимость актива на момент погашения кредита исходя из прогнозируемой процентной ставки при неблагоприятном развитии событий.

Существует много подходов к оценке доходности финансовых активов. Наиболее распространенный в мире метод VAR (Value-At-Risk) в случае с долговыми инструментами в российских условиях нельзя признать исчерпывающим. В залог часто принимаются краткосрочные инструменты, у которых просто нет достаточной истории цен для статистического анализа. Поэтому определение параметра по залоговому активу происходит на основе экспертных оценок. Полученная будущая цена векселя на момент реализации залога Р(Т) затем дисконтируется.

Оценка ликвидности предлагаемого в залог актива.

Риск ликвидности возникает, когда реализация активов, принятых в качестве обеспечения по кредиту, либо практически невозможна, либо займет длительное время. Оценка ликвидности акций может быть рассчитана по формуле:

L = Q/Av, (где L - ликвидность актива, дней; Q - количество предлагаемых в залог акций /облигаций, шт.; Av - среднее значение объема торгов за день по данному активу за выбранный период, шт.)

Мы получаем количество дней, за которое финансовые активы, переданные в залог, могут быть реализованы на рынке.

Параметр L отражает ликвидность того или иного инструмента исходя из его совокупного количества и используется для определения общих лимитов на активы, принимаемые в залог. Лимиты по конкретным кредитным договорам устанавливаются уже как определенная доля от общего лимита на актив. К сожалению, этот подход не может быть применен к оценке ликвидности векселей, так как не существует организованного рынка данных инструментов. Примерная оценка оборота по тому или иному векселю все равно необходима. Как правило, она основывается на экспертных оценках непосредственных участников этого сектора финансового рынка, по итогам которой также устанавливаются лимиты.

Риск-менеджмент как сис-ма управления состоит из двух подсистем: управляемой подсис-мы — объекта управления и управляющей подсис-мы — субъекта управления. Объектом управления в риск-менеджменте выступают рисковые вложения капитала и экономические отношения между хозяйствующими субъектами в процессе реализации риска. К таким экономическим отношениям относятся связи между страхователем и страховщиком, заемщиком и кредитором, между предпринимателями, конкурентами и т.д.

Субъект управления в риск-менеджменте — группа руководителей (финансовый менеджер, специалист по страхованию и т.д.), которая посредством различных вариантов своего воздействия осуществляет целенаправленное функционирование объекта управления. Этот процесс может осуществляться только при условии циркулирования необходимой информации между субъектом и объектом управления. Процесс управления всегда предполагает получение, передачу, переработку и практическое использование информации. Приобретение надежной и достаточной в конкретных условиях информации играет главную роль, поскольку оно помогает принять правильное решение по действиям в условиях риска. Информационное обеспечение состоит из разного рода информации: статистической, экономической, коммерческой, финансовой и т.д.

Тот, кто владеет информацией, владеет рынком. Многие виды информации составляют предмет коммерческой тайны и могут быть одним из видов интеллектуальной собственности, а значит вноситься в качестве вклада в уставной капитал акционерного общества или товарищества. Наличие у финансового менеджера достаточной и надежной деловой информации позволяет ему быстро принять финансовые и коммерческие решения, влияет на правильность таких решений. Это ведет к снижению потерь и увеличению прибыли.

Любое управленческое решение основывается на информации, причем важное значение имеет качество этой информации, которое должно быть оценено при ее получении, а не при передаче. Информация сейчас теряет актуальность очень быстро, ее следует использовать оперативно.

Хозяйствующий субъект должен уметь не только собирать информацию, но хранить и отыскивать ее в случае необходимости. Лучшей картотекой для сбора информации является компьютер, обладающий одновременно и хорошей памятью, и возможностью быстро найти нужную информацию.

Различают следующие функции риск-менеджмента:

- объекта управления, куда относится организация разрешения риска; рисковых вложений капитала; работ по снижению величины риска; процесса страхования рисков; эк-х отношений и связей между субъектами хозяйственного процесса.

- субъекта управления, в рамках которых прогнозирование, организация, координация, регулирование, стимулирование, контроль.

Прогнозирование представляет собой разработку на перспективу изменений финансового состояния объекта в целом и его различных частей.

Прогнозирование — это предвидение определенных событий.

Организация — объединение людей, совместно реализующих программу рискового вложения капитала на основе определенных правил и процедур.

Регулирование — воздействие на объект управления, посредством которого достигается состояние устойчивости этого объекта в случае возникновения отклонения от заданных параметров.

Координация — обеспечение согласованности работы всех звеньев сис-мы управления риском.

Стимулирование — побуждение финансовых менеджеров, других специалистов к заинтересованности в результатах своего труда.

Контроль — это проверка организации работы по снижению степени риска.

41. Стоимость бизнеса: виды стоимости и факторы, влияющие на стоимость

Стоимость бизнеса – «сумма прибылей» владельца за все время будущей жизни бизнеса.

Рыночная стоимость бизнеса - наиболее вероятная цена, по которой он может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства.

Стоимость бизнеса – это текущая стоимость будущих благ от владения им.

Финансовая стоимость создается при участии лишь нескольких переменных, среди которых наиболее важны поток денежных средств, время и риск.

Стоимость бизнеса – объективный показатель результатов его функционирования.

Определение стоимости бизнеса - это определение стоимости компании как актива, способного приносить прибыль его владельцу.

Стоимость бизнеса - это дисконтированная стоимость денежных потоков, генерируемых предприятием. Денежный поток - это разность между всеми полученными и выплаченными предприятием денежными средствами. Денежные потоки разделяются по трем сферам: основной, финансовой, инвестиционной. Набор составляющих каждой из этих сфер вполне определим и конечен.

Стоимость бизнеса - это измеренный (оцененный) продуктивный потенциал.

Стоимость бизнеса, при таком подходе, является усредненной рыночной стоимостью, которой бизнес может обладать при наиболее эффективном и наилучшем использовании.

Стоимость бизнеса - это ключевая ценность, позволяющая объединить разных людей, их капитал и интеллект для реализации масштабных проектов.

Стоимость бизнеса – это стоимость права на получение каких-либо доходов.

Реальная стоимость бизнеса - это скорее философское понятие, чем конкретная величина.

Факторы, влияющие на стоимость бизнеса

Главным фактором, влияющим на цену бизнеса, является, бесспорно, приносимый доход. Имеется в виду чистый доход или, так называемый, предпринимательский, то есть та сумма, которую ежемесячно получает владелец предприятия после выплаты всех налогов, заработной платы и прочих обязательных выплат.

Немаловажный фактор – наличие у предприятия собственной недвижимости. В случае если предприятие продается вместе с принадлежащей ему недвижимостью, его цена равна сумме доходов за 2-5 лет. Если же предприятие работает на арендованных площадях, его цена составляет сумму доходов за 0,5-1,5 года, в исключительных случаях цена может равняться сумме доходов за 1,5-2,5 года.

Также следует выделить следующие основные факторы, влияющие на цену:

1. Тип бизнеса. Те предприятия, для управления которыми не нужны специальные навыки стоят дороже, нежели узкоспециализированные компании, рынок сбыта которых ограничен.

2. Наличие активов, которые являются определяющими при получении чистого дохода. К ним можно отнести наличие специализированного оборудования, клиентской базы, обученного персонала и т.п.

3. Соотношение спроса и предложения. Цена предприятия будет существенно выше, если оно работает в сфере, в которой невелико количество компаний-конкурентов при наличии устойчивого спроса.

4. Наличие рисков. К примеру, предприятие работающее с «белой» бухгалтерией будет стоить дороже такого же предприятия, работающего с «серой», хотя доход у него будет существенно ниже.

5. Мотивация продажи. Всегда следует обращать внимание на причину продажи бизнеса, ведь не исключено, что компания продается из-за того, что на рынок вышел серьезный конкурент.

К прочим немаловажным факторам, влияющим на стоимость бизнеса, можно отнести известность компании, деловую репутацию, гарантию сохранения клиентской базы и прочее.

В соответствии с установленными целями и источниками дохода выбираем необходимую нам группу видов стоимости бизнеса:

1. Стоимость предприятия по активам. Виды стоимости этой группы предполагают, что предприятие будет ликвидировано. Мы получим единовременный доход от продажи элементов (активов) предприятия.

2. Стоимость действующего предприятия. Виды стоимости этой группы предполагают, что предприятие продолжает действовать и приносить прибыль. Мы будем получать доход от результатов деятельности фирмы в течение некоторого времени.

Любой вид стоимости бизнеса, в не зависимости, от того в какую группу он попадает, представляет собой текущую ценность ожидаемого будущего потока доходов (прибыли) от использования предприятия тем или иным образом. Вот наиболее часто применяемые виды стоимости бизнеса:

· Ликвидационная стоимость – рыночная цена продажи активов предприятия за вычетом долговых обязательств и затрат на продажу. Относится ко 1ой группе видов стоимости.

· Восстановительная стоимость – стоимость воссоздания аналогичного по структуре активов предприятия. Относится ко 1ой группе видов стоимости.

· Балансовая стоимость – разница между стоимостью активов и суммой долговых обязательств (по данными баланса). Относится ко 1ой группе видов стоимости.

· Рыночная стоимость – текущая рыночная стоимость уже состоявшейся сделки. Может отражать как 1ую, так и 2ую группу видов стоимости.

· Обоснованная рыночная стоимость – наиболее вероятная цена, по которой мы можем продать предприятия. Относится к 2ой группе видов стоимости.

· Инвестиционная стоимость – обоснованная стоимость предприятия для конкретного предполагаемого покупателя. Учитывает прирост прибыли от применения новым владельцем своих ноу-хау, технологий, планов реорганизации и т.д. Относится к 2ой группе видов стоимости.

42. Налоги: сущность, функции, виды

Налог- это обязательный платеж, поступающий в бюджетный фонд в определенных законом размерах и в установленные сроки. Совокупность разных видов налогов, в построении и методах, исчисления которых реализуются определенные принципы, образуют налоговую систему страны.

Экономическая сущность налогов характеризуется денежными отношениями, складывающимися у гос-ва с юридическими и физическими лицами. Эти денежные отношения объективно обусловлены и имеют специфическое общественное назначение - мобилизацию денежных средств в распоряжение гос-ва. Поэтому налог может рассматриваться в качестве экономической категории с присущими ей функциями.

2. ФУНКЦИИ НАЛОГОВ.

- Фискальная - изъятие части доходов в бюджет для использования на определенные цели.

- Стимулирующая - при помощи налоговых льгот, санкций решаются вопросы технического прогресса, капитальных вложений, расширение пр-ва первичных товаров и ограничение вторичных.

- Регулирующая - регулирование отношений между бюджетами и внутри бюджетной системой.

- Распределительная и перераспределительная - При помощи налога распределяет и перераспределяет национальный доход. Перераспределяет первичные доходы и формирует вторичные.

- Социальная функция - за счет налоговых льгот осуществляется поддержка объектов социальной инфраструктуры: освобождение от налогов отдельных физических и юридических лиц.

- Контрольная - при помощи налогов осуществляется контроль за деятельностью предприятия, формирование затрат и прибыли. Эффективность зависит от деятельности органов налоговых служб.

Регулирующую и стимулирующую функции называют экономической функцией. Такое разграничение функций налогов носит целевой характер, так как все функции переплетаются и осуществляются одновременно. Конкретными формами проявления категории налога являются виды налоговых платежей, устанавливаемыми законодательными органами власти.

Сегодня налоговая сис-ма призвана реально влиять на укрепление рыночных начал в хозяйстве, способствовать развитию предпринимательства и одновременно служить барьером на пути социального обнищания низкооплачиваемых слоев населения.

4.ПРЯМЫЕ И КОСВЕННЫЕ НАЛОГИ.

В результате реформы налоговая сис-ма России строится на сочетании прямых и косвенных налогов. Прямые налоги устанавливаются непосредственно на доход или имущество налогоплательщика, косвенные - включаются в виде надбавки на цену товара или тарифа на услуги и оплачиваются потребителем. При прямом налогообложении денежные отношения возникают между гос-вом и самим плательщиком, вносящем налог непосредственно в казну; при косвенном - субъектом налога становится продавец товара (услуги), выступающий посредником между гос-вом и плательщиком (потребителем товара или услуги).

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31, 32, 33, 34, 35, 36, 37, 38

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |