| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Поддержка малого бизнеса

Считается, что на сегодняшний день спрос на кредиты, предоставляемые малому бизнесу, значительно превышает предложение на данном сегменте банковского рынка. Большинство аналитиков считают, что риск на рынке кредитования малого бизнеса несколько завышен. Накопленные в России статистические данные небольших банков, специализирующихся на выдаче кредитов малому бизнесу, говорят, что доля просроченной задолженности по этим кредитам не превышает 2%. Это объясняется тем, что диверсификация кредитного портфеля, осуществляемая при предоставлении кредитов субъектам малого бизнеса – это и есть снижение риска. Развивая данное направление, ЗАО "Внешторгбанк Розничные услуги" способствует развитию экономики РФ за счет финансирования малого бизнеса как одного из ключевых элементов развития экономики страны в целом. По оценкам экспертов, увеличение объемов финансирования малых предприятий в 2-2,5 раза позволит повысить темпы роста валового внутреннего продукта на 0,8-1% в год. Причем в планы ЗАО "Внешторгбанка Розничные услуги" входит завоевание лидирующих позиций розничного банка, в том числе за счет привлечения дополнительной клиентуры в секторе предприятий малого бизнеса.

В рамках программы кредитования малого бизнеса применяется специально разработанная технология, в основу которой положена международная практика предоставления услуг в сфере малого бизнеса. Один из ключевых аспектов данной технологии – финансовый анализ, проводимый на основе данных о реальном состоянии бизнеса заемщика. Стандартная кредитная процедура позволяет проводить оценку кредитоспособности и принимать решение о предоставлении кредита в сжатые сроки. Программа кредитования малого бизнеса действует в семи дополнительных офисах ЗАО "Внешторгбанке Розничные услуги" в Москве, а также в 22 филиалах банка в Санкт-Петербурге, Нижнем Новгороде, Екатеринбурге, Самаре, Белгороде, Воронеже, Ростове-на-Дону, Ярославле, Красноярске, Томске, Хабаровске, Старом Осколе, Астрахани, Владимире, Краснодаре, Ижевске, Пензе, Перми, Казани, Тюмени, Чебоксарах и Иркутске.

2.3 Виды кредитов и основные условия их предоставления

Под кредитоспособностью клиентов следует понимать такое финансово-хозяйственное состояние хозяйствующего субъекта, которое дает уверенность в эффективном использовании заемных средств, способность и готовность заемщика вернуть кредит в соответствии с условиями договора. Изучение разнообразных факторов, которые могут повлечь за собой непогашение кредитов, или, напротив, обеспечивают их своевременный возврат, составляют содержание банковского анализа кредитоспособности.

В целях унификации характеристик, все кредиты в ЗАО "Внешторгбанке Розничные услуги" субъектам малого бизнеса делятся на 2 категории, в зависимости от суммы предоставляемого кредита:

1 Микро-кредиты в размере до 850 тысяч рублей (или эквивалент в долларах США/евро), предоставляется на срок до 24 месяцев.

Процентная ставка фиксированная. В соответствии с действующими ставками и комиссиями по кредитам субъектам малого бизнеса.

Заемщиком может выступать как индивидуальный предприниматель, так и юридическое лицо.

Кредит выдаётся в целях:

- пополнения оборотных средств;

- приобретения имущества (покупка автотранспорта, оборудования, недвижимого имущества, включая ремонт помещений и т.п.);

- покупки векселей банка.

Поручителями могут выступать акционеры/участники, владеющие не менее 5% акций/долей в уставном капитале клиента, иные юридические и физические лица.

Кредит предоставляется следующими способами:

- разовый кредит;

- овердрафт;

- гарантия.

Кредит погашается в форме безакцептного списания средств со счетов клиента в банке в порядке:

- аннуитетных платежей – два раза в месяц или ежемесячно;

- в соответствии с индивидуальным графиком (для предоставления кредита с индивидуальным графиком необходимо весомое обоснование).

2 Кредиты на развитие бизнеса в размере от 850000 рублей (или эквивалент в долларах США/евро) до 143000000 рублей (или эквивалент в долларах США/евро), выдается на срок до 60 месяцев.

Процентная ставка может быть:

- фиксированной. В соответствии с действующими ставками и комиссиями по кредитам субъектам малого бизнеса;

- плавающей. В соответствии с действующими ставками и комиссиями по кредитам субъектам малого бизнеса. Она устанавливается, в зависимости от величины кредитного риска, принимаемого банком, исходя из категории заемщика.

Заемщиком может выступать как индивидуальный предприниматель, так и юридическое лицо.

Кредит выдаётся в целях:

- пополнения оборотных средств;

- приобретения имущества (покупки автотранспорта, оборудования, недвижимого имущества, включая ремонт помещений и т.п.);

- покупки векселей банка.

Поручителями могут выступать:

- акционеры/участники, владеющие не менее 5% акций/долей в уставном капитале клиента;

- залогодатели – юридические лица/физические лица;

- взаимосвязанные компании.

Кредит предоставляется следующими способами:

- разовый кредит;

- кредитная линия;

- овердрафт;

- гарантия;

- иная форма.

Кредит погашается в форме безакцептного списания средств со счетов клиента в банке в порядке:

- аннуитетных платежей – два раза в месяц или ежемесячно;

- в соответствии с индивидуальным графиком (для предоставления кредита с индивидуальным графиком необходимо весомое обоснование).

Услугами банка успешно пользуются клиенты различных отраслевых сегментов, малые предприятия, а также индивидуальные предприниматели. Ведется активная работа по расширению перечня предоставляемых услуг, повышению их качества и объемов.

Стратегия развития банка предусматривает работу с предприятиями малого бизнеса и индивидуальными предпринимателями в качестве одного из приоритетных направлений своей деятельности.

Основными требованиями, предъявляемыми банком к потенциальным заемщикам, являются:

- срок деятельности клиента и/или связанной компании должен быть не менее 6 месяцев;

- деятельность клиента не должна быть убыточной по результатам проведенного финансового анализа;

- величина собственного капитала в структуре баланса должна составлять не менее 25% от валюты баланса;

- доля неурегулированной просроченной (более 60 дней) дебиторской/кредиторской задолженности клиента не должна превышать 15% от совокупной величины соответствующей задолженности;

- у клиента не должно быть просроченной задолженности по обязательствам, связанным с уплатой основного долга, процентов по нему, комиссий и прочих обязательств перед банком или другими лицами по привлеченным кредитам и займам, полученным гарантиям/контргарантиям, открытым аккредитивам или выданным поручительствам;

- клиент обязан предоставить достоверную информацию, так как иная может оказывающей существенное влияние на адекватность его оценки банком при проведении его анализа;

- отсутствие компрометирующей информации в отношении клиента, его акционеров/участников;

- среднемесячная прибыль клиента должно быть достаточно для погашения ежемесячного аннуитетного платежа, в части погашения основного долга, без учета суммы процентов по кредиту.

2.4 Анализ практики кредитования малого бизнеса

Анализ практики кредитования малых предприятий в банке целесообразно провести на основании исследования структуры кредитного портфеля, по следующим направлениям: будет определен удельный вес кредитов, предоставленных субъектам малого предпринимательства, в совокупном кредитном портфеле банка и рассмотрена его структура в разрезе: категории заёмщиков, сроков предоставления, способам и отраслям кредитования.

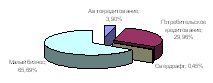

Рассмотрим структуру совокупного кредитного портфеля, которая приведена на нижеследующем рисунке 2.2 из которого видно, что кредитный портфель банка состоит из кредитов на развитие малого бизнеса, потребительских кредитов, кредитов на покупку автомобиля, а также кредитов предоставленных в форме овердрафта по пластиковым картам. Причем удельный вес кредитов по малому бизнесу, в общей совокупности кредитного портфеля составляет 65,69%, что совпадает с основной стратегией развития ЗАО "Внешторгбанка Розничные услуги" направленной на работу с субъектами малого бизнеса как одного из самых приоритетных направлений своей деятельности в будущем.

Рисунок 2.2 – Структура кредитного портфеля ЗАО "Внешторгбанк Розничные услуги"

Далее при анализе практики кредитования банком малых предприятий рассмотрим категории заемщиков.

Прежде всего, субъектов малого предпринимательства, заемщиков банка, можно рассмотреть с позиций, является ли клиент юридическим лицом или индивидуальным предпринимателем.

Таблица 2.1 – Количество кредитов, предоставленных различным категориям субъектов малого предпринимательства

В единицах

| Категории заемщиков | Количество предоставленных кредитов | Изменение | ||

| 1.10.2005-31.12.2005 | 1.01.2006-30.03.2006 | в абсолютных единицах | в долях, проценты | |

| Юридические лица | 9 | 14 | 5 | 155,56 |

| Индивидуальные предприниматели | 15 | 16 | 1 | 106,67 |

| Всего | 24 | 30 | 6 | 125,00 |

В соответствии с данными, представленными в таблице 2.1 видно, что наиболее активными заёмщиками являются индивидуальные предприниматели, за исследуемый период эта группа увеличилась на 6,67%, прирост среди юридических лиц составил 55,56%, в целом всего по заёмщикам произошло увеличение на 25,00%.

Далее рассмотрим структуру кредитов по способу предоставления в таблице 2.2, из которой видно, что наибольший удельный вес занимают разовые кредиты: в четвертом квартале 2005 года было выдано 18 кредитов (75,00%) на сумму 40800000 рублей или 68,23% от общей суммы, а в первом квартале 2006 года – 21 кредит (70,00%) на сумму 52500000 рублей (31,77%), по траншевым линиям в четвертом квартале 2005 года было предоставлено 6 кредитов (25,00%) на сумму 19000000 рублей (31,77%), а в первом квартале 2006 года – 9 кредитов (30,00%) на сумму 22000000 рублей (29,53%). За исследуемый период кредиты в форме овердрафта и гарантии не предоставлялись.

Таблица 2.2 – Структура кредитов по способу предоставления малому бизнесу

| Срок кредитования | 1.10.2005 - 31.12.2005 | 1.01.2006 - 30.03.2006 | ||||||

| Количество выданных кредитов, единиц | Сумма выданных кредитов, рублей | Количество выданных кредитов, единиц | Сумма выданных кредитов, рублей | |||||

| в абсолютных единицах | в долях, проценты | в абсолютных единицах | в долях, проценты | в абсолютных единицах | в долях, проценты | в абсолютных единицах | в долях, проценты | |

| Разовый кредит | 18 | 75,00 | 40800000 | 68,23 | 21 | 70,00 | 52500000 | 70,47 |

| Траншевые кредитные линии | 6 | 25,00 | 19000000 | 31,77 | 9 | 30,00 | 22000000 | 29,53 |

| Всего | 24 | 100,00 | 59800000 | 100,00 | 30 | 100,00 | 74500000 | 100,00 |

Согласно ниже приведенной таблице 2.3 за исследуемый период было предоставлено по каждому виду кредитного продукта на 3 кредита больше, в отношении разовых кредитов произошло увеличение на 16,67%, а по траншевым линиям на 50,00%. Сумма предоставленных кредитов увеличилась на 14700000 рублей или на 24,58%, причем положительная динамика наблюдается по всем видам предоставляемых кредитных продуктов – так сумма разовых кредитов увеличились на 55700000 рублей или на 28,68%, а сумма траншевых кредитов увеличилась на 3000000 рублей или 15,79%, по сравнению предыдущим периодом.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |