| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Активні операції та управління ними в ЗАТ КБ "ПриватБанк"

До валютних операцій Декрет відносить :

· операції, зв'язані з переходом права власності на валютні цінності, за винятком операцій, здійснюваних між резидентами у валюті України;

· операції, зв'язані з використанням валютних цінностей у міжнародному обороті як засобу платежу, з передачею заборгованостей і інших зобов'язань, предметом яких є валютні цінності;

· операції, зв'язані з ввозом, переказом і пересиланням на територію України і вивозом, переказом і пересиланням за її межі валютних цінностей.[5]

Основними інститутами, що здійснюють валютне регулювання в Україні, є Національний банк України і Кабінет Міністрів України. Дані структури мають право законодавчої ініціативи і розробили цілий комплекс нормативних документів, що визначають спосіб і порядок валютного регулювання в країні.

Національні банк України видає індивідуальні і генеральні ліцензії на здійснення валютних операцій, що підпадають під режим ліцензування, згідно операцій перерахованих нижче. Основним документом, що регламентує порядок видачі ліцензій на проведення валютних операцій і здійснення контролю за їхньому неухильному дотриманні є Декрет Кабінету Міністрів України "Про систему валютного регулювання і валютного контролю" .

Генеральні ліцензії видаються комерційним банкам і іншим кредитно-фінансовим установам України на здійснення валютних операцій, що не вимагають індивідуальної ліцензії, на весь період дії режиму валютного регулювання.

Індивідуальні ліцензії видаються резидентам і нерезидентам на здійснення разової валютної операції на період, необхідний для здійснення такої операції.

Індивідуальної ліцензії вимагають наступні операції:

· вивіз, переказ і пересилання за межі України валютних цінностей;

· ввезення, переказ, пересилання в Україну валюти України, якщо вони перевищують, установлені Національним банком України межі;

· надання й одержання резидентами кредитів в іноземній валюті, якщо терміни і суми таких кредитів не перевищують установлені законодавством межі;

· використання іноземної валюти на території України як засіб платежу чи як заставу;

· розміщення валютних цінностей на рахунках і внесках за межами України;

· здійснення інвестицій за кордон, у тому числі шляхом придбання цінних паперів, за винятком цінних паперів інших корпоративних прав чи отриманих фізичними особами-резидентами як подарунок чи у спадщину.

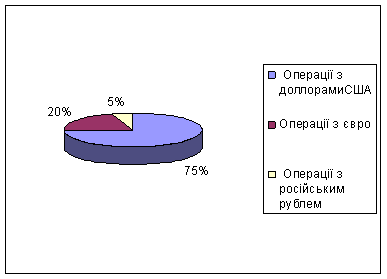

Рис. 2.5 Структура операцій з іноземною валютою КБ “ПриватБанк” у розрізі валют станом на 01.01.2008 року

У залежності від якості, наданих комерційним банком документів, технічних умов, кваліфікації керівників і виконавців валютних операцій НБУ може дозволити проведення наступних операцій (усіх чи деяких з них).

1. Ведення валютних рахунків клієнтів.

Зарахування валютних надходжень на рахунки резидентів і нерезидентів (включаючи транзитні) і списання сум перерахувань, передбачених чинним законодавством.

2. Неторгові операції.

Операції по перерахуванню валютних цінностей, не зв'язаних зі здійсненням розрахунків за експорт і імпорт товарів і послуг (у тому числі видача готівки для покриття витрат осіб, що виїжджають за кордон у відрядження).

Покупка і продаж наявної іноземної валюти і платіжних документів в іноземній валюті. Видача грошових акредитивів (оплата грошових акредитивів, відкриття грошових акредитивів). Організація роботи і порядку проведення операцій в обмінних пунктах. Інкасо наявної іноземної валюти і платіжних документів в іноземній валюті.

3. Установлення кореспондентських відносин з іноземними банками.

3.1. Установлення прямих кореспондентських відносин з іноземними банками.Самостійне відкриття банком рахунків для міжнародних розрахунків з іноземними банками. Досягнення домовленості про порядок і умови ведення банківських операцій по міжнародних розрахунках.

3.2. Робота через кореспондентські рахунки Центра міждержавних розрахунків НБУ чи через кореспондентські рахунки уповноважених банків.

Установлення кореспондентських відносин і здійснення міжнародних банківських операцій з іноземними банками через кореспондентські рахунки Центра міжнародних розрахунків НБУ чи уповноважених банків.

4. Операції по міжнародних торгових розрахунках.

Операції по міжнародних розрахунках, зв'язаним з експортом і імпортом товарів і послуг, відповідно до вимог діючого законодавства, інструкцій Національного банку України, уніфікованих правил і традицій міжнародної торговельної палати.

5. Операції по торгівлі іноземною валютою на внутрішньому валютному ринку.

Купівля і продаж іноземної валюти в наявній і безготівковій формі за власний рахунок чи згідно доручення клієнтів (брокерські послуги) на міжбанківському і біржовому ринках.

6. Операції по залученню і розміщенню валютних засобів на внутрішньому ринку та на міжнародних ринках (здійснюються з резидентами України, з обмеженнями, установленими нормативними актами Національного банку України).

Використання створених валютних резервів (видача кредитів в іноземній валюті, покупка за іноземну валюту цінних паперів, номінованих у національній валюті).

7. Валютні операції на міжнародних грошових ринках.

Депозитні і конверсійні операції (у тому числі і ф'ючерсні, якщо це не заборонено законодавством відповідних країн), здійснювані з комерційними банками і міжнародними фінансовими організаціями – нерезидентами України.

8. Операції з монетарними металами на внутрішньому ринку.

Купівля і продаж (у тому числі на термін), прийняття в депозити, відповідальне збереження, використання на умовах застави по виданий кредит монетарних металів чи цінних паперів, номінал яких виражений у монетарних металах, якщо ці операції здійснюються на території України з резидентами України.

9. Операції з монетарними металами на міжнародному ринку.

Купівля і продаж (у тому числі на термін), прийняття в депозити, відповідальне збереження, використання на умовах застави під виданий кредит монетарних металів чи цінних паперів, номінал яких виражений у монетарних металах, якщо ці операції здійснюються не на території України чи з нерезидентами України. Незаконні скупка, продаж, обмін чи використання валютних цінностей як засобу платежу чи як застави, тобто здійснення цих дій без відповідного дозволу (ліцензії), якщо наявність такого дозволу (ліцензії) є обов'язковим, спричиняють адміністративну чи кримінальну відповідальність, згідно діючого законодавства України.

Таблиця 2.15

Дані про операції з іноземною валютою КБ” ПриватБанк” в 2007-2009 році

| Валютні операції | 2007 рік | 2008 рік | 2009 рік |

| Всього валютних операцій, тис. грн.. | 85 891 | 108 935 | 175 139 |

| Неторгові операції, тис. грн. | 19 754,9 | 23 965,7 | 21 016,7 |

| Валютні операції на міжбанківських валютних ринках, тис. грн.. | 38 650,95 | 63 182,3 | 92 823,7 |

| Операції по торгівлі іноземною валютою на внутрішньому валютному ринку, тис. грн. | 17 178,2 | 13 072,2 | 38 530,6 |

| Операції з монетарними металами на внутрішньому валютному ринку, тис. грн.. | 5 840,6 | 45 446,8 | 12 259,7 |

| Операції з монетарними металами на міжнародному ринку, тис. грн.. | 4 466,3 | 3 268,1 | 3 502,8 |

До резидентів, нерезидентам, винним у порушенні правил валютного регулювання і контролю, застосовуються наступні міри відповідальності (фінансові санкції):

· за здійснення операцій з валютними цінностями комерційними банками без одержання генеральної ліцензії Національного банку України – штраф у сумі, еквівалентній сумі (вартості) зазначених валютних цінностей, перерахованої у валюту України за обмінним курсом Національного банку України на день здійснення таких операцій,

· з виключенням банку з Республіканської книги реєстрації банків чи без такої виключення, повторне здійснення таких операцій спричиняє штраф у сумі, розрахованої в порядку, зазначеному вище, і виключення банку з Республіканської книги реєстрації банків чи припинення діяльності фінансово-кредитної установи,

· за здійснення операцій з валютними цінностями резидентами України, без одержання відповідної індивідуальної ліцензії Національного банку України – штраф у сумі, еквівалентній сумі зазначених валютних цінностей, перерахованої у валюту України за обмінним курсом Національного банку України на день здійснення таких операцій.Санкцій до порушників, валютного законодавства України що діє, застосовуються Національним банком України і по його призначенню – підлеглими йому установами. Оскарження дій по накладенню стягнень здійснюється в судовому порядку. Суми стягнених штрафів направляються в державний бюджет України.

Банки – активні інституційні учасники ринку цінних паперів. Вони здійснюють операції з різними видами цінних паперів – пайовими, борговими, похідними (фінансовими інструментами) і в різних сегментах ринку – первинному і вторинному, біржовому і позабіржовому, ринку державним і корпоративних цінних паперів, внутрішньому, міжнародному і глобальному.

Цінні папери – це грошові документи, що засвідчують право володіння або відносини позики, визначають взаємовідносини між емітентом та їх власником і передбачають, як правило, виплату доходу у вигляді дивідендів або відсотків, а також можливість передачі грошових та інших прав, що випливають з цих документів, іншим особам.

Закон України “Про цінні папери і фондову біржу” від 18.06.91 р. передбачає випуск в обіг таких видів цінних паперів: 1) акцій; 2) облігацій підприємств; 3) облігацій внутрішніх державних і місцевих позик; 4) казначейських зобов’язань держави; 5) ощадних сертифікатів; 6) векселів; 7) приватизаційних паперів.

Акція – це безстроковий цінний папір, що засвідчує внесок до статутного фонду акціонерного товариства і дає право на отримання частини доходу АТ у вигляді дивідендів, а також на участь в управлінні товариством.

Облігація – цінний папір, що засвідчує внесення її власником грошових коштів і підтверджує зобов’язання відшкодувати йому номінальну вартість цього цінного паперу у передбачений в ньому термін, з виплатою фіксованого відсотка, якщо інше не передбачено умовами випуску.

Облігації державних і місцевих позик – боргові зобов’язання уряду і місцевих рад народних депутатів, які передбачають відшкодування номінальної вартості цих цінних паперів у відповідний строк з виплатою фіксованого проценту (якщо інше не передбачено умовами випуску).

Казначейські зобов’язання – вид цінних паперів на пред’явника, що засвідчують внесення їх власниками грошових коштів до бюджету і дають право на отримання фінансового доходу.

Ощадний сертифікат – письмове свідоцтво банку про депонування грошових коштів, що засвідчує право вкладника на одержання по закінченню встановленого терміну депозиту і відсотків по ньому.

Вексель (нім. – заміна, обмін, розмін) – це письмово оформлене боргове зобов’язання встановленого зразка, яке засвідчує безумовне грошове зобов’язання векселедавця сплатити після настання строку певну суму грошей власнику векселя (векселедержателю).

Приватизаційні папери – це особливий вид державних цінних паперів, які засвідчують право їх власника на безкоштовне одержання в процесі приватизації майна державних підприємств, державного житлового фонду і земельного фонду.

Діяльність банків на ринку цінних паперів багатогранна. Вони виступають у ролі емітентів, інвесторів, фінансових посередників та інфраструктурних учасників ринку, займаються непрофесійною і професійною діяльністю з цінними паперами.

Емісійна діяльність банків полягає у випуску власних цінних паперів з метою залучення коштів для формування і поповнення статутного капіталу, а також з метою тимчасового залучення ресурсів для проведення окремих банківських операцій, фінансування певних програм чи напрямів діяльності. Випуск банком цінних паперів відбивається у пасивних операціях банків.

Інвестиційна діяльність банків передбачає вкладення коштів у цінні папери від свого імені і за свій рахунок. Метою інвестиційної діяльності є передусім отримання прибутку. Банки, як правило, – активні інвестори на ринку державних цінних паперів.

Серед основних направлень інвестиційної діяльності КБ ПриватБанк потрібно виділити надання клієнтам інвесторам та клієнтам споживачам інвестицій комплексу послуг оператора фондового та фінансового ринку, включаючи послуги продавця, регістратора та зберігателя цінних паперів керуючого корпоративними правами і фінансами в процесі інвестиційної діяльності по залученню і розміщенню грошових коштів клієнтів.

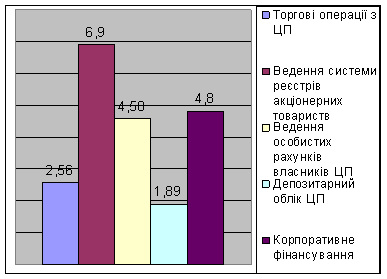

Рис. 2.6. Доля ПриватБанку на ринку інвестиційних послуг на кінець 2007 року, %

В 1995 році ПриватБанк отримав Ліцензію №1 на залучення приватизаційних майнових сертифікатів фізичних осіб. На основі ліцензії банк залучив в довірче управління і розмістив в акції українських підприємств більш ніж 1,2 млн. сертифікатів, що складало 2,3 % їх загальної кількості. В липні 1992 року ПриватБанк отримав Дозвіл Міністерства Фінансів України № 38 на здійснення діяльності по випуску та обертанню цінних паперів.

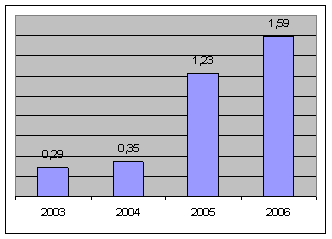

Рис. 2.7. Зростання кількості цінних паперів на депозитарному обліку, млрд..шт.

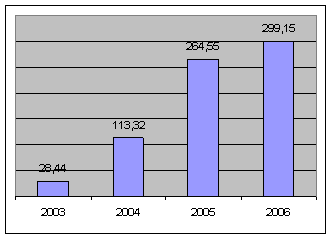

Рис. 2.8. Зростання розміру портфеля цінних паперів на депозитарному обліку по номіналу, млн.. грн..

Що стосується ролі банків на ринку корпоративних цінних паперів, то є істотні розбіжності в законодавстві різних країн. Залежно від ролі банків на цьому ринку умовно можна виділити три моделі організації ринку цінних паперів: банківську, небанківську і змішану.

Банківська моделі характеризується найактивнішою роллю банків (порівняно з іншими фінансовими посередниками) на ринку них паперів. Вони вкладають кошти як у державні цінні папери, так і в акції та облігації не фінансових компаній, здійснюють розміщення (андеррайтинг) цінних паперів, торгують ними, тобто займаються брокерською і дилерською діяльністю, формують інфраструктуру ринку. В найбільш завершеному вигляді ця модель діє в Німеччині. Німецькій економіці притаманна активна участь банківського капіталу у формуванні капіталу не фінансового сектора. Німецькі банки контролюють великі пакети акцій промислових фірм, активно впливають на діяльність Ради директорів цих фірм, тобто виступають у ролі стратегічних інвесторів.

Небанківська модель (її ще називають американською моделлю) обмежує інвестиційну і посередницьку діяльність банків (депозитних установ) на ринку корпоративних цінних паперів. Так, у США згідно з законом Гласса-Стігала (1933 р.) банкам до недавнього часу заборонялося займатися розміщенням (андеррайтингом), купівлею і продажем акцій нефінансових компаній, була обмежена їх діяльність із корпоративними облігаціями. Активну діяльність на ринку корпоративних цінних паперів у США проводять спеціальні інвестиційні інституції, зокрема інвестиційні банки, компанії, фонди.

Змішана модель характеризується присутністю і діяльністю на ринку корпоративних цінних паперів як банків, так і спеціальних інвестиційних інституцій.

Питання про те, яка з моделей організації ринку цінних паперів найбільш ефективна для банків, є дискусійним. Як перевагу банківської моделі організації ринку цінних паперів передусім підкреслюють ефект диверсифікації банківської діяльності, підвищення конкурентоспроможності банків на фінансовому ринку. Перевагу небанківської моделі звичайно вбачають у можливості відокремити ризик за операціями з цінними паперами від ризику за традиційними для банків кредитно-депозитними операціями і цим сприяти стабілізації банківського сектора.

Загалом у світовій практиці спостерігається тенденція відходу від спеціалізації банківських і інвестиційних інституцій і прагнення до універсального характеру їх діяльності, що зумовлено наростаючою конкуренцією між ними. Розвитку тенденції до універсалізації сприяє також скасування або пом'якшення адміністративних заборон на інвестиційну діяльність банків у законодавстві деяких країн (США, Канада), в яких передбачалося чітке розділення депозитно-кредитної та інвестиційної діяльності фінансових посередників.

В Україні згідно з законодавством формується змішана модель організації ринку цінних паперів. Банкам дозволяється займатися як інвестиційною, так і торговельною (професійною) діяльністю з цінними паперами. Банки мають право здійснювати інвестиції у статутні фонди та акції інших юридичних осібна підставі письмового дозволу НБУ (за винятком випадків, коли інвестиції у юридичну особу не перевищують 5% від регулятивного капіталу банку, а також якщо діяльність юридичної особи обмежується наданням фінансових послуг). Банкам забороняється інвестувати кошти у підприємства, статутом яких передбачено повну відповідальність його власників. Пряма чи опосередкована участь банку у капіталі будь-якого підприємства не повинна перевищувати 15% від капіталу банку, а його сукупні інвестиції – 60%. Ці обмеження не поширюються на діяльність інвестиційних, банків. Крім того, вказані обмеження не застосовуються, якщо банки придбали акції та інші цінні папери у таких випадках:

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |