| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Финансовый механизм в регулировании экономики Республики Казахстан

Переплата по НДС на 1 января 2007 года составила 57,7% от общей суммы переплаты налогов и других обязательных платежей в бюджет, или 400,6 млрд. тенге, в том числе 278,5 млрд. тенге – превышение суммы НДС, относимого в зачет, над суммой начисленного НДС.

При этом обоснованность суммы НДС, относимой в зачет, проверяется с использованием автоматизированных информационных систем, на создание и техническое сопровождение которых из республиканского бюджета затрачено 14,0 млрд. тенге. Однако, вследствие того, что данные системы не исключают в автоматическом режиме условно исключенных из Государственного реестра налогоплательщиков, допускается отнесение в зачет сумм НДС.

При уточненном годовом плане поступлений за использование природных и других ресурсов в размере 140,3 млрд. тенге фактическое поступление составило 267,4 млрд. тенге, или 190,5%, в том числе от организаций сырьевого сектора – 386,0%, от других плательщиков – 143,0 процента. Перевыполнение плана в основном сложилось по налогу на сверхприбыль – на 28,7 млрд. тенге (1,3 раза), бонусам – 9,7 млрд. тенге (3,6 раза), роялти – 5,8 млрд. тенге (1,3 раза) (табл. 5).

В 2006 году по сравнению с 2005 годом на 12,1% снизились поступления за использование природных и других ресурсов главным образом за счет роялти (на 79,0%), бонусов (на 58,5%) и доли Республики Казахстан по разделу по заключенным контрактам от организаций сырьевого сектора (на 37,3%).

В структуре поступлений за использование природных и других ресурсов основным налогом является налог на сверхприбыль, доля которого в 2006 году составила 42,9 процента. В республике сохраняется стабильное увеличение поступлений налога на сверхприбыль, что обусловлено ростом цен на нефть. Так, поступления налога на сверхприбыль в 2006 году по сравнению с 2005 годом увеличились в 2,6 раза [13].

Вышеуказанные факты свидетельствуют о наличии определенных недостатков в процедурах планирования налоговых поступлений, выбора объектов налоговых проверок, налогового и таможенного администрирования, предоставления льгот и отсрочек, что отрицательно сказывается на мобилизации дополнительных резервов увеличения доходов республиканского бюджета.

По состоянию на 1 декабря 2007 года доходы республиканского бюджета (без учета трансфертов) выполнены на 99,5% при плане 1 582,2 млрд.тенге фактическое поступление составило 1 574,5 млрд.тенге, или не исполнен на 7,7 млрд.тенге.

План республиканского бюджета на 1 декабря 2007 года по налоговым поступлениям не исполнен на 20,2 млрд.тенге, в том числе по корпоративному подоходному налогу – 15,5 млрд. тенге, по поступлениям за использование природных и других ресурсов – 8,7 млрд.тенге, по налогам на международную торговлю и внешние операции на 5,7 млрд.тенге. Неналоговые поступления перевыполнены на 13,1 млрд.тенге.

Законом «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам налогообложения» предусмотрена совокупность налоговых послаблений, направленная как на общее снижение уровня налоговой нагрузки (индивидуальный подоходный и социальный налоги, НДС, налоги в специальных налоговых режимах), на реализацию потенциала отдельных секторов экономики, так и на решение некоторых административных вопросов, препятствующих свободному развитию частного предпринимательства на реализацию потенциала отдельных секторов экономики, так и на решение некоторых административных вопросов, препятствующих свободному развитию частного предпринимательства:

- снижение ставки налога на добавленную стоимость;

- введение фиксированной ставки индивидуального подоходного налога на уровне 10 процентов для всех физических лиц;

- снижение социального налога в среднем на 30 процентов;

- снижение ставок налога в специальном налоговом режиме для субъектов малого бизнеса на основе патента и на основе упрощенной декларации;

- введение особого порядка уплаты налога на добавленную стоимость предприятиями, перерабатывающими сельскохозяйственное сырье;

- введение освобождения средств, выделяемых в рамках государственного социального заказа, реализуемых неправительственными организациями в области образования, науки, медицины и культуры, от корпоративного подоходного налога, а обороты по реализации – от налога на добавленную стоимость;

- ликвидация двойного налогообложения дивидендов;

- отмена нормы, ограничивающей размер добровольных пенсионных взносов, которые можно отнести на вычет при определении сумм индивидуального подоходного налога;

- усовершенствование механизма исчисления авансовых платежей по корпоративному подоходному налогу с одновременным смягчением штрафных санкций за занижение сумм авансовых платежей по корпоративному подоходному налогу [12].

Налоговая политика направлена на стабилизацию экономики, развитие субъектов малого бизнеса, легализацию доходов, регулирование отношений с налогоплательщиками по улучшению ведения и порядка исчисления и уплаты налогов и других обязательных платежей в бюджет, связанные с исполнением налоговых обязательств.

Особое внимание уделено улучшению налоговой культуры, соблюдению принципов стабильности налогового законодательства, единства системы налоговых льгот, исключены нормы по предоставлению льгот индивидуального характера для конкретного налогоплательщика.

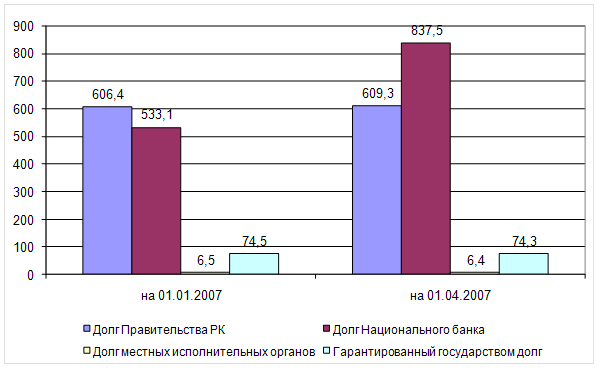

2.3 Состояние государственного и гарантированного государством долга

Государственный долг Республики Казахстан (без учета взаимных требований) на 1 апреля 2007 года составил 1 453,1 млрд. тенге. В портфеле правительственного долга соотношение внутреннего и внешнего долгов составляет 65,4 и 34,6 %, соответственно. За отчетный период было осуществлено досрочное погашение наиболее дорогих в обслуживании займов МББР в размере 13,5 млрд.тенге (или 107,6 млн. долл. США). Слайд 9.

За 2007 г. Министерство финансов разместило государственные эмиссионные ценные бумаги на сумму 19,8 млрд.тенге. (рисунок 6)

По государственным ценным бумагам в 2007 году сложилась ситуация, которую можно охарактеризовать следующим:

- государственные среднесрочные ценные бумаги (МЕОКАМ) со сроком обращения 4 года на аукционе по первичному размещению на сумму 277,8 млн. тенге, на повторном аукционе на сумму 143,4 млн. тенге, доходность при размещении составила – 6,25%;

- государственные долгосрочные ценные бумаги (МЕУКАМ) со сроком обращения 7 лет на аукционе по первичному размещению на сумму 71,4 млн. тенге, доходность при размещении составила – 6,75%;

- государственные долгосрочные сберегательные ценные бумаги (МЕУЖКАМ) со сроком обращения 8 лет на аукционе по первичному размещению на сумму 15,0 млрд. тенге, доходность при размещении составила – инфляция + 0,07%; МЕУЖКАМ со сроком обращения 10 лет на повторном аукционе на сумму 4,3 млрд.тенге, доходность при размещении составила – инфляция + 0,01%.

Рисунок 6 – Государственный и гарантированный государством долг

При этом, предложенная рынком доходность по государственным ценным бумагам в 1 квартале т.г. по сравнением с аналогичным периодом 2006 года оказалась значительно выше.

Так доходность при размещении в 2006 году по МЕУКАМ со сроком обращения 8 лет составила – 4,3%, в 2007 году по МЕУКАМ со сроком обращения 7 лет – 6,75%.

Сложившаяся ситуация на рынке с доходностью явилась сдерживающим моментом и Министерство финансов вынужденно было удовлетворять рынок по более высокой доходности, не осуществляя размещение ГЦБ в полном объеме. Вместе с тем, Министерство финансов осуществляло повторные открытия ранее выпущенных ГЦБ с целью увеличения объема ГЦБ в обращении на рынке, а также для построения реалистичной кривой доходности.

3 Перспективы развития форм финансового регулирования экономики Казахстана

3.1 Направления совершенствования бюджетного устройства

За годы независимости в условиях глобальных измерений мировой обстановки Казахстан пережил радикальную трансформацию общественно-политического строя. За прошедший период были заложены основы современного демократического устройства страны, осуществлена либерализация цен и всех экономических отношений, сформирована многоукладная экономика путем преобразования большей части государственной собственности в частную, созданы рыночные структуры и инфраструктуры [14].

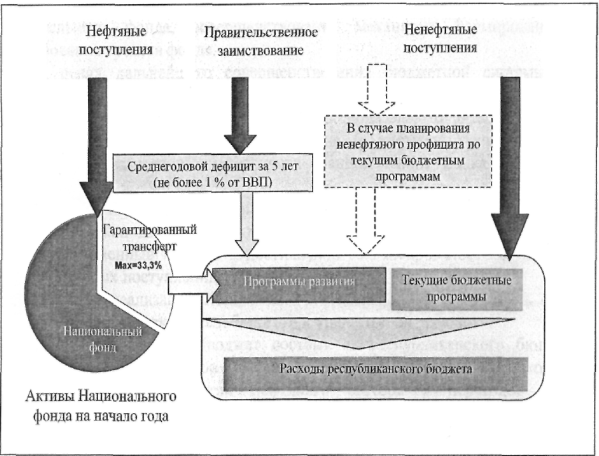

По данным Министерства экономики и бюджетного планирования 1 июля 2006 года была введена новая система функционирования Национального фонда, в соответствии с Концепцией Национального фонда. В целях обеспечения оптимального баланса распределения нефтяных поступлений между республиканским бюджетом и Национальным фондом был разработан метод сбалансированного бюджета, при котором доходы нефтяного сектора будут полностью направляться в Национальный фонд, а доходная часть республиканского бюджета будет формироваться только за счет не нефтяного сектора (рисунок 7).

Национальный фонд был создан в 2001 году с целью обеспечения стабильного социально-экономического развития страны, накопления финансовых средств для будущих поколений, снижения зависимости экономики от воздействия неблагоприятных внешних факторов.

С момента создания Национального фонда порядка 48 % доходов от нефтяного сектора направлялись в фонд, и на конец 2005 года было накоплено активов на сумму порядка 8,1 млрд. долларов США, что составляет 14,5 % к ВВП. В 2007 - 2009 годах прогнозируется сохранение высоких цен на нефть. С одной стороны, это создает стабильные и достаточно благоприятные предпосылки для развития экономики. В то же время в этих условиях повышается «инфляционное давление» на экономику. Для обеспечения макроэкономической стабильности, а также накопления средств в период благоприятной конъюнктуры цен для поддержания финансовых обязательств государства в периоды неблагоприятной конъюнктуры цен и обеспечения будущих поколений будет продолжено аккумулирование части доходов, получаемых вследствие значительного роста мировых цен на нефть, в Национальном фонде.

Основными источниками формирования Национального фонда стали:

- прямые налоги от нефтяного сектора (за исключением налогов, зачисляемых в местные бюджеты), к которым относятся корпоративный подоходный налог, налог на сверхприбыль, роялти, бонусы, доля по разделу продукции, рентный налог на экспортируемую сырую нефть, газовый конденсат. Прочие виды налогов, уплачиваемые нефтяным сектором в соответствии с налоговым законодательством Республики Казахстан, подлежат зачислению в соответствующие бюджеты. При этом к предприятиям нефтяного сектора относятся все юридические лица, занимающиеся добычей и (или) реализацией сырой нефти и газового конденсата;

- поступления от приватизации государственного имущества, находящегося в республиканской собственности и относящегося к горнодобывающей и обрабатывающей отраслям;

- поступления от продажи земельных участков сельскохозяйственного назначения;

- инвестиционные доходы от управления Национальным фондом;

- иные поступления и доходы, не запрещенные законодательством Республики Казахстан.

Рисунок 7 - Метод сбалансированного бюджета

Расходы республиканского бюджета на текущие бюджетные программы будут финансироваться за счет отчислений в республиканский бюджет от не нефтяной части экономики, а финансирование расходов на бюджетные программы развития осуществляться за счет гарантированного трансферта из Национального фонда. При этом, определенная доля расходной части бюджета может покрываться, в том числе за счет заимствования в рамках установленных ограничений.

Использование нефтяных поступлений в пределах гарантированного трансферта позволит проводить взвешенную фискальную политику, так как будет виден «чистый» бюджетный эффект от либерализации налогового режима, который, как правило, искажен за счет сверх доходов, поступающих от предприятий нефтяного сектора.

Размер гарантированного трансферта из Национального фонда будет утверждаться законодательным актом Республики Казахстан на трехлетний период и останется неизменным в течение данного периода.

В соответствии с Концепцией Национального фонда Правительство Республики Казахстан будет исходить из необходимости оптимального использования нефтяных доходов, с учетом соблюдения оптимальных пропорций между потреблением и накоплением, создания благоприятных макроэкономических условий для развития несырьевого сектора экономики, сбережения значительной части нефтяных доходов и недопущения истощения Национального фонда, совершенствования механизма формирования и использования средств фонда.

В целях дальнейшего совершенствования бюджетной системы был принят Закон Республики Казахстан от 5 июля 2006 года «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам совершенствования бюджетного законодательства Республики Казахстан и деятельности Национального Банка Республики Казахстан».

Основными задачами данного закона в сфере совершенствования бюджетного законодательства и в целом бюджетной системы являются:

- постепенный переход к достижению сбалансированного бюджета за счет ненефтяных поступлений.

С целью реализации Концепции Национального фонда ввелись новые понятия - «консолидированный бюджет» и «ненефтяной дефицит».

Консолидированный бюджет состоит из республиканского бюджета, бюджета области, бюджетов города республиканского значения, столицы, поступлений от предприятий нефтяного сектора и переводов их в Национальный фонд.

Ненефтяной дефицит бюджета равен сумме поступлений в бюджет, кроме поступлений из Национального фонда, за вычетом расходов бюджета;

- ужесточение требований к разработке инвестиционных проектов (программ).

Инвестиционные проекты (программы) будут включены в перечень приоритетных бюджетных программ (подпрограмм) в случае, если они соответствуют мероприятиям принятых государственных, отраслевых и региональных программ и положений ежегодных посланий Главы государства. Обязательным условием включения в вышеназванный перечень будет наличие положительного заключения отраслевой экспертизы, соответствие их плану мероприятий утвержденных Программ, наличие технико-экономического обоснования с положительным заключением экономической экспертизы;

Таблица 6- Основные макроэкономические показатели Республики Казахстан за 2005, 2006 годы (а также прогноз на 2007-2009 годы)

| Наименование | 2005 отчет | 2006 оценка | Прогноз | ||

| 2007 | 2008 | 2009 | |||

| Валовой внутренний продукт, млрд. тенге | 7457,1 | 9762,7 | 11879,8 | 14036,6 | 16540,4 |

| Реальное изменение ВВП, в % к предыдущему году | 109,5 | 109,0 | 108,6 | 108,9 | 109,0 |

| ВВП на душу населения, долл. США по официальному курсу | 3703 | 5192 | 6560 | 7680 | 8962 |

| ВВП на душу населения, долл. США по ППС | 10618 | 12699 | 14922 | 17102 | 19519 |

|

Индекс потребительских цен, в % в среднем за год |

7,6 | 6,9-8,5 | 5-7 | 5-7 | 5-7 |

| Денежная база, млрд. тенге | 663 | 1309 | 1622 | 1972 | 2196 |

| Денежная масса, млрд. тенге | 2065 | 3108 | 4222 | 5388 | 6486 |

|

Уровень монетизации экономики, % |

27,7 | 31,8 | 35,5 | 38,4 | 39,2 |

| Экспорт товаров (ФОБ), млрд. долл. США | 28,2 | 34,4 | 32,9 | 34,9 | 38,6 |

| Импорт товаров (ФОБ), млрд. долл. США | 17,9 | 22,4 | 25,6 | 28,2 | 31,2 |

| Инвестиции в основной капитал, в % к предыдущему году | 122,2 | 125 | 120 | 118 | 118 |

| Объем валовой продукции сельского хозяйства, млрд. тенге | 763,2 | 850,8 | 933 | 1021 | 1117 |

| в % к предыдущему году | 107,3 | 104,5 | 103,2 | 103,0 | 102,8 |

| Объем промышленной продукции (работ, услуг), млрд. тенге | 5124,1 | 6484,9 | 7429,4 | 8580,2 | 9886 |

| в % к предыдущему году | 104,6 | 107 | 107,2 | 108,6 | 108,8 |

| Строительство, млрд. тенге | 743,6 | 1077,5 | 1530,2 | 2037,3 | 2689,2 |

| в % к предыдущему году | 134,1 | 138 | 128 | 120 | 120 |

| Услуги транспорта, млрд. тенге | 1377,3 | 1632,1 | 1858,3 | 2117,1 | 2415 |

| в % к предыдущему году | 107 | 106,7 | 106,6 | 106,6 | 106,7 |

| Связь, млрд. тенге | 216,7 | 322,8 | 431,7 | 567,4 | 748,8 |

| в % к предыдущему году | 127,7 | 126 | 125 | 124 | 125 |

| Торговля, млрд. тенге | 1669,6 | 2316,6 | 2833,2 | 3366,2 | 3999,4 |

| в % к предыдущему году | 109,3 | 109,5 | 109,2 | 109,0 | 109,0 |

| Примечание: составлено на основе: Среднесрочная фискальная политика Правительства РК на 2007-:2009 годы. | |||||

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |