| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Финансовый механизм в регулировании экономики Республики Казахстан

Наряду с позитивными результатами действия Налогового кодекса остается проблема совершенствования налоговой системы в целях обеспечения условий для экономического роста страны и улучшения инвестиционного климата.

Положения действующего налогового законодательства не в полной мере способствуют выводу из неофициального оборота доходов физических лиц, созданию оптимальных условий для вложения инвестиций в воспроизводство и обновление основных средств.

Отсутствуют действенные механизмы стимулирования инновационной деятельности, что в определенной степени влияет на развитие наукоемких и высокотехнологичных производств.

Целью проводимой в республике налоговой политики является дальнейшее поощрение инвестиций в экономику, стимулирование инновационной активности, увеличение располагаемого дохода населения для роста платежеспособного спроса. [12,40]

Пути решения налоговой политики: установление регрессивной шкалы ставок по социальному налогу и более либеральной шкалы ставок по индивидуальному подоходному налогу; снижение ставки налога на добавленную стоимость; создание экономических условий для стимулирования научной и инновационной деятельности, в том числе развития производств с высокой долей добавленной стоимости; совершенствование амортизационной политики, с целью стимулирования роста инвестиций; совершенствование налогообложения нефтяных операций; развитие процессов автоматизации налогового администрирования; совершенствование методологии и норм администрирования специальных налоговых режимов в целях создания условий для развития малого бизнеса и для сельхозпроизводителей.

Предусмотренные меры по совершенствованию налоговой системы позволят реально снизить уровень налогообложения, что стимулирует дальнейшее увеличение темпов экономического роста.

В 2003 году была разработана методика проведения оценки эффективности бюджетных программ. Далее будет продолжена работа по приведению в соответствие норм законодательных и нормативных актов нормам Бюджетного кодекса и осуществлена разработка нормативных актов, направленных на реализацию Бюджетного кодекса. Продолжится внедрение нормативного метода планирования расходов бюджета, дальнейшее внедрение методов бюджетного программирования.

Начиная с 2003 года предусмотрено ежегодное формирование по скользящему принципу среднесрочной фискальной политики Республики Казахстан, что поможет созданию основы при разработке бюджетов центральными и местными органами государственного управления, достижению прозрачности, ясности при планировании бюджетных расходов. Внедрение в практику разработки среднесрочной фискальной политики позволит повысить качество принимаемых решений о государственных расходах.

Продолжено усовершенствование механизмов бюджетного кредитования, способствующее эффективному использованию кредитных средств, повышению требований к обеспечению исполнения обязательств по возврату кредитов, своевременному погашению бюджетных кредитов, сокращению просроченной задолженности заемщиков перед бюджетом [11].

Налоговая политика в Казахстане направлена на повышение рентабельности вложения средств в экономику республики путем облегчения налогового бремени.

Согласно данным Счётного комитета уточненный и скорректированный показатели по налоговым поступлениям республиканского бюджета за 2006 год перевыполнены на 31,7% и 15,9% соответственно и составил 1 667,8 млрд. тенге. [8]

Перевыполнение плана налоговых поступлений обеспечено, в основном, за счет корпоративного подоходного налога – на 216,1 млрд. тенге (в 1,4 раза) и поступлений за использование природных и других ресурсов – на 127,0 млрд. тенге (в 1,9 раза).

Структурный анализ показывает, что основными источниками налоговых поступлений республиканского бюджета, как и в предыдущие годы, являлись корпоративный подоходный налог, налог на добавленную стоимость и поступления за использование природных и других ресурсов. Так, в 2006 году доля корпоративного подоходного налога в общем объеме налоговых поступлений составила 46,6%, а в 2005 году – 53,4%, НДС – 29,4% и 22,0%, поступления за использование природных и других ресурсов – 16,0% и 19,5%, соответственно (таблица 4).

В 2006 году налоговые поступления в республиканский бюджет возросли по сравнению с 2005 годом на 105,9 млрд. тенге, или на 6,8 процента. Среди налоговых поступлений наиболее высокие темпы роста приходились на таможенные платежи (85,3%) и акцизы (56,4%).

Таблица 4 - Структура налоговых поступлений в республиканский бюджет за 2005-2006 годы, млрд. тенге

| Наименование | 2005 | Уд.вес, % | 2006 | Уд.вес, % | Темпы роста 2006г. к 2005г., % |

| Налоговые поступления | 1 561,9 | 100,0 | 1 667,8 | 100,0 | 106,8 |

|

Корпоративный подоходный налог |

834,3 | 53,4 | 776,6 | 46,6 | 93,1 |

|

Налог на добавленную стоимость |

343,9 | 22,0 | 489,6 | 29,4 | 142,4 |

| Акцизы | 10,1 | 0,6 | 15,8 | 0,9 | 156,4 |

| Поступления за использование природных и других ресурсов | 304,2 | 19,5 | 267,4 | 16,0 | 87,9 |

| Сборы за ведение предпринимательской и профессиональной деятельности | 0,6 | 0,1 | 0,8 | 0,1 | 133,3 |

| Таможенные платежи | 53,1 | 3,4 | 98,4 | 5,9 | 185,3 |

| Другие налоги и платежи | 15,7 | 1,0 | 19,2 | 1,1 | 122,3 |

| Источник: Отчёт Счетного комитета об исполнении республиканского бюджета за 2006 год [8] | |||||

В 2006 году не обеспечено выполнение плановых показателей по специфике «Прочие налоги» на сумму 18,7 млн. тенге: в республиканский бюджет поступило 20,0 млн. тенге, или 51,7% от планового показателя.

Анализ уплаченных сумм налогов и других обязательных платежей в бюджет за 2006 год по налогоплательщикам, подлежащим республиканскому мониторингу, показывает, что коэффициент налоговой нагрузки в среднем для предприятий, добывающих сырую нефть и природный газ, по оперативным данным, составил 31,3%, а для хозяйствующих субъектов, осуществляющих торговлю нефтепродуктами, - 6,5 процента. По оперативным данным Налогового комитета, в ТОО «Север-ойл» коэффициент налоговой нагрузки составил 0,3%, а в ТОО «Гелиос» – 1,7 процента. Налоговая нагрузка банков второго уровня составила в среднем 6,6%, а страховых и аудиторских компаний – 26,4 процента. При этом Налоговым комитетом и его территориальными подразделениями во многих случаях осуществлялись проверки в хозяйствующих субъектах, по которым налоговые нагрузки составляли ниже 10 процентов, а банки второго уровня в отчетном году не проверялись.

В 2006 году по итогам 45 071 проверки дополнительно начислено 114,9 млрд. тенге, взыскано 14,9 млрд. тенге, или 13 процентов. Проведено 3 925 безрезультативных проверок, из которых наибольшее количество приходится на город Алматы – 624, Карагандинскую область – 566, Костанайскую область – 542.

Центральным аппаратом Налогового комитета в 2006 году проведено пять проверок из восьми, предусмотренных планом. Дополнительно начислено налогов и платежей в бюджет на сумму 309,7 млн. тенге, из которых взыскано 24,0 млн. тенге, или только 7,7 процента.

Показатели взыскания в бюджет дополнительно начисленных налогов и платежей по отдельным хозяйствующим субъектам еще ниже. В частности, по результатам налоговой проверки в ЗАО НК «Казахстан Темир Жолы» в 2004 году дополнительно начислено налогов и платежей на сумму 30,7 млрд. тенге. После рассмотрения жалобы Налоговый комитет отменил обжалуемое уведомление по акту налоговой проверки и направил уведомление о начисленной сумме налогов и других обязательных платежей на сумму 8,5 млрд. тенге. По итогам рассмотрения результатов этой проверки в суде, сумма дополнительно начисленных налогов и платежей уменьшилась до 1,7 млрд. тенге, или 5,5% от первоначальной суммы. Аналогичная картина наблюдалась и по другим проверкам.

С вступлением в силу Налогового кодекса значительно сократился удельный вес взысканных сумм от дополнительно начисленных налогов и платежей: с 54,0% в 2001 году до 13,0% в 2006 году.

В республике увеличивается сумма переплаты налогов и других обязательных платежей в бюджет, которая по состоянию на 1 января 2007 года составила 693,5 млрд. тенге и по сравнению с началом отчетного года возросла на 150,4 млрд. тенге, или на 27,7 процента. В результате происходит определенное отвлечение оборотных средств хозяйствующих субъектов и увеличение налоговой нагрузки налогоплательщиков, а также увеличение сумм возврата поступлений из республиканского бюджета. Так, в 2006 году АО «Казцинк» из республиканского бюджета произведен возврат НДС по оборотам, облагаемым по нулевой ставке, в размере 5,2 млрд. тенге, АО «Миттал Стил Темиртау» – 11,5 млрд. тенге. При этом последним уплачено других налогов и платежей в бюджет 1,5 млрд. тенге.

В структуре излишне уплаченных сумм по налогам в государственный бюджет по состоянию на 1 января 2007 года наибольший удельный вес приходится на налог на добавленную стоимость и корпоративный подоходный налог.

Счетным комитетом установлено отсутствие сводных планов проверок хозяйствующих субъектов за 2004-2006 годы в центральном аппарате Налогового комитета, а также нормативных правовых актов, регламентирующих взаимодействие подразделений мониторинга и аудита.

Вышеуказанные факты свидетельствуют о том, что механизм налогового администрирования усложнен и недостаточно эффективен, в нормах и положениях налогового законодательства имеются разночтения, допускающие двоякое толкование, а уполномоченным органом не принимаются системные меры по повышению качества налоговых проверок и упрощению механизма налогового администрирования.

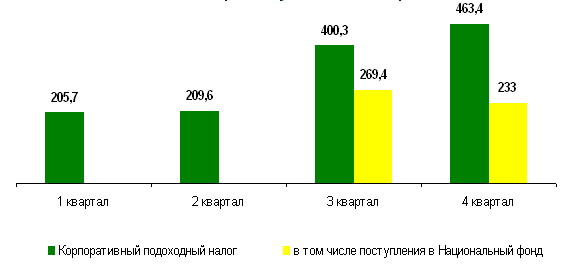

Рисунок 5 - Динамика поступлений КПН в 2006 году с учётом поступлений в Национальный фонд

Республики Казахстан, млрд.тенге [8]

Корпоративного подоходного налога (далее - КПН) в 2006 году поступило 776,6 млрд. тенге, или 118,6% к уточненному показателю. При этом от организаций сырьевого сектора КПН поступило 172,9 млрд. тенге, или 22,3% от общей суммы данного вида налога. По состоянию на 1 января 2007 года, сумма КПН от организаций сырьевого сектора, поступившая в Национальный фонд, составила 376,4 млрд. тенге. Общая сумма переплат по КПН в 2006 году составила 68,3 млрд. тенге и по сравнению с 2005 годом увеличилась на 24,1 млрд. тенге (или на 54,6%), что связано с ростом переплаты по КПН с юридических лиц - резидентов и нерезидентов, удерживаемому у источника выплаты, в размере 11,7 млрд. тенге.

Анализ квартальных поступлений КПН за 2006 год свидетельствует о сохранении неравномерности поступлений данного вида налога, что, при сложившемся преобладании доли КПН в общем объеме поступлений республиканского бюджета, повышает риски неполного и неэффективного освоения бюджетных средств.

Из рисунка 5 следует, что поступления авансовых платежей по корпоративному подоходному налогу в IV квартале отчетного года по сравнению с I кварталом значительно увеличились (в 2,3 раза) и составили 463,4 млрд. тенге, или 36,2% от годового поступления. Неравномерность поступлений КПН в течение отчетного года связана с несовершенством действующего порядка уплаты авансовых платежей.

Анализ поступлений корпоративного подоходного налога в разрезе специфик показывает, что основная доля в структуре налога приходилась на КПН с юридических лиц-резидентов (53,2%). Вместе с тем, в отчетном году значительно увеличилось поступление КПН с лиц-нерезидентов, удерживаемого у источника выплаты, и составило 70,9 млрд. тенге.

Поступления по налогу на добавленную стоимость (далее – НДС) в республиканский бюджет составили 489,6 млрд. тенге и по сравнению с 2005 годом увеличились на 42,4 процента.

В 2006 году по сравнению с прошлым годом сумма возмещения НДС из республиканского бюджета возросла на 19,0% и составила 195,1 млрд. тенге, что в основном было вызвано ростом объемов экспорта сырья и товаров, облагаемых НДС по нулевой ставке. При этом возращены на расчетные счета налогоплательщиков 132,0 млрд. тенге, или 67,7% от общей суммы возмещения.

Возмещение НДС из республиканского бюджета в основном получали крупные компании, экспортирующие нефть, газ, металлопрокат, пшеницу и другое сырье. В частности, четырем крупным налогоплательщикам - АО «Казцинк», ТОО «Корпорация Казахмыс», АО «Миттал Стил Темиртау», ТОО «Тенгизшевроил» возмещено из бюджета 55,8 млрд. тенге.

Таблица 5 - Структура поступлений за использование природных и других ресурсов в республиканский бюджет за 2005-2006 годы, млрд. тенге

| Наименование | 2005 | Уд.вес, % | 2006 | Уд.вес, % |

Темпы роста 2006г. к 2005г., % |

| Поступления за использование природных и других ресурсов | 304,2 | 100,0 | 267,4 | 100,0 | 87,9 |

| Налог на сверхприбыль | 44,3 | 14,5 | 114,6 | 42,9 | 259,0 |

| Бонусы | 32,5 | 10,7 | 13,5 | 5,0 | 41,5 |

| Роялти | 108,4 | 35,7 | 22,8 | 8,5 | 21,0 |

| Роялти от организаций сырьевого сектора | 83,5 | 27,5 | 89,2 | 33,4 | 106,7 |

| Доля РК по разделу продукции по заключенным контрактам от организаций сырьевого сектора | 26,8 | 8,8 | 16,8 | 6,3 | 62,7 |

| Другие налоги и платежи | 8,6 | 2,8 | 10,5 | 3,9 | 122,1 |

| Примечание - Отчёт Счетного комитета об исполнении республиканского бюджета за 2006 год [8] | |||||

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |