| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Налоги и их роль в условиях рыночной экономики

Налоги подразделяются на прямые и косвенные. К косвенным налогам относятся налог на добавленную стоимость и акциз.

Суммы налогов и других обязательных платежей поступают в доходы соответствующих бюджетов в порядке, определенном Бюджетным кодексом Республики Казахстан и законодательством о республиканском бюджете на соответствующий год.

Рассмотрим виды налогов, сборов и платежей налогового характера в Казахстане.

Прямой налог – налог, выплачиваемый налогоплательщиком (физическим или юридическим лицом) со своих доходов, а также своего имущества, что является его прямым взносом в бюджет. К числу прямых налогов относятся подоходный налог с граждан, налог на прибыль предприятий, налоги на имущество, владение и пользование которым составляет объект для налогообложения, и другие.

Прямые налоги платятся субъектами налога непосредственно и прямо пропорциональны платежеспособности. Это подоходный налог с юридических и физических лиц, налог на операции с ценными бумагами, налог на землю и др. К прямым налогам относятся следующие:

а) корпоративный подоходный налог;

б) индивидуальный подоходный налог;

в) специальные платежи и налоги недропользователей

г) социальный налог;

д) земельный налог;

е) налог на транспортные средства;

ж) налог на имущество.[6]

Последние три вида налогов принято считать налогами на собственность.

Таблица 1 – Категории земель в Республике Казахстан

| Категории земель, подлежащие налогообложению | Категории земель, не подлежащие налогообложению |

| Земли сельскохозяйственного назначения | Земли особо охраняемых природных территорий, земли оздоровительного, рекреационного и историко-культурного назначения |

| Категории земель, подлежащие налогообложению | Категории земель, не подлежащие налогообложению |

| Земли населенных пунктов | Земли лесного фонда |

| Земли промышленности, транспорта, связи, назначения |

Земли водного фонда Земли запаса |

| Примечание - Байдунсенов А.Д. Налоговая система Казахстана // Каржы-Каражат. Финансы Казахстана – 2005. № 4 | |

Согласно Земельного кодекса Республики Казахстан от 20 июня 2003 года N 442 земля находится в собственности государства, а также в частной собственности на определенных законных основаниях, условиях и пределах. Правом её распределения наделены представительные и исполнительные органы всех уровней в пределах своих полномочий; владение и пользование землей является платным. Земельный налог введен с 1992 года. Его цель - обеспечение рационального использования земель и формирование доходов бюджетов для осуществления мероприятий по землеустройству, повышению плодородия земель, их охране, а также для социально- культурного развития территории. [7]

В целях налогообложения все земли рассматриваются в зависимости от их целевого назначения и принадлежности к определенным категориям, которые устанавливаются законодательным актом Республики Казахстан. (Таблица 1)

Налог уплачивается по месту расположения участка; сумма налога остается в распоряжение местных органов власти, тем самым обеспечивается заинтересованность местных властей в сборе налога.

Земельный налог исчисляется на основании документов, удостоверяющих право собственности, право постоянного землепользовании, права безвозмездного временного землепользования и данных государственного количественного и качественного учета земель по состоянию на 1 января каждого года, предоставленных уполномоченным органом по управлению земельными ресурсами.

Нормативно-правовое регулирование налога на транспортные средства определяется инструкцией «О порядке исчисления и уплаты налога на транспортные средства», утвержденной приказом министра финансов РК от 21 июня 1995 г. № 149, в содержание которой периодически вносятся дополнения и изменения, и действующей до 01.01.2002 г.[8]

В общепринятой мировой практике существуют определенные принципы функционирования налога на имущество, такие как нейтральность, простота и справедливость. В частности, нейтральность налогообложения означает оказание минимального воздействия на принятие экономических решений, т.е. налогоплательщикам предоставлено право самостоятельно скорректировать свои действия в зависимости от стоимости недвижимости. Принцип простоты подразумевает неукоснительное соблюдение налогового законодательства. Причем налоговые расчеты по имуществу не требуют значительных затрат на осуществление контроля со стороны государства в лице налоговых органов. И, наконец, справедливость понимается, как его взимание по установленным правилам исходя из возможностей и платежеспособности собственника, территории региона и других аспектов.

В целом налог на имущество является важным источником поступления в местный бюджет. Поэтому местные налоговые органы объективно определяют базу налогообложения, ставки налога в зависимости от присущих свойств и стоимости имущества, придерживаясь указанных принципов. Основная задача налогоплательщиков, связанная с его уплатой, заключается в оптимальном определении базы и правильном измерении имущества.

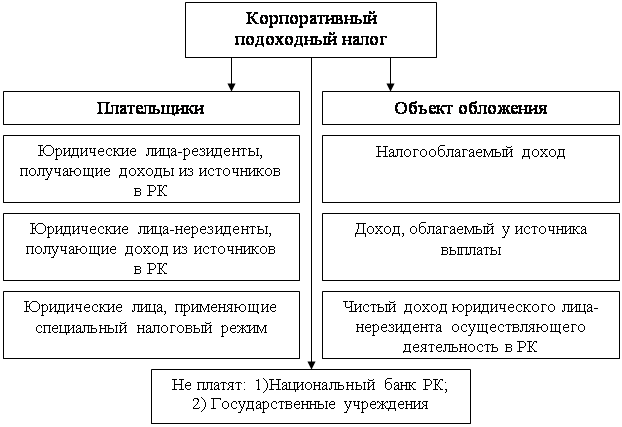

Корпоративный подоходный налог занимает значительное место в поступлениях государственного бюджета, т.к. он составляет около 28% всех поступлений.

Рисунок 1 - Механизм действия и особенности корпоративного подоходного налога [9]

Механизм действия и особенности корпоративного подоходного налога представлены на рисунке 1.

Плательщиками данного налога являются юридические лица – резиденты Республики Казахстан, за исключением Национального банка Республики Казахстан и государственных учреждений, а также юридические лица – нерезиденты, осуществляющие деятельность в Республике Казахстан через постоянное учреждение или получающие доходы из источников в Республике Казахстан.

Социальный налог является сравнительно недавно введенным налогом в налоговой системе Казахстана. Изначальная цель взимания данного вида заключалась в мобилизации средств для реализации права граждан на государственное пенсионное и социальное обеспечение и медицинскую помощь.

Введение социального налога с января 1999 г. было необходимо также и для формирования доходной части бюджет на социальные программы. За непродолжительный период существования социального налога вносилось немалое количество изменений и дополнений в размер ставок, облагаемую базу и отчетность. В частности, снижение ставки социального налога с 26 до 21% (начиная с 01.07.2001 г.) было предусмотрено Законом Республики Казахстан от 03.05.2001 г. № 183-Ц.[10, 52]

При косвенном налогообложении субъект налога и его носитель обычно не совпадают. Косвенные налоги взимаются через надбавку к цене и являются налогами на потребителей. Так, например, акцизы на табачные и алкогольные товары уплачиваются производителем, который включает их в цену реализации. Соответственно, покупатель этих товаров становится фактическим плательщиком налога. К косвенным налогам относятся: налог на добавленную стоимость, акцизы, таможенные пошлины, монопольный налог.

Таким образом, создается впечатление, что косвенные налоги – несправедливые налоги. Чем беднее человек, тем большую долю своего дохода он отдает государству в виде этих налогов.

В западных странах косвенные налоги находят более широкое применение. Они позволяют оперативно и регулярно получать крупные суммы, что позволяет стимулировать или сдерживать производство по тем или иным направлениям, а так же регулировать потребление. В развитых капиталистических странах при всех негативных сторонах косвенного налогообложения оно не противодействует развитию экономики.[7, 47]

В Казахстане к косвенным налогам относятся:

а) налог на добавленную стоимость;

б) акцизы.

Налог на добавленную стоимость (далее по тексту - НДС) - это один из косвенных налогов, который взимается непосредственно с получателей дохода и включается в цену товаров (работ и услуг), завышая ее.

Эффективность применения налога на добавленную стоимость доказана зарубежным опытом, так как именно этот налог (исходя из интересов государства) сочетается с либерализацией цен - чем выше цепы, тем больше сумма налога (при неизменной ставке). Первоначально НДС был введен во Франции, а затем распространен в странах Европы. Он по праву называется «европейским налогом», поскольку одним из обязательных условий для вхождения в европейское сообщество является его внедрение. В настоящее время НДС применяется более чем в 40 странах мира. Содержание и порядок уплаты данного налога во многих государствах одинаков. Отличия заключаются лишь в методах определения суммы НДС, различиях - в ставках и льготах. Например, пониженные ставки, в пределах 2-10%, характерны для продовольственных, медицинских и других социально значимых товаров и услуг. К так называемым «стандартным» услугам и промышленным товарам устанавливаются ставки от 12-32 %. И, наконец, к предметам роскоши ставки составляют свыше 25 %. Вместе с тем европейские страны пытаются установить единую ставку НДС - на уровне 15%.[8, 23]

Основной направленностью введения данного налога является предотвращение кризиса перепроизводства, вытеснение с рынка слабых производителей. Поэтому он выступает в роли элемента политики сдерживания производства.

Акцизы являются косвенными налогами. Плательщиками этих видов налогов являются реализаторы товаров (работ и услуг). Однако фактически выплаты по налогам производятся потребителем, так как сумма налогов включается в стоимость приобретаемых им товаров (работ и услуг). Акцизы носят разовый характер, с той точки зрения, что они выплачиваются при совершении плательщиком сделок по импорту, реализации товаров (работ и услуг). [11, 69]

Акцизы - это разновидность налоговых платежей, уплачиваемых производителями либо импортерами подакцизных товаров, в том числе лицами, осуществляющими игорный бизнес на территории Республики.

В связи с заключением Республикой Казахстан с государствами-участниками СНГ соглашений о принципах взимания косвенных налогов при экспорте-импорте товаров (работ, услуг), предусматривающих взимание НДС и/или акцизов по "месту назначения", и вступлением в силу этих соглашений по мере ратификации в установленном порядке, при применении налогов, взимание которых возложено на таможенные органы, руководствоваться следующим.

При таможенном оформлении товаров, ввозимых из государств-участников СНГ, с которыми Республика Казахстан не перешла на взимание косвенных налогов по "месту назначения", для правильного применения косвенных налогов необходимо удостовериться в соответствии представленных документов применению принципа взимания акцизов "по месту происхождения" (то есть с применением акцизов по разнице в ставках и/или без взимания акцизов. С этой целью импортер в обязательном порядке должен представить копию грузовой таможенной декларации, оформленной в государстве вывоза товаров.[7, 50]

Перечень подакцизных товаров:

1) все виды спирта;

2) водка;

3) ликеро-водочные изделия;

4) крепленые напитки, крепленые соки ибальзама;

5) вина;

6) коньяки;

7) шампанские вина.

Рассмотрим перечень налогов, сборов и платежей налогового характера в Казахстане.

1. Налоги включают в себя:

а) корпоративный подоходный налог;

б) индивидуальный подоходный налог;

в) налог на добавленную стоимость;

г) акцизы;

д) специальные платежи и налоги недропользователей (подписной бонус, бонус коммерческого обнаружения, роялти и налог на сверхприбыль).

е) социальный налог;

ж) земельный налог;

з) налог на транспортные средства;

и) налог на имущество.

Следует отметить, что для отдельных групп плательщиков применяются специальные налоговые режимы, которые предусматривают применение упрощенного порядка исчисления и уплаты отдельных налогов и представления отчетности по ним. К этой группе плательщиков можно отнести субъекты малого бизнеса, крестьянские (фермерские) хозяйства, юридические лица-производители сельхозпродукции, отдельные виды предпринимательской деятельности.

Уплата налогов при этих режимах производится на основе:

1) оплаты патента;

2) разового талона;

3) упрощенной декларации;

4) единого земельного налога.

Необходимо отметить также, что в Казахстане наиболее приемлем и принят к применению налоговый учет по методу начислений, т.е. когда доходы и вычеты учитываются с момента выполнения работ и оказания услуг независимо от времени оплаты. По нашему мнению, у этого метода существует большой недостаток, так как налоговые платежи должны быть пересилены даже в случае неоплаты поставок в срок, что приводит к отвлечению оборотных средств.

2. Сборы:

а) сбор за регистрацию юридических лиц;

б) сбор за государственную регистрацию индивидуальных предпринимателей;

в) сбор за государственную регистрацию прав на недвижимое имущество и сделок с ним;

г) сбор за государственную регистрацию радиоэлектронных средств и высокопоставленных устройств;

д) сбор за государственную регистрацию механических транспортных средств и прицепов;

е) сбор за государственную регистрацию морских, речных и маломерных судов;

ж) сбор за государственную регистрацию гражданских воздушных судов;

з) сбор за проезд автотранспортных средств по территории РК;

и) сбор с аукционов;

к) гербовый сбор;

л) лицензионный сбор за право занятия отдельными видами деятельности.

3. Платы:

а) за пользование земельными участками;

б) за пользование водными ресурсами поверхностных источников;

в) за загрязнение окружающей среды;

г) за пользование животным миром;

д) за лесные пользования;

е) за использование особо охраняемых природных территорий;

ж) за использование радиочастотного спектра;

з) за пользование судоходными водными путями;

и) за размещение наружной рекламы.

4. Государственная пошлина.

5. Таможенные платежи:

а) таможенная пошлина;

б) таможенные сборы.

Налоговая служба включает в свой состав государственную налоговую службу, которая представлена в РК Министерством государственных доходов, налоговыми комитетами в областях, районах, городах и районах в городах. Налоговая служба осуществляет контроль за исполнением и соблюдением законов республики о налогах и других обязательных платежах в бюджет с учетом затрат цен и тарифов.[10]

Отдавая должное содержанию налоговой и бюджетной политики, следует отметить, что существующая система налогообложения, в свете стратегических планов развития Казахстана, требует дальнейшего совершенствования и обеспечения стабильности основных принципов, заложенных в налоговое законодательство, которое позволит обеспечить поступательное развитие экономики государства, поможет создать достаточный уровень жизни населения страны. Это во многом зависит от правильности выбора стратегии и тактики налоговой реформы, умения предвидеть все, даже самые отдаленные, ее социально-экономические и политические последствия и факторы, которые могут вызвать какие-либо отклонения, способности четко реагировать на эти отклонения от заданных параметров и быстро их корректировать путем внесения в предварительные расчеты необходимых поправок.

2. Анализ налоговых поступлений в государственный бюджет Республики Казахстан

2.1 Анализ налоговых поступлений в республиканский бюджет

Бюджетная система Республики Казахстан включает бюджеты различных уровней, основанные на экономических отношениях и соответствующих правовых нормах.

В Республике Казахстан самостоятельно функционируют республиканский бюджет и местные бюджеты в совокупности составляющие государственный бюджет.

Функционирование бюджетной системы основано на взаимосвязи бюджетов различных уровней и обеспечивается порядком их разработки, рассмотрения, утверждения, исполнения, контроля, а также отчетом об исполнении республиканского и местного бюджетов.

Республиканский бюджет на финансовый год утверждается законом Республики Казахстан, местные бюджеты - решениями маслихатов.

Налоговыми поступлениями в республиканский бюджет являются:

1) корпоративный подоходный налог, за исключением поступлений от предприятий нефтяного сектора;

2) налог на добавленную стоимость, в том числе на произведенные товары, выполненные работы и оказанные услуги на территории Республики Казахстан, и на товары, импортируемые на территорию Республики Казахстан;

3) акцизы на товары, импортируемые на территорию Республики Казахстан в соответствии с законодательством Республики Казахстан;

4) акцизы на сырую нефть, газовый конденсат;

5) налог на сверхприбыль, за исключением поступлений от предприятий нефтяного сектора;

6) бонусы, за исключением поступлений от предприятий нефтяного сектора;

7) роялти, за исключением поступлений от предприятий нефтяного сектора;

8) доля Республики Казахстан по разделу продукции по заключенным контрактам, за исключением поступлений от предприятий нефтяного сектора;

9) дополнительный платеж недропользователя, осуществляющего деятельность по контракту о разделе продукции;

10) сбор за проезд автотранспортных средств по территории Республики Казахстан, кроме сбора за проезд автотранспортных средств по государственным платным автомобильным дорогам местного значения;

11) сбор за выдачу разрешения на использование радиочастотного спектра телевизионным и радиовещательным организациям; сбор за постановку на учет средства массовой информации;

12) сбор за государственную регистрацию морских, речных и маломерных судов; сбор за государственную регистрацию ипотеки судна или строящегося судна;

13) сбор за государственную регистрацию лекарственных средств; сбор за государственную регистрацию прав на произведения и объекты смежных прав, лицензионных договоров на использование произведений и объектов смежных прав;

14) сбор за государственную регистрацию гражданских воздушных судов;

15) сбор за государственную регистрацию радиоэлектронных средств и высокочастотных устройств;

16) плата за предоставление междугородной и (или) международной телефонной связи;

17) плата за использование радиочастотного спектра;

18) плата за использование особоохраняемых природных территорий республиканского значения;

19) плата за пользование животным миром;

20) плата за пользование судоходными водными путями;

21) плата за размещение наружной (визуальной) рекламы в полосе отвода автомобильных дорог общего пользования республиканского значения;

22) таможенные пошлины на ввозимые и вывозимые товары;

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |