| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Курсовая работа: Анализ платежеспособности предприятия

Способность учреждения поддерживать уровень собственного оборотного капитала и пополнять оборотные средства за счет собственных источников определяется коэффициентом маневренности (Км). В таблице 12 видно, что за период 2002–2004 г.г. значения данного показателя не претерпело изменений, что говорит о постоянстве обеспеченности учреждения оборотными активами, в том числе запасов собственного оборотного капитала.

Уровень данного показателя свидетельствует, что только за счёт 5% собственных источников КОКБМГ может поддерживать уровень собственного оборотного капитала, что отличается от принятого нормативного значения (0,2-0,5 или 20–50%).

Что касается коэффициента имущества производственного назначения, то его значение динамике также неизменно и составляет 1,00, то есть 100% оборудования больницы имеет производственное назначение и используется для осуществления лечебного процесса.

Коэффициент соотношения мобильных и иммобилизованных средств в течение исследуемого периода снижался на 8,33% в 2003 году в сравнении с 2002 годом и на 18,18% в 23004 году по отношению к уровню 2003 года, а что говорит о более медленном приросте оборотных средств по отношению ко внеоборотным, а это, в свою очередь, негативно сказывается на финансовой устойчивости и платежеспособности учреждения.

Таблица 12 Анализ относительных показателей финансовой устойчивости за 2002-2004 г.г.

| Коэффициенты | Оптимальные значения | 2002 год | 2003 год | 2004 год | Отклонения, (+/–), руб. | Темп роста, % | ||

| 2003 к 2002 | 2004 к 2003 | 2003 к 2002 | 2004 к 2003 | |||||

| 1 .Автономии (Ка) (Ис/В) | >0.5 | 0,94 | 0,95 | 0,96 | 0,01 | 0,01 | 101,06 | 101,05 |

| 2. Соотношения заемных и собственных средств (Кз/с) ((Кт+Кt ) /Ис) | <0.7 | 0,01 | 0,001 | 0,04 | -0,009 | 0,039 | 10,00 | 4000,00 |

| 3. Обеспеченности собственными средствами (Ко) (Ec/Ra) | >0.1 | 0,43 | 0,49 | 0,55 | 0,06 | 0,06 | 113,95 | 112,24 |

| 4. Маневренности (Км) (Ес / Ис) | >0.2-0.5 | 0,05 | 0,05 | 0,05 | 0 | 0 | 100,00 | 100,00 |

| 5. Соотношения мобильных и иммобилизованных средств (Км/и) (Ra / F) | – | 0,12 | 0,11 | 0,09 | -0,01 | -0,02 | 91,67 | 81,82 |

| 6. Имущества производственного назначения (Кп.им.) ((Z+F) / B) | >0.5 | 1,00 | 1,00 | 1,00 | 0 | 0 | 100,00 | 100,00 |

| 7. Прогноза банкротства (Кпб) ((Ra-Kt)/B) | – | 0,09 | 0,09 | 0,05 | 0 | -0,04 | 100,00 | 55,56 |

За исследуемый период финансовое положение предприятия ухудшилось: коэффициент прогноза банкротства уменьшился в 2004 году на 0,04 (или на 44,44%), что говорит о снижении доли чистых оборотных активов в общей сумме актива баланса.

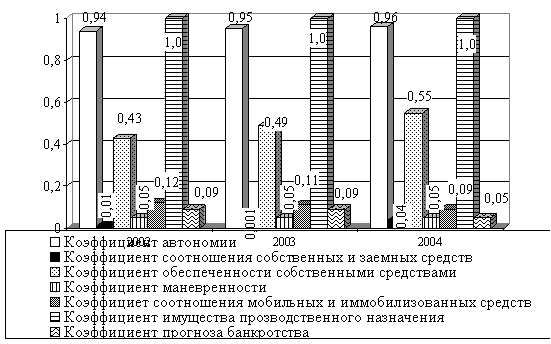

Динамика коэффициентов финансовой устойчивости представлена на рис. 11.

Рис. 11. Динамика структуры актива и пассива баланса по группам за период 2002-2004 году, %

Таким образом, рассчитанные абсолютные и относительные показатели финансовой устойчивости дали возможность сделать вывод о том, что данное учреждение находится в ситуации финансового кризиса, имеет неустойчивое финансовое положение, что в дальнейшем существенно скажется на его деятельности и может привести к невозможности погашения своих обязательств. Во избежание этого учреждению необходимо проводить экономическое и финансовое оздоровление.

2.4 Анализ платежеспособности и ликвидности баланса

Вступление здравоохранения в систему рыночных отношений требует от учреждения в любой период времени иметь возможность погашения внешних обязательств (то есть быть платежеспособным) или краткосрочных обязательств (то есть быть ликвидным). Организация является платежеспособной, когда ее совокупные активы превышают долгосрочные и краткосрочные обязательства. Предприятие ликвидно, если его текущие активы больше, чем краткосрочные обязательства. Главным критерием такой оценки являются показатели платежеспособности и степень ликвидности предприятия.

Для оценки изменения степени платежеспособности и ликвидности учреждения необходимо сравнить показатели балансового отчета учреждения по различным группам активов и обязательств.

В зависимости от степени ликвидности активы учреждения разделяются на следующие группы по степени убывания ликвидности:

А1 – наиболее ликвидные активы. К ним относятся денежные средства предприятий и краткосрочные финансовые вложения.

А2 – быстрореализуемые активы. Дебиторская задолженность и прочие активы.

A3 – медленнореализуемые активы. К ним относятся материальные запасы, малоценные предметы и статьи раздела 7 баланса «Расходы».

А 4 – труднореализуемые активы. Это статьи раздела 1 баланса «Основные средства и другие долгосрочные финансовые вложения».

Пассивы баланса группируются по срочности их оплаты следующим образом:

П1 – наиболее краткосрочные обязательства. К ним относятся статьи раздела 3 баланса «Расчеты».

П4 – постоянные пассивы. Статьи раздела 1 и 2 баланса. Группировка пассивов происходит по степени срочности их возврата. Но так как КОКБМГ не привлекает долгосрочных и краткосрочных кредитов и займов, то следует выделять только такие группы пассивов.

Группировка активов и пассивов баланса за 2002-2004 г.г. представлена в таблице 1, причем данные приведены на конец отчетного периода.

Структура активов и пассивов представлена в виде диаграмм на рис. 12-13.

Как видно из таблицы 13 и рисунка 12, наибольший удельный вес в структуре активов баланса ЛПУ в 2004 году занимают труднореализуемые активы (А4) – 91,52%%, доля которых колеблется в течение исследуемого периода в пределах от 90,47% до 93,96%. При этом, в течение изучаемого периода наблюдается увеличение темпов прироста труднореализуемых активов: так, темп прироста в 2003 году по отношению к 2002 году составил 9,96%, а в 2004 году по отношению к 2003 году – уже 16,53%.

Что касается медленнореализуемых активов (А3), то стоит отметить их постоянный рост в течение исследуемого периода как в суммарном выражении (с124596 руб. в 2002 году до 2370102 руб. в 2004 году), так и в доле их в балансе (в 2002 году их доля составляла 0,58% актива баланса, а в 2004 году – уже 8,44%). Нельзя не отметить и темпы прироста медленнореализуемых активов в период 2002-2004 г.г.: в 2003 году по отношению к 2002 году данная группа активов увеличилась на 872,54%, то есть почти в 9 раз, а в 2004 году в сравнении с 2003 годом – всего на 95,59%.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |