| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Налоги и их роль в производственно-хозяйственной деятельности предприятия

Отдельные виды основных федеральных налогов распределяются по различным бюджетным уровням законодательно. По одним общегосударственным налогам устанавливаются постоянные нормы распределения. Так, в ФРГ налог на прибыль делится поровну между федеральным и земельным уровнями; 85% подоходного налога делятся пополам между этими двумя уровнями, а остальные 15% отдаются на местный уровень. По другим налогам распределение со временем изменяется. При делении между тремя уровнями налога с продаж, например, стремятся выровнять финансовое положение различных земель; поэтому нормативы распределения меняются каждые два-три года. В Германии также практикуется достаточно редкое «горизонтальное выравнивание» налогового бремени: более богатые земли перечисляют часть своих налоговых поступлений менее благополучным.

Третий подход состоит в передаче средств от высших бюджетных уровней в пользу низших (трансферты). Такой подход как дополнительный распространен практически во всех странах и с унитарным, и с федеративным устройством, причем во вторых часто трансферты играют роль не только финансовой поддержки слабых в финансовом отношении регионов, но и символа федерального централизма в случае передачи трансфертов, обычно меньших по размеру, благополучным в финансовом отношении регионам [20, с. 63].

1.3 Понятие налоговой нагрузки

Мировой опыт налогообложения свидетельствует о том, что оптимальный уровень налоговой нагрузки на налогоплательщика должен составлять не более 30-40 % от дохода.

Уровень налогового бремени в Российской Федерации предприятий работающих по общей системе налогообложения составляет от 2 до 70 % от суммы выручки. Таковы особенности общей системы налогообложения. И это объясняется не ошибками учета. Налоговая цена полученной выручки у каждого предприятия своя и зависит от показателей, определяющих базы налогообложения по налогам, уплачиваемым предприятием.

На микроэкономическом уровне показатель налоговой нагрузки отражает долю совокупного дохода налогоплательщика, который изымается в бюджет. Показатель рассчитывается как отношение суммы всех начисленных налоговых платежей организации к объему реализации продукции (работ, услуг). В состав налогов входит: НДС, ЕСН, налог на прибыль, НДФЛ, взносы на обязательное социальное страхование от несчастных случаев и профзаболеваний.

Принятые в расчетах ставки налогов:

– Налог на прибыль организаций – 24 % гл.25 НК РФ;

– Налог на добавленную стоимость – 18 % гл.21 НК РФ;

– Налог на имущество организаций - 2,2 % гл. 30 НК РФ;

– Единый социальный налог с учетом сборов в Пенсионный фонд – 26 % гл. 24 НК РФ,

– Социальное страхование от несчастных случаев - 0,2 % - ФСС РФ, а так же предприятие является налоговым агентом в отношении всех доходов налогоплательщика, источником которых является налоговый агент ст.226 НК РФ:· Налог на доходы физических лиц - 13 % гл. 23 НК РФ.

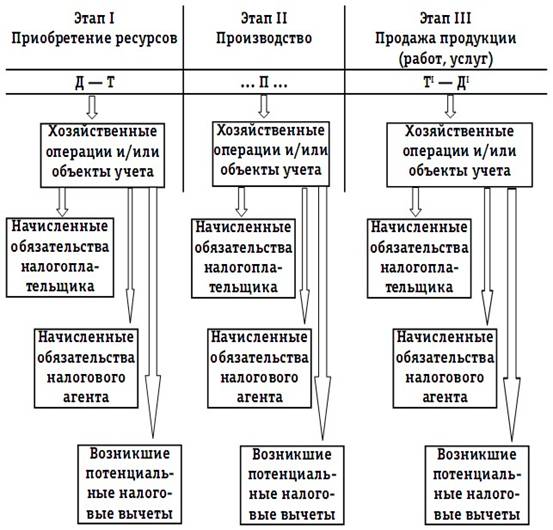

На Рисунке 1.1 представлено возникновение значимых показателей для расчета налоговой нагрузки в процессе хозяйственной деятельности предприятия.

Рисунок 1.1– Возникновение значимых показателей для расчета налоговой нагрузки в процессе хозяйственной деятельности предприятия

Консультанты считают, что в сумму налогов не включается налог на доходы физических лиц, поскольку он уплачивается работниками организации, а предприятие только перечисляет платежи.

Несмотря на то, что налоговое планирование достаточно сложно поддается ясному и формализованному описанию из-за того, что финансовая схема каждой сделки по своему уникальна, консультанты считают возможным перечислить основные факторы, оказывающие влияние на размер налоговой нагрузки:

– элементы договорной и учетной политики для целей налогообложения;

– льготы и освобождения;

– основные направления развития бюджетной, налоговой и инвестиционной политики государства, влияющие напрямую на элементы налогов;

– получение бюджетных ссуд, инвестиционного налогового кредита, налогового кредита, рассрочек и отсрочек по налогам и сборам;

– размещение бизнеса и органов управления хозяйствующих субъектов в оффшорах, в том числе в свободных экономических зонах, действующих на территории Российской Федерации.

Критическое осмысление имеющихся в экономической литературе подходов к определению содержания и обоснованию методики расчета налоговой нагрузки, а также рассмотрение основных факторов, влияющих на уровень налогового гнета, позволяют консультантам предложить читателям методику определения налоговой нагрузки, разработанную Минфином России.

Совокупная налоговая нагрузка Предприятия – это отношение всех начисленных налоговых платежей к выручке от продажи товаров (работ, услуг) за отчетный период, включая доходы от прочих поступлений. Налоговая нагрузка на предприятии определяется по формуле (1.1).

ННорн = НП / (В + ВД)* 100%, (1.1)

где ННорн - налоговая нагрузка на Предприятие при применении общего режима налогообложения;

НП – общая сумма всех начисленных налогов;

В – доходы от реализации товаров (работ, услуг) и имущественных прав;

ВД – внереализационные доходы .

1.4 Роль налогового планирования на предприятии

Эффективность современного бизнеса во многом определяется не только рентабельностью предприятия, но и объемом затрат на его ведение. Налоговое планирование позволяет заметно сократить объем расходов на содержание предприятия за счет продуманной программы оптимизации налогообложения. Далеко не безупречная налоговая система Российской Федерации создает массу проблем для успешного развития бизнеса, лишая его стабильности и перспектив роста. Тем временем, многие зарубежные компании, оказавшиеся в подобной ситуации, уже давно приняли на вооружение безопасный и эффективный метод снижения налоговых выплат - оптимизацию налогов. Налоговое планирование является важной и неотъемлемой частью системы финансового управления в организации. Это обусловлено тем, что с налогообложением связаны все сферы производственной, финансовой, хозяйственной деятельности предприятия на всем периоде его существования – с момента принятия решения о создании, в процессе функционирования и до полной ликвидации. Необходимо отметить также значительную часть налоговых платежей в общей сумме расходов предприятия. Таким образом, налоговое планирование - это целая система различных схем и методик, позволяющая выбрать оптимальное решение для конкретно взятого случая. В числе инструментов оптимизации налогообложения можно указать создание методологии бухгалтерского учета, разработку системы штрафов.

Следует отметить, что налоговое планирование изначально воспринималось как способ уклонения от уплаты налогов. Неверное понимание задачи оптимизации налогообложения и широкое применение так называемых «налоговых схем» создало массу проблем для некоторых предпринимателей. Оптимизация налогов - это ряд абсолютно законных мер, направленных на сокращение налоговых издержек. Опыт зарубежных компаний показал, что продуманное налоговое планирование способствует не только повышению уровня дохода компании, но и роста ее статуса в глазах государства, что немаловажно для дальнейшего развития. Необходимость планирования в налогообложении в целях минимизации и оптимизации налоговых платежей обусловлена также высоким уровнем коммерческих рисков и большой вероятностью банкротства предприятия при принятии решений, не адекватных складывающейся обстановке.

Налоговое планирование на предприятии подразделяется на стратегическое и тактическое. Стратегическое планирование должно осуществляться на этапе создания и регистрации предприятия и быть направленным на минимизацию налоговых обязательств в долгосрочной перспективе. Данный этап включает в себя выбор организационно-правовой формы хозяйствования, вида и профиля предпринимательской деятельности, место нахождения самого хозяйствующего субъекта, его обособленных подразделений и дочерних предприятий. Тактическое налоговое планирование представляет собой процесс организации расчета конкретных видов налогов на очередной финансовый год или среднесрочную перспективу с использованием всех предусмотренных законодательством возможностей для оптимизации их размера.

При налоговом планировании целесообразно использовать следующие методы: балансовый, метод экспертных оценок, метод ранжирования, метод корреляции, метод факторного анализа, метод планирования от достигнутого и другие. Одновременное использование нескольких методов налогового планирования позволяет достичь наилучшего результата.

В условиях постоянного изменения налогового законодательства наиболее точным и достоверным, на наш взгляд, является метод планирования от достигнутого, суть которого заключается в том, что за основу берутся налоговые платежи предприятия за базисный период, а затем происходит их корректировка с учетом тех изменений, которые произойдут в плановом периоде.

Одним из основных налогов, выплачиваемых предприятием, является налог на прибыль. Для сокращения налоговых выплат по налогу на прибыль предприятие может увеличить себестоимость продукции, используя следующие мероприятия, не противоречащие действующему налоговому законодательству.

1. Использование метода ЛИФО (last-in-last-out) переводится как «последний в — первый из» для учета материально-производственных запасов, который позволяет учитывать в себестоимости продукции стоимость поздних по времени закупок, в результате цена на материалы повышается, что приводит к увеличению себестоимости и снижению налога на прибыль.

2. Использование метода ускоренного начисления амортизации основных средств, благодаря которому происходит увеличение амортизационных отчислений, а, следовательно, и увеличение себестоимости, что в конечном итоге уменьшает налог на прибыль. Однако следует отметить, что амортизационные отчисления на протяжении всего срока амортизации, а также величина налога на прибыль в долгосрочной перспективе, не изменятся, но в первые годы улучшится денежный поток, а вместе с ним и прибыль от вложенных средств.

3. Использование заемного капитала, поскольку часть процентов, выплачиваемых по кредитам с целью финансирования оборотных активов, сверх сумм, признаваемых расходами в целях налогообложения прибыли в соответствии со статьей 269 Налогового кодекса РФ, не облагается налогом на прибыль.

В настоящее время многие полагают, что если налоговое планирование позволяет достичь даже небольшого результата, то его нужно использовать. В то же время при всей важности налогового планирования нельзя забывать, что при очень жестком дефиците времени лучше пойти на некоторые утраты и получить определенный (иногда существенный) выигрыш в чем-то другом (например, в оборачиваемости средств, во времени для принятия решений). Таким образом, главной целью налогового планирования является не только минимизация налоговых платежей, но и повышение общей эффективности производства.

Налоговое планирование является последовательностью действий и избранием порядка бухучета, ориентированного на легитимное уменьшение тяжести налогообложения. Оно включает переоценивание основных средств, образование добавочных структур (правовых и организационных), мониторинг законодательных актов и дает возможность зримо уменьшить количество затрат на содержание компании через обоснованный план оптимизации обложения налогами.

Налоговое планирование представляет собой подбор различных версий совершения хозяйственно-финансовых операций и распределения активов с расчетом достигнуть самой меньшей степени возникающих при деятельности предприятия налогово-финансовых обязательств. Налоговое планирование подобного рода уместно в любом случае, поскольку оптимизация налогообложения легитимными способами целесообразна как для процветающего предприятия, так и для балансирующего на черте нерентабельности или даже краха. Компетентное налоговое планирование, дающее реальный подъем финансового положения, не станет ассоциироваться с противоправным уклонением от выплаты налогов. Отказ от такой процедуры, как налоговое планирование, в свою очередь, способен привести к усугублению финансовой ситуации предприятия, уменьшению размера его оборотных средств, утратам по совокупности (либо отдельным видам) налогов. Налоговое планирование, точнее его принципы, основаны на соблюдении налогового законодательства и используют абсолютно легальные способы облегчения налогового бремени. Самостоятельное и непрофессиональное вмешательство в налоговое планирование и нарушение отмеченных выше принципов чревато для предприятия множеством проблем.

Налоговое планирование в организации.

Данный вид планирования налогов также сопряжен с рядом требований, которые необходимо строго соблюдать: его целью является снижение до минимума налогообложения в рамках действующих законов по налогам, включающих и льготные статьи. Для обеспечения эффективности финансового руководства в условиях большого количества выплат во внебюджетные фонды и бюджет, необходимо введение в организациях планирования налогов. При верной подготовке планирование налогов позволяет избежать штрафных санкций, результативно управлять финансовыми потоками, создать схему обоюдовыгодных договоренностей с клиентами и поставщиками организации, предельно повысить ее прибыль, сократить обязательства по налогам, соблюсти законы в области налогообложения через безошибочность расчета налоговых отчислений.

При этом планирование налогов представляет собой целостную конструкцию разнообразных методов, дающую возможность найти наилучшее урегулирование проблемы для каждого определенного обстоятельства. В организации применяются следующие методы налогового планирования:

– метод разграничения взаимоотношений – разъединение единых усложненных экономических взаимоотношений с субконтрагентами насерию простейших хозопераций с допустимостью роста расходов;

– метод отсрочивания выплат по налогам – отсрочивание появления налогооблагаемого объекта в календарно-хронологическом цикле (перевод платежа в самом конце месячного периода);

– метод непосредственного уменьшения налогооблагаемого объекта – уменьшение ценности через переоценивание основных фондов или осуществление инвентаризации;

– метод выбора стратегии учета с наибольшим применением разрешенного потенциала для уменьшения величины выплат по налогам и др. [12, с. 448].

ГЛАВА 2. Анализ влияния налогов на примере ООО «Триэс - Новосибирск»

2.1 Краткая характеристика организации ОООО “Триэс – Новосибирск»

ООО «Триэс - Новосибирск» - является Обществом с Ограниченной Ответственностью. Данная форма собственности является наиболее популярной и распространенной на территории нашей страны. Общество с Ограниченной Ответственностью – это организация, созданная одним или несколькими лицами, уставный капитал которой разделен на доли, величина которых отражена в учредительных документах. Участники такого общества по его обязательствам не отвечают лично принадлежащим им имуществом, а риск убытков несут в пределах стоимости внесенного вклада.

Согласно учредительным документам Уставный фонд ООО «Триэс -Новосибирск» составляет 100 000 рублей, и поделен равными долями между 2-мя учредителями. Управление данной организацией осуществляется директором предприятия. Среднесписочная численность составляет 25 человек.

ООО «Триэс - Новосибирск» - это предприятие, занимающееся продажей товаров населению или, проще говоря, является магазином, осуществляющим розничную торговлю товарами. Также согласно Устава предприятия ООО «Триэс - Новосибирск» может осуществлять следующие виды деятельности: оптовая торговля, комиссионная торговля, посреднические услуги, операции с ценными бумагами, производством и реализацией пищевых продуктов, проектирование и др.

Юридический адрес Общества: Россия, г. Новосибирск, ул. Немировича-Данченко д.104.

Предприятие осуществляет свою деятельность на основании:

– Свидетельства о государственной регистрации. Серия № 05109, регистрационный №5584 от 19.03.1995г.;

– Свидетельства о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством РФ (часть 1 Налогового кодекса РФ, принятого Федеральным законом от 31 июля 1998г. №146 ФЗ);

– Устава и учредительных документов.

ИНН предприятия: 543817022053, Код причины постановки на учет 231701001.

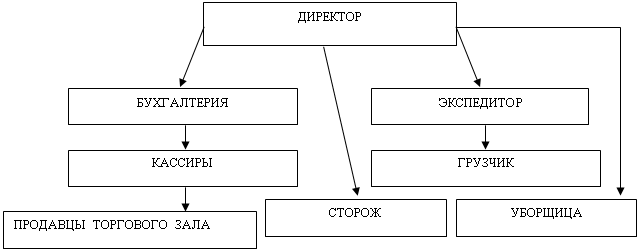

Организационно-управленческая структура предприятия достаточно простая - линейно функциональная, т.е. прямое подчинение всех сотрудников, что можно более наглядно увидеть на рисунке 2.1.

Рисунок 2.1 - Организационная структура предприятия ООО «Триэс - Новосибирск»

В торговом зале ООО «Триэс - Новосибирск» установлены 2 кассовых аппарата и ведутся 2 журнала регистрации показаний суммирующих денежных и контрольных счетчиков контрольно-кассовых машин, работающих без кассира - операциониста». Журналы пронумерованы, прошнурованы и скреплены печатями и подписями директора, бухгалтера предприятия и руководителя ИМНС РФ по Кировскому району г. Новосибирска. Выручка от реализации сдается ежедневно в главную кассу предприятия

Анализ организации безопасности и жизнедеятельности показал, что в этом направлении работа магазина организована в полном объеме, соблюдаются все социально-экономические, организационно-технические, санитарно-гигиенические, лечебно-профилактические, реабилитационные и иные мероприятия. Особое внимание уделяется сложности работы в торговом зале, работникам приходиться большую часть времени проводит в прямом смысле на ногах, за данную сложность предусмотрены надбавки.

Согласно технике безопасности по пожаротушению, торговые и складское помещение оборудованы огнетушителями и запасными выходами.

2.2 Анализ налоговой базы и налогового поля предприятия

На первом этапе выполнения аналитической части работы рассмотрим коэффициенты прироста имущества, выручки от реализации и прибыли предприятия за период 2008-2009 гг., являющихся налогооблагаемой базой для основных налогов предприятия: налога на имущество, НДС и налога на прибыль [18, с. 23].

Данные отразим в таблице 2.1.

| Таблица 2.1 – Коэффициенты прироста имущества, выручки от реализации и прибыли предприятия | |||||

| Показатели | Предыдущий год | Отчетный год | Коэффициент прироста показателя | ||

| 1. Среднегодовая стоимость имущества (активов), тыс.руб. | 19489 | 20015 | 1,03 | ||

| 2. Выручка от реализации продукции, тыс.руб. | 6991 | 7482 | 1,07 | ||

| 3. Прибыль до налогообложения, тыс.руб. | 576 | 847 | 1,47 | ||

Проводя анализ полученных данных, можно отметить, что среднегодовая стоимость имущества за анализируемый период возросла и составила 20015 тыс.руб., коэффициент прироста составил 1,03, что можно интерпретировать как рост на 3 %.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |