| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Управління оборотними активами підприємства

Стандартні умови кредитування в умовах розвиненої ринкової економіки передбачають дисконт у розмірі 1-3%, якщо оплата відбувається протягом 10-20 днів, і повну оплату протягом 30-60 днів. Умови «2/10 net 30» означають дисконт у розмірі 2%, якщо оплата здійснюється протягом перших 10 днів із дня поставки продукції продавцем, і оплату в повному обсязі, якщо вона проводиться в період 10-30 днів із дати поставки товару [24, с.189-190].

У результаті кредитування покупців різного рівня кредитоспроможності частина дебіторської заборгованості завжди буває непогашеною. При цьому частка безнадійних боргів пропорційна до строку комерційного кредиту. Наприклад, статистичні дані свідчать, що в США безнадійна дебіторська заборгованість підприємств зі строком погашення до 30 днів становить близько 4% загального обсягу заборгованості, до 31-60 днів – 10%, 61-90 днів – 17%, 91-120 днів – близько 26% обсягу дебіторської заборгованості. Резерви, які створюють великі американські корпорації для покриття можливих збитків у результаті непогашення дебіторської заборгованості, становлять 1-6% обсягу дебіторської заборгованості.

Залежно від ситуації на ринку та фінансово-господарського стану підприємства-кредитора ним може проводитись більш чи менш жорстка кредитна політика. Більш жорстка кредитна політика пов’язана з підвищенням вимог до кредитоспроможності покупців, зменшенням кредитного періоду та знижок за ранню оплату, а також збільшенням вимог до інкасації коштів У разі простроченої заборгованості.

М’яка кредитна політика сприяє збільшенню обсягів реалізації продукції і визначається пом’якшенням вимог до кредитоспроможності покупців, збільшенням кредитного періоду та дисконту. Продумана кредитна політика, яка відповідає поточній ринковій кон’юнктурі та фінансовим можливостям підприємства, забезпечує зростання обсягів реалізації, прибутку і в кінцевому підсумку сприяє підвищенню ефективності всієї фінансово-господарської діяльності підприємства.

Отже, ефективність комерційного кредитування, як і банківського, визначається умінням правильно оцінювати й ефективно управляти кредитним ризиком. Однак, якщо банк при поганому управлінні кредитним ризиком може стати банкрутом, підприємство-кредитор при проблемах із погашенням та управлінням дебіторською заборгованістю може звернутись до фінансових посередників – факторингових фірм і певною мірою вирішити свої проблеми.

1.5 Управління грошовими коштами

Кругообіг капіталу на підприємстві супроводжується рухом грошових коштів, внаслідок чого збільшується або зменшується залишок грошових коштів на розрахунковому рахунку підприємства. При ефективному управлінні фінансами у підприємства не виникають часті та непередбачувані потреби в поповненні грошових коштів за рахунок банківських чи інших позик. Залишок коштів на рахунку поповнюється надходженнями від реалізації продукції і зменшується в разі оплати сировини, матеріалів, виплати заробітної плати, сплати податків тощо. При збалансованому в часі грошовому потоку при звичайній діяльності підприємства, яка не супроводжується розширенням обсягів виробництва, залишок коштів на рахунку разом зі страховим запасом у вигляді ліквідних цінних паперів, як правило, достатній для здійснення поточних виплат.

Утримання залишку грошових коштів на рахунку пов’язано з витратами, оскільки грошові кошти, як і інші активи підприємства, фінансуються за рахунок джерел, за користування якими потрібно сплачувати певну плату. Незважаючи на те, що деякі зобов’язання підприємства є коштами, які тимчасово перебувають у розпорядженні підприємства на безоплатній основі (кредиторська заборгованість по заробітній платі, перед засновниками тощо), середня вартість ресурсів, розрахована на основі вартості власних та позикових коштів, може бути значною.

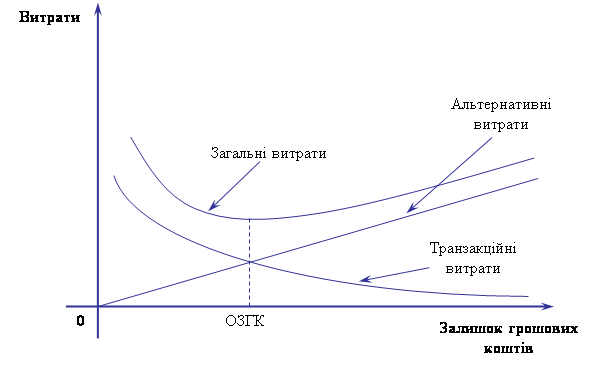

Формування страхового запасу у вигляді ліквідних цінних паперів зменшує витрати, пов’язані з утриманням необхідного для забезпечення ліквідності та платоспроможності підприємства рівня високоліквідних активів. Однак крім позитивного моменту при утриманні страхового запасу у вигляді ліквідних цінних паперів – отримання доходу від володіння ними, купівля-продаж цінних паперів супроводжується транзакційними витратами, які зменшують загальний рівень прибутку від вкладення коштів у цінні папери. Упущена вигода від утримання страхового запасу в грошових коштах (втрати, пов’язані з тим, що грошові кошти знерухомлені та не приносять прибутку) визначає, так звані альтернативні витрати на утримання залишку грошових коштів. Останні порівнюють з витратами на зберігання товарно-матеріальних запасів.

Збільшення середнього залишку грошових коштів на рахунку підприємства призводить до зростання альтернативних витрат і одночасно зменшує ризик втрати ліквідності. Зменшення залишку грошових коштів супроводжується зменшенням витрат на їх утримання і зростанням ризику втрати ліквідності та платоспроможності.

Управління залишком грошових коштів полягає у визначенні деякого оптимального для підприємства рівня середнього залишку грошових коштів, який дає змогу з одного боку, підтримувати платоспроможність підприємства на належному рівні, а з другого – отримувати прибуток від інвестування тимчасово вільних грошових коштів.

У цілому управління грошовими коштами на підприємстві включає:

- розрахунок фінансового циклу, або періоду обороту грошових коштів;

- аналіз руху грошових коштів та його прогнозування;

- визначення оптимального залишку грошових коштів і оптимізацію розрахунків;

- складання бюджетів поточних надходжень і ви трат тощо [21, с.238].

Фінансовий цикл, або період, протягом якого грошові кошти вилучені з обороту, визначають на основі даних про тривалість виробничого циклу та середній строк реалізації продукції. Аналіз руху грошових коштів проводять на основі Звіту про рух грошових коштів.

При прогнозуванні грошових потоків розглядають можливі варіанти руху грошових коштів, оцінюють відповідні їм імовірності та виявляють позитивні або негативні тенденції, що дає можливість більш кваліфіковано підходити до складання бюджетів поточних надходжень та витрат і приймати ефективні управлінські рішення щодо управління оборотним капіталом підприємства в цілому.

Для визначення оптимального залишку грошових коштів і оптимізації розрахунків використовують моделі Баумоля та Міллера – Орра, оскільки завдання управління залишком грошових коштів можна трактувати як завдання управління запасами грошових коштів, тобто управління запасами. Альтернативні витрати можна розглядати як витрати на утримання запасів, а транзакційні, пов’язані з перетворенням частини страхового запасу ліквідних цінних паперів у грошові кошти, – як витрати на поповнення запасів (на організацію замовлення).

Застосування моделі Баумоля для визначення оптимального залишку грошових коштів передбачає виконання досить жорстких обмежень щодо руху грошових коштів на підприємстві, а саме:

- рух коштів точно прогнозований;

- кошти витрачаються з постійною швидкістю;

- надходження коштів відбувається періодично і виключно за рахунок реалізації цінних паперів.

Модель Баумоля дає можливість аналітично виразити залежність між залишком грошових коштів та витратами на його утримання (рис. 1.6). Оптимальний залишок грошових коштів, при якому витрати на його утримання будуть мінімальними, розраховують за формулою:

, (1.5)

, (1.5)

де Р – річні потреби в грошових коштах;

Вт – транзакційні витрати, пов’язані з перетворенням частини страхового запасу ліквідних цінних паперів у грошові кошти;

Ва – альтернативні витрати в процентах до обсягу грошових коштів.

Рис. 1.6 Визначення оптимального залишку грошових коштів

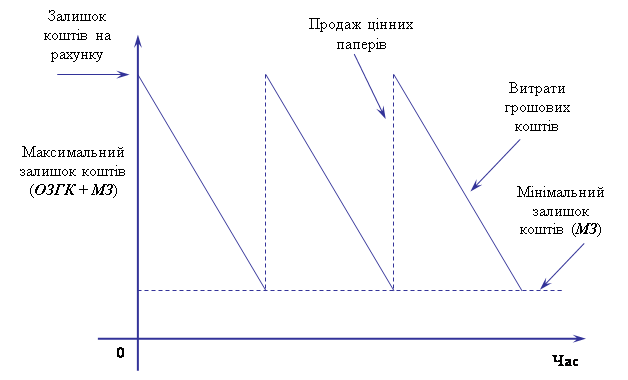

Середній залишок грошових коштів на рахунку становить половину оптимального залишку, якщо підприємство допускає мінімальний залишок на рахунку, який дорівнює нулю, і (ОЗГК + МЗ) : 2, якщо підприємство підтримує мінімальний залишок (МЗ) на рахунку на деякому рівні. Коливання залишку грошових коштів на рахунку за моделлю Баумоля (рис. 1.7) визначається інтервалом {МЗ, ОЗГК + МЗ}. При зменшенні залишку до мінімального рівня МЗ здійснюється продане ліквідних цінних паперів в обсязі ОЗГК і поповнення запасу грошових коштів. Кошти витрачаються до моменту, коли залишок знову досягне мінімального значення і відбудеться їх чергове поповнення.

Рис. 1.7 Рух грошових коштів згідно із моделлю Баумоля

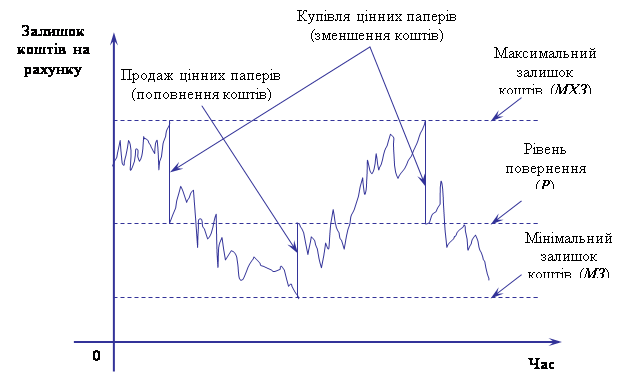

Модель Міллера – Орра є більш прийнятною з практичного погляду, оскільки враховує непередбачені коливання залишку грошових коштів на рахунку, що є характерним для підприємств, які не можуть точно спрогнозувати щоденний рівень надходжень та витрат.

Модель визначає інтервал між верхньою та нижньою межами коливання залишку I, при якому мінімізуються сумарні витрати на утримання грошових коштів на рахунку:

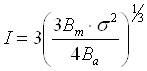

, (1.6)

, (1.6)

де Вт – транзакційні витрати;

σ – стандартне відхилення одноденного чистого потоку грошових коштів;

Ва – альтернативні витрати в процентах до обсягу грошових коштів у розрахунку на день.

Середня величина залишку СЗ та точка повернення Р, що визначає рівень, відносно якого залишок на рахунку може збільшуватись і зменшуватись у певних межах, визначаються з таких виразів:

![]() , (1.7)

, (1.7)

![]() , (1.8)

, (1.8)

де МЗ – мінімальний залишок коштів на рахунку.

Коливання залишку грошових коштів, що відповідає моделі Міллера – Орра, показано на рис. 1.8. Щодня в результаті здійснення господарських операцій залишок коштів на рахунку змінюється. При збільшенні залишку до рівня, який визначається верхньою межею коливання залишку (МХЗ = МЗ + I), здійснюється купівля цінних паперів на суму (2 / 3) × I і зменшення залишку до рівня, що визначається точкою повернення Р. «Точка повернення» Р згідно з формулою (1.7) ділить інтервал I у співвідношенні 2 : 1. При зменшенні залишку коштів на рахунку до мінімального рівня здійснюється продаж цінних паперів на суму (1 / 3) × I і поновлення обсягу грошових коштів до рівня Р.

Отже, коливання залишку коштів на рахунку відбувається довільно, поки не досягає максимального чи мінімального рівня. По досягненні верхньої або нижньої межі коливання (які визначаються інтервалом I) залишок коштів на рахунку повертається до рівня Р шляхом купівлі чи продажу цінних паперів.

Особливістю завдань, які вирішує менеджер у процесі управління грошовими коштами підприємства, є їх оперативний характер і необхідність знаходити компромісні рішення (як, наприклад, щодо формування залишку грошових коштів, який би був, з одного боку, достатнім для забезпечення платоспроможності, а з другого – не потребував значних витрат на його утримання). Ці завдання ускладнюються в умовах нестабільного ринку, коли підприємству важко спрогнозувати надходження коштів, оперативно вирішити питання щодо короткострокового кредитування або інвестування коштів у ліквідні цінні папери. У таких випадках особливого значення набуває складання бюджетів поточних надходжень та витрат, які на основі майбутніх чітко визначених у часі надходжень і витрат грошових коштів дають змогу визначити рівень забезпеченості підприємства грошовими коштами та своєчасно виявити потреби в додатковому фінансуванні.

Рис. 1.8 Рух грошових коштів згідно з моделлю Міллера – Орра

Такі бюджети виступають не тільки необхідним елементом у системі управління оборотним капіталом, а й відіграють важливу роль у процесі оперативного фінансового планування.

У цілому, якість управління грошовими коштами підприємства суттєво залежить не лише від кваліфікації фінансового менеджера, його уміння планувати потребу в грошових коштах та оперативно приймати фінансові рішення, а й від макроекономічної ситуації в державі та рівня розвитку ринків цінних паперів, кредитних ресурсів і банківських послуг.

Розділ 2 Аналіз процесу управління оборотними активами ВАТ «Київпромстройсервіс»

2.1 Організаційно-економічна характеристика підприємства

ВАТ «Київпромстройсервіс» засноване згідно з наказом Управління комунального майна м. Києва від 20 червня 1994 року №131 шляхом перетворення державного комунального підприємства ВАТ «Київпромстройсервіс» у відкрите акціонерне товариство відповідно до розпоряджень Представника Президента України у м. Київ від 13 серпня 1993 року №862 «Про порядок корпоратизації підприємств комунальної власності м. Києва та від 23 вересня 1993 року №1018 «Про затвердження переліку підприємств комунальної власності, що підлягають корпоратизації, та графіку їх проведення».

Дочірні та спільні підприємства до складу ВАТ «Київпромстройсервіс» не входять. ВАТ «Київпромстройсервіс» має в своєму складі 7 промислових та допоміжних цехів, підрозділи заводоуправління та складські приміщення, а саме:

1. Основні:

- цех металоформ і оснастки;

- цех металоконструкцій;

- механічний цех;

- цех по виготовленню металевих та броньованих дверей.

2. Допоміжні:

- інструментальний цех;

- енерго-механічний цех;

- автотранспортний цех.

А також:

- монтажну ділянку;

- ремонтно-будівельну ділянку;

- охорона;

- склад сировинних матеріалів;

- склад готової продукції та інструментів.

Метою діяльності товариства є задоволення потреб промислових підприємств та будівельних організацій у металоформах, металопрокаті, оснастках, товарній арматурі та реалізація, на основі отриманого прибутку, інтересів акціонерів та трудового колективу.

Основні види діяльності підприємства:

- виготовлення і реалізація металоформ, оснастки та товарної арматури для виробництва залізобетонних конструкцій;

- виготовлення і реалізація будівельно-монтажної оснастки та нестандартного обладнання для промислових підприємств та організацій;

- виробництво товарів народного споживання та надання послуг населенню;

- проведення зовнішньоекономічних операцій;

- надання виробничих, транспортних, експедиційних, ринкових, посередницьких, брокерських та інших послуг;

- реалізація столярних виробів, пиломатеріалів;

- виготовлення металевих конструкцій і виробів для населення.

Основною продукцією ВАТ «Київпромстройсервіс» є:

- металоформи та оснастка для виготовлення залізобетонних конструкцій;

- освітлювальні опори та металеві огорожі;

- металеві броньовані двері.

Протягом 10-ти років товариство було провідним у випуску металоформ для залізобетонних конструкцій. Основними споживачами до реформування ВАТ «Київпромстройсервіс» були заводи ЗБК м. Київ. За всі ці роки на підприємстві постійно вдосконалювалась технологія випуску, методи зварювання, конструктивне виконання металоформ та оснастки з метою зменшення собівартості, підвищення якості та технологічного удосконалення.

В результаті довготривалої співпраці підприємства з основними споживачами виробився певний інтелектуальний потенціал та гнучкі підходи щодо вимог замовників. Значна частина замовлень виготовляється по технічним завданням замовників і являє собою переважно вироби індивідуального виконання. За цей час було запатентовано два нові підходи технологічного зварювання та методика зміцнення жорсткості металоформ за допомогою ексреактивних ребер жорсткості. Крім того в співпраці з заводом ЗБК №1 були розроблені та введені в експлуатацію металоформи для виготовлення полегшених залізобетонних панелей для перекриття, які дозволили при виробництві економити близько 20% цементно-керамзітного розчину. Також була розроблена та виготовлена металоформа для виготовлення монолітних гаражів.

ВАТ «Київпромстройсервіс» приймало активну участь у реконструкції м. Київ. У 2004 році був виготовлений комплект металоформ та оснастки УБ-1 та УБ-2 для залізобетонної розділювальної смуги доріг.

Таким чином, підприємство є провідним у галузі виробництва та проектування металоформ та оснастки. Об’єктне орієнтування комплектів, яке враховує особливості обладнання заводів ЗБК, доробка та, як правило, пусконалагоджувальні роботи проводяться силами власних спеціалістів ВАТ «Київпромстройсервіс», що являється досить вагомим рушієм підвищення конкурентоспроможності виготовляємої продукції.

Виготовлення освітлювальних опор та металевих огорож освоєно ВАТ «Київпромстройсервіс» не так давно. Освітлювальні опори, що виготовляються підприємством, - досить високотехнологічний продукт. Завдяки використання верстатів внутрішнього плазмового зварювання металоконструкцій (ВВПЗ-4) освітлювальні опори мають підвищену жорсткість конструкції та зменшену масу і матеріаломісткість.

Освітлювальні опори ОП-1, ОП-4, ОП-7,ОП-8/2, ОП-12/П є альтернативною заміною вже застарілих залізобетонних опор, більшість з яких потребує заміни в зв’язку з закінченням строку безпечної експлуатації. Вищевказані опори не піддатливі процесам вивітрювання та мають у 10-12 разів вищий коефіцієнт статичної міцності ніж залізобетонні опори (Акт випробування Державно інституту міцності при Академії наук України від 26 квітня 2003 року №131). Завдяки цьому строк безпечної експлуатації зазначених металевих опор складає 35 років. Основним недоліком металевих опор є те, що вони потребують періодичного фарбування, що збільшує експлуатаційні витрати замовників. Але спеціалістами підприємства розроблений метод покриття металевих опор полімерною фарбою, яка забезпечує гарантований надійний антикорозійний захист на протязі 25 років. Такі освітлювальні опори мають кращий естетичний дизайн, завдяки чому покращується благоустрій вулиць, на яких вони встановлюються.

Виготовлення металевих дверей розпочато на ВАТ «Київпромстройсервіс» в 2005 році на діючому виробництві, використовуючи наявні потужності. Але збільшення обсягів виробництва даної продукції потребує розширення виробничих площ, закупки та монтажу додаткового обладнання згідно з технологічним циклом.

Для здійснення своєї основної діяльності товариство забезпечує:

- проведення науково-технічної політики, що забезпечує підвищення технічного рівня виробництва, удосконалення технології та виробничого процесу;

- поліпшення якості продукції, створення та впровадження нового перспективного асортименту металевих виробів;

- раціональне використання сировинних, матеріальних та трудових ресурсів, застосування ресурсозберігаючих технологічних процесів;

- підвищення продуктивності праці;

- збільшення прибутку;

- створення безпечних умов праці на виробництві.

Майно ВАТ «Київпромстройсервіс» складається з основних засобів, позаоборотних активів та обігових коштів, вартість яких відображається в бухгалтерському балансі.

ВАТ «Київпромстройсервіс» є власником:

- майна, переданого йому засновником у власність;

- продукції, виробленої товариством в результаті господарської діяльності;

- одержаних доходів;

- іншого майна, набутого на підставах, незаборонених законодавством.

Підприємством створюються наступні фонди:

- резервний (страховий);

- споживання;

- нагромадження;

- дивідендів;

- інші.

Обсяги виробництва у 2004-2006 роках наведені у таблиці 2.1.

Таблиця 2.1

Динаміка обсягів виробництва продукції ВАТ «Київпромстройсервіс»

за 2004-2006 роки, тис. грн.

| Показники | 2004 рік | 2005 рік | 2006 рік |

| Обсяг продукції (робіт) в оптових цінах підприємства без ПДВ (у порівняних цінах) | 1605 | 1623 | 4151,5 |

| Собівартість виготовленої продукції | 1524,2 | 1649,8 | 3945,5 |

Біля 50% виробничих затрат у собівартості складають сировина, основні матеріали та комплектуючі вироби, тобто продукція заводу характеризується високим рівнем матеріаломісткості.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |