| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Управління оборотними активами підприємства

+ Дебіторська заборгованість +

+ Грошові кошти – Поточні зобов’язання. (1.1)

Іншими словами, управління оборотним капіталом включає не тільки формування необхідного обсягу оборотних активів, а й визначення структури джерел їх фінансування, що є одним із завдань фінансової політики підприємства.

У процесі визначення необхідного обсягу оборотних активів підприємства можуть бути реалізовані різні стратегії інвестування, серед яких граничними є так звані «сильна» та «слабка» стратегії.

При «сильній» стратегії інвестування підприємство підтримує необхідний обсяг реалізації за рахунок мінімального обсягу оборотних активів. Реалізація такої стратегії пов’язана, з одного боку, зі зростанням прибутковості та ефективності використання оборотних засобів, а з другого – зі зростанням ризику можливих втрат внаслідок нестачі грошових коштів або товарно-матеріальних запасів для забезпечення неперервного й стабільного виробничого процесу. Така політика інвестування оборотних активів може використовуватись і приносити значну вигоду лише в умовах стабільного ринку та за наявності на підприємстві висококваліфікованих менеджерів з управління оборотним капіталом.

«Слабка» стратегія інвестування характеризується високим рівнем оборотного капіталу, яким підприємство підтримує визначений обсяг реалізації. Основними результатами реалізації такої стратегії є наявність у підприємства достатнього для стабільної виробничої діяльності обсягу оборотного капіталу й зниження рентабельності виробничого процесу внаслідок неефективного використання ресурсів. Як правило, до такої політики інвестування оборотних активів фінансові менеджери вдаються у разі нестабільної роботи постачальників, зростання цін на сировину та матеріали, а також при можливих не передбачуваних змінах на ринках збуту продукції та в розрахунках з іншими суб’єктами ринку.

У процесі реалізації будь-якої політики управління оборотним капіталом підприємства повинні намагатись прискорити оборотність оборотних активів з тим, щоб вивільнити частину оборотних коштів та поліпшити ефективність їх використання. Прискорення оборотності може відбуватися на всіх стадіях кругообігу:

- на стадії формування запасів – за рахунок ви значення зайвих запасів та їх ліквідації, оптимального вибору постачальників і поліпшення організації постачання;

- на стадії виробництва – за рахунок впровадження нових технологій та підвищення ефективності праці, що сприятиме скороченню виробничого циклу без зниження якості продукції, яку виробляють;

- на стадії реалізації продукції – за рахунок раціональної організації збуту, що, зокрема, забезпечується формуванням і реалізацією ефективної кредитної політики [19, с.328].

Підвищення оборотності обігових коштів дає змогу збільшити обсяги виробництва й реалізації продукції без залучення додаткових фінансових ресурсів.

При визначенні потреби в оборотному капіталі та реалізації тієї чи іншої політики інвестування оборотних активів потрібно також враховувати стан економіки в цілому. Підприємства, які організовують свою діяльність в умовах перехідної економіки, як правило, підтримують значний рівень оборотного капіталу, зокрема товарно-матеріальних запасів, що обумовлено необхідністю забезпечувати в умовах нестабільного ринку неперервність та рентабельність виробничого процесу.

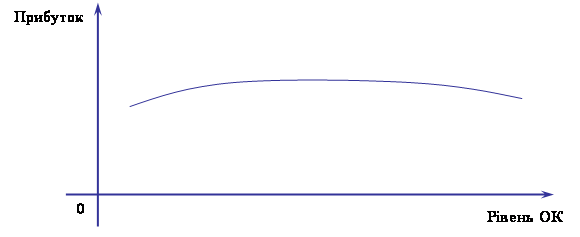

Залежність між рівнем оборотного капіталу та прибутком показано на рис. 1.3. При низькому рівні оборотного капіталу підприємство може не мати достатнього рівня прибутку в результаті нестачі оборотних коштів і втрати ліквідності.

Рис. 1.3 Залежність між рівнем оборотного капіталу і прибутком

Зростання рівня оборотного капіталу до деякої величини забезпечує неперервний і стабільний виробничий процес за рахунок оптимальних для даного підприємства обсягу товарно-матеріальних запасів, залишку грошових коштів на рахунку та необхідного в конкретних умовах обсягу дебіторської заборгованості.

В результаті ефективного використання ресурсів прибуток досягає максимальної величини. Подальше нарощення обсягу оборотних активів приводить до виникнення надлишкових товарно-матеріальних запасів, невиправданої дебіторської заборгованості, неефективного використання грошових коштів, що негативно впливає на ефективність усієї виробничо-господарської діяльності підприємства та призводить до зниження прибутку.

Компроміс між ризиком втрати ліквідності при низькому рівні оборотного капіталу та зниженням ефективності виробничо-господарської діяльності внаслідок зростання обсягу оборотних активів можуть забезпечити наявність на підприємстві кваліфікованих фінансових менеджерів та розробка й реалізація ними ефективної політики управління оборотним капіталом.

1.3 Управління товарно-матеріальними запасами

Товарно-матеріальні запаси призначені для використання у виробничо-господарській діяльності. Вони включають сировину й матеріали, незавершене виробництво, готову продукцію та інші запаси. Оскільки процеси виробництва і реалізації продукції практично ніколи не бувають ідеально узгоджені в часі, обсяг запасів може коливатись у значних межах. Крім того, на обсяг сировини, матеріалів і готової продукції впливає багато інших чинників.

Так, запаси готової продукції залежать від стабільності попиту, змін в обсягах ринку, сезонного коливання цін, строків зберігання, тривалості переробки, сезонності постачання та реалізації тощо. Продукцію також можна випускати і реалізувати партіями з метою економії витрат, що призводитиме до періодичних коливань залишку готової продукції на складі.

Запаси сировини, матеріалів і комплектуючих залежать від стабільності в роботі постачальників та в збуті продукції, сезонності виробництва, мінливості цін на сировину і готову продукцію. Якщо передбачаються збої та зміни цін у постачанні чи збуті, доцільно тримати більші запаси сировини, матеріалів та комплектуючих. Запаси потрібно збільшувати також при розширенні виробництва та зростанні обсягів реалізації. Слід також зазначити, що більші партії сировини можуть поставлятися зі знижкою або потребувати менших транспортних витрат у розрахунку на одиницю обсягу чи ваги.

Крім достатнього обсягу запасів готової продукції, сировини і матеріалів на підприємстві необхідно мати достатній обсяг незавершеного виробництва для забезпечення неперервності та гнучкості виробничого процесу. Правильно визначені запаси сировини, матеріалів і готової продукції забезпечують безперебійну роботу підприємства при збоях у постачанні та важко прогнозованому збуті. Результатом формування недостатнього обсягу запасів можуть бути порушення графіка виробничого процесу, зменшення обсягів збуту, втрата репутації підприємства на ринку.

Утримання певного обсягу товарно-матеріальних запасів на підприємстві завжди пов’язано зі значними витратами, оскільки необхідно витрачати кошти на оренду складських приміщень, пошук покупців і постачальників, оплату праці співробітників, які займаються зберіганням та транспортуванням запасів, тощо.

Найбільш важливішими складовими витрат є:

- витрати на фінансування запасів, тобто на сплату процентів за банківськими та іншими позиками, оскільки придбання запасів переважно фінансують за рахунок позикових коштів;

- витрати на компенсацію втрат у результаті морального старіння та псування матеріалів, сировини й готової продукції.

З урахуванням того, що більшість промислових підприємств закуповують сировину та комплектуючі партіями, а також реалізують продукцію партіями, тобто здійснюють оптові поставки своєї продукції покупцям, доцільно поділити витрати на утримання запасів на дві групи:

1) операційні витрати на утримання запасів, які включають витрати підприємства з фінансування, зберігання, страхування запасів, та витрати, пов’язані з моральним старінням і псуванням запасів. Для оцінки витрат з фінансування використовують, як правило, середньозважену вартість капіталу);

2) витрати на приймання та розміщення замовлень або на організацію замовлень. До них відносять витрати на переговори з партнерами по бізнесу, переобладнання устаткування для виконання конкретного замовлення, відповідні транспортні витрати, а також можливі втрати від збоїв у виробничому процесі в результаті низького рівня запасів, недоотримання виручки через відсутність достатніх запасів готової продукції на складі тощо.

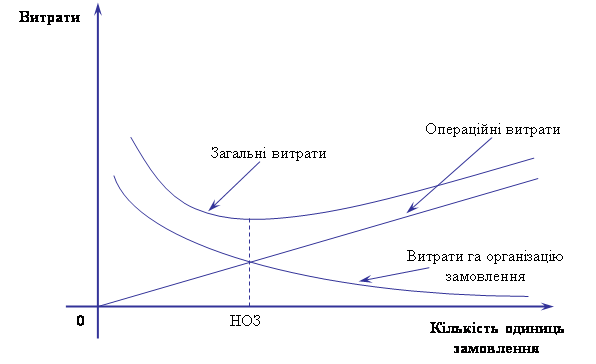

Операційні витрати підприємства пропорційні до середньої величини запасів, оскільки обсяги банківського кредитування, страхові суми чи витрати на зберігання завжди визначаються величиною запасів (рис. 1.4). Чим більші запаси утримує підприємство, тим більшими будуть операційні витрати на їх утримання. Як правило, такі витрати визначаються у процентному відношенні до середнього обсягу запасів.

Витрати на приймання та розміщення замовлень, навпаки, обернено пропорційні до обсягу запасів, оскільки втрати від збоїв у виробничому процесі чи ризик недоотримання виручки через низький рівень запасів зменшуються при збільшенні рівня запасів, а основні витрати на організацію замовлення практично не залежать від обсягу самого замовлення.

Це свідчить про існування деякого оптимального для підприємства обсягу товарно-матеріальних запасів і відповідно оптимального обсягу замовлення, при якому витрати на утримання запасів будуть мінімальними. Обсяг запасів, менший від оптимального, призводить до збільшення витрат і зростання ризику зупинки виробництва; обсяг запасів, що перевищує оптимальний, також призводить до збільшення витрат на зберігання виробничих запасів, але вже в результаті виникнення надлишкових запасів та знерухомлення грошових коштів.

Основні завдання фінансового менеджера при управлінні товарно-матеріальними запасами полягають в аналізі обсягу та структури запасів, а також джерел їх формування і подальшому формуванні такого обсягу та структури запасів, які б забезпечили неперервність і стабільність виробничого процесу при мінімальних витратах на утримання запасів.

Певною мірою вирішити основні завдання управління запасами дають можливість моделі Баумоля та Міллера – Орра, які з успіхом застосовуються також для оптимізації управління грошовими коштами підприємства.

Рис. 1.4 Визначення найекономнішого обсягу замовлення (НОЗ)

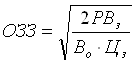

Модель Баумоля, яка ґрунтується на припущеннях про точно прогнозований збут, рівномірне надходження замовлень та рівномірне їх виконання, дає можливість аналітично виразити залежність між обсягом запасів (замовлення) та витратами на їх утримання. Диференціюванням цієї залежності можна визначити найекономніший або оптимальний обсяг замовлення (ООЗ), за якого витрати на утримання запасів будуть мінімальними:

, (1.2)

, (1.2)

де Р – річний обсяг реалізації в одиницях продукції;

Вз – витрати на організацію замовлення;

Во – операційні витрати на утримання запасів, у процентах до обсягу запасів;

Цз – закупівельна ціна одиниці продукції.

При рівномірному збуті та постачанні й утриманні запасів на оптимальному рівні середній залишок запасів на складі визначається величиною ООЗ : 2, а точка нового замовлення – періодом на підготовку до реалізації чергової партії продукції.

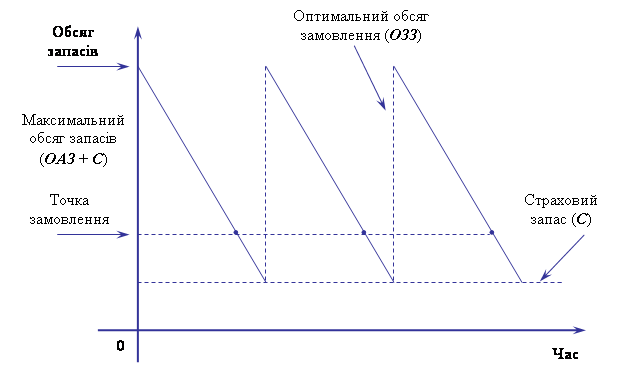

Якщо підприємство підтримує деякий рівень страхового запасу на складі (С), коливання залишку запасів буде визначатись інтервалом {С, ООЗ + С}, середній залишок – величиною (ООЗ + С) : 2 (рис. 1.5), а точка замовлення визначатиме рівень запасів, при якому потрібно організувати їх поповнення.

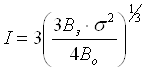

Модель Міллера – Орра, яку іноді називають вдосконаленою моделлю Баумоля, визначає оптимальні обсяг запасів та точку замовлення на основі рівня страхового запасу С, витрат на утримання запасів та дисперсії залишку запасів на складі.

Процедура мінімізації витрат на утримання запасів з урахуванням можливих відхилень залишку запасів від деякого розрахункового значення дозволяє визначити інтервал між верхньою та нижньою межами коливання залишку запасів на складі І, який визначає оптимальний обсяг замовлення та рівень запасів Р, що відповідає точці замовлення:

, (1.3)

, (1.3)

, (1.4)

, (1.4)

де Вз – витрати на організацію замовлення;

Во – операційні витрати на утримання запасів у процентах до обсягу запасів;

σ – стандартне відхилення залишку запасів на складі;

С – страховий запас.

Рис. 1.5. Стан товарно-матеріальних запасів на складі

Моделі Міллера – Орра і Баумоля, хоча й мають велике практичне значення, можуть слугувати лише орієнтиром при управлінні товарно-матеріальними запасами в умовах нестабільного ринку, характерного для України і багатьох інших країн з перехідною економікою.

У цілому, при плануванні запасів сировини та матеріалів на підприємстві незалежно від політики управління запасами, що буде формуватись менеджерами підприємства, необхідно:

- оцінити вартість і доступність коштів для фінансування придбання запасів;

- проаналізувати та оцінити найбільш вагомі витрати на утримання запасів, а саме витрати на фінансування, страхування, складування та можливі втрати в результаті старіння й псування запасів;

- врахувати сезонну доступність сировини та сезонні коливання обсягів виробництва;

- визначити оптимальний розмір закупки сировини чи матеріалів з урахуванням як витрат на зберігання запасів, так і можливої економії від зниження ціни сировини чи вартості доставки при збільшенні розміру закупки;

- визначити мінімальний обсяг страхового запасу, який буде достатнім для забезпечення безперебійної роботи підприємства в умовах нерівномірного постачання та збуту.

1.4 Управління дебіторською заборгованістю

Дебіторська заборгованість, як і товарно-матеріальні запаси, є активом, що не приносить прибутку. Однак наявність певного обсягу дебіторської заборгованості є необхідним результатом господарської діяльності підприємства, а оптимізація її обсягу – одним із найважливіших завдань, які повинен вирішувати фінансовий менеджер у процесі управління оборотним капіталом.

Якщо підприємство функціонує в умовах перехідної економіки, значні та стабільні обсяги дебіторської й кредиторської заборгованості, як правило, свідчать про низький рівень фінансової дисципліни в розрахунках між підприємствами. Дебіторська заборгованість у цьому випадку є одним із видів іммобілізованих активів, коштами, що тимчасово вилучені з обігу, а кредиторська – коштами, що тимчасово залучені в безоплатне користування. Дебіторська і кредиторська заборгованості знецінюються в умовах інфляції, тому доцільним є зменшення дебіторської і збільшення кредиторської заборгованості в певних межах.

У країнах з розвиненою ринковою економікою, для яких характерний високий рівень конкуренції на ринку товарів та послуг, дебіторська і кредиторська заборгованості свідчать про активне використання підприємствами механізму комерційного кредитування. Як правило, при цьому між обсягами дебіторської та кредиторської заборгованості існує чіткий і контрольований з боку фінансового менеджера взаємозв’язок, а обсяг, структура і середній строк погашення дебіторської заборгованості визначаються кредитною політикою підприємства. Остання виступає одним із необхідних структурних елементів управління дебіторською заборгованістю і комерційним кредитом на підприємстві. Весь механізм управління комерційним кредитом включає:

- формування ефективної кредитної політики, яка б забезпечувала як достатньо високі обсяги реалізації, так і низький ризик неповернення з боку покупців-позичальників;

- управління кредитним портфелем (дебіторською заборгованістю) підприємства в цілому;

- управління процедурою кредитування.

Основними параметрами дебіторської заборгованості, які мають визначатись кредитною політикою підприємства на основі глибокого аналізу особливостей фінансово-господарської діяльності підприємства та конкурентного середовища, є обсяг дебіторської заборгованості (обсяг продаж у кредит) та середній строк погашення заборгованості. Основними проблемами, які повинні вирішити менеджери підприємства, формую чи його кредитну політику, є:

- визначення максимально допустимих рівнів ризику;

- визначення оптимального кредитного періоду;

- встановлення системи знижок;

- встановлення механізму інкасації коштів.

Визначення максимально допустимих рівнів ризику полягає в розрахуванні оптимального співвідношення між обсягом продаж у кредит та розміром можливих втрат при кредитуванні покупців різного класу. Збільшення прибутку від зростання обсягу продаж у кредит має перевищувати можливі збитки від реалізації товару менш надійним покупцям. Оцінка можливих втрат від продажу в кредит включає оцінку кредитоспроможності потенційних та реальних покупців, встановлення відповідних кредитних рейтингів і ризиків неповернення для них, а також у подальшому оцінку обсягу можливих втрат від кредитування покупців різного класу. Як правило, для покупців з різним рівнем кредитоспроможності встановлюють різні умови кредитування. Чим нижчий кредитний рейтинг покупця, тим жорсткішими будуть умови кредитування. Коефіцієнти втрат для покупців різних категорій ризику наведено в таблиці 1.1.

Таблиця 1.1

Коефіцієнти втрат для покупців різних категорій ризику

| Категорія ризику | 1-ша | 2-га | 3-тя | 4-та | 5-та | 6-та | 7-ма | 8-ма |

| Коефіцієнт втрат, % | 0 | 0-0,5 | 0,5-1 | 1-2 | 2-5 | 5-10 | 10-20 | Більше 20 |

При комерційному, як і при банківському кредитуванні, кредитування покупців низьких категорій не здійснюється, покупці 6-8-ї категорій, як правило, оплачують вартість товарів у момент поставки або на умовах передоплати.

При цьому визначаються кредитний період, протягом якого мають надійти кошти за реалізовану продукцію, та розмір дисконту, який надається за оплату продукції раніше від визначеного строку. Слід зауважити, що продаж з дисконтом у разі комерційного кредитування означає продаж за реальною ринковою ціною, а оплата в повному обсязі – компенсацію продавцю ринкової вартості товару та плати за користування коштами протягом кредитного періоду. Умови кредитування мають вигляд «k/n1 net n2», що означає дисконт у розмірі k процентів, якщо оплата здійснюється протягом періоду n1 днів, і оплату в повному обсязі, якщо вона здійснюється в період від n1 до n2 днів.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |