| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Реферат: Анализ структуры баланса филиала "Ставрополькрайводоканала" - Светлоградского "Межрайводоканала"

где, ![]() - изменение балансовой прибыли;

- изменение балансовой прибыли;

![]() - ставка налога на прибыль.

- ставка налога на прибыль.

![]()

2. Изменение чистой прибыли за счет изменения налоговой ставки:

![]() (11)

(11)

где, ![]() - изменение ставки налога на

прибыль;

- изменение ставки налога на

прибыль;

П’н – прибыль отчетного периода.

![]()

Общее изменение чистой прибыли за счет всех факторов рассчитывается по формуле:

![]()

![]() = -5326,08 + 1796,1 = -3529,98

тыс. руб.

= -5326,08 + 1796,1 = -3529,98

тыс. руб.

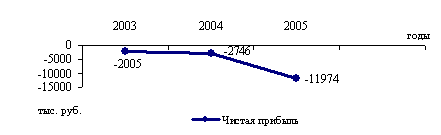

На предприятии наблюдается рост чистого убытка в основном за счет увеличения балансового убытка на 7008 тыс.руб. Также на основании таблицы можно сказать, что с каждым годом чистый убыток предприятия возрастает. Как видно в период с 2005 по 2007 год произошло резкое увеличение убытка на 9769 тыс.руб. Более подробно изменение чистой прибыли можно рассмотреть на графике (рис. 4).

Рисунок 4 - Структура чистой прибыли (убытка) предприятия

Такое увеличение чистого убытка на предприятии происходит за счет того, что ежегодно за счет резерва по сомнительным долгам списывается дебиторская задолженность, по которой истек срок исковой давности.

4.2 Анализ деловой активности предприятия

Более объективную оценку эффективности использования имущества предприятия, основных и оборотных средств, собственного и заемного капитала позволяет сделать анализ деловой активности. Под деловой активностью предприятия понимается репутация предприятия, широта рынков сбыта продукции, уровень эффективности использования капитала, устойчивости экономического роста. Уровень рентабельности предприятия в значительной мере влияет на степень деловой активности предприятия и конечном счете на уровень его конкурентоспособности. Деловую активность предприятия в финансовом аспекте оценивают через показатели оборота его средств. Анализ осуществляется через систему показателей:

1 А) Коэффициент общей оборачиваемости капитала

![]() , (12)

, (12)

где Qp – выручка от реализации продукции (работ, услуг);

Вср – средний за период итог баланса-нетто.

К1А 2005= 20811/121743 = 0,1709

К1А2006 = 25854/119179 =0,2169

К1А2007 = 29199/121469 = 0,2404

2А) Коэффициент оборачиваемости мобильных средств (оборотных активов):

![]() (13)

(13)

где, ZСР – средняя за период величина запасов по балансу;

Rаср – средняя за период величина денежных средств, расчетов и прочих активов.

К2А2005 = 20811/(9784+7154) = 1,2287

К2А2006 = 25854/(8711+4088) =2,0200

К2А2007 = 29199/(6967+8022) = 1,9480

3А) Коэффициент оборачиваемости материальных оборотных активов:

![]() (14)

(14)

К3А2005 = 20811/9784 = 2,1270

К3А2006 = 25854/8711 = 2,9679

К3А2007 = 29199/6967 = 4,1915

4А) Коэффициент оборачиваемости дебиторской задолженности:

![]() (15)

(15)

К4А2005 = 20811/5840 = 3,5635

К4А2006 = 25854/3605 = 7,1727

К4А2007 = 29199/6097 = 4,7891

5А) Средний срок оборота дебиторской задолженности:

![]() (16)

(16)

К5А2005 = 365/3,5635 = 102,427

К5А2006 = 365/7,1727 = 50,887

К5А2007 = 365/4,7891 = 76,215

6А) Коэффициент оборачиваемости кредиторской задолженности:

![]() (17)

(17)

где, rpср – средняя за период кредиторская задолженность

К6А2005 = 20811/12155 =1,7121

К6А2006 = 25854/7277 =3,5528

К6А2007 = 29199/7450 =3,9193

7А) Средний срок оборота кредиторской задолженности:

![]() (18)

(18)

К7А2005 = 365/1,7121 =213,188

К7А2006 = 365/3,5528 = 102,736

К7А2007 = 365/3,9193 = 93,129

8А) Фондоотдача основных средств и прочих внеоборотных активов:

![]() (19)

(19)

где, FСР – средняя за период величина основных средств и прочих внеоборотных активов по балансу.

К8А2005 = 20811/104806 = 0,1986

К8А2006 = 25854/106203 = 0,2434

К8А2007 = 29199/106875 = 0,2732

9А)Коэффициент оборачиваемости собственного капитала:

![]() , (20)

, (20)

где Ис – средняя за период величина источников собственных средств предприятия по балансу:

К9А2005 = 20811/101652 =0,2047

К9А2006 = 25854/106208 =0,2434

К9А2007 = 29199/111003 = 0,2630

Оценку деловой активности целесообразно показывать в виде таблицы 23.

Таблица 6 - Оценка деловой активности предприятия

| Показатели | 2005 | 2006 | 2007 | 2007 к 2005 (+,-) |

| 1. Коэффициент общей оборачиваемости капитала | 0,1709 | 0,2169 | 0,2404 | +0,0695 |

| 2. Коэффициент оборачиваемости мобильных средств (оборотных активов) | 1,2287 | 2,0200 | 1,9480 | +0,7193 |

| 3.Коэффициент оборачиваемости материальных оборотных активов | 2,1270 | 2,9679 | 4,1915 | +2,0645 |

| 4. Коэффициент оборачиваемости дебиторской задолженности | 3,5635 | 7,1727 | 4,7891 | +1,2256 |

| 5. Средний срок оборота дебиторской задолженности | 102,427 | 50,887 | 76,215 | -26,212 |

| 6. Коэффициент оборачиваемости кредиторской задолженности | 1,7121 | 3,5528 | 3,9193 | +2,2072 |

| 7. Средний срок оборота кредиторской задолженности | 213,188 | 102,736 | 93,129 | -120,059 |

| 8. Фондоотдача основных средств и прочих внеоборотных активов | 0,1986 | 0,2434 | 0,2732 | +0,0746 |

| 9. Коэффициент оборачиваемости собственного капитала | 0,2047 | 0,2434 | 0,2630 | +0,0583 |

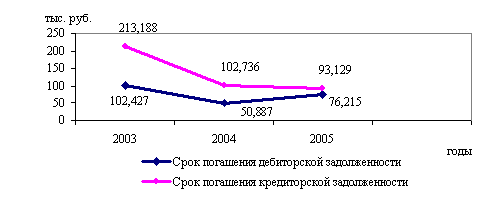

Рост коэффициента общей оборачиваемости капитала на 0,0695 означает ускорение кругооборота средств предприятия. Коэффициент оборачиваемости мобильных средств показывает скорость оборота всех мобильных средств. Рост данного показателя на 0,7193 нужно характеризовать положительно, так как он сочетается с ростом коэффициента оборачиваемости оборотных активов на 2,0645. Увеличение коэффициента оборачиваемости дебиторской задолженности на 1,2256 свидетельствует о сокращении оказания услуг в кредит. Снижение срока оборота дебиторской задолженности, который характеризует средний срок погашения, на 26,212 дней должно оцениваться положительно. Рост коэффициента оборачиваемости кредиторской задолженности на 2,2072 означает увеличение скорости оплаты задолженности предприятия.

Сроки погашения дебиторской и кредиторской задолженности представлены на графике (рис. 5).

Рисунок 5 - Сроки погашения задолженности предприятия

Средний срок оборота кредиторской задолженности снизился на 120,059 дней. Сравнив срок погашения кредиторской задолженности в отчетном периоде (93,129 дней) и дебиторской задолженности (76,215 дней), можно определить продолжительность пользования скрытым коммерческим кредитом (93,129-76,215) 16,914 дня.

4.3 Анализ рентабельности (прибыльности) предприятия

Оценка прибыльности предприятия осуществляется через рентабельность. Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, предпринимательской, инвестиционной), окупаемость затрат и т.д. Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

Показатели рентабельности можно объединить в несколько групп:

1.Показатели, характеризующие окупаемость издержек производства и инвестиционных проектов;

2.Показатели, характеризующие прибыльность продаж;

3.Показатели, характеризующие доходность капитала и его частей.

4.Показатели, характеризующие эффективность использования основных фондов.

5. Показатели, характеризующие эффективность вложения активов.

Все показатели могут рассчитываться на основе балансовой прибыли, прибыли от реализации продукции и чистой прибыли.

Рентабельность производственной деятельности (окупаемость издержек) - отношение валовой (Прп) или чистой прибыли (ЧП) к сумме затрат по реализованной продукции (Зрп):

или

![]() (21)

(21)

Она показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Может рассчитываться в целом по предприятию, отдельным его подразделениям и видам продукции (табл. 7).

Аналогичным образом определяется окупаемость инвестиционных проектов: полученная или ожидаемая сумма прибыли от проекта относится к сумме инвестиций в данный проект.

Рентабельность продаж (оборота) - отношение прибыли от реализации продукции, работ и услуг или чистой прибыли к сумме полученной выручки (В):

![]()

или

![]() (22)

(22)

Характеризует эффективность предпринимательской деятельности: сколько прибыли имеет предприятие с рубля продаж. Широкое применение этот показатель получил в рыночной экономике. Рассчитывается в целом по предприятию и отдельным видам продукции (табл.8).

Рентабельность (доходность) капитала - отношение балансовой (валовой, чистой) прибыли к среднегодовой стоимости всего инвестированного капитала (KL) или отдельных его слагаемых: собственного, заемного, перманентного, основного, оборотного, производственного капитала и т.д. (табл. 9 и табл.10).

Рентабельность основных фондов - отношение балансовой (валовой, чистой) прибыли к среднегодовой стоимости основных фондов (табл.11).

Рентабельность активов - отношение балансовой (валовой, чистой) прибыли к сумме активов предприятия. При этом можно отдельно рассчитать рентабельность оборотных и внеоборотных активов(табл.12).

Таблица 7 - Рентабельность производственной деятельности (окупаемость издержек)

| Показатели | 2005 | 2006 | 2007 |

| Чистая прибыль, тыс.руб. | -2205 | -2746 | -11974 |

| Затраты по реализованной продукции, тыс.руб. | 28230 | 24832 | 36050 |

| Рентабельность производственной деятельности, % | -7,81 | -11,06 | -33,21 |

Из таблицы видно, что рентабельность производственной деятельности очень низкая, в 2006 г. снизилась до -33,21%. Это связано с ростом убытка.

Таблица 8 - Рентабельность продаж

| Показатели | 2005 | 2006 | 2007 |

| Прибыль от продаж, тыс.руб. | -7419 | -8978 | -6851 |

| Выручка, тыс.руб. | 20811 | 25854 | 29199 |

| Рентабельность продаж, % | -35,65 | -34,73 | -23,46 |

Исходя из таблицы 8, можно сделать вывод, что рентабельность продаж также выросла с -35,65% до -23,46%. Данные значения свидетельствуют о более эффективной работе предприятия по сравнению с предыдущими годами. Данный факт объясняется тем, что в течение 2007 года полная себестоимость производства и реализации продукции росла более низкими темпами, чем выручка от реализации.

Таблица 9 - Рентабельность (доходность) собственного капитала

| Показатели | 2005 | 2006 | 2007 |

| Чистая прибыль, тыс.руб. | -2205 | -2746 | -11974 |

| Собственный капитал, тыс.руб. | 100111 | 112304 | 109702 |

| Рентабельность капитала, % | -2,20 | -2,46 | -10,92 |

Таблица 10 - Рентабельность (доходность) заемного капитала

| Показатели | 2005 | 2006 | 2007 |

| Чистая прибыль, тыс.руб. | -2205 | -2746 | -11974 |

| Заемный капитал, тыс.руб. | 15074 | 10868 | 10065 |

| Рентабельность капитала, % | -14,63 | -25,27 | -118,97 |

Данные таблиц 9 и 10 показывают, что показатели рентабельности резко снижаются, причем рентабельность собственного капитала снижается не так резко, чем заемного. Это связано с тем, предприятие нерационально использовало все средства, как собственные, так и заемные.

Таблица 11 - Рентабельность основных фондов

| Показатели | 2002 | 2005 | 2006 |

| Чистая прибыль, тыс.руб. | -2205 | -2746 | -11974 |

| Стоимость ОФ, тыс.руб. | 101340 | 111065 | 102684 |

| Рентабельность ОФ | -2,18 | -2,47 | -11,66 |

Таблица 12 - Рентабельность активов

| Показатели | 2005 | 2006 | 2007 |

| Чистая прибыль, тыс. руб. | -2205 | -2746 | -11974 |

| Сумма активов, тыс. руб. | 115185 | 125238 | 119767 |

| Рентабельность активов. | -1,91 | -2,19 | -9,99 |

Из приведенных таблиц видно, что рентабельность основных фондов не высока, т.е. они используются неэффективно. Рентабельность активов низкая. Это говорит о том, что необходимо более эффективное вложение активов. Под деловой активностью предприятия понимается репутация предприятия, широта рынков сбыта продукции, уровень эффективности использования капитала, устойчивости экономического роста. Уровень рентабельности предприятия в значительной мере влияет на степень деловой активности предприятия и конечном счете на уровень его конкурентоспособности.

Заключительным этапом работы является оценка потенциального банкротства. Для этого применим формулу Альтмана, которая была предложена в 1968 году.

Z = 0,717Х1 + 0,847Х2 + 3,107Х3 + 0,42Х4 + 0,995Х5,(23)

где Х1 – собственный оборотный капитал/сумма активов;

Х2 – нераспределенная прибыль/сумма активов;

Х3 – прибыль до уплаты процентов/сумма активов;

Х4 – балансовая стоимость собственного капитала/заемный капитал;

Х5 – объем продаж (выручка)/сумма активов.

Константа сравнения 1,23

- Если Z > 1,23 и более, то это свидетельствует о малой вероятности банкротства;

- Если Z <1,23, то это признак высокой вероятности банкротства;

На анализируемом предприятии величина Z-счета, рассчитанная по модели Альтмана, составляет:

На начало 2007 года:

Z = 0,717*0,076 + 0,847*(-0,022) + 3,107*(-0,013) + 0,42*10,333 + 0,995*0,209 = 4,543

Х1 = (112304+8475-111421)/123172 = 0,076

Х2 = -2476/123172 = -0,022

Х3 = -1630/123172 = -0,013

Х4 = 112304/10868 = 10,333

Х5 = 25854/123172 = 0,209

На конец 2007 года:

Z = 0,717*0,113 + 0,847*(-0,099) + 3,170*(-0,094) + 0,42*10,899 + 0,995*0,244 = 4,519

Х1 = (109702+6949-103078)/119767 = 0,113

Х2 = -11974/119767 = -0,099

Х3 = 11287/119767 = -0,094

Х4 = 109702/10065 = 10,899

Х5 = 29199/119767 = 0,244

Следовательно, на анализируемом предприятии вероятность банкротства мала, несмотря на то, что, на конец года значение показателя снизилось с 4,543 до 4,519. Однако использование такой модели требует большой осторожности. Они не в полной мере подходят для отечественной практики из-за разной методики отражения инфляционных факторов, разной структуры капитала, а также различий в законодательной и информационной базе.

По модели Альтмана несостоятельные предприятия, имеющие высокий уровень четвертого показателя (собственный капитал/ заемный капитал) получают очень высокую оценку, что не соответствует нашей действительности. В связи с несовершенством действующей методики переоценки основных фондов необоснованно увеличивается доля собственного капитала за счет дополнительного капитала. В итоге складывается нереальное соотношение собственного и заемного капитала, поэтому модели, в которых присутствует данный показатель, искажают реальную картину.