| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Курсовая работа: Методы анализа инвестиционного проекта

При использовании метода окупаемости может быть принят проект с периодом возврата инвестиций меньшим некоторого заранее установленного (например, нормативного) времени, который может колебаться в значительных пределах и зависеть от различных факторов. К тому же продолжительность этого периода если и устанавливается, то часто интуитивно, без должного теоретического обоснования и может привести к отказу от более экономически выгодных проектов. Метод не позволяет учитывать и поступления средств после окончания срока окупаемости.

Пример. Предположим, что имеются три варианта и расходы по каждому из них составляют 1 млрд. руб. Поступления же, скажем, по первому варианту в 1-й год составляют 600 млн. руб.; во 2-й - 400 млн. руб.; по второму: в 1-й год - 600: во 2-й - 200 и в 3-й год - 200 млн. руб.; по третьему: в 1-й год - 200; во 2-й - 200; в 3-й - 600 и в 4-й год - 500 млн. руб. Если период окупаемости будет установлен равным два года, то принятым может быть только первый вариант (окупаемость два года), даже если он имеет отрицательную чистую текущую стоимость при любой положительной ставке дисконта и нулевую внутреннюю норму прибыли. Период окупаемости во втором и в третьем вариантах составляет три года, но при этом не учитывается 500 млн. руб. третьего варианта в 4-й год.

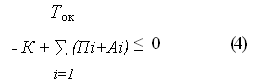

Выводы о целесообразности реализации проекта определяются тем, что расчетная длительность ТОК должна быть меньше экономически оправданной (нормативной, заданной инвестором и т.п.). Исходя из формулы (1), его можно представить:

-при равномерном поступлении доходов в течении всего Ток инвестиций как

ТОК=К/(Пч + А)≤ ТН , (2)

Или

ТОК=К/Дч ≤ ТН (3)

-и при неравномерном распределении доходов

где ПЧ - чистые поступления (чистая прибыль) в первый год реализации инвестиционного проекта при равномерном поступлении дохода за весь Ток; К - полная сумма инвестиций на реализацию проекта, включая затраты на НИОКР; А - сумма амортизационных отчислений в расчете на год реализации проекта при равномерном поступлении доходов; ТН - нормативный, экономически оправданный или задаваемый инвестором срок окупаемости; Аi - сумма амортизации в i -м году; Дч = Пч - А - чистый доход в первый год реализации проекта при равномерном поступлении доходов за весь Ток.

Отсюда, при оценке экономической эффективности инвестиционных проектов следует учитывать как общее время полезного их использования, так и экономически оправданный срок окупаемости, что позволит повысить привлекательность проектов и избежать возможные варианты, рассчитанные на более длительный срок окупаемости и требующие более значительных инвестиций.

Таким образом, период окупаемости может стимулировать использование высокодоходных, но краткосрочных проектов в ущерб более рентабельным, но долгосрочным. Вместе с тем при использовании метода среднего обычно предполагается, что разница между текущими доходами и расходами по годам эксплуатации не значительна и в качестве предварительной оценки срока окупаемости капитала можно использовать отношение стоимости инвестиционного объекта (первоначальных затрат капитала) к среднегодовой разности текущих доходов и затрат.

Такие расчеты могут служить дополнительной информацией для принятия инвестиционного решения. Однако окончательное решение вряд ли может быть принято только на основании длительности срока окупаемости. Для избежания ошибок при выборе инвестиционного проекта, наряду с методом, основанным на расчете срока окупаемости затрат, целесообразно использовать и другие методы, например, оценки инвестиций по норме прибыли на капитал.

Метод расчета нормы прибыли на капитал (англ. average rate of return, ARR) или расчетной нормы прибыли (ассоипting rate of return, ARR) основан на определении соотношения между доходом от реализации инвестиционного проекта и вложенным капиталом (инвестициями на реализацию проекта), или расчета процента прибыли на капитал. Показатель может относиться к доходам от вложении физического (основного и оборотного) и финансового капитала, а также капитала вложенного в человеческий фактор.

При этом, понятие "доход" может рассматриваться как сумма прибыли и амортизации, как доход после уплаты налогов и процентов за кредит (чистый доход) или как прибыль после вычета налогов и других платежей в бюджет и без учета амортизации (чистая прибыль), а также как общая масса прибыли (разность между общими доходами и расходами) или как средняя за время существования проекта. Используемая в расчетах сумма капитала может определяться как начальные капитальные вложения в проект, включая оборотные средства, либо как средний инвестиционный капитал за время действия проекта.

Показатель нормы прибыли используется как критерий эффективности проекта: чем он выше, тем больше прирост капитала, а следовательно, и выше эффективность его использования. Зависит он не только от величины авансированного капитала, но и от его строения. Он будет выше там, где больше удельный вес переменного капитала (затрачиваемого, например: на формирование рабочей силы) во всем авансированном. Тем не менее, предприятия (фирмы, предприниматели) не отказываются от внедрения новых машин и оборудования, но при этом стремятся всемерно экономить на постоянном капитале. Существенное влияние на норму прибыли оказывает и скорость оборота капитала: чем больше оборотов он совершает в течение года, тем выше норма, и наоборот.

Расчет нормы прибыли на капитал возможно выполнить двумя способами:

- при первом норма прибыли на капитал Н п.к в процентах рассчитывается исходя из общей суммы первоначально вложенного капитала, включающего затраты на покупку и установку основных фондов и увеличения оборотных средств, т.е.

![]()

- при втором способе определяется средний размер вложенного капитала за весь срок службы проекта:

![]()

где Д - сумма годовых доходов за весь срок службы (использования) проекта; К - первоначальные вложения на реализацию проекта; К0 - остаточная стоимость вложений.

Пример. Стоимость основных фондов - 40,0 млн. руб.; срок использования проекта - 5 лет; увеличение оборотных средств - 3,5 млн. руб. (например, на покупку инструмента, приспособлений и т.п.); ежегодный прирост дохода - 8,0 млн. руб., в т.ч. 3,8 млн. руб. - затраты на амортизацию; прибыль от реализации проекта - 12,0 млн. руб. Вложенный капитал при первом способе - 40,0 + 3,5 = 43,5; при втором - [43,5 + (43,5 – 8,0 • 5)]/2 = - 23,5 млн. руб. Тогда норма прибыли на капитал составит: по первому способу - (100 • 8,0 - 5/5)/43,5 = 18,4%; по второму - 100 • 8,0/23,5 = 34,0%.

Рассчитанная этим методом величина простой нормы прибыли (рентабельности инвестиций) зависит от того, какая прибыль (валовая, подлежащая обложению налогом или чистая - без налогов) относится к капиталу, какова его структура и что учитывается в его составе. Поэтому, прежде чем делать выводы и оценки, необходимо объяснить содержание и значение применяемых соотношений. Следует также отметить, что в основе данного метода лежат инструкции и положения о бухгалтерском учете, калькулировании, текущих издержках и анализе хозяйственной деятельности предприятия, которые в разных странах имеют свои особенности и отличаются друг от друга.

Норма прибыли может быть определена и отношением (в процентах) валовой прибыли или чистой прибыли плюс амортизация к общим инвестиционным затратам либо к акционерному капиталу. Это зависит от того, оценивается ли реальная прибыльность (рентабельность) общих инвестиционных затрат или только инвестиционного акционерного капитала после выплаты налогов и процентов на заемный капитал.

Пример. Предполагается сумма финансирования проекта, равная 500 млн. руб., в том числе акции - 200, иностранная помощь - 200 и кредит поставщика оборудования - 100 млн. руб. Производственные издержки составляют 150 млн. руб., в том числе текущие издержки - 90, амортизация - 40 и оплата процентов - 20 млн. руб., валовая прибыль - 40, чистая - 30 млн. руб.

В этом случае простая норма прибыли, рассчитанная по валовой прибыли, равна [(40/500)100] = 8%, а по чистой прибыли и амортизации - 100(30+20)/500 = 10%. Для акционерного капитала соответственно 20 [(40/200)100] и 35 [(70/200)100]%.

Возможный период погашения инвестиций составит 500/(30 + 20 + 40) = 500/90 = 5,6 года; акционерного капитала - 200/(30 + 20 + 40) = 200/90 = 2,1 года.

Полученные расчетные показатели сопоставляются с установленными для фирмы (предприятия). Проект считается приемлемым, если рассчитанный для него уровень показателя превышает величину, принятую инвестором за базу сравнения (стандарт, норматив).

Метод нормы прибыли на капитал имеет ряд достоинств. Это прежде всего простота и очевидность расчетов, удобство пользования в системе материального поощрения, непосредственная связь с показателями учета и анализа. Вместе с тем он имеет и серьезные недостатки, заключающиеся в том, что не учитывается стоимость денег (прибыли) в зависимости от времени их получения, а средняя прибыль рассчитывается за весь период времени действия проекта без учета ее изменений по периодам, первоначальная сумма инвестиций и их остаточная стоимость (по второму способу) усредняются, а средняя стоимость капитала будет изменяться в зависимости от ежегодной нормы амортизации.

К тому же возникает вопрос, какой год принимать в расчетах. Поскольку используются ежегодные данные, трудно, а иногда и невозможно выбрать год. наиболее характерный для проекта. Все они могут различаться по уровню производства, прибыли, процентным ставкам и другим показателям. Кроме того, отдельные годы могут быть льготными по налогообложению. Очевидно, что чистая прибыль в те годы, когда будут применяться налоговые льготы, будет значительно отличаться от прибыли тех лет, когда налоги взимаются в полной мере.

Этот недостаток, являющийся следствием статичности простой нормы прибыли, можно попытаться устранить путем расчета прибыльности (рентабельности) проекта по каждому году. Однако и после этого основной недостаток остается, так как не учитывается распределение во времени чистого потока и оттока (прихода и расхода) капитала в течение срока эксплуатации объекта инвестиций. Возникает ситуация, когда прибыль, полученная в начальный период, предпочтительнее прибыли, полученной в более поздние годы, и тогда трудно сделать выбор между двумя альтернативными вариантами, если они имеют различную рентабельность в течение целого ряда лет. Или, например, какую из двух альтернатив следует выбрать, если оба проекта имеют за пять лет одинаковые общие инвестиционные издержки: 500 + 1500 + 300 + 1600 + 2000 = 5900 и 700 + 1200 + 1500 + 800 + 700 = 5900 тыс. руб.

В таком случае недостаточно иметь только ежегодные расчеты рентабельности. Необходимо также определять и общую прибыльность проекта, что возможно лишь с помощью дисконтирования средств. Поэтому данный метод для расчета рентабельности общих инвестиционных затрат целесообразно использовать в случае, если прогнозируется, что в течение всего срока функционирования инвестиционного проекта валовая продукция будет примерно одинаковой, а налоговая и кредитная системы (политика) не претерпят существенных изменений.

Рассматривая недостатки применения статических методов оценки эффективности инвестиционных проектов, следует иметь в виду, что на практике могут возникать обстоятельства, когда их использование (допускаемые предположения) могут не отражать реальных хозяйственных процессов. Во-первых, это касается предположения, что деятельность инвестора ограничивается одним годом, ибо основная масса проектов носит долгосрочный характер. И, во-вторых, используемые при оценке инвестиций среднегодовые показатели не учитывают возможные изменения доходов и расходов во времени, что может привести к выбору далеко не лучшего варианта.

Пример. По сравниваемым проектам А и Б известны следующие поступления прибыли по годам эксплуатации, скажем, за пять лет, тыс. руб.: проект А - 600, 700, 800, 1000, 1000, или в среднем за год (600 + 700 + 800 + 1000 + +1000)/5 = 820; проект Б - 1000, 900, 800, 700, 700, или в среднем за год (1000 + 900 + 700 + 700)/5 = 820, т.е. среднегодовая прибыль по сравниваемым проектам совпадает. Таким образом, оба проекта с точки зрения статистических методов оценки эффективности инвестиций равноценны. Если же учесть динамику поступления прибыли, то более выгодным окажется проект Б, поскольку его реализация позволяет получить большую часть прибыли в начале планового периода и ее можно будет использовать для получения дополнительного дохода или на другие цели.

В реальных условиях для значительной части проектов не могут быть использованы рассмотренные способы, а поэтому для их оценки применяют иные методы, например динамические, позволяющие оценивать долгосрочные инвестиционные проекты, характеризующиеся различными вариантами распределения во времени поступающих доходов и осуществляющих платежей. К таким методам, в частности, относятся метод чистой настоящей (капитализированной) стоимости, внутреннего процента (нормы доходности), индекса прибыльности (доходности) и др..

Метод чистой текущей стоимости

Для обоснования инвестиционных проектов в случаях, когда речь идет о долгосрочных вложениях (в несколько лет или других периодов), характеризующихся меняющимися по периодам реализации и функционирования проекта (мероприятия), расходами и доходами, затратами и результатами, используют так называемые динамические методы. Или, в частности, метод чистой текущей (настоящей) стоимости, внутренней нормы прибыли (доходности, внутреннего процента), рентабельности и окупаемости инвестиций и др. Основным среди них считается метод чистой текущей стоимости (англ. net present value, NPV), поскольку другие представляют собой его модернизацию.

Чистая текущая стоимость - это стоимость, полученная путем дисконтирования отдельно на каждый временной период разности всех оттоков и притоков доходов и расходов, накапливающихся за весь период функционирования объекта инвестирования (за период его жизненного цикла) при фиксированной, заранее определенной процентной ставке (норме процента). Это один из методов оценки инвестиционных проектов, предложенных ЮНИДО. Его суть в том, что для каждого периода величина чистого потока годовой наличности приводится к году начала осуществления проекта, что в сумме и представляет собой чистую текущую стоимость, или чистый дисконтированный доход (как разность между дисконтированными потоками доходов и расходов).

При определении чистой настоящей стоимости проекта его описывают в виде денежного потока, который в начальный период включает стоимость объекта инвестирования (инвестиционные расходы), а в остальные - сальдо (результат) ожидаемых доходов и расходов по периодам его реализации (эксплуатации, использования).

Таким образом, чистая текущая стоимость характеризуется рассредоточенными по периодам времени затратами и доходами, а поэтому для правильной оценки альтернативных вариантов инвестиций учитывают стоимость денег во времени. В реальных условиях приходится делать поправку еще и на риск, но в данном случае рассматриваются варианты, когда денежные оттоки и притоки, стоимость денег во времени известны с полной определенностью (свободны от риска).

Кроме того, термин "стоимость денег во времени" часто используется для обозначения ставки дисконтирования. Все это позволяет применять ставку процента, свободную от риска (без поправки на риск). Принято и ограничение, заключающееся в нулевом налогообложении. Считается, что при отсутствии налогов чистую текущую стоимость инвестиционного проекта можно определить как максимальную сумму, которую может заплатить предприятие (фирма, предприниматель) за возможность инвестировать капитал без ухудшения своего финансового положения.

При оценке проектных решений в составе денежных потоков учитываются суммы средств после налогообложения. В учебных же целях первоначально предполагаются нулевые налоги, что позволяет сконцентрировать внимание на методах анализа и оценки инвестиций. К тому же налоговое законодательство подвержено частным изменениям и может отличаться не только в различных странах, но и в рамках одной страны (по регионам и т.п.).

Чистая текущая стоимость является непосредственным воплощением концепции дисконтированной стоимости. Ее расчет осуществляется примерно в следующей последовательности: сначала выбирается необходимая ставка дисконтирования, затем рассчитываются текущая стоимость денежных доходов, ожидаемых от проекта, и текущая стоимость требуемых для данного проекта инвестиций, далее из текущей стоимости всех доходов вычитают текущую стоимость всех инвестиций. Полученная разность и является чистой текущей стоимостью.

Метод оценки эффективности инвестиционных проектов по их чистой текущей стоимости построен на предположении, что представляется возможным определить приемлемую ставку дисконтирования для определения текущей стоимости эквивалентов будущих доходов. Если чистая текущая стоимость больше или равна нулю (положительная) проект может приниматься к осуществлению, меньше нуля (отрицательная) - его, как правило, отклоняют.

Метод чистой текущей стоимости включает расчет дисконтированной величины положительных (поступления) и отрицательных (расходы) потоков денежных средств от проектов. Проект имеет положительную чистую текущую стоимость, если дисконтированная стоимость его входящих потоков превосходит дисконтированную стоимость исходящих. В отечественной экономической литературе аналогом показателя чистой текущей стоимости является суммарный (интегральный) экономический эффект, определяемый разностью совокупного дохода от реализации продукции (мероприятий научно-технического прогресса) за период реализации проекта и всех видов расходов, суммированных за этот же период с уметом фактора времени, т.е. с дисконтированием разновременных доходов и расходов.

При этом коэффициент дисконтирования может быть принят на основе следующих подходов:

- на основе минимального уровня отдачи (процентной ставки) вкладываемых средств в инвестиционный проект, устраивающего инвестора;

- с учетом доходности альтернативных вложений капитала - ставки процента по банковским депозитам, приобретение кратко- или долгосрочных облигаций и других доступных инвестору формам альтернативных инвестиций.

Все виды процентов, используемые для дисконтирования разновременных затрат и результатов, обычно называют расчетным процентом. При содержательном экономическом анализе полученных результатов различия в величине расчетного процента могут быть существенными.

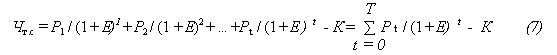

Исходя из приведенного выше определения формулу для расчета чистой текущей стоимости Чт.с в случаях, когда необходимо выделить цену приобретения инвестиционного объекта или начальные инвестиции по нему (при одномоментном их вложении), можно представить в следующем виде:

где Р (англ. cash flow) - годовой чистый поток реальных денег (поступление денежных средств, денежный поток) в t - м году; t - периоды реализации инвестиционного проекта, включая этап строительства (t = 0,1,2,...,Т); Е - ставка дисконтирования (желаемая норма прибыли, рентабельности); К - инвестиционные расходы, стоимость объекта инвестиций.

Чистая текущая стоимость показывает, действительно ли данные инвестиции в течение жизненного цикла достигают использованного в расчетах уровня доходности Е. Поскольку текущая стоимость зависит от времени и возможного уровня доходности, положительная Чт.с показывает, что вызываемый инвестициями денежный поток в течение всей экономической жизни (деятельности) проекта (объекта инвестиций) превысит первоначальные капитальные вложения, обеспечит необходимый уровень доходности на вложенные фонды и увеличение рыночной стоимости. Отрицательный результат означает, что проект ниже требуемой ставки дисконтирования.

В формуле (7) Е - это желаемая норма прибыли (рентабельности) или тот уровень доходности инвестиций, который может быть обеспечен при помещении денежных средств в банки, финансовые или другие организации и общедоступные институты. Она должна отражать возможную стоимость капитала, соответствующую возможной или ожидаемой прибыли инвестора, которую он мог бы получить на ту же сумму средств, вкладывая их в другом месте, при допущении, что для обоих вариантов финансовые риски одинаковы. Другими словами, ставка дисконтирования должна быть минимальной нормой прибыли, ниже которой инвестор (предприниматель) счел бы инвестиции невыгодными для себя.

Пример. Имеет место случай, когда инвестиции производятся также одномоментно, с учетом износа и налога на прибыль, но годовые поступления не равны между собой.

Предположим, рассматривается проект целесообразности приобретения новой автоматической линии стоимостью 20,0 млн. руб. со сроком службы 5 лет. Износ исчисляется по прямолинейной амортизации и составит 20% в год; вырученные средства от ликвидации действующей линии, покрывают затраты на ее демонтаж; выручка от реализации продукции прогнозируется в следующем размере по годам: 10,0; 12,0; 15,0; 18,0; 16,0; текущие расходы по годам: 5; 5,3; 5,5: 5,8 и 6,0 тыс. руб.

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |