| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Управление и анализ денежных потоков в современном периоде

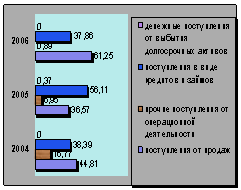

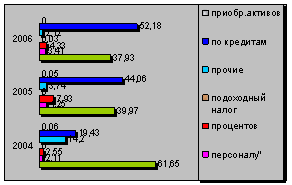

Диаграмма №4. Денежных поступлений и выплат на предприятии ООО «Жемчужина» в 2006 году.

Из данных таблицы №4 и информации представленной на диаграмме №4 следует, что значительная часть выплат приходится на долю поставщикам (61,25%), 19,45% - на долю выплат по кредитам и займам, 14,2% - это прочие операционные расходы, а остальная часть на долю выплат персоналу (2,11%), выплат процентов (2,55%)

В 2005 году поступления от продаж уменьшились до 36,57%, а поступления в виде кредитов и займов увеличились до 56,11%.

В 2006 году как и в 2004году поступления от продаж более высокие (нежели поступления в виде кредитов и займов (37,86%)

В 2005 году большая часть выплат идет на погашение кредитов и займов (44,06%), а в 2006 году данная статья аккумулирует основную сумму – 52,18% из общей суммы выплат. На долю поставщиков приходится – 39,97% в 2005году, а в 2006 году – 37,93%.

Среди структурных изменений выделяется появление в отчетном году выплаты по подоходному налогу, доля которого составило 0,03% из общей суммы денежных выплат.

Политический фактор, как уже было сказано выше, значительно повлиял на операционную деятельность. Следовательно, именно это спровоцировала предприятие ООО «Жемчужина» на приобретение большего кредита, что привлекает за собой ежегодное увеличение выплат по кредитам.

Проанализировав три последние года функционирования ООО «Жемчужина» можно прийти к выводу, что ситуация по поступлению и выбытия денежных средств довольно таки стабильна. Это обусловлено тем, что на предприятии имеются специалисты, которые стараются эффективно использовать денежные средства, контролируют и поток и отток, старясь этим продержать предприятие в период кризиса, не допустить его банкротства.

Среди структурных изменений выделяется появление в отчетном году выплаты по подоходному налогу, доля которого составило 0,03% из общей суммы денежных выплат. В долгосрочной перспективе прямой метод расчета величины денежных потоков дает возможность оценить уровень ликвидности предприятия. [26 c.40]

Проведем анализ движения денежных средств методом коэффициентов. Этот метод часто применяется в зарубежной аналитической практике для оценки ситуации касательно движения денежных средств. Особенность метода состоит в расчете финансовых коэффициентов, которые отражают различные соотношения между полученными и использованными денежными средствами. Эти коэффициенты очень многочисленны и разнообразны, но в большинстве своем, характеризуют способность предприятия удовлетворить те или иные потребности за счет наличия денежных средств.

В частности, используя данный метод в ходе анализа движения денежных средств, могут быть рассчитаны представленные в таблице №5 коэффициенты.

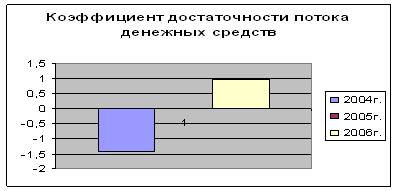

Результаты анализа (проведенного в таблице №5), свидетельствует о том, что на предприятии ООО «Жемчужина» резко повысился уровень достаточности потока денежных средств.

Таблица №5

Анализ коэффициентов потока денежных средств на ООО «Жемчужина»

| № п/п | Наименование коэффициента | 2004г. | 2005г. | 2006г. |

| 1. | Уровень достаточности потока денежных средств, коэф. |

- 1,44 |

- |

0,99 |

| 2. | Степень покрытия обязательств потоков денежных средств, коэф. |

- 0,23 |

-0,10 |

0,11 |

| 3. | Продолжительность выплат объявленных дивидендов, дни |

1,66 |

6,21 |

0,70 |

| 4. | Степень реинвестирования, денежных средств, коэф. |

-75,26 |

18,01 |

-371,57 |

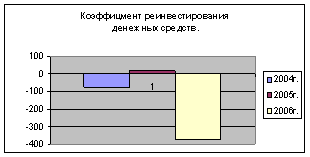

Диаграмма №5

Если в 2004 году предприятие сформировало в результате операционной деятельности чистый операционный поток, который на один раз был меньше, чем требовалось предприятию, то в 2006г. Сложилась ситуация, что предприятие почти на 100% удовлетворяет свои потребности. Это обусловлено тем, что ООО «Жемчужина» использовало кредит.

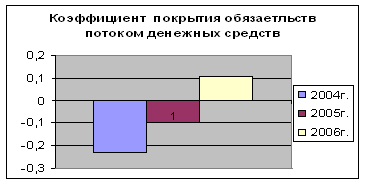

Диаграмма №6

Как видно из диаграммы№6, расчет степени покрытия обязательств потока денежных средств показывает, что в течении 2004г. и 2005г. ситуация характеризуется абсолютной неспособностью предприятия к возмещению долгов без финансирована из вне. В 2006г. предприятие ООО «Жемчужина», при помощи денежных средств полученных от операционной деятельности, покрыло 11% от всей суммы обязательств, существует на конец года. Это говорит о том, что предприятие стало более кредитоспособным.

На очень низком уровне находится коэффициент достаточности абсолютной ликвидности активов на предприятии ООО «Жемчужина».

Диаграмма №7

Если в 2005г. он повысился на 3,74 дня (от 1,66 в 2004г. до 6,21 в 2005г.), то в 2006г. значительно снизился на конец 2006г. предприятие ООО «Жемчужина» располагает абсолютно ликвидными активами в сумме которая позволила бы осуществление средних операционных выплат в течении 0,70 дня.

Диаграмма №8

Из произведенных в таблице №5 расчетов и диаграммы№8 следует, что степень реинвестирования денежных средств на предприятие ООО «Жемчужина» в 2005г. (18,01%) превзошло рекомендуемого уровня (8-10%).

А в 2004г. и 2006г. реинвестирование средств вообще не имело место в виду формирования операционного чистого потока от операционной деятельности.

В долгосрочной перспективе прямой метод расчета величины денежных потоков дает возможность оценить уровень ликвидности предприятия.

В оперативном управлении финансами прямой метод может использоваться для контроля за процессом формировании выручки от реализации продукции (работ, услуг) и выводов относительно достаточности денежных средств для платежей по финансовым обязательствам.

Недостатком данного метода является то, что он не усчитывает взаимосвязей полученного финансового результата (прибыли) и изменении абсолютного размера денежных средств предприятия.

§ 2.3 Косвенный метод расчета потока денежных средств

Известно, что в международной практике существует два способа составления отчета о движении денежных средств – прямой и косвенный.

Поощряется использование компаниями прямого метода для представления потока денежных средств. Этот метод обеспечивает информацию, необходимую для оценки будущих потоков денежных средств. Этот метод обеспечивает инфляцию, необходимую для оценки будущих потоков денежных средств, которая отсутствует при использовании косвенного метода. При использовании прямого метода информации об основных видах валовых денежных поступлений и валовых денежных поступлений и валовых денежных поступлений и валовых денежных платежей может быть получена:

а) либо из учетных записей компании;

б) либо путем корректировки продаж, себестоимости продаж (доход в виде процентов и аналогичных доходов и расходов на выплаты процентов и аналогичных расходов для финансовых учреждений) и других статей в отчете о прибылях и убытках с учетом:

· изменений в течении периода в запасах и операционной кредиторской и дебиторской задолженности;

· других не денежных статей;

· прочих статей, ведущих к возникновению инвестиционных или финансовых денежных потоков.

Прямой метод имеет более простую процедуру расчета, понятную отечественным бухгалтерам и финансистам. Он непосредственно связан с регистром бухгалтерского учета (главная книга, журнал – ордер и другие). Удобен для расчета показателей и контроля за поступлением и расходованием денежных средств.

При этом повышение поступлений над выплатами как по предприятию в целом, так и по видам деятельности означает приток средств, превышение выплат над поступлениями – их отток.

Для определения и представления чистого движения денежных средств от операционной деятельности, а так же для проверки правильности их составления прямым методом, согласно НСБУ 7 можно использовать косвенный метод расчета, основанный на анализе статей Бухгалтерского баланса и Отчета о финансовых результатах.[22 c.657]

Согласно этому методу за основу принимают, чисты результат от операционной деятельности, рассчитанный на основе метода начисления, который в последствии корректируется с учетом изменений за отчетный период в объемах материальных запасов, текущей дебиторской и кредиторской задолженности, связанных с операционной деятельностью, не денежных статей в чистый результат движения денежных средств от операционной деятельности.

Косвенный метод предпочтительней с аналитической точки зрения, так как позволяет определить взаимосвязь полученной прибыли с изменением величины денежных средств.

Расчет денежных потоков косвенным методом ведется от показателей чистой прибыли с необходимыми его корректировками на статьи, не отражающие движение реальных денег по соответствующим счетам. [25 с.40]

Для составления полного Отчета о движении денежных средств основанного на косвенном методе, необходимо рассчитать так же чистое движение денежных средств от инвестиционной и финансовой деятельности, которое определяется так же, как и при использовании прямого метода составления отчета.

Информация о потоках денежных средств представленная в Отчете о движении денежных средств, подготовленная прямым и косвенным методом, показывает потоки денежных средств по-разному. Следовательно, руководству могут быть полезны оба вида отчетов.

В отличии от прямого косвенный метод не разделяет приток и отток денежных средств на категории, а подчеркивает изменение в компонентах самих текущих активов и обязательств, учитываемых как корректировки к чистому финансовому результату следующим образом:

· не денежные расходы прибавляются к чистой прибыли (убытку), чтобы устранить влияние, оказанное ими на чистый результат;

· изменение в объемах материальных запасов, дебиторской задолженности, расходов будущих периодов, связанных с операционной деятельностью, прибавляются или вычитаются в зависимости от того, какой счет анализируется, и о того, в какую сторону произошли эти изменения.

В случае если по результатам операционной деятельности имеется чистый убыток, косвенный метод основывается на чистом убытке. Возможно, что последующие корректировки могут превысить убыток таким образом, что чистый результат движения денежных средств от операционной деятельности будет положительным, не смотря на чистый убыток, рассчитанный по методу начисления.

Ниже приведена таблица, содержащая порядок трансформирования начисленных сумм в чистый результат движения денежных средств по косвенному методу, общий подход и сами корректировки на примере ООО «Жемчужина».

Таблица №6

Косвенный метод составления отчета о движении денежных средств.

| Статья / Корректировки | Источник информации | Сумма, леев |

| Результат от операционной деятельности | Отчет о финансовых результатов (стр.080) |

-2 202 191 |

| Расходы (экономия) по подоходному налогу | Отчет о финансовых результатах (стр.140) |

0 |

| Чистый результат от операционной деятельности | Отчет о финансовых результатах (стр.080 – стр.140) |

-2 202 191 |

| Корректировки | ||

|

+ Амортизация нематериальных активов - Износ долгосрочных материальных активов |

Оборот по кредиту счета 113 за отчетный период Оборот по кредиту счетов 124, 126 за отчетный период |

+ 9 402 311 -6 224 140 |

|

+ Уменьшение матер.запасов или - Увеличение матер.запасов |

Бухгалтерский баланс на две последовательные отчетные даты (стр.250) |

+15 178 988 |

|

+ Уменьшение краткосрочной дебиторской задолженности или - Увеличение краткосрочной дебиторской задолженности |

Бухгалтерский баланс (стр.350) |

+3 379 338 |

|

+Уменьшение крат.инв. или - Увеличение краткосрочных инвестиций |

Бухгалтерский баланс (стр.390) |

+1 258 720 |

|

+Уменьшение прочих краткосрочных активов или -Увеличение прочих краткосрочных активов |

Бухгалтерский баланс (стр.450) |

+ 1 799 |

|

+ Увеличение кратк. финанс.обязат. или -Уменьшение кратк.инвестиц. |

Бухгалтерский баланс (стр.820) |

+5 100 000 |

|

+ Увеличение краткосрочных торговых обязательств или - Уменьшение краткосрочных торговых обязательств |

Бухгалтерский баланс (стр.860) |

+3 816 820 |

|

+ Увеличение крат.начислен. обязательств или - Уменьшение краткосрочных начисленных обязательств |

Бухгалтерский баланс (стр.960) |

+103 821 |

| Чистое поступление (выбытие) денежных средств | Чистый результат от операционной деятельности (+, -) корректировки |

(184 534) |

Страницы: 1, 2, 3, 4, 5, 6, 7, 8

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |