| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Политика формирования капитала предприятия ОАО "Балаклавское рудоуправление им. М. Горького"

Дипломная работа: Политика формирования капитала предприятия ОАО "Балаклавское рудоуправление им. М. Горького"

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФОРМИРОВАНИЯ КАПИТАЛА

ПРЕДПРИЯТИЯ

1.1 Экономическая сущность и механизм формирования капитала предприятия.

1.2 Источники формирования капитала предприятия и их характеристика

1.3 Взаимосвязь источников финансирования капитала с организационной формой и особенностями деятельности предприятия

2 АНАЛИЗ ПОЛИТИКИ ФОРМИРОВАНИЯ КАПИТАЛА ПРЕДПРИЯТИЯ ОАО «БАЛАКЛАВСКОЕ РУДОУПРАВЛЕНИЕ ИМ. М. ГОРЬКОГО» И ОЦЕНКА ЕЕ ЭФФЕКТИВНОСТИ

2.1Система оценки эффективности управления источниками капитала на предприятии

2.2 Анализ структуры источников капитала ОАО «Балаклавское рудоуправление им. М. Горького».

2.3 Анализ потребности в финансовых ресурсах и достаточности капитала предприятия ОАО «Балаклавского рудоуправления им. М. Горького»

2.4 Оценка влияния структуры финансирования капитала предприятия на финансовое состояние ОАО «Балаклавского рудоуправления им. М. Горького»

2.5 Оценка эффективности политики формирования капитала ОАО «Балаклавского рудоуправления им. М. Горького»

3 РЕКОМЕНДАЦИИ ПО ПОВЫШЕНИЮ ЭФФЕКТИВНОСТИ ПОЛИТИКИ ФОРМИРОВАНИЯ КАПИТАЛА ОАО «БАЛАКЛАВСКОГО РУДОУПРАВЛЕНИЯ ИМ. М. ГОРЬКОГО»

3.1 Характеристика системы управления процессом формирования капитала ОАО «Балаклавского рудоуправления им. М. Горького»

3.2 Цель и критерии формирования эффективной политики управления источниками финансирования капитала. Оптимизация источников финансовых ресурсов

3.3 Разработка модели оптимизации источников финансирования капитала ОАО «Балаклавского рудоуправления им. М. Горького».

3.4 Рекомендации по разработке эффективной политики управления капиталом ОАО «Балаклавское рудоуправление им. М. Горького»

3.5 Социально – экономические и правовые аспекты охраны труда

ЗАКЛЮЧЕНИЕ

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Изменения в экономике Украины, которые связаны с переходом к рынку, требуют новых способов и подходов к управлению экономическими процессами. В значительной мере это относится и к управлению процессами формирования и использования финансовых ресурсов на уровне государства и субъектов хозяйственной деятельности. То есть, в современных условиях объективно растет роль финансового менеджмента как комплекса взаимосвязанных управленческих решений и методов влияния на различных уровнях управления финансовыми ресурсами.

Актуальность данной темы и целесообразность работы обусловлены сложностью и разнообразием внутренних и внешних источников финансирования капитала предприятия, а также ростом конкуренции на финансовых и товарных рынках. Сложившаяся экономическая ситуация требует высокоэффективного управления структурой капитала и источниками его формирования на микроуровне с использованием мирового опыта и учета отечественных реалий. Особенно это касается управления заемными источниками капитала предприятия как проводника эффекта финансового левериджа, обеспечивающего рост рентабельности собственного капитала, следовательно, и инвестиционную привлекательность предприятия.

Проблема формирования капитала предприятия широко освещена в научной печати. В нашей стране широко известны работы по изучению рассматриваемой проблемы Л.А. Бернстайна, К. Боумена, С. Дж. Брауна, Ю. Бригхема, Дж. Ван Хорна, Л, освещающие стратегию и тактику управления капиталом крупной компании, модели финансирования текущей деятельности, цену отдельных источников финансирования.

Экономическому поведению промышленных предприятий в условиях осуществления реформ, структурным изменением их капитала посвящены исследования Л.И. Абалкина, С.А. Агапцова, С. Алексашенко, Е.В. Баталовой, С. Глазьева, М.М., Долгопятовой, И. Евсеевой, А. Котова, В. Красновой, А. Привалова, Л.Д. Ревуцкого, В. Тамбовцева.

Однако в отечественных публикациях по финансовому менеджменту недостаточно четко отработан понятийный аппарат, не систематизированы факторы количественных и качественных изменений в структуре капитала крупных промышленных предприятий. На современном этапе развития экономики Украины отсутствует операционализация многих положений теории цены капитала, в частности механизма определения его средневзвешенной стоимости.

Целью данной работы является исследование источников финансовых ресурсов предприятия, стоимости, методов их оптимизации и разработка эффективной политики формирования капитала предприятия.

Основными задачами данной работы являются:

- изучение теоретических аспектов формирования капитала предприятия;

- классификация источников финансирования капитала предприятия по различным признакам;

- определение методического подхода и информационной базы анализа источников финансирования капитала предприятия;

- разработка системы оценки эффективности политики формирования капитала предприятия;

- определение критериев оптимизации структуры источников финансирования капитала предприятия;

- определение методов управления процессом оптимизации структуры источников финансирования капитала предприятия;

- исследование факторов влияющих на эффективность формирования капитала предприятия;

- определение потребности в финансовых ресурсах для предприятия;

- определение влияния структуры источников капитала предприятия на его финансовое состояние;

- расчет показателей, определяющих эффективность финансирования капитала предприятия, в разрезе инвестиционного проекта предприятия, а также выбор источника финансирования;

- рекомендации по разработке эффективной политики управления процессом формирования капитала предприятия;

Объектом данной работы является процесс определения наиболее эффективного способа формирования капитала.

Предмет исследования – финансово-хозяйственная и инвестиционная деятельность ОАО “Балаклавское рудоуправление имени М. Горького”.

Методика выполнения работы. В данной работе основным примененным методом является анализ, представляющий собой разложение предмета исследования на составные части; а также сравнение, с помощью которого определяются оптимальные способы формирования капитала. С помощью этих методов детально разбирается процесс определения оптимальной стоимости капитала, при соблюдении необходимых финансовых показателей. Информационной базой для проведения финансового анализа предприятия в дипломной работе явились формы бухгалтерской отчетности:

- Форма 1 – Баланс;

- Форма 2 – Отчет о финансовых результатах.

Теоретической основой для проведения исследования являлись труды И.А. Бланка, Л.Д. Ревуцкого также других авторов.

Система оценки эффективности управления источниками капитала производится с помощью трех различных методических подходов:

- оценка стоимости финансовых ресурсов;

- анализ финансовых коэффициентов

- анализ эффекта финансового левериджа.

Научная новизна. В данной работе был впервые применен финансовый анализ предприятия, дополненный расчетами показателя финансового левериджа, что позволяет не только определить наименее затратные способы финансирования капитала предприятия, но и в то же время проконтролировать соответствие предложенных способов критериям финансовой устойчивости.

Практическая значимость работы. Следует отметить, что подобное исследование для этого предприятия проводилось впервые и является весьма ценным как с теоретической, так и с прикладной точки зрения. Результаты, полученные в данной дипломной работе, могут быть использованы при разработке Балаклавским рудоуправлением имени М. Горького инвестиционного проекта по разработке Караньского месторождения.

Структура и объем работы. В работе раскрыты теоретические, методологические и практические аспекты процесса эффективного формирования капитала предприятия.

Дипломная работа содержит введение, три главы, заключение, включающие выводы по работе в целом, а также список используемых источников и приложения.

Совокупный объем работы составляет 157 страниц. В тексте было использовано 13 рисунков, 23 таблицы и 11 приложений, а также источников - 51.

1. Теоретические аспекты формирования капитала предприятия

1.1 Экономическая сущность и механизм формирования капитала предприятия

Формирование и управление капитала предприятия является одним наиболее важных звеньев системы жизнедеятельности предприятия. Круг вопросов, которые решает управление капитала, довольно обширен, так как принимаемые управленческие решения в этой области неразрывно связаны со всеми основными видами деятельности предприятия и всеми стадиями его жизненного цикла.

Капитал как объект управления предоставляет управленцам широкое поле деятельности для принятия стратегических и оперативных управленческих решений, направленных на успешную реализацию миссии базовой корпоративной стратегии предприятия. В системе финансовой стратегии с эффективным управлением капиталом связаны все основные доминантные сферы финансового развития предприятия — формирование финансовых ресурсов, их оптимальное распределение по направлениям хозяйственной деятельности и стратегическим хозяйственным центрам, а также обеспечение финансовой его безопасности.

Современное понятие “капитал” различными авторами трактуется неоднозначно.

Экономист Э. Хелферт определяет капитал как фонды, вложенные в предприятие в виде акционерного капитала (уставного фонда) или в виде прочих форм долгосрочного финансирования.

Экономист К. Ноббус дает определение с позиции учета и говорит, что этот термин может означать совокупные финансы компании, включая весь акционерный капитал, прибыль прошлых лет, долгосрочные ссуды и текущие обязательства. Это составит итог правой и левой сторон баланса компании. Такую сумму можно назвать "совокупным капиталом". Он будет, конечно, равен "совокупным активам". Однако словом "капитал" можно также обозначить долгосрочные инвестиции, которые представляют собой вышеуказанный набор минус текущие обязательства. Существует и другое значение — все элементы капитала, принадлежащие акционерам (акционерный капитал), или даже общая сумма средств, вложенных акционерами в прошлом.

Российские авторы Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б дают капиталу следующую дефиницию: в широком смысле как все, что способно приносить доход, или ресурсы, созданные людьми для производства товаров и услуг. В более узком смысле это вложенный в дело, работающий источник дохода в виде средств производства (физический капитал). Принято различать основной капитал, представляющий часть капитальных средств, участвующую в производстве в течение многих циклов, и оборотный капитал, участвующий и полностью расходуемый в течение одного цикла. Под денежным капиталом понимают денежные средства, с помощью которых приобретается физический капитал. Термин «капитал», понимаемый как капитальные вложения материальных и денежных средств в экономику, в производство, именуют также капиталовложениями или инвестициями.

C учетом рассмотренных определений и раскрытых в них характеристик в обобщенном виде сущность капитала может быть сформулирована следующим образом: капитал - накопленный путем сбережений запас экономических благ в форме денежных средств и реальных капитальных товаров, вовлекаемых его собственниками в экономический процесс как инвестиционный ресурс и фактор производства с целью получения дохода.

Современная система формирования и управления капиталом располагает большим арсеналом прогрессивных технологий и инструментов, позволяющих успешно решать главную цель функционирования предприятия — обеспечивать повышение благосостояния собственников на основе возрастания его рыночной стоимости.

Управление капиталом представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с оптимальным его формированием из различных источников, а также обеспечением эффективного его использования в различных видах хозяйственной деятельности предприятия и направлено на решение следующих основных задач:

1. Формирование достаточного объема капитала, обеспечивающего необходимые темпы экономического развития предприятия. Эта задача реализуется путем определения общей потребности в капитале для финансирования необходимых предприятию активов, формирования схем финансирования оборотных и необоротных активов, разработки системы мероприятий по привлечению различных форм капитала из предусматриваемых источников.

2. Оптимизация распределения сформированного капитала по видам деятельности и направлениям использования. Эта задача реализуется путем исследования возможностей наиболее эффективного использования капитала в отдельных видах деятельности предприятия и хозяйственных операциях; формирования пропорций предстоящего использования капитала, обеспечивающих достижение условий наиболее эффективного его функционирования и роста рыночной стоимости предприятия. Обеспечение условий достижения максимальной доходности капитала при предусматриваемом уровне финансового риска. Максимальная доходность (рентабельность) капитала может быть обеспечена на стадии его формирования за счет минимизации средневзвешенной его стоимости, оптимизации соотношения собственного и заемного видов привлекаемого капитала, привлечения его в таких формах, которые в конкретных условиях хозяйственной деятельности предприятия генерируют наиболее высокий уровень прибыли. Решая эту задачу, необходимо иметь в виду, что максимизация уровня доходности капитала достигается, как правило, при существенном возрастании уровня финансовых рисков, связанных с его формированием, так как между этими двумя показателями существует прямая связь. Поэтому максимизация доходности формируемого капитала должна обеспечиваться в пределах приемлемого финансового риска, конкретный уровень которого устанавливается собственниками или менеджерами предприятия с учетом их финансового менталитета (отношения к степени приемлемого риска при осуществлении хозяйственной деятельности).

3. Обеспечение минимизации финансового риска, связанного с использованием капитала, при предусматриваемом уровне его доходности. Если уровень доходности формируемого капитала задан или спланирован заранее, важной задачей является снижение уровня финансового риска операций, обеспечивающих достижение этой доходности. Такая минимизация уровня рисков может быть обеспечена путем диверсификации форм привлекаемого капитала, оптимизации структуры источников его формирования, избежания отдельных финансовых рисков, эффективных форм их внутреннего и внешнего страхования.

4. Обеспечение постоянного финансового равновесия предприятия в процессе его развития. Такое равновесие характеризуется высоким уровнем финансовой устойчивости и платежеспособности предприятия на всех этапах развития и обеспечивается формированием оптимальной структуры капитала и его авансированием в необходимых объемах в высоколиквидные виды активов. Кроме того, финансовое равновесие может быть обеспечено рационализацией состава формируемого капитала по периоду его привлечения, в частности, за счет увеличения удельного веса перманентного капитала.

5. Обеспечение достаточного уровня финансового контроля над предприятием со стороны его учредителей. Такой контроль обеспечивается контрольным пакетом акций (контрольной долей в паевом капитале) в руках первоначальных учредителей предприятия. На стадии последующего формирования капитала в процессе развития предприятия необходимо следить за тем, чтобы привлечение собственного капитала из внешних источников не привело к утрате финансового контроля и поглощению предприятия сторонними инвесторами.

6. Обеспечение достаточной финансовой гибкости предприятия, которая характеризует способность предприятия быстро формировать необходимый объем дополнительного капитала при неожиданном появлении высокоэффективных инвестиционных предложений или новых возможностях ускорения экономического роста. Необходимая финансовая гибкость обеспечивается в процессе формирования капитала за счет оптимизации соотношения собственных и заемных его видов, долгосрочных и краткосрочных форм его привлечения, снижения уровня финансовых рисков, своевременных расчетов с инвесторами и кредиторами.

7. Оптимизация оборота капитала. Эта задача решается путем эффективного управления потоками различных форм капитала в процессе отдельных циклов его кругооборота на предприятии; обеспечением синхронности формирования отдельных видов потоков капитала, связанных с операционной или инвестиционной деятельностью. Одним из результатов такой оптимизации является минимизация средних размеров капитала, временно не используемого в хозяйственной деятельности предприятия и не участвующего в формировании его доходов.

8. Обеспечение своевременного реинвестирования капитала. В связи с изменением условий внешней экономической среды или внутренних параметров хозяйственной деятельности предприятия, ряд направлений и форм использования капитала могут не обеспечивать предусматриваемый уровень его доходности. В связи с этим важную роль приобретает своевременное реинвестирование капитала в наиболее доходные активы и операции, обеспечивающие необходимый уровень его эффективности в целом.

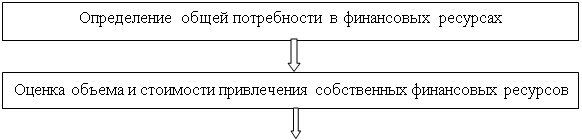

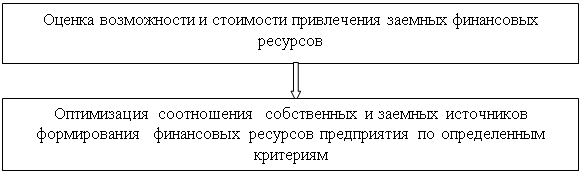

Процесс формирования финансовых ресурсов предприятия является многоступенчатым и включает этапы, представленные на схеме (рис. 1.1.1).

|

|

|

Рис. 1.1.1 – Структурно-логическая схема формирования финансовых ресурсов предприятия

Как видно из данной структурно-логической схемы повышенное внимание к проблеме формирования собственного капитала объясняется тем, что именно он большей частью дает толчок деятельности и развитию предприятия как на начальном этапе его существовании, так и в последующие периоды.

Финансовую основу предприятия представляет сформированный им собственный капитал. Под собственным капиталом понимается общая сумма средств, принадлежащих предприятию на правах собственности и используемых им для формирования активов. Стоимость активов, сформированных за счет инвестированного в них собственного капитала, представляет собой "чистые активы предприятия".

Общая сумма собственного капитала предприятия отражается итогом первого раздела "Пассива" отчетного баланса. Структура статей этого раздела позволяет четко идентифицировать первоначально инвестированную его часть (т.е. сумму средств, вложенных собственниками предприятия в процессе его создания) и накопленную его часть в процессе осуществления эффективной хозяйственной деятельности.

Основу первой части собственного капитала предприятия составляет его уставной капитал — зафиксированная в учредительных документах общая стоимость активов, являющихся взносом собственников (участников) в капитал предприятия (предприятия, для которых не предусмотрена фиксированная сумма уставного капитала, отражают по этой позиции сумму фактического взноса собственников в его уставный фонд).

Вторую часть собственного капитала представляют дополнительно вложенный капитал, резервный капитал, нераспределенная прибыль и некоторые другие его виды.

Хотя основу любого бизнеса составляет собственный капитал, на предприятиях ряда отраслей экономики объем используемых заемных средств значительно превосходит объем собственного капитала. В связи с этим управление привлечением и эффективным использованием заемных средств является одной из важнейших функций управления финансами, направленной на обеспечение достижения высоких конечных результатов хозяйственной деятельности предприятия.

Заемный капитал, используемый предприятием, характеризует в совокупности объем его финансовых обязательств (общую сумму долга).

В теории финансового управления не существует каких-либо единых правил соотношения заемного и собственного капитала. В отечественной практике критической величиной данного соотношения является единица. Это связано, прежде всего, с характерными для стран постсоветского пространства высокими ставками кредитов.

Что касается иностранного опыта, то нормальная величина заемного капитала в общей сумме пассива предприятия может достигать 80% (например, в Японии).

Таким образом, можно сделать вывод о том, что единой оптимальной структуры капитала не существует, а она зависит от особенностей отдельно взятого предприятия. В то же время, на территории Украины максимумом заемного капитала в общей структуре капитала, исходя из исследований отечественных авторов, является 50%.

1.2 Источники формирования капитала предприятия и их характеристика

Управление капиталом предприятия связано не только с обеспечением его наиболее эффективного использования, но и грамотным определением источников его привлечения. Капитал предприятия по источникам финансирования ресурсов подразделяется на собственный и заемный.

Структура источников формирования финансовых ресурсов предприятия представлена в Приложении 1.

Собственный капитал предприятия формируется:

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |