| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Развитие лизинга в России

Коэффициент оборачиваемости запасов и затрат, дней – определяется как отношение среднего значения стоимости запасов и затрат к себестоимости продукции, умноженное на период.

Коэффициент оборачиваемости текущих активов, дней – определяется как отношение среднего значения стоимости всех активов к выручке, умноженное на период.

Коэффициент оборачиваемости дебиторской задолженности, дней – определяется как отношение среднего значения дебиторской задолженности к выручке, умноженное на период.

Коэффициент оборачиваемости кредиторской задолженности, дней – определяется как отношение среднего значения кредиторской задолженности к выручке, умноженное на период.

Оборачиваемость чистого производственного оборотного капитала, дней – определяется как отношение выручки к среднему значению чистого производственного оборотного капитала.

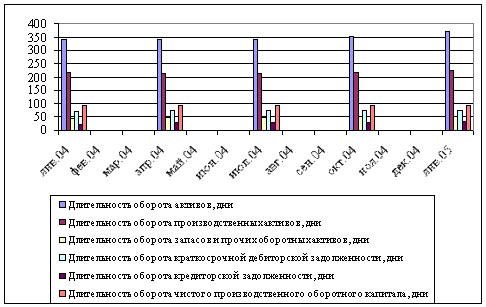

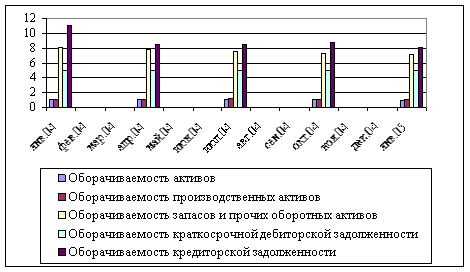

На предприятии наблюдается общая тенденция к увеличению длительности оборота активов, дебиторской задолженности, кредиторской задолженности, запасов и чистого производственного оборотного капитала и сокращению числа их оборотов.

Длительность оборота активов увеличилась с 339 на начало года до 371 дня на конец года; производственных активов с 216 до 225 дней. Длительность оборота запасов и прочих оборотных активов увеличилась с 45 на начало года до 51 дня на конец года, краткосрочной дебиторской задолженности с 69 до 76 дней, а кредиторской задолженности с 22 до 33 дней. Показатель длительности оборота краткосрочной задолженности по денежным платежам, рассматриваемый как индикатор платежеспособности в краткосрочном периоде, не превышал 180 дней. Таким образом, можно предположить, что сроки выполнения обязательств предприятия ещё не истекли или у предприятия хватит ресурсов, чтобы расплатиться с кредиторами.

Таким образом, длительность оборота чистого производственного оборотного капитала составляет 92 дня на начало анализируемого периода и 94 дня на конец анализируемого периода. Следует обратить внимание на то, что средняя величина длительности оборота чистого производственного оборотного капитала положительна, что обеспечивает платежеспособность предприятия в долгосрочном периоде. Если учесть, что чистый производственный оборотный капитал предприятия на конец анализируемого периода составляет 1584525 тыс. руб., то сокращение длительности его оборота на один день позволит высвободить денежные средства в размере среднедневной выручки 23053,719 тыс. рублей. Сокращение длительности оборота можно добиться за счет сокращения объема закупаемого сырья, сроков его хранения, снижения длительности производственного цикла, сокращения отсрочек платежей покупателям, увеличения длительности и объемов коммерческих кредитов поставщикам.

Таким образом, выявленная тенденция неблагоприятна, поскольку из-за замедления оборачиваемости предприятию требуется значительно большее количество средств привлечь в оборот, для того, чтобы их хватало на осуществление всех сделок. Подобная деятельность мало эффективна, поскольку предприятие вынуждено пользоваться чужими денежными средствами для покрытия собственных разрывов, при этом доходность сделок сокращается, поскольку появляются дополнительные затраты – проценты за пользование чужими денежными средствами. Выходом из данной ситуации может послужить сокращение объемов закупаемого сырья и сроков его хранения, снижения длительности производственного цикла. А также ужесточение торговой политики предприятия по отношению к своим клиентам, увеличение длительности и объемов коммерческих кредитов поставщикам, сокращение отсрочек платежа и принятие мер по недопущению просроченных задолженностей, частичный переход на организацию работы по предоплате. Показатели деловой активности ОАО «Сильвинит» представлены в таблице 2.9 и на рисунках 2.2. и 2.3.

Таблица 2.9 – Показатели деловой активности

| Показатели | 1.01.04 | 1.04.04 | 1.07.04 | 1.10.04 | 1.01.05 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Оборачиваемость активов | 1,138 | 1,092 | 1,138 | 1,017 | 0,980 |

| Длительность оборота активов, дни | 339 | 341 | 339 | 353 | 371 |

| Оборачиваемость производственных активов | 1,096 | 1,14 | 1,15 | 1,062 | 1,028 |

| Длительность оборота производственных активов, д | 216 | 213 | 213 | 218 | 225 |

| Оборачиваемость запасов и прочих оборотных активов | 8,045 | 7,853 | 7,592 | 7,318 | 7,105 |

| Длительность оборота запасов и прочих оборотных активов, дни | 45 | 48 | 49 | 50 | 51 |

| Оборачиваемость краткосрочной дебиторской задолженности | 5,052 | 5,022 | 5,031 | 5,032 | 5,017 |

| Длительность оборота краткосрочной дебиторской задолженности, дни | 69 | 75 | 74 | 74 | 76 |

| Оборачиваемость кредиторской задолженности | 11,12 | 8,45 | 8,44 | 8,73 | 8,06 |

| Длительность оборота кредиторской задолженности, дни | 22 | 31 | 31 | 30 | 33 |

| Чистый оборотный капитал, тыс. руб. | 1948954 | 1965290 | 1959526 | 1987685 | 1584525 |

Рис. 2.2. Показатели деловой активности

Рисунок 2.3 – Показатели деловой активности

2.3.5 Анализ рентабельности

Общая рентабельность, % – определяется как отношение прибыли до налогообложения к выручке от реализации продукции. В начале года наблюдалось снижение показателя с 14,65% на 1.01.04 до 9,59% на 1.04.05. потом произошел скачек до 11,55% на 1.07.04. В дальнейшем происходило снижение значений показателя до 2,86% на конец года. Причина этого кроется в опережающем темпе роста себестоимости по сравнению с темпами роста выручки. Однако, в целом общая рентабельность осталась на приемлемом уровне.

Рентабельность всех активов, % – определяется как отношение чистой прибыли ко всем активам предприятия за вычетом собственных акций, выкупленных у акционеров и задолженностью участников по взносам в уставной капитал. Значение этого показателя на конец анализируемого периода свидетельствует о сильном снижении эффективности использования имущества предприятия в 2003 году. Уровень рентабельности активов в размере 1% на конец анализируемого периода обеспечивается низкой оборачиваемостью активов, составляющей на конец периода 0,98 оборота, при достаточно высокой доходности всех операций.

Рентабельность производственных активов – определяется как отношение прибыли к производственным активам предприятия. Основные средства использовались наиболее эффективно 1.04.04; рентабельность производственных активов составила – 25,73%. В последующих периодах рентабельность несколько упала и составила 16,18% на 1.01.05. В целом, значения данного показателя оставались на довольно высоком уровне.

Рентабельность оборотных активов, % – определяется как отношение прибыли к оборотным активам предприятия. Оборотные средства приносили наибольшую отдачу 1.04.04. – 41,96%. В дальнейшем рентабельность оборотных активов падает почти в два раза до 21,73% к концу года. На основании этого можно сделать вывод о том, что средства предприятия используются неэффективно, их значительная часть заморожена в просроченной дебиторской задолженности, правда величина заработанной чистой прибыли позволяет полностью погасить кредиты, но, судя по всему, средства отвлечены из оборота надолго.

Рентабельность продаж, % – рентабельность продаж определяется как отношение величины валовой прибыли к себестоимости продукции. Значение показателя в анализируемом периоде снизилось с 30,61% до 8,74%. Таким образом, если тенденция сохранится, Предприятие лишится возможности самостоятельно финансировать свою деятельность и получать прибыль. Одновременное снижение показателей рентабельности продаж и оборачиваемости производственных активов является «диагнозом» наличия проблем, связанных с реализацией продукции и работой коммерческого и финансового отделов предприятия, поскольку не удается компенсировать потери, вызванные снижением отдачи от использования оборотных активов, замедлением оборачиваемости и замораживанием средств в просроченной дебиторской задолженности путем рационального ценообразования.

Рентабельность собственного капитала, % – определяется как отношение чистой прибыли к величине собственного капитала организации. Резкое падение значений рентабельности собственного капитала к концу года по сравнению с началом года является крайне тревожным сигналом, поскольку неэффективное использование собственных средств по причине замедления оборачиваемости и «замораживания» средств в виде просроченной дебиторской задолженности неизменно приведет к «проеданию» прибыли предприятия, если не будут предприняты соответствующие меры по исправлению ситуации.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |