| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Налогообложение на предприятии и пути его совершенствования

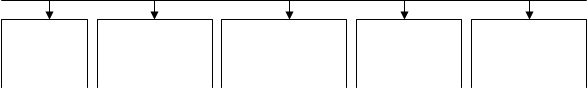

Таким образом, в качестве объекта налогообложения могут выступать: доход; имущество (земля, капитал, прочая недвижимость, предметы роскоши); передача имущества (наследство и дарение, сделки купли-продажи, займа и др.); потребление (акцизы, налог на добавленную стоимость); ввоз и вывоз товаров (пошлины на экспортные и импортные товары).

Перечень всех объектов налогообложения и полная характеристика каждого из них устанавливаются налоговым кодексом государства, а при его отсутствии – законом о данном налоге. Выбор объектов налогообложения является важнейшим элементом проводимой правительством налоговой политики и существенно влияет на экономическое развитие страны.

Источник налога – доход субъекта либо носителя налога, из которого вносится оклад налога [28].

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() ОБЪЕКТЫ НАЛОГООБЛОЖЕНИЯ

ОБЪЕКТЫ НАЛОГООБЛОЖЕНИЯ

|

|

|

|

права имущест- права неимущест- действие результат

![]()

![]()

![]()

![]() венные венные

венные венные

|

|

|

|

право собствен- право пользования реализация това- добавленная

![]()

![]()

![]() ности на ров,

работ, услуг стоимость

ности на ров,

работ, услуг стоимость

имущество право на вид операции с ценны- доход

![]() право деятельности

ми бумагами

право деятельности

ми бумагами

![]()

![]() пользования ввоз (вывоз) на

тер- прибыль

пользования ввоз (вывоз) на

тер- прибыль

![]()

![]()

![]()

![]() имуществом риторию страны

имуществом риторию страны

Рис. 1.4 Виды объектов налогообложения

Объект налогообложения и его источник могут совпадать или не совпадать. Например, выручка от реализации продукции, работ и услуг является и объектом и источником исчисления и уплаты косвенных налогов; прибыль служит объектом и источником налога на прибыль, транспортного сбора и иных местных налогов и сборов.

База налогообложения – это величина объекта налогообложения, образующая в результате учета всех налоговых льгот, от которой будет исчисляться налог.

Согласно Налоговому кодексу Республики Беларусь (статья 41) «Налоговая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения. Налоговая база и порядок ее определения (исчисления) устанавливаются применительно к каждому налогу, сбору (пошлине)».

В качестве облагаемой базы могут выступать: фонд заработной платы; остаточная стоимость фондов; налогооблагаемая прибыль; прибыль, остающаяся в распоряжении предприятия; валовой доход; выручка от реализации продукции, работ, услуг; доход физического лица.

Правильное определение налогооблагаемой базы является ключевым моментом в налоговых отношениях субъекта хозяйствования с государством и позволяет свести к минимуму риск финансовых потерь субъекта в виде санкций и штрафов. Расчет налогооблагаемой базы опирается на данные бухгалтерского, а в необходимых случаях – и оперативного налогового учета.

Налоговая ставка – величина налога в расчете на единицу объекта налогообложения. Она устанавливается либо в коэффициентах (процентах), либо в абсолютных суммах.

Согласно Налогового кодекса Республики Беларусь (статья 41) «налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы, если иное не установлено настоящим Кодексом. Налоговые ставки и порядок их применения устанавливаются применительно к каждому налогу, сбору (пошлине)».

В налоговой политике любого государства важное место занимают налоговые льготы, представляющие собой частичное или полное освобождение определенного круга физических и юридических лиц от уплаты налогов путем вычетов, скидок при определении налогооблагаемой базы.

Налоговые льготы – это определенная часть объекта, изъятая из-под обложения. Налоговые льготы имеют большое стимулирующее значение для развития экономики, приоритетных отраслей, отдельных производств, регионов страны. Скидки, ослабляя налогообложение, улучшают материальное положение физических лиц, отдельных групп населения. Скидки и льготы для предпринимателей стимулируют производство.

Согласно Налогового кодекса Республики Беларусь (статья 43) «налоговыми льготами признаются предоставляемые отдельным категориям плательщиков предусмотренные налоговым законодательством преимущества по сравнению с другими плательщиками, включая возможность не уплачивать налог, сбор (пошлину) либо уплачивать их в меньшем размере. Налоговые льготы устанавливаются в виде:

- освобождения от уплаты налога, сбора (пошлины);

- дополнительных по отношению к учитываемым при определении (исчислении) налоговой базы для всех плательщиков налоговых вычетов и (или) скидок, уменьшающих налоговую базу либо сумму налога, сбора (пошлины);

- пониженных по сравнению с обычными налоговых ставок;

- возмещения суммы уплаченного налога, сбора (пошлины);

- в ином виде, установленном Президентом Республики Беларусь».

Налоговый оклад – сумма налога, исчисленная на весь объект налога за определенный период, подлежащая внесению в бюджетный фонд. В действительности в момент установления государством налога как отношения, возлагающего обязанности на субъекта, никаких денежных платежей не осуществляется. И только тогда, когда конкретный субъект по определенному налогу исчислит оклад налога и внесет его в бюджетный фонд, осуществится платеж (уплата денег).

Налоговый период – время начисления налога или сбора, в течение которого налогоплательщик имеет обязанности по их оплате. В Беларуси налоговыми периодами являются месяц, квартал, календарный год. Для отдельных категорий плательщиков подоходного налога с физических лиц и налога на добавленную стоимость – месяц. Взимание неналоговых платежей и некоторых сборов не связано с каким-либо налоговым периодом (регистрационный сбор, государственная пошлина и др.).

Налоговая квота – доля оклада налога в источнике налога. Она может быть исчислена по конкретному налогу, а также в целом по субъекту налога (по совокупному налогу). Налоговая квота отражает тяжесть налогового бремени, она показывает, какую часть доходов плательщика изымает каждый отдельный налог и все налоги в совокупности.

Налоговый кадастр – перечень объектов налога с указанием их доходности. Применяют земельный, подомовой и др. кадастры; они служат для определения средней потенциальной доходности объекта налога – земли, строений и т.д.

Налоговая декларация – официальное документальное заявление налогоплательщика о полученных им подлежащих налогообложению доходах за определенный период и о распространяющихся на них налоговых скидках и льготах. Наибольшее распространение налоговая декларация получила в налогообложении индивидуальных доходов.

Налоговое бремя – обобщенная характеристика действия налогов, указывающая на долю изъятий в совокупном доходе государства, а также в доходах отдельных категорий плательщиков. Наиболее распространенным показателем налогового бремени является доля налогов в ВВП. В развитых странах доля налогов в ВВП колеблется от 30 до 55%.

Налоговое обязательство – экономическое отношение, в силу которого налогоплательщик обязан выполнить все необходимые требования по исчислению и уплате налога, а государство в лице уполномоченных органов вправе требовать от налогоплательщика исполнения этого обязательства. Как определенное экономическое отношение налоговое обязательство существует при наличии обстоятельств, установленных налоговым законодательством страны.

Налоговая оговорка – условие во внешнеторговых контрактах, договорах об оказании услуг, кредитных соглашениях, устанавливающее, что каждая из договаривающихся сторон обязуется уплатить за свой счет все налоги и сборы, полагающиеся по данной сделке на территории ее страны. Налоговая оговорка регулирует отношения между экспортерами и импортерами по поводу уплаты налогов.

Налоговые каникулы – установленный законом срок, в течение которого определенная группа предприятий, фирм, организаций освобождается от уплаты того или иного налога.

Налогообложение двойное – двукратное обложение одного и того же объекта налога. Налогообложение двойное широко распространено во всех странах. Налогообложение двойное может иметь место также при взимании налогов разными государствами, если отсутствуют межгосударственные налоговые соглашения, при обложении государственными и местными налогами и в некоторых других случаях.

Таким образом, в налоговых системах разных стран отразилась специфика государственного устройства, приоритетность направлений в формировании структуры общественного производства, особенности внутренней и внешней политики, национальный менталитет. Вместе с тем современная динамичная интеграция отдельных регионов, расширение хозяйственных связей товаропроизводителей и создание транснациональных корпораций обусловили необходимость максимальной унификации налоговых систем, выработки единых принципов их построения.

Основополагающие принципы дополняются и детализируются с учетом условий, в которых создаются налоговые системы. Например, для неустойчивых экономик государств переходного периода, к каким относятся Республика Беларусь и страны СНГ, особое значение приобретает оптимальное сочетание принципов стабильности налоговых систем с гибкостью их реакции на изменения экономической ситуации. Отсутствие стабильности служит главным препятствием притока иностранных и отечественных инвестиций в национальное хозяйство.

Налоговая система должна быть достаточно гибкой, чтобы оперативно реагировать на изменения экономической ситуации. Налоговые реформы следует рассматривать как неотъемлемую часть общего процесса эволюции государства. Если налоговая система не будет соответствовать выбранным приоритетам на каждом новом этапе развития экономики, она станет тормозом общественного процесса [24].

1.2 Классификация налогов, их виды и распределение

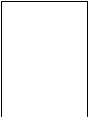

Классификация налогов – это группировка налогов по различным признакам. Для организации рационального управления налогообложением она имеет большое значение. Наибольшее распространение получило деление налогов по способу изъятия – на прямые и косвенные. В теории и практике налогообложения существуют другие не менее важные классификационные признаки. Эти признаки универсальны, о подведение под них тех или иных видов налогов и сборов зависит от состояния общественно-экономических отношений в стране.

Состав налоговой системы Республики Беларусь можно классифицировать определенным образом, объединив группы налогов по классификационным признакам: объект обложения, особенности ставки, полнота прав соответствующих бюджетов в использовании поступающих налоговых сумм и др. Классификацию налогов Беларуси по основным классификационным признакам можно представить следующим образом (рис. 1.5, 1.6).

Данная классификация необходима для составления налоговых расчетов, составления отчетности с использованием машинной обработки данных, так и для проведения научно-практических исследований. Пользуясь такой классификацией, можно определить роль каждого налога и налоговой группы по отношению к республиканскому бюджету, местным бюджетам, по отношению к финансовому состоянию, как налогоплательщиков, так и государства [29].

Классификация налогов по определенным признакам является значительным вкладом в систематизацию учета налогов и налоговых групп и на этой основе введение для налогоплательщиков классификационных кодификаторов и идентификационных номеров.

Классификационные кодификаторы позволяют получать оперативную информацию о состоянии налоговых процессов, выявлять негативные стороны налоговой техники и исправлять их.

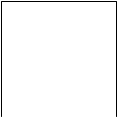

Классифицируя налоги по различным признакам, следует отметить, что по характеру взаимоотношений между государством и субъектами налогов, т.е. по способу изъятия, различают прямые и косвенные налоги.

Прямые налоги каждый субъект налогообложения платит лично.

![]()

![]()

![]() КЛАССИФИКАЦИЯ НАЛОГОВ

КЛАССИФИКАЦИЯ НАЛОГОВ

![]()

![]()

![]()

![]() КЛАССИФИКАЦИОННЫЕ ПРИЗНАКИ

КЛАССИФИКАЦИОННЫЕ ПРИЗНАКИ

По объекту По принадлеж- По полноте пра- В зависимости В зависимости

обложения ности к уровню ва использования от источника от субъектов

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() власти

налоговых сумм уплаты уплаты

власти

налоговых сумм уплаты уплаты

|

|

|

|

|

имущество, республикан- закрепленные, зарплата, вы- физические ли-

земля, ка- ские, местные регулирующие ручка, доход ца, юридиче-

тал, средст- или прибыль, ские лица

ва на пот- себестоимость

![]()

![]()

![]()

![]()

![]() ребление

ребление

Рис. 1.5 Классификационный состав налогов по признакам

![]()

![]()

![]() КЛАССИФИКАЦИЯ НАЛОГОВ

КЛАССИФИКАЦИЯ НАЛОГОВ

![]()

![]()

![]()

![]() КЛАССИФИКАЦИОННЫЕ ПРИЗНАКИ

КЛАССИФИКАЦИОННЫЕ ПРИЗНАКИ

|

|

|

|

||||

По способу По методу обложения По способу В зависимости

изъятия (от ставки) обложения от назначения

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() прямые, прогрессивные,

регрес- кадастровые, декла- общие (без при-

прямые, прогрессивные,

регрес- кадастровые, декла- общие (без при-

косвенные сивные, пропорциональ- рационные, налич- вязки к конкрет-

ные, линейные, ступен- но-денежные, без- ному налогу или

чатые, твердые (в абсо- наличные обезличенные),

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |