| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Налогообложение малого бизнеса

9) организации и индивидуальные предприниматели, занимающиеся игорным бизнесом;

10) нотариусы, занимающиеся частной практикой;

11) организации и индивидуальные предприниматели, являющиеся участниками соглашений о разделе продукции;

12) организации и индивидуальные предприниматели, переведенные на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) в соответствии с главой 26.1 Налогового кодекса;

13) организации, в которых доля непосредственного участия других организаций составляет более 25 процентов. Данное ограничение не распространяется на организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда – не менее 25 процентов;

14) организации и индивидуальные предприниматели, средняя численность работников которых за налоговый (отчетный) период, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, превышает 100 человек;

15) организации, у которых остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превышает 100 млн. рублей.

Следует также отметить, что субъектам малого предпринимательства, применяющим упрощенную систему налогообложения, предоставляется право оформления первичных документов бухгалтерской отчетности и ведения книги учета доходов и расходов по упрощенной форме, в том числе без применения способа двойной записи, плана счетов и соблюдения иных требований, предусмотренных действующим положением о ведении бухгалтерского учета и отчетности.

По состоянию на 01.01.2006 г. мобилизовано в консолидированный бюджет единого налога, взимаемого в связи с применением упрощенной системы налогообложения, учета и отчетности, 5888,2 млн. рублей, что составляет 149,0% к соответствующему периоду прошлого года.

В федеральный бюджет в отчетном периоде поступило 2034,0 млн. рублей, или 160,3% к уровню поступлений за аналогичный период прошлого года.

От малых предприятий поступления составили 4999,3 млн. рублей, или 160,9% к поступлениям прошлого года. От индивидуальных предпринимателей поступило 888,9 млн. рублей, или 106,0% к поступлениям прошлого года. В целом по России доля поступлений единого налога за 2005 год от применения упрощенной системы налогообложения в консолидируемом бюджете составила 0,3 процента.

Основную долю поступлений данного налога (51,7%) обеспечили управления ИФНС России по городам Санкт-Петербургу (12,2%), Москве (6,6%), Пермской области (4,5%), Челябинской области (3,7%), Самарской области (3,4%), Калининградской области (3,4%), Алтайскому краю (3,2%), Краснодарскому краю (2,9%), Республике Татарстан (2,5%), Московской области (2,4%), Омской области (2,4%), Кировской области (2,2%), Свердловской области (2,2%).

Рост поступлений данного налога достигнут, прежде всего, за счет значительного увеличения по сравнению с 2000 годом количества организаций, перешедших в течение истекшего года на применение данного налогового режима.

Другим специальным налоговым режимом является обложение единым налогом на вмененный доход.

Основной целью введения указанной системы являлось привлечение к уплате налогов организаций и индивидуальных предпринимателей, осуществляющих деятельность в сферах, где налоговый контроль значительно затруднен, в том числе в розничной торговле, общественном питании, бытовом и транспортном обслуживании, т.е. тех налогоплательщиков, которые расчеты с покупателями и заказчиками производят преимущественно в наличной денежной форме.

Это принципиально новый подход к налогообложению предприятий и индивидуальных предпринимателей, основанный на применении в качестве облагаемой базы дохода, оцениваемого не по данным бухгалтерской отчетности, а по типовым показателям физических параметров хозяйственной деятельности.

Единый налог на вмененный доход для определенных видов деятельности устанавливается и вводится в действие нормативными правовыми актами законодательных (представительных) органов государственной власти субъектов Российской Федерации в соответствии с указанным Федеральным законом, обязателен к уплате на территориях соответствующих субъектов Российской Федерации.

Нормативными правовыми актами законодательных (представительных) органов государственной власти субъектов Российской Федерации определяются:

сферы предпринимательской деятельности в пределах перечня, установленного федеральным законодательством;

размер вмененного дохода и иные составляющие формул расчета сумм единого налога;

налоговые льготы;

порядок и сроки уплаты единого налога; иные особенности взимания единого налога в соответствии с законодательством Российской Федерации.

Объектом налогообложения при применении единого налога является вмененный доход на очередной календарный месяц, определяемый как потенциально возможный валовой доход плательщика единого налога за вычетом потенциально необходимых затрат и рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение такого дохода, на основе данных, полученных путем статистических исследований, в ходе проверок налоговых и иных государственных органов, а также оценки независимых организаций.

Налоговый период по единому налогу устанавливается в один квартал. Ставка единого налога с 01.01.2002 г. составляет 15% вмененного дохода.

Расчет суммы единого налога производится с учетом:

налоговой ставки,

значения базовой доходности на единицу основного физического показателя (квадратный метр торговой площади, количество рабочих мест и т.д.),

числа физических показателей, влияющих на результаты предпринимательской деятельности, а также повышающих (понижающих) коэффициентов базовой доходности, которые определяются в зависимости от условий и обстоятельств осуществления предпринимательской деятельности.

Как показала практика применения за истекшие три года законодательства о едином налоге на вмененный доход, рост поступлений данного налога достигнут, прежде всего, за счет легализации предпринимательской деятельности, вывода доходов из теневого сектора экономики, а также в результате постоянного повышения в регионах размера базовой доходности на единицу основного физического показателя по отдельным видам деятельности. Применение указанной системы налогообложения позволило:

минимизировать потери бюджета, возникающие при сокрытии (занижении) налогоплательщиками налогооблагаемой базы, а также необоснованном завышении затрат, связанных с осуществлением предпринимательской деятельности;

упростить учет доходов и расходов от осуществляемой деятельности;

снизить (в отдельных случаях) налоговую нагрузку, связанную с возложенной на налогоплательщиков обязанностью уплачивать большинство действующих налогов, таких, например, как НДС, налог на доходы (прибыль).

В тоже время делегирование Федеральным законом о ЕНВД законодательным (представительным) органам государственной власти субъектов Российской Федерации права самостоятельного установления базовой доходности различных видов предпринимательской деятельности, переводимых на уплату ЕНВД, отсутствие единых методологических принципов определения налогооблагаемой базы привели к ее значительному завышению в отдельных регионах, а также к значительным колебаниям ее размеров в разных регионах, неравенству условий налогообложения отдельных категорий налогоплательщиков в этих регионах и, как следствие, к нарушению целостности единого экономического пространства в стране.

По состоянию на 01.01.2006 г. поступления ЕНВД составили 26,6 млрд. рублей, в том числе в федеральный бюджет – 2,8 млрд. рублей (или 213,1% к уровню прошлого года), в территориальные бюджеты – 16,7 млрд. рублей (или 176,0% к уровню прошлого года), в государственные социальные внебюджетные фонды – 7,1 млрд. рублей. В целом поступления в бюджетную систему ЕНВД в 2001 году составляют 180,5% к соответствующему периоду прошлого года.

От организаций ЕНВД поступило 10,9 млрд. рублей, в т.ч. в федеральный бюджет – 2,8 млрд. рублей, в территориальные бюджеты – 5,1 млрд. рублей, в государственные социальные внебюджетные фонды – 3,0 млрд. рублей.

Поступления ЕНВД от индивидуальных предпринимателей составили 15,7 млрд. рублей (59,0% от общих поступлений налога), в т.ч. в территориальные бюджеты – 11,6 млрд. рублей, в государственные социальные внебюджетные фонды – 4,1 млрд. рублей.

В целом по России доля поступлений ЕНВД в консолидируемом бюджете составила 1,0%, в территориальных бюджетах 1,7%.

Наибольшую сумму поступлений ЕНВД обеспечили ИФНС России по Краснодарскому краю (1614,2 млн. руб.), Нижегородской области (1061,5 млн. руб.), Свердловской области (901,9 млн. руб.), Ростовской области (768,1 млн. руб.), Республике Татарстан (687,5 млн. руб.), Хабаровскому краю (632,1 млн. руб.).

Практика применения в субъектах Российской Федерации регионального законодательства о едином налоге на вмененный доход показала, что поступления данного налога зависят в значительной степени от соответствия вмененного дохода фактически получаемому налогоплательщиком доходу.

С 01.01.2002 г. в отношении организаций (в т.ч. малых предприятий), крестьянских (фермерских) хозяйств и индивидуальных предпринимателей, являющихся сельскохозяйственными товаропроизводителями, применяется специальный налоговый режим «Единый сельскохозяйственный налог» (глава 26 второй части Налогового кодекса). Размер указанного налога ставится в прямую зависимость от кадастровой стоимости сельхозугодий.

Плательщики единого сельскохозяйственного налога освобождаются от уплаты предусмотренных статьями 13-15 Налогового кодекса Российской Федерации налогов и сборов за исключением НДС, акцизов, налога на имущество, пошлин и лицензионных сборов.

1.4 Налогообложение малого бизнеса в развитых странах

Законодательством большинства развитых стран малый бизнес определен в качестве особого субъекта государственного регулирования. Специфика малого бизнеса (социальная значимость, массовость) определила особенности его налогообложения, которое ориентировано на долгосрочные цели экономического развития и привязано к реально складывающимся экономическим пропорциям внутри данного сектора.

В основе экономической политики большинства развитых стран лежит постулат о необходимости создания в равной степени благоприятной макроэкономической среды для предприятий любого размерного уклада. Несмотря на это в области налогообложения малые и средние предприятия фактически выделены в отдельную группу. Такой подход объясняется как соображениями экономической справедливости – необходимость компенсации объективно меньших возможностей самофинансирования данной категории предприятий, – так и административными соображениями.

Сложившаяся международная практика налогообложения предусматривает по отношению к субъектам малого и среднего предпринимательства два основных подхода:

1) введение на фоне стандартной национальной налоговой системы совокупности налоговых льгот для малого бизнеса по отдельным крупным налогам (преимущественно по налогу на прибыль, реже по НДС);

2) введение особых режимов налогообложения малого бизнеса.

Оба подхода претерпели существенные изменения в ходе налоговых реформ 80-90-х годов XX века.

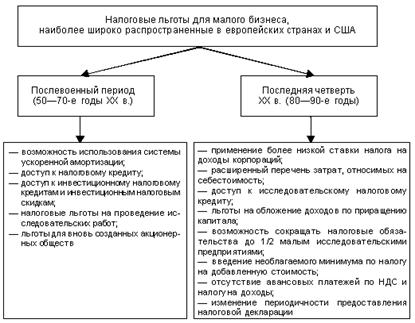

В рамках первого подхода необходимо отметить, что до середины 80-х годов налогообложение прибыли большинства развитых стран было основано на сочетании высоких налоговых ставок с широкой системой налоговых льгот (в основном для приоритетных отраслей). Реорганизация налоговых систем фактически повсеместно привела к снижению налоговых ставок и степени прогрессивности шкалы налогов, а также введению более умеренной системы налоговых льгот. Однако именно в этот период получила развитие система «щадящего» налогообложения малого бизнеса (рис. 1.1).

Рис. 1.1 Налоговые льготы для малого бизнеса

Как отмечают отечественные экономисты, анализируя проблемы налогового регулирования рыночной экономики, существует определенная зависимость между началом качественно новых витков НТП в середине 50-х и середине 70-х гг. XX в., изменивших основные принципы и структурные ориентиры развития производства, и сменной концепции налогового регулирования рыночной экономики. Так, если в 60-70-х годах государственный подход к формированию налога на доходы корпораций строился по так называемой схеме «швейцарского сыра», т.е. максимум налоговых льгот предоставлялись минимуму приоритетных отраслей и направлений предпринимательской деятельности, то новый этап НТП, начавшийся в второй половине 70-х гг., потребовал поощрения контактов предпринимателей и переориентации инвестиционных процессов на межотраслевой, межрегиональный и международный уровень.

В результате изменения экономических условий возникла потребность стимулировать новые организационные формы частного бизнеса, способные быстро осуществлять и реализовывать новейшие разработки на стыке различных сфер производства. В качестве таких организационных структур в последней четверти XX в. стали все чаще выступать малые и средние предприятия, что в конечном итоге и потребовало от правительств индустриально развитых стран ввести комплекс налоговых льгот, поощряющих их деятельность и облегчающих налоговое бремя.

Самая крупная группа налоговых льгот, затрагивающая деятельность сектора малого предпринимательства и присутствующая в налоговых системах почти всех развитых стран, связана с налогообложением прибыли.

Льготы по налогу на доходы корпорации обычно делят на прямые и косвенные. Самой популярной и широко применяемой в странах Евросоюза и США косвенной льготой во второй половине XX в. была возможность применения ускоренной амортизации. Однако в ходе налоговых реформ последних лет льготный порядок амортизации в западных странах был ужесточен и в настоящее время существует в основном в отношении отдельных видов оборудования, применяемого в приоритетных отраслях, а также оборудования, используемого компаниями для НИОКР. Для остальных активов большинством государств применяется комбинированный метод, когда в первые годы оборудование амортизируется по методу убывающего остатка, затем – линейно.

На сегодняшний день наиболее значительные льготы в части применения ускоренной амортизации существуют в Великобритании. Английским компаниям разрешено списывать полную стоимость технически передового оборудования в первый год его функционирования. Для малых предприятий, стимулирование развития которых было заявлено лейбористским Правительством в 1997 г. в качестве одного из приоритетных направлений экономической политики, норма амортизации на приобретение любых видов машин и оборудования была увеличена до 50% в первый же год эксплуатации, по долгосрочным активам норма амортизации увеличилась в два раза – до 12%. Однако действие этих скидок носило временный характер и было ограничено одним годом.

Во Франции для малых предприятий стопроцентное списание стоимости в первый же год использования допускается в отношении компьютеров; для других видов перспективного оборудования допускается списание до 50% стоимости.

В Германии в первый год может быть списано до 40% стоимости приобретенного оборудования, приборов и другого движимого имущества для целей НИОКР.

Таким образом, произошедшее в процессе налогового реформирования западных стран ужесточение амортизационной политики затронуло в первую очередь крупные корпорации, осуществляющие масштабные инвестиционные проекты, причем в той части инвестиций, которые не связаны с финансированием высокотехнологичных и наукоемких отраслей. Малый бизнес, большая часть инвестиций которого приходится на офисное оборудование, от пересмотра амортизационной политики пострадал гораздо меньше.

Одной из наиболее существенных прямых льгот для малого бизнеса является снижение ставки по налогу на прибыль. Специфика этой льготы в том, что случаи, когда уменьшение ставки прямо объявляется налоговой льготой, достаточно редки. Обычно более низкие ставки налога на прибыль вводятся в качестве самостоятельного направления налоговой политики тех или иных стран как бы за рамками установления налоговых льгот.

Так, в США на федеральном уровне, наряду с высшей ставкой корпорационного налога в 34% при налогооблагаемом доходе свыше 75 000 долл., для более мелких корпораций используются две более низкие ставки – в 15% при доходе до 50 000 долл. и 25% при доходе до 75 000 долл. (до начала реформы 1986 года таких ставок было четыре).

Причем, в том случае, если объем продаж на малых предприятиях не превышает 200 000 долл., для них установлены дополнительные вычеты сумм дохода для целей исчисления налога на доходы (2000 г. – 20 000 долл., 2001-2002 гг. – 24 000 долл., а с 2003 г. – 25 000 долл.).

Применение более низкой ставки корпорационного налога для малых предприятий широко распространено во многих промышленно развитых государствах, при этом межстрановые различия достаточно велики. Так, если в США наименьшая ставка составляет 15%, а наивысшая – 34%, то во Франции такой резкой прогрессивности нет: ставка для малых предприятий — 33,3%, для крупных и средних корпораций – 36%; в Канаде и Великобритании для малого бизнеса используются ставки 22% и 20% соответственно против стандартных ставок 43% и 30%.

Для малого предпринимательства сокращенные ставки налога на прибыль имеют большое значение, так как увеличивают объем и норму прибыли этих предприятий, способствуя тем самым их развитию. Так, в США норма прибыли малого предпринимательства в течении последних трех десятилетий зачастую превышала среднекорпорационную норму прибыли (иногда в 1,5-2 раза).

Рассматривая ставки налога на прибыль, также необходимо подчеркнуть, что в западных странах государственную политику стимулирования малого предпринимательства проводят, как правило, с учетом приоритетности главных направлений, в частности сферы производства. В результате, ставки налога на прибыль предпринимателя, который занимается производственной деятельностью, существенно отличаются от ставок в сфере коммерческого посредничества (в США они достигают 90-95% независимо от категории фирмы). Такой механизм стимулирует перелив капитала в производство. Российская же налоговая система одинакова и для производителя, и для посредника. И пока не будет устранен этот парадокс, переток капитала малого бизнеса из производства в сферу обращения не прекратится.

Еще одной формой проявления налогового протекционизма по отношению к малому бизнесу является предоставление этой категории предприятий налогового кредита на льготных условиях. Под льготными условиями подразумеваются увеличение сроков предоставления кредита, снижение кредитной ставки, облегчение административных процедур и т.д.

Например, во Франции мелким и средним компаниям, которые увеличивают свой капитал не менее чем на 25%, предоставляется налоговый кредит. Размер кредита составляет 25% суммы номинального увеличения собственного капитала, но не должен превышать 500 000 франков. Так, если собственные средства фирмы составляют 4 млн. франков, и она в течение года увеличивает свой капитала на 1 млн. франков, то в следующем году ей предоставляется налоговый кредит в размере 250 000 франков.

Для получения такого кредита необходимо, чтобы большая часть капитала компании принадлежала физическим лицам (как до, так и после увеличения средств), а также чтобы номинальный рост капитала не менее чем на 25% был осуществлен в течение года. Кроме того, компания обязана в течение последующих трех лет поддерживать объем своих средств на достигнутом уровне.

Льготные инвестиционные кредиты, которые были широко распространены в западных странах и представляли собой форму субсидирования на обновление оборудования, после проведения налоговых реформ в большинстве государств были отменены. Однако на смену инвестиционному налоговому кредиту в 80-х годах пришел исследовательский налоговый кредит. Данная льгота в той или иной форме применяется сейчас в большинстве западных стран и представляет собой вычет из налога на доходы корпораций определенной доли от суммы прироста собственных расходов на НИОКР по сравнению с аналогичными расходами в базисном периоде (как правило, в предыдущем году). Причем для малых предприятий, расходующих собственные средства на НИОКР, создаются особо благоприятные условия: им, как правило, разрешают исчислять сумму налогового кредита по отношению к общей сумме расходов, а не только к расходам на НИОКР.

Помимо инвестиционных кредитов в ходе налоговых реформ 80-90-х годов фактически повсеместно были отменены льготы, стимулировавшие образование новых акционерных обществ. Для наукоемких отраслей они были сохранены. Например, во Франции малые инновационные предприятия в течение первых двух лет работы полностью освобождаются от налога на доходы, на третий – облагается 25% их дохода, на четвертый – 50%, на пятый – 75%, начиная с шестого года они платят налог на доходы в полном объеме.

Существенное место в поощрении деятельности малого инновационного бизнеса занимают льготы на обложение доходов по приращению капитала, абсолютно не развитые в России. Введение этих льгот связано с попыткой преодоления основной проблемы венчурных фирм, которой является изыскание средств для финансирования их деятельности. Кредиты таким фирмам, как правило, предоставляются крупными коммерческими банками, прибыль которых от данных операций во многом зависит от ставки налогообложения доходов от прироста капитала. С целью стимулирования процесса кредитования венчурных фирм в ходе налоговых реформ в большинстве западных стран введено обложение доходов от прироста капитала по тем же ставкам, что и подоходное обложение граждан. Одновременно банкам разрешено списывать в качестве издержек часть прибыли, полученной от кредитования венчурных фирм и направляемой в резервные фонды.

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |