| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Налоги и их влияние на развитие предпринимательской деятельности в России

- предприятие самостоятельно исчисляет и уплачивает налоги.

Законодательство о предпринимательстве предусматривает возможность осуществления предпринимательской деятельности с использованием средств производства, имущества, ценностей как самим их собственником, так и другим субъектом, управляющим его имуществом на праве хозяйственного ведения, предоставленном собственником.

Развитие предпринимательства тесно связано со средой, которая предполагает определенную экономическую, социально-культурную, технологическую, организационно-техническую и физическую или географическую обстановку.

Экономическая ситуация обуславливает наличие платежеспособного спроса, возможности покупки тех или иных видов товаров. Она включает также рынок труда, наличие свободных рабочих мест, избыток или недостаток рабочей силы. Сюда относится также наличие и доступность денежных средств.

На экономическую обстановку оказывает влияние политическая ситуация. В определенной степени способы управления экономикой есть результат политических целей и задач находящегося у власти правительства.

Предпринимательство действует и развивается в рамках соответствующей правовой среды. Система постановлений и законов по налогообложению оказывает существенное влияние на развитие бизнеса.

Технологическая среда отражает уровень научно-технического развития, который воздействует на предпринимательство через автоматизацию производства, совершенствование технологических процессов, химизацию.

Организационно-техническая среда характеризуется наличием инфраструктуры бизнеса (банки, юридические, бухгалтерские, аудиторские фирмы, рекламные агентства, транспортные, страховые компании и т. д.). Физическая или географическая среда включает комплекс природных условий, которые оказывают влияние на размещение предприятий.

Макросреда — экономические, правовые, политические, социально-культурные, технологические, физические (или географические) условия деятельности создают предпосылки для развития предпринимательства.

Содержание предпринимательства, границы его осуществления тесно связаны с формами и видами предпринимательской деятельности (Приложение 2). В соответствии с принятой структурой процесса воспроизводства (производство, обмен, распределение, потребление) выделяют четыре главных сферы предпринимательства: производственная, коммерческая, финансовая и сфера потребления. Другие виды предпринимательской деятельности, например, инновационная, маркетинговая, включаются в состав четырех главных сфер предпринимательства.

Таким образом, предпринимательство представляет собой свободное экономическое хозяйствование в различных сферах деятельности (кроме запрещенных законодательными актами), осуществляемое субъектами рыночных отношений в целях удовлетворения потребностей конкретных потребителей и общества в товарах (работах, услугах) и получения дохода, необходимых для саморазвития собственного дела (предприятия) и обеспечения финансовых обязанностей перед бюджетами и другими хозяйствующими субъектами, поэтому оно составляет неотъемлемую часть экономической системы государства.

1.3 Взаимосвязь налоговой политики и развития предпринимательства

Эффективным средством государственного регулирования экономики, предпринимательства в рыночных условиях является осуществление налоговой политики в стране.

Налоговая политика — комплекс правовых действий органов власти и управления, определяющий целенаправленное применение налоговых законов. Это также правовые нормы осуществления налоговой техники при регулировании, планировании и контроле государственных доходов. Налоговая политика является частью финансовой политики.

Содержание и цели налоговой политики обусловлены социально-экономическим строем общества и социальными группами, стоящими у власти. Экономическая обоснованная налоговая политика преследует цель оптимизировать централизацию средств через налоговую систему.

Поэтому успешное функционирование предпринимательства в нашей стране напрямую связано с существующей налоговой системой, которая создавалась с 1991 года практически заново методом «проб и ошибок» под сильным давлением текущих неблагоприятных обстоятельств и характеризуется очевидной фискальной направленностью.

В условиях высокоразвитых рыночных отношений налоговая политика используется государством для перераспределения национального дохода в целях изменения структуры производства, территориального экономического развития, уровня доходности населения.

Задачи налоговой политики сводятся к:

- обеспечению государства финансовыми ресурсами;

- созданию условий для регулирования хозяйства страны в целом;

- сглаживанию возникающего в процессе рыночных отношений неравенства в уровнях доходов населения.

Налоговая политика как совокупность научно обоснованных и экономически целесообразных тактических и стратегических правовых действий органов власти и управления способна обеспечить потребности воспроизводства и рост общественного богатства. Исходной установкой при проведении налоговой политики служит не только обеспечение правового порядка взыскания с налогоплательщиков налоговых платежей, но и проведение всесторонней оценки хозяйственно-экономических отношений, складывающихся под влиянием налогообложения. Следовательно, налоговая политика — это не автоматическое выполнение предписаний налоговых законов, а их совершенствование.

Можно выделить три типа налоговой политики.

Первый тип — политика максимальных налогов, характеризующаяся принципом «взять все, что можно». При этом государству уготовлена «налоговая ловушка», когда повышение налогов не сопровождается приростом государственных доходов. Предельная граница ставок определена и зависит от множества факторов в каждом конкретном случае. Зарубежные ученые называют предельную ставку в 50%.

Второй тип — политика разумных налогов. Она способствует развитию предпринимательства, обеспечивая ему благоприятный налоговый климат. Предприниматель максимально выводится из-под налогообложения, но это ведет к ограничению социальных программ, поскольку государственные поступления сокращаются.

Третий тип — налоговая политика, предусматривающая достаточно высокий уровень обложения, но при значительной социальной защите. Налоговые доходы направляются на увеличение различных социальных фондов. Такая политика введет к раскручиванию инфляционной спирали.

При сильной экономике все указанные типы налоговой политики успешно сочетаются. Для России характерен первый тип налоговой политики в сочетании с третьим.

Предпринимательская деятельность юридических лиц, определение которой дает гражданское законодательство, основывается на осуществлении самостоятельной, проводимой на свой риск деятельности, направленной на систематическое получение прибыли. Прибыль же определяется разностью притока и оттока денежных средств (и иных материальных благ). Именно к оттоку, с экономической точки зрения, относятся фискальные платежи. Таким образом, стремление к максимизации конечного финансового результата предпринимательской деятельности юридических лиц включает в том числе задачу оптимизации или планирования размера налоговых платежей государству.

Выбор оптимального сочетания (построения) форм правоотношений, а также возможных вариантов их соотношения в рамках действующего законодательства о налогах и сборах с целью направленного воздействия на элементы налогообложения юридических лиц и предопределения размера налоговых обязательств и определяет, на наш взгляд, сущность налогообложения предпринимательства. Соответственно, под налогообложением предпринимательства может подразумеваться процесс предопределения и формирования размера налоговых обязательств юридических лиц, осуществляемый посредством выбора оптимального сочетания (построения) различных вариантов осуществления предпринимательской деятельности и размещения активов, направленный на достижение как можно более низкого уровня возникающих при этом налоговых обязательств налогообложения юридических лиц.

Многие экономисты считают, что если увеличивать налоги на сверхприбыль, то контролируется движение цен на товары и услуги. С ростом налогов доходы в казну уменьшатся, т.к. часть предпринимателей разорится, часть уйдет в теневую экономику, стимулы к труду угаснут.

Совершенство налоговой системы зависит от эластичности спроса и предложения на товар или услугу. Продавцы перекладывают уплату налогов на покупателей, когда спрос неэластичен. Если неэластично предложение, то налоги перекладываются на продавцов.

Одним из важных показателей современной налоговой политики, определяющим состояние расчетов налогоплательщика с государством, является показатель налогового бремени, т.е. доля доходов, уплачиваемых государству в форме налогов и платежей налогового характера.

Известны три способа увеличения налоговых поступлений в бюджет: расширение круга налогоплательщиков; увеличение числа объектов, с которых взимается налог; повышение налоговых ставок. Однако при этом важно, чтобы ставки налогов были достаточно высокими, чтобы предотвратить инфляцию, но в то же время достаточно низкими, чтобы стимулировать вложения капитала, обеспечивать развитие производства.

В то же время субъекты налога должны уплачивать налоги пропорционально тем выгодам, которые они получают от государства, т.е. те, кто получил большую выгоду, платят налоги, необходимые для финансирования создания этой выгоды. Юридические и физические лица должны уплачивать налоги в прямой зависимости от размера полученного дохода.

Большинство экономистов считают, что существует предел налоговой нагрузки, после которого осуществление предпринимательской деятельности становится невыгодным, экономически нецелесообразным. Определение совокупной величины налоговых сборов таким образом, чтобы она, с одной стороны, максимально соответствовала государственным расходам, а с другой — оказывала минимальное отрицательное воздействие на деловую активность, относится к числу главных задач управления государством.

Существует несколько теорий построения системы налогообложения.

Согласно классической теории налогов (теория налогового нейтралитета), разработанной А. Смитом, Д. Рикардо и их последователями, налоги — это один из видов государственных доходов, которые должны покрывать затраты по содержанию правительства. При этом какая-либо иная роль (регулирование экономики, страховой платеж, плата за услуги и др.) налогам не отводилась. А.Смит считал, что поскольку в условиях рынка доля прямых доходов государства (от государственной собственности) существенно уменьшается, то основным источником покрытия указанных выше расходов должны стать поступления от налогов. Что касается затрат по финансированию иных расходов (строительство и содержание дорог, содержание судебных учреждений и т.д.), то они должны покрываться за счет пошлин и сборов, уплачиваемых заинтересованными в этом лицами. При этом считалось, что, поскольку налоги носят безвозмездный характер, то пошлины и сборы не должны рассматриваться в качестве налогов.

По словам французского ученого-правоведа П. М. Годме, единственная цель налога — финансирование государственных расходов, сводящая роль налогов к «снабжением касс казначейства».

Позднее, представители неоклассических теорий, признавая лишь некоторое регулятивное значение налогов, но, тем не менее, исходили из того, что следует избегать такого искажения экономического процесса, при котором происходит благоприятствование одним отраслям производства во вред другим или иначе призывали к благоразумию при использовании налогообложения в экономических процессах.

В то же время представляется, что классическая теория сегодня абсолютно несостоятельна, поскольку в настоящий момент невозможно изымать путем налогов четверть национального продукта без того, что бы это ни имело серьезных экономических последствий. Взыскание налогов уменьшают покупательную способность граждан и снижают инвестиционные возможности предпринимателей, косвенные налоги повышают цены на товар и воздействуют на потребление, а это уже само по себе влияет на многие экономические процессы в обществе.

Противоположностью классицизма выступила кейнсианская теория, которая была основана на разработках английских экономистов Дж. Кейнса и его последователей. Основная идея этой теории состояла в том, что налоги являются главным рычагом регулирования экономикой и выступают одной из слагаемых ее успешного развития. Кроме того, налоги существуют в обществе исключительно для регулирования экономических отношений. По мнению Дж.Кейнса, изложенному им в его книге «Общая теория занятости, процента и денег» (1936 г.), экономический рост зависит от денежных сбережений только в условиях полной занятости. Однако полной занятости практически невозможно достичь. В этих условиях большие сбережения мешают экономическому росту, поскольку они не вкладываются в производство и представляют собой пассивный источник дохода. Для того чтобы устранить негативные последствия, излишние сбережения должны изыматься с помощью налогов.

Налоговая теория монетаризма была выдвинута в 50-х годах профессором экономики Чикагского университета М. Фридменом, по мнению которого регулирование экономикой может осуществляться через денежное обращение, которое зависит от количества денег и банковских процентных ставок. При этом налогам не отводится такая важная роль, как в кейнсианских экономических концепциях. В данном случае налоги наряду с иными механизмами воздействуют на денежное обращение. В частности, через налоги изымаются излишнее количество денег. В теории монетаризма и кейнсианской теории налоги уменьшают неблагоприятные факторы развития экономики. Однако если в первом случае этим фактором являются излишние деньги, то во втором — излишние сбережения.

В последнее время практически все современные экономические теории признают огромное значение налогов в экономике. Так, теория экономики предложения, сформулированная в начале 80-х годах американскими учеными М.Бернсом, Г.Стайном и А.Лаффером в большей степени, чем кейнсианская теория рассматривает налоги в качестве одного из факторов экономического развития и регулирования.

А. Лаффер и другие сторонники «концепции предложения» сосредоточили свое внимание на «источнике обложения». Основная идея этой теории состояла в обеспечении роста естественного уровня реального объема производства, т.е. увеличении совокупного предложения. В своих программных положениях сторонники «концепции предложения» рекомендовали уменьшение предельных налоговых ставок как для отдельных индивидов, так и для предприятий.

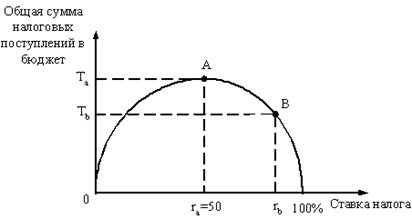

При высокой ставке подоходного налога (более 50%) резко снижается деловая активность фирм и населения. Кривая Лаффера (рис. 1) отражает зависимость поступлений в бюджет сумм налогов от ставок подоходного налога.

Суть «эффекта Лаффера» состоит в следующем: если экономика находится справа от точки А, то уменьшение уровня налогообложения до оптимального (ra) в краткосрочном периоде приведет к временному сокращению налоговых поступлений в бюджет, а в долгосрочном — к их увеличению, так как возрастут стимулы к трудовой и предпринимательской деятельности (произойдет выход из «теневой экономики»).

Рис. 1. Кривая Лаффера

В соответствии с графиком Лаффера налоговые поступления являются продуктом двух основных факторов: налоговой ставки и налоговой базы.

Безусловно, открытие, сделанное Лаффером, носит революционный характер в экономической науке. Снижение налогового бремени является сильным стимулом для развития предприятий.

Однако, хотя бесспорным является тот факт, что изменение налоговых ставок оказывает стимулирующее или тормозящее воздействие на экономику, на практике теоретические построения Лаффера оказались ошибочными: попытки внедрить эту систему в США в 80-е годы прошлого века командой президента Рейгана (так называемая «рейганомика») не смогли увеличить долю сбережений и предложение труда.

Практическое использование кривой Лаффера оказалось весьма проблематичным, так как, во-первых, сложно было определить на левой или правой стороне кривой находится экономика страны в данный период времени; во-вторых, на объем инвестиций в экономике страны оказывает влияние множество факторов помимо налоговых ставок.

Таким образом, можно сказать, что эффект Лаффера не принес ожидаемых результатов.

В то же время необходимость сокращения налоговой нагрузки на производителя является мерой безальтернативной. Пополнение доходов государственного бюджета может произойти на первых порах за счет легализации части теневого сектора, который может предпочесть платить умеренные налоги, нежели находиться под постоянной угрозой наказания. Снижение доли налоговых платежей в величине доходов предприятий создает предпосылки для начала экономического роста, а увеличение числа платежеспособных экономических агентов позволит выйти из затянувшегося бюджетного кризиса.

Динамика величины налогового бремени в РФ по годам приведена в таблице 1.

Таблица 1

Сравнительная характеристика величины налогового бремени в РФ по годам (на уровне макроэкономики)

| Показатель (отчетные данные) | Годы | ||||

| 2000 | 2002 | 2006 | 2008 | 2009 | |

| Удельный вес налогов в ВВП, % | 30,9 | 33,4 | 34,0 | 34,7 | 33,8 |

Судя по данным таблицы, уровень налогового бремени в нашей стране не превышает 35%, то есть этот показатель находится даже ниже среднего уровня европейских стран: аналогичный показатель в европейских странах за 2008 г. составил: в Швеции — 50,6%; Франции — 44,2%; Германии — 36,2%; Италии — 41,1%; Швейцарии — 41,1%; Португалии — 34%; США — 31,8%, Японии — 28,6%.

По расчетам российских ученых, наиболее благоприятное налоговое бремя для нашей страны должно составлять 26-27% от ВВП.

Следует отметить, что подобного рода рекомендации и исследования характерны в основном для макроэкономики нашей страны. К сожалению, конкретные расчеты на региональном уровне, в частности в Республике Марий Эл, как инструмент налоговой политики не практикуются.

Предельный уровень налогообложения определяется по следующим признакам: 1) если при очередном повышении налоговой ставки поступления в бюджет растут непропорционально медленно или сокращаются; 2) если снижаются темпы экономического роста, уменьшаются долгосрочные вложения капитала, ухудшается материальное положение населения; 3) если растет «теневая» экономика, т.е. скрытое или явное уклонение от налогов.

Выполнение налоговых обязательств предпринимателями-налогоплательщиками — важнейшее требование государственной дисциплины. Налоговое законодательство предусматривает меры, обеспечивающие соблюдение порядка уплаты налогов и других обязательных платежей. За нарушения налогового законодательства налогоплательщик может нести финансовую, административную, дисциплинарную и уголовную ответственность. Но надо отметить, что когда размеры налогов разумны, известно их назначение, от их уплаты, как правило, не уклоняются.

В РФ предприятиям и организациям дана возможность выбора наиболее оптимального применения систем налогового учета и отчетности при применении систем налогообложения. Выбор системы остается за предпринимателем. На основании этого выбора формируется система налогов, взимаемых с юридического лица. Таким образом, взимание налогов в большей степени зависит от применяемой предпринимателем политики деятельности.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |