| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Курсовая работа: Государственный долг РФ

Долгосрочный рейтинг Standard & Poor's оценивает способность эмитента своевременно исполнять свои долговые обязательства. Долгосрочные рейтинги варьируются от наивысшей категории — «ААА» до самой низкой — «D». Рейтинги в интервале от «АА» до «ССС» могут быть дополнены знаком «плюс» (+) или «минус» (-), обозначающим промежуточные рейтинговые категории по отношению к основным категориям.

Краткосрочный рейтинг представляет собой оценку вероятности своевременного погашения обязательств, считающихся краткосрочными на соответствующих рынках. Краткосрочные рейтинги также имеют диапазон — от «А-1» для обязательств наивысшего качества до «D» для обязательств самого низкого качества. Рейтинги внутри категории «А-1» могут содержать знак «плюс» (+) для выделения более надежных обязательств в данной категории.

Рейтинги категорий «ААА», «АА», «А» и «ВВВ» — рейтинги инвестиционного класса.

Международное рейтинговое агентство Standard & Poor's понизило долгосрочный и краткосрочный кредитные рейтинги Российской Федерации по обязательствам в иностранной валюте: с "ВВВ+/А-2" до "ВВВ/А-3", говорится в сообщении агентства. Кроме того, был понижен долгосрочный суверенный кредитный рейтинг по обязательствам в национальной валюте - с "А-" до "ВВВ+". Вместе с тем краткосрочный рейтинг по обязательствам в национальной валюте подтвержден на уровне "А-2". Понижена также оценка риска перевода и конвертации валюты для российских несуверенных заемщиков - с "ВВВ+" до "ВВВ". Прогноз по рейтингам - "Негативный".

BBB — достаточная способность своевременно и полностью выполнять свои долговые обязательства, однако более высокая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях.

Прогноз "Негативный" по суверенным кредитным рейтингам Российской Федерации отражает вероятность понижения рейтингов, если банковский кризис и внешнее давление продолжат оказывать влияние на бюджетные показатели и если все еще значительный арсенал ликвидных активов суверенного правительства будет по-прежнему сокращаться в условиях ухудшения базовых экономических характеристик.

"Понижение рейтинга обусловлено рисками, связанными с резким сокращением международных резервов и инвестиционных потоков, что привело к росту издержек и проблемам с привлечением средств, необходимых для удовлетворения потребностей во внешнем финансировании", - отмечает кредитный аналитик Standard & Poor's Фрэнклин Гилл.

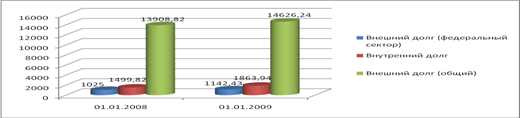

Соотношение внутреннего и внешнего долга

Размер внешнего и внутреннего долга в млрд. руб.

| 01.10.2008 | 01.10.2009 | |

| Внутренний долг | 1499,82 | 1863,94 |

| Внешний долг (федеральный сектор) | 1025 | 1142,43 |

|

Внешний долг (общий)[1] |

13908,82 | 14626,24 |

Соотношение внешнего и внутреннего долга

| соотношение | 01.10.2008 | 01.10.2009 | ||||

| отношение | в % | Разница (млрд. руб.) | отношение | в % | Разница (млрд. руб.) | |

| внешнего долга федерального сектора к внутреннему | 0,683415 | 68,34153 | -474,82 | 0,612911 | 61,29114 | -721,51 |

| Общего внешнего долга к внутреннему | 9,27366 | 927,366 | 12409 | 7,846948 | 784,6948 | 12762,3 |

Анализ данных по внешнему и внутреннему долгу Российской Федерации показал, что соотношение долгов в процентном выражении снизилось. Так в 2008 году отношение общего внешнего долга к внутреннему равно 9:1, в 2009 году этот показатель снизился до 7:1. Это означает, что в общей сумме долга доля внешнего долга уменьшается, а внешнего – увеличивается.

Однако разница между внешним и внутренним долгом растет, в денежном выражении она составила:

· 12409 млрд. руб. в 2008 году и 12762,3 млрд. руб. в 2009 году (при расчете использованы данные общего внешнего долга);

· 474,82 млрд. руб. в 2008 году и 721,51 млрд. руб. в 2009 году (при расчете использованы данные внешнего долга федерального сектора).

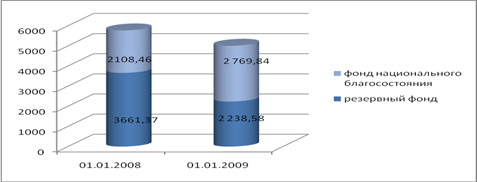

Объемы использования средств стабилизационного фонда

В 2004 году в России за счет нефтяных доходов был создан Стабилизационный фонд. С 1 февраля 2008 года Стабилизационный фонд разделен на 2 фонда – Резервный фонд и Фонд национального благосостояния. Резервный фонд – это «подушка безопасности» на случай резкого падения мировых цен на нефть ниже параметров, заложенных в федеральный бюджет. Фонд национального благосостояния предназначен для софинансирования добровольных пенсионных накоплений граждан и покрытия дефицита Пенсионного фонда.

Совокупный объем средств Резервного фонда соответствует сумме остатков на счетах Федерального казначейства в Центральном банке Российской Федерации по учету средств Резервного фонда и средств Резервного фонда, размещенных в резервную позицию Российской Федерации в Международном валютном фонде, пересчитанных по официальным курсам иностранных валют, установленным Центральным банком Российской Федерации на дату, предшествующую отчетной, и кросс-курсам, рассчитанным на основе указанных курсов.

Совокупный объем средств Фонда национального благосостояния, выраженный в российских рублях и долларах США, соответствует сумме остатков на счетах Федерального казначейства в Центральном банке Российской Федерации по учету средств Фонда национального благосостояния и на депозитах во Внешэкономбанке, по официальным курсам иностранных валют, установленным Центральным банком Российской Федерации на дату, предшествующую отчетной, и кросс-курсам, рассчитанным на основе указанных курсов.

| 01.12.2008 | 01.12.2009 | |

| объем стабилизационного фонда (млрд. руб.) | 5769,83 | 5008,42 |

| в том числе: | ||

| резервный фонд (млрд. руб.) | 3 661,37 | 2 238,58 |

| фонд национального благосостояния (млрд. руб.) | 2 108,46 |

Стабилизационный фонд Российской Федерации в период с 01.12.2008 по 01.12.2009 года сократился на 761.41 млрд. руб. Данная ситуация сложилась в связи с тем, что Резервный фонд сократился на 1422.79 млрд. руб., в то время как Фонд социального развития увеличился на 661.38 млрд. руб.

Используемые инструменты управления

Управление государственным долгом - это совокупность мероприятий государства, направленных на погашение долга; механизм формирования и реализации одного из направлений финансовой политики государства, связанного с его деятельностью на внешних и внутренних финансовых рынках в качестве заемщика или гаранта.

К мероприятиям, способствующим погашению долга государственного, относятся:

· выплаты кредиторам;

· погашение внешних и внутренних займов;

· предоставление гарантий;

· изменение условий выпущенных займов;

· определение условий выпуска и размещения новых государственных долговых обязательств и др.

Выполнение мероприятий зависит от принятия обоснованных решений в процессе управления государственным долгом, что базируется на анализе объема и структуры долга, объективной оценке его текущего состояния. При этом используются абсолютные и относительные показатели. Абсолютные показатели отражают объем государственной внутренней и внешней задолженности в денежном выражении, величину расходов, связанных с ее погашением и обслуживанием. Основные относительные показатели, существенно влияющие на принятие административных решений и выбор методов управления государственным долгом, включают:

· процентное соотношение суммы долга и ВВП;

· долю расходов на погашение и обслуживание государственного долга в общей сумме расходов бюджета.

Для оценки государственного внешнего долга также применяются показатели процентного соотношения суммы внешнего долга и объема экспорта в денежном выражении, доли расходов на погашение и обслуживание государственного внешнего долга в экспортной выручке, характеризующие уровень долгового бремени для национальной экономики.

Управление государственным долгом представляет собой непрерывный процесс, включающий 3 этапа:

1. привлечение финансовых ресурсов путем размещения ценных бумаг;

2. погашение долговых обязательств;

3. обслуживание долговых обязательств.

На 1-м этапе определяются предельные размеры государственных заимствований и гарантий на очередной бюджетный год, выбираются инструменты привлечения ресурсов и повышения эффективности их использования. На 2-м этапе привлекаются ресурсы на внешних или внутренних финансовых рынках путем выпуска и размещения государственных ценных бумаг, получения кредита или предоставления государственные гарантии, а затем эти средства направляются на финансирование текущих бюджетных расходов или инвестиционных проектов. 3-й этап заключается в поисках источников финансовых ресурсов для погашения и обслуживания государственного долга, снижении общих издержек, своевременном выполнении долговых обязательств.

Государственные долговые обязательства погашаются за счет бюджетных доходов, золотовалютных резервов страны, денежных средств, полученных от продажи государственной собственности, а также новых заимствований.

Методы управления государственным долгом

Методы управления государственным долгом можно подразделить на административные и финансовые.

Административные методы основаны на быстром и четком выполнении отдельных распоряжений органов государственной власти и управления; они не предусматривают оценку экономической эффективности и результатов действий по управлению государственным долгом.

Финансовые методы состоят в выборе способов и форм обеспечения погашения государственного долга с помощью анализа финансовых показателей и нацелены на максимизацию эффекта от привлекаемых займов при минимальных издержках, связанных с их погашением и обслуживанием.

Наиболее оптимальное сочетание административных и финансовых методов обусловлено внутренними и внешними экономическими и политическими факторами. В условиях долгового кризиса, когда государство испытывает трудности с выполнением ранее взятых обязательств по погашению и обслуживанию государственной задолженности, используются: рефинансирование, реструктуризация, конверсия займов, консолидация займов, аннулирование и списание государственных долгов. Управление государственным долгом непосредственно влияет на экономический рост, уровень инфляции, ссудного процента, занятости, объема инвестиций в экономику страны в целом и в реальный сектор экономики.

[1] Внешний долг частного и федерального сектора.