| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Курсовая работа: Характеристика и применение риск (САРМ, АРТ)

Практическая часть

Задача 1

Рассматривается возможность приобретения еврооблигаций МФ РФ на 09.04.2003. Имеются следующие данные. Дата выпуска – 26.06.1997. Дата погашения – 26.06.2007. Купонная ставка – 10%. Число выплат – 2 раза в год. Средняя курсовая цена – 99,70. Требуемая норма доходности (рыночная ставка) – 12 % годовых.

Определите дюрацию этого обязательства. Как изменится цена облигации, если рыночная ставка :а)возрастет на 1,5%; б) упадет на 0,5 %.

Решение

1. Принимаем, что цена погашения равна номиналу: F=N.

Принимаем номинал облигации за 1 ед. N=1.

Срок облигации n=10 лет.

Всего выплат m*n=2*10=20.

Всего оставшихся выплат: 8.

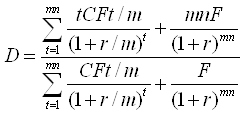

2. Определим дюрацию еврооблигации:

;

;

.

.

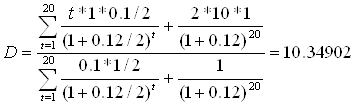

3. Определим рыночную цену облигации:

![]() ;

;

![]() или 71,44 %.

или 71,44 %.

4. Определим рыночную цену облигации при росте ставки на 1,5 %, или до 13,5% (r=0,135):

![]() ;

;

![]() или 66,46%.

или 66,46%.

5. Определим рыночную цену облигации при падении ставки на 0,5% или до 11,5% (r=0,115):

![]() или 73,22 %

или 73,22 %

Изменение рыночной цены облигации

Из рисунка отчетливо видно, что при росте рыночной ставки на 1,5 % рыночная цена облигации падает на 4,98 %, а при уменьшении рыночной ставки на 0,5% -цена облигации увеличивается на 1,78%.

Задача 2

Акции предприятия "Н" продаются по 45.00. Ожидаемый дивиденд равен 3,00. Инвестор считает, что стоимость акции в следующем году вырастет на 11,11 %.

Определите ожидаемую доходность инвестиции. Как измениться доходность при прочих неизменных условиях, если инвестор намеривается продать акцию через два года, а ее стоимость снизится на 15 % от предыдущего уровня?

Решение

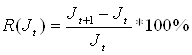

1. Определим доходность инвестиции:

![]()

2. Воспользуемся формулой доходности инвестиции для определения ожидаемой доходности инвестиции:

![]()

![]()

Доходность увеличится на (18,52-6,66) = 11,86%.

3. Воспользуемся формулой доходности инвестиции для определения доходности инвестиции, если инвестор намеревается продать акцию через два года, а ее стоимость при этом снизится на 15 % от предыдущего уровня.

![]()

![]()

Доходность уменьшится на (11,86-(-14))% =- 25,86%.

Задача 3

Имеются следующие данные о значении фондового индекса и стоимости акции А.

| Период | Индекс, J | Стоимость акции А |

| 645,5 | 41,63 | |

| 1 | 654,17 | 38,88 |

| 2 | 669,12 | 41,63 |

| 3 | 670,63 | 40 |

| 4 | 639,95 | 35,75 |

| 5 | 651,99 | 39,75 |

| 6 | 687,31 | 42 |

| 7 | 705,27 | 41,88 |

| 8 | 757,02 | 44,63 |

| 9 | 740,74 | 40,5 |

| 10 | 786,16 | 42,75 |

| 11 | 790,82 | 42,63 |

| 12 | 757,12 | 43,5 |

Определите бета коэффициент акции. Построить график линии SML для акции А.

Решение

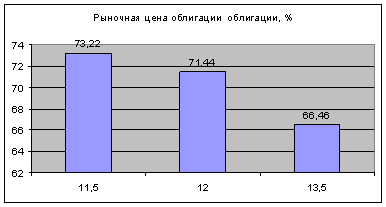

1. Для простоты дальнейших вычислений, используя следующие формулы, заполним таблицу:

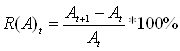

· Определим доходность индекса в различных периодах:

.

.

· Определим доходность акций в различных периодах:

.

.

| Период | Индекс, J | Стоимость акции А | Доходность индекса, R(Jt), % | Доходность акции R(A)t, % | R(Jt)*R(A)t | 2 [R(Jt)] |

| 645,5 | 41,63 | |||||

| 1 | 654,17 | 38,88 | 1,34 | -6,61 | -8,87 | 1,80 |

| 2 | 669,12 | 41,63 | 2,29 | 7,07 | 16,16 | 5,22 |

| 3 | 670,63 | 40 | 0,23 | -3,92 | -0,88 | 0,05 |

| 4 | 639,95 | 35,75 | -4,57 | -10,63 | 48,61 | 20,93 |

| 5 | 651,99 | 39,75 | 1,88 | 11,19 | 21,05 | 3,54 |

| 6 | 687,31 | 42 | 5,42 | 5,66 | 30,66 | 29,35 |

| 7 | 705,27 | 41,88 | 2,61 | -0,29 | -0,75 | 6,83 |

| 8 | 757,02 | 44,63 | 7,34 | 6,57 | 48,18 | 53,84 |

| 9 | 740,74 | 40,5 | -2,15 | -9,25 | 19,90 | 4,62 |

| 10 | 786,16 | 42,75 | 6,13 | 5,56 | 34,07 | 37,60 |

| 11 | 790,82 | 42,63 | 0,59 | -0,28 | -0,17 | 0,35 |

| 12 | 757,12 | 43,5 | -4,26 | 2,04 | -8,70 | 18,16 |

| СУММА | 16,84 | 7,12 | 199,27 | 182,30 | ||

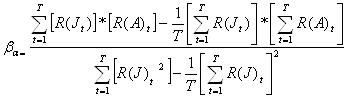

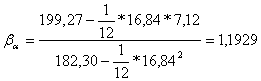

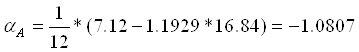

2. Определим бета-коэффициент акции:

;

;

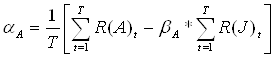

3. Определяем параметр ![]() представляющий

нерыночное составляющее доходности актива А:

представляющий

нерыночное составляющее доходности актива А:

4. Подставляем найденные значения в линейную регрессионную модель CAMP:

![]()

![]()

![]()

При подстановке получаем следующие значения:

| R(At) | R(Jt) |

| 0,52 | 1,34 |

| 1,65 | 2,29 |

| -0,81 | 0,23 |

| -6,54 | -4,57 |

| 1,16 | 1,88 |

| 5,38 | 5,42 |

| 2,04 | 2,61 |

| 7,67 | 7,34 |

| -3,65 | -2,15 |

| 6,23 | 6,13 |

| -0,37 | 0,59 |

| -6,16 | -4,26 |

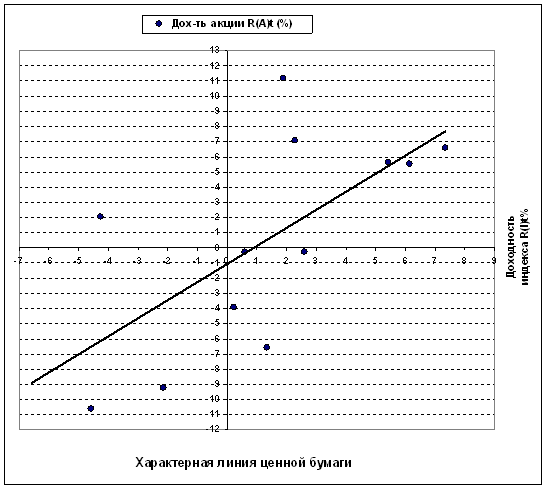

5. Строим график линии SML для акции А.

Задача 4

Текущая цена акции В составляет 65,00 (S). Стоимость трехмесячного опциона "колл" с ценой исполнения 60,00 (X) равна 6,20. Стандартное отклонение по акции В равно 0,18 (s). Безрисковая ставка составляет 10 % (r).

Определите справедливую стоимость опциона. Выгодно ли осуществлять покупку опциона?

Решение

1. Стоимость опциона "колл" определяется по модели оценки опциона Блэка – Шоулза:

![]() , е = 2,718

, е = 2,718

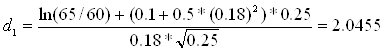

Найдем d1:

![]()

T=3/12=0.25

Найдем d2:

![]()

![]()

2.Из таблицы нормального распределения получаем:

N(2.0455) = 0.9798

N(1.9555) = 0.9744

3.Определим справедливую (внутреннюю) стоимость опциона:

![]()

Так как справедливая стоимость опциона равна 6,65 и она больше стоимости фактической, которая равна 6,20, то покупка опциона является выгодной. Такой опцион следует купить, так как он недооценен и в будущем, можно ожидать роста его стоимости.

Задача 5

Брокеры К, Н, М (условие задачи 23) не хотят сложа руки наблюдать, как арбитражер за счет их получает безрисковые доходы. У них возникает следующая идея: К продает только инструмент Д по цене 15,00 за штуку, а Н продает только инструмент А по цене 20,00. Брокер М остается на прежних позициях.

Удастся ли, действуя, таким образом, устранить арбитражные возможности? Обоснуйте свой ответ.

|

Инструмент Брокер |

Д | А | Цена за портфель |

| К | |||

| Н | |||

| М | 5 | 7 | 185,00 |

Решение

Арбитраж - операции на одном и том же рынке от любой необычной разницы в котировках цен на финансовые активы с различными сроками поставки.

Арбитражёр может купить портфель акций у брокера М за 185,00. Таким образом у него окажется 5 акций Д и 7 акций А. Арбитражёр может продать 5 акций Д брокеру К по цене 15,00 и получить за это 75,00. Акции А арбитражёр может продать брокеру Н по цене 20,00 за штуку. Таким образом, продав все акции арбитражер получит сумму = 5*15+20*7=140+75=215, его прибыль составит 215-185 =30,00.

Таким образом, мы видим, что арбитраж возможен.

Список литературы

1. Алексеенкова М.В. Факторы отраслевого анализа для российской переходной экономики - М.: ГУ-ВШЭ, 2005.

2. Бригхем Ю., Гапенски Л. Финансовый менеджмент. - СПб., 1997.

3. Бронштейн Е.М. Пособие по финансовой математике Уфа: Изд.УГАТУ, 1999.

4. Ван Хорн Дж.К. Основы управления финансами. - М.: Финансы и статистика, 1997. - 800 с.

5. Галиц Л. Финансовая инженерия: инструменты и способы управления финансовым риском. - М.:ТВП, 1998. - 576 с.

6. Дорофеев Е.А. Влияние колебаний экономических факторов на динамику российского фондового рынка. - М.: РПЭИ, 2000.

7. Синадский В. Расчет ставки дисконтирования // "Финансовый директор", 2003, № 4.

8. Устименко В.А. О возможностях использования модели арбитражного ценообразования для расчета ставки дисконтирования в российских условиях // "Вопросы оценки", № 3, октябрь 2003.

9. Шарп У.Ф., Александер Г.Дж., Бейли Д.В. Инвестиции - М.: ИНФРА-М, 2001.

10. Шеннон П.Пратт Анализ и оценка закрытых компаний, Издание 2 - М., Институт Экономического Развития Всемирного Банка, 1999.

11. Бланк И. А. Основы инвестиционного менеджмента. В 2 томах- 2-е изд., перераб..- К.: Эльга, Ника-Центр, 2004.

12. Лукасевич И.Я. Анализ финансовых операций. Методы, модели, техника вычислений.- М.:Финансы; ЮНИТИ, 1998;

13. Шарп У., Александер Г., Бейли Дж. Инвестиции. – М. Инфра-М, 2003; С.185-214

14. Фабоцци Ф.Дж. "Управление инвестициями.- М.:Инфра-М, 2000

15. Кох И.А. Аналитические модели рынка ценных бумаг. – Казань:КФЭИ – 2001. – С.48-68.

16. Капитаненко В.В. Инвестиции и хеджирование. – Москва: - 2001. –С. 157-168.

17. Рукин А. Портфельные инвестиции. Финансово – математические методы./ Рынок ценных бумаг, 2000, №18,с. 45-47.

18. Константинов А. Портфельное инвестирование на российском рынке акций./ Финансист, 2000, №8, с. 28-31.

19. Рынок ценных бумаг/ под ред. Галанова В.А., Басова А.И. – М:. Финансы и статистика. – 2002. – С 352.

20. Волкова В. Выбор акций для портфельного инвестирования./ Финансовый бизнес. – 2000. - № 2.- с. 47-48