| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Курсовая работа: Характеристика и применение риск (САРМ, АРТ)

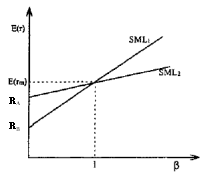

Если в качестве ставки без риска принять ставку по долгосрочным ценным бумагам, то, как правило, SML примет более пологий наклон (см. рис. 6 SML2), чем в случае краткосрочных бумаг (см. рис. 6 SML1).

Рис. 6. Наклон SML в зависимости от ставки без риска по краткосрочным и долгосрочным бумагам

На практике отмеченная проблема возникнет в том случае, когда ставки без риска по долгосрочным и краткосрочным облигациям отличаются в существенной степени и для активов (портфелей) с высокой или низкой бетой, поскольку для активов (портфелей) с бетой близкой к единице разница в доходности для двух случаев не будут большой. Возникает вопрос и относительно точности прогнозирования ожидаемой доходности рынка.

1.6 CML и SML

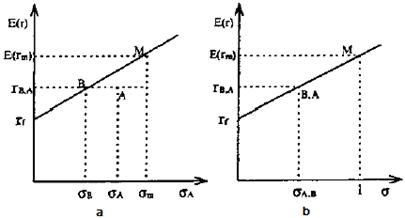

Чтобы лучше понять CML и SML, сравним их характеристики. В состоянии рыночного равновесия на CML располагаются только эффективные портфели. Другие портфели и отдельные активы находятся под СML. CML учитывает весь риск актива (портфеля), единицей риска выступает стандартное отклонение. В состоянии равновесия на SML расположены все портфели, как эффективные, так и неэффективные и отдельные активы. SML учитывает только системный риск портфеля (актива). Единицей риска является величина бета.

В состоянии равновесия неэффективные портфели и отдельные активы располагаются ниже СML, но лежат на SML, так как рынок оценивает только системный риск данных портфелей (активов)

Рис. 7 a - CML, b- SML

На рис. 7a представлен эффективный портфель В, который располагается на CML. Риск портфеля равен σB, а ожидаемая доходность - rB.

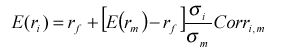

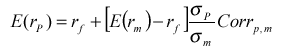

На этом же рисунке представлена бумага А. Она имеет такую же ожидаемую доходность, что и портфель В, однако ее риск (σA) больше риска портфеля В. Так как бумага А - это отдельный актив, то она лежит ниже линии CML. Бета портфеля В и бета бумаги А равны, поэтому и портфель В и бумага А располагаются на SML в одной точке (см. рис. 7b). Так получается потому, что рынок оценивает портфели (активы) не с точки зрения их общего риска, который измеряется стандартным отклонением, а только на основе рыночного риска, измеряемого бетой. В результате актив А оценивается рынком точно также как и портфель В, хотя общий риск актива А больше, чем риск портфеля В. CML и SML можно сравнить еще следующим образом. Подставим из формулы (*) значение σ в формулу SML (**). В результате получим уравнение SML несколько в ином виде:

Формулу для CML также можно записать аналогичным образом:

Однако в случае СML коэффициент корреляции равен +1, что говорит о полной корреляции эффективных портфелей с рынком. Неэффективные портфели и отдельные активы не имеют полной корреляции с рынком, что и нашло отражение в уравнении SML.

САРМ ничего не говорит о взаимосвязи ожидаемой доходности отдельного актива и его полного риска, измеряемого стандартным отклонением. SML устанавливает зависимость только между ожидаемой доходностью актива и его систематическим риском.

1.7 Альфа

Согласно САРМ цена актива будет изменяться до тех пор, пока он не окажется на SML. На практике можно обнаружить активы, которые неверно оценены рынком относительно уровня его равновесной ожидаемой доходности.

Если эта оценка не соответствует реальному инвестиционному качеству актива, то в следующий момент рынок изменит свое мнение в направлении более объективной оценки. В результате мнение рынка будет стремиться к некоторому равновесному (т. е. верному) уровню оценки. В реальной практике периодически происходит изменение конъюнктуры рынка, что вызывает и изменение оценок в отношении ожидаемой равновесной доходности.

Поэтому если учитывать протяженный период времени, то будет пересматриваться и сам уровень равновесной ожидаемой доходности. Однако в САРМ мы рассматриваем только один временной период, поэтому и можем говорить о равновесной доходности, которая в конечном итоге должна возникнуть на рынке для данного актива. Возможные отклонения от равновесного уровня могут наблюдаться в силу каких-либо частных причин в течение коротких промежутков времени.

Однако в следующие моменты должно возникнуть движение доходности актива к точке равновесного уровня. Если актив переоценен рынком, уровень его доходности ниже чем активов с аналогичной характеристикой риска, если недооценен, то выше. Показатель, который говорит о величине переоценки или недооценки актива рынком, называется альфой.

Альфа представляет собой разность между действительной ожидаемой доходностью актива и равновесной ожидаемой доходностью, т. е. доходностью, которую требует рынок для данного уровня риска. Альфа определяется по формуле:

![]()

где: αi - альфа i-го актива;

ri - действительная ожидаемая доходность i-го актива;

E(ri) - равновесная ожидаемая доходность.

Доходность актива в этом случае можно записать как

![]()

Откуда:

![]()

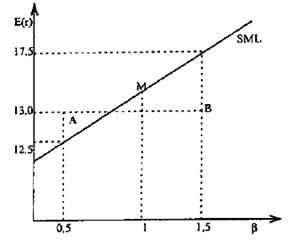

На рис. 8 представлены два актива, которые неверно оценены рынком по отношению к уровню их риска. Актив А недооценен, В - переоценен.

Согласно SML доходность А в условиях равновесия должна составлять 12,5%, фактическая оценка - 13%, т. е. актив предлагает 0,5% дополнительной доходности, поэтому его альфа равна +0,5. Противоположная ситуация представлена для актива В. Его равновесная ожидаемая доходность согласно SML составляет 17,5%, фактически он предлагает 13%, т. е. его альфа равна -4,5. Таким образом, актив недооценен рынком, если его альфа положительна, и переоценен, если отрицательна.

Для равновесной ожидаемой доходности альфа равна нулю. Инвесторы, желающие получить более высокие доходы, должны стремиться приобретать активы с положительной альфой. Через некоторое время рынок заметит недооценку, и их цена повысится. Одновременно инвесторам следует продавать активы с отрицательной альфой, так как в последующем их цена понизиться.

Рис. 8. Альфа активов

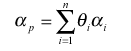

Доходность портфеля - это средневзвешенная величина доходностей входящих в него активов, поэтому альфа портфеля также является средневзвешенной величиной и определяется по формуле:

где: αP - альфа портфеля;

Qi - уд. вес i-го актива в портфеле;

αi - альфа i-го актива.

Пример.

Портфель состоит из трех бумаг - А, В и С QA = 2; QB = 1,5; QC = -1;

αA = 0,5; αB = 0,2 и αC = 0,3. Альфа такого портфеля равна:

0,5*2 + 0,2*1,5 + 0,3*(-1) = 1.

2. Модификации CAPM

2.1 САРМ для случая, когда ставки по займам и депозитам не равны

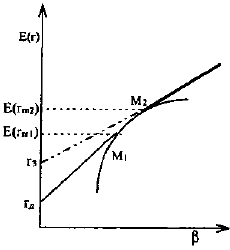

Начальная версия САРМ предполагает, что ставки по займам и депозитам одинаковы. В реальной жизни они отличаются. Напомним, что в таких условиях эффективная граница не является линейной, а представляет собой несколько отрезков, как показано на рис. 9. Любой рискованный портфель, расположенный на сегменте M1M2 рассматривается в качестве рыночного.

Рис. 9. CAPM при различии в ставках по кредитам и депозитам

Для данного варианта возникают две формулы САРМ и SML, которые рассчитываются относительно двух рыночных портфелей в точках M1 и M2.

для случая, когда E(ri) < Е(rm 1) - (кредитный портфель), и

![]()

![]()

для случая, когда E(ri) > Е(rm 2) - (заемный портфель),

где: βim 1 - бета, рассчитанная относительно портфеля M1

βim 2 - бета, рассчитанная относительно портфеля M2.

2.2 САРМ с нулевой бетой

Вторая модификация САРМ возникает для случая, когда имеется актив, который содержит только нерыночный риск. Рыночный риск у него отсутствует, и поэтому его бета равна нулю. Для такой ситуации можно построить SML, которая будет проходить через рыночный портфель и рискованный актив с нулевой бетой. Уравнение САРМ в этом случае принимает вид

![]()

где: r0 - рискованный актив с нулевой бетой.

В качестве актива с нулевой бетой можно, например, рассматривать облигацию крупной компании. Если инвестор будет держать ее до погашения, то гарантирует себе определенный уровень процента, который не зависит уже от последующих колебаний цены этой бумаги. Единственный риск, которому подвергается вкладчик, это риск банкротства эмитента, поскольку в этом случае предприятие может и не осуществить причитающиеся ему платежи по облигациям.

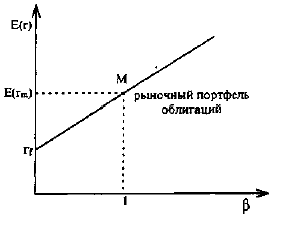

2.3 Версия САРМ для облигаций

Модель САРМ можно построить для облигаций. Она имеет следующий вид:

![]() (***)

(***)

где: E(ri) - ожидаемая доходность i-й облигации;

Е(rm) - ожидаемая доходность рыночного портфеля облигаций;

βi - коэффициент бета i-й облигации. Он равен отношению дюрации облигации i (Di) к дюрации рыночного портфеля облигаций (Dm).

Формула (***) говорит: если доходность рыночного портфеля облигаций вырастет на 1%, то доходность i-й облигации возрастет на величину β . На рис. 10 представлена линия рынка облигаций. Как следует из формулы, в данной версии САРМ доходность облигации является линейной функцией дюрации облигации.

Рис. 10. Линия рынка облигаций

При использовании данной модели следует помнить, что она завышает доходность долгосрочных облигаций при повышении ставок. Так, для облигации с дюрацией 10 лет формула дает результат, который в 10 раз больше, чем для облигации с дюрацией 1 год. На практике данная разница не столь велика.

3. Теоретические и практические аспекты использования модели арбитражного ценообразования (АРТ)

3.1 Общий вид модели арбитражного ценообразования

Теория арбитражного ценообразования (АРТ) была предложена профессором Йельского университета С. Россом в 1976 г. и является альтернативной САРМ моделью общего равновесия на финансовом рынке. Главным предположением теории является то, что каждый инвестор стремится использовать возможность увеличения доходности своего портфеля без увеличения риска. Механизмом, способствующим реализации данной возможности, является арбитражный портфель.

Арбитраж (arbitrage) — это получение безрисковой прибыли путем использования разных цен на одинаковую продукцию или ценные бумаги. Арбитраж, являющийся широко распространенной инвестиционной тактикой, обычно состоит из продажи ценной бумаги по относительно высокой цене и одновременной покупки такой же ценной бумаги (или ее функционального эквивалента) по относительно низкой цене. Арбитражная деятельность является важной составляющей современных эффективных рынков ценных бумаг. Поскольку арбитражные доходы являются безрисковыми по определению, то все инвесторы стремятся получать такие доходы при каждой возможности.

Определить, подходит ли ценная бумага или портфель для арбитражных операций, можно различными способами. Одним из них является анализ общих факторов, которые влияют на курс ценных бумаг. Факторная модель подразумевает, что ценные бумаги или портфели с одинаковыми чувствительностями к факторам ведут себя одинаково, за исключением внефакторного риска. Поэтому ценные бумаги или портфели с одинаковыми чувствительностями к факторам должны иметь одинаковые ожидаемые доходности, в противном случае имелись бы "почти арбитражные" возможности. Но как только такие возможности появляются, деятельность инвесторов приводит к их исчезновению.

Теория арбитражного ценообразования утверждает, что ожидаемая доходность отдельной ценной бумаги зависит от множества разнообразных факторов, а не от одного интегрированного рыночного фактора, отражаемого классической Моделью САРМ. В качестве таких факторов он рассматривает все виды систематичсеких рисков раздельно, предлагая компенсировать каждый из факторов риска в процессе оценки стоимости финансового актива (ценной бумаги). При наличии n таких независимых

Модель теории арбитражного ценообразования имеет следующий вид:

Дфа = Дб/р + β1(Дрп1 – Дб/р) + + β2(Дрп2 – Дб/р) +…++ βn(Дрпn – Дб/р),

β1… βn- коэффициент "бета", измеряющий чувствительность рассматриваемого финансового актива к фактору 1…n;

Дрп1…Дрпn – уровень ожидаемой доходности рыночного портфеля, компенсирующий данный вид риска (фактора);

n – общее количество рассматриваемых факторов, систематически влияющих на уровень доходности отдельных финансовых активов и рыночного портфеля в целом.

Арбитражная теория ценообразования позволяет существенно сократить число ограничительных предложений, принятых при построении классической модели оценки стоимости финансовых активов, что усиливает возможность ее практического использования.

Модель АРТ обычно сравнивают с моделью САРМ. С теоретической точки зрения модель АРТ обладает неоспоримыми преимуществами:

- Модель АРТ расщепляет факторы риска на составляющие, приближая их к условиям, в которых действует конкретный бизнес;

- АРТ использует относительно более слабые упрощающие анализ предположения по сравнению с моделью оценки капитальных активов САРМ.

Однако у модели АРТ есть и свои недостатки, а именно:

- АРТ умалчивает о конкретных систематических факторах, влияющих на риск и доходность;

- АРТ требует тщательной подготовки информации и подробного анализа деятельности предприятия-конкурентов, занимаемой рыночной ниши и макроэкономических условий.

3.2 Выбор факторов, влияющих на доходность

Как уже было отмечено, существенным недостатком теории арбитражного ценообразования является неопределенность факторов, влияющих на доходность. Однако, экономисты, использующие АРТ в своих исследованиях, сами определяют круг показателей, которые, по их мнению, тесно связаны с доходностью того или иного актива.

Набор факторов, используемых в анализе очень широк. Среди них такие показатели, как темп прироста промышленного производства, величина инфляции, разница между долгосрочными и краткосрочными ставками, разница между надежными и ненадежными облигациями, темп роста валового национального продукта, процентная ставка, динамика изменения цен на нефть, темп роста расходов на оборону и др.

Все эти факторы имеют некоторые общие характеристики. Во-первых, они отражают показатели общей экономической активности (промышленное производство, общие продажи и ВНП). Во-вторых, они отражают инфляцию. В-третьих, они содержат разновидности фактора процентной ставки (либо разность, либо саму ставку).

Действие модели арбитражного ценообразования в условиях российского фондового рынка исследовалось в работах Е.А. Дорофеева и М.В. Алексеенковой.

Е.А. Дорофеев, рассматривая вопрос об эффективности российского фондового рынка, при проверке APT в качестве факторов использовал объем ВВП, индекс цен, разницу между ставкой рефинансирования и кредитования у крупнейших банков, валютный курс, котировки рынка ГКО-ОФЗ. Для акций, торгуемых в РТС, проверялась регрессионная зависимость курсовой стоимости акций от перечисленных факторов.

3.3 Расчет элементов ставки дисконтирования

Практические возможности использования модели арбитражного ценообразования для расчета ставки дисконта в российских условиях ограничены по нескольким причинам. Во-первых, это недостаток информации. АРТ требует изучения статистических данных по предприятию и конкурентам, а также динамики экономических показателей. С этой точки зрения использовать ее можно только для компаний, акции которых торгуются на фондовом рынке.

Во-вторых, это отсутствие специальных методик расчета отдельных элементов в рамках модели арбитражного ценообразования, вынуждающее использовать проверенные способы расчета ставки дисконтирования для получения более обоснованных и надежных результатов.

И, в-третьих, сложность расчетов. Учитывая первые два момента, сложность расчетов может сделать использование АРТ попросту нецелесообразным исходя из соотношения затрат труда и качества полученных результатов.

Разобраться в целесообразности использования АРТ на практике поможет ответ на вопрос о способах расчета премий за риск (k1…kn) и чувствительностей (b1…bn) по каждому фактору в российских условиях.

В соответствии с теорией арбитражного ценообразования премия за риск, связанный с каждым отдельным фактором, представляет собой разницу между доходностью среднего актива с единичной чувствительностью к данному фактору и нулевой ко всем остальным (рыночной ставкой доходности) и безрисковой нормой доходности:

kj = rmj – rf,

где rmj – рыночная ставка доходности за риск по фактору j;

rf – безрисковая норма доходности.

На практике не существует активов, чувствительных лишь к одному фактору. Поэтому приходится выделять из средней доходности всего рынка премии за риск, связанные с тем или иным фактором. Среднерыночная доходность российского фондового рынка определяется на основе фондовых индексов.

Одним из вариантов выделения премий за риск является ранжирование факторов по степени влияния на доходность и последующее разделение премии за риск всего рынка на факторные составляющие в соответствии с рангом. В любом случае вопрос расчета премий за риск по различным факторам требует серьезного изучения.

Бета-коэффициенты (b1,…,bn) рассчитываются на основе сопоставления динамики показателей эффективности деятельности компании (объемы продаж, выручка, чистая прибыль, сумма выплаченных дивидендов по акциям и др.), стоимости акций компании на фондовом рынке и аналогичных показателей по экономике или фондовому рынку в целом.

Процедура расчета бета-коэффициентов представляет собой статистическое исследование, исходными данными для которого являются экономические показатели деятельности компании и экономики в целом.

Заключение

Мы рассмотрели модель САРМ . Одним из основополагающих моментов в ней выступает актив без риска. Им обычно служит государственная ценная бумага.

В то же время уровень доходности периодически колеблется и по данным активам. Таким образом, получается, что и они подвержены рыночному риску. В рамках же САРМ государственная ценная бумага не содержит рыночного риска. САРМ не противоречит такому положению вещей. Рассматривая бумагу без риска, необходимо не забывать, что САРМ - это модель одного временного периода.

Поэтому, если инвестор приобретает бумагу без риска по некоторой цене и держит ее до погашения, то он обеспечивает себе фиксированный процент доходности, соответствующий уплаченной цене. Последующие изменения конъюнктуры уже не влияют на доходность операции. Рыночный риск по данной бумаге возникает для инвестора только в том случае, если он решает продать ее до момента погашения. В заключение следует сказать о результатах проверки САРМ на практике.

Они показали, что эмпирическая SML или, как ее еще называют, эмпирическая линия рынка является линейной и более пологой по сравнению с теоретической SML и проходит через рыночный портфель.

Ряд исследователей подвергают САРМ сомнению. Одна из критик представлена Р. Роллом.

Она состоит в том, что теоретически рыночный портфель САРМ должен включать в себя все существующие активы пропорционально их удельному весу на рынке, в том числе зарубежные активы, недвижимость, предметы искусства, человеческий капитал. Поэтому невозможно создать такой портфель на практике и, в первую очередь, с точки зрения определения веса активов в портфеле и оценки их доходности.

Сложно оценить результаты проверки САРМ, поскольку нет определенности в отношении того, является ли выбранный для экспериментов портфель рыночным (эффективным) или нет. В целом, проверки САРМ скорее говорят о том, представляют портфели (индексы), используемые в тестах, эффективные портфели или нет, чем подтверждают или опровергают саму модель САРМ.

Теория арбитражного ценообразования, основные положения которой были также рассмотрены в данной работе, с теоретической точки зрения обладает преимуществами по сравнению с другими моделями. Неопределенность факторов, влияющих на доходность, снижает эффективность использования модели арбитражного ценообразования для расчета ставок дисконта. Поэтому требуется разработка методик определения факторных составляющих ставки дисконтирования, поскольку их отсутствие в совокупности с ограниченностью информации значительно снижают адекватность результатов расчета ставок дисконта в российских условиях.

Несмотря на преимущества модели арбитражного ценообразования, ее использование в российской оценочной практике на сегодняшний день нецелесообразно, поскольку другие более простые модели дают более обоснованные результаты.

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |