| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Курсовая работа: Совершенствование налоговой системы Республики Казахстан

На мой взгляд, был бы справедливым возврат к уплате налога текущими платежами, когда уплата налога производится по фактически полученному доходу.

В настоящее время данная тема широко обсуждается в экономической литературе. Одни экономисты считают, что целесообразно ввести налог на валовую выручку (НВВ) со вставкой 7%. При этом, из валовой выручки при определении налогооблагаемой части исключать амортизационные отчисления. Другими экономистами предлагается введение единого (нейтрально- пропорционального) налога со ставкой 19%. Третьи считают, что ставка единого налога должна быть 10% от валовой выручки, но при сохранении таможенных платежей, государственной пошлины, налога на приобретение автотранспортных средств, лицензионных сборов, социального налога. При этом предельная ставка не должна превышать 20% [31].

Во всем мире государственная поддержка малого бизнеса, а также стимулирование отечественных товаропроизводителей осуществляется путем предоставления льгот. При этом - это не простое снижение налоговой ставки, а мероприятия, которые реально могли бы стимулировать развитие этих хозяйствующих субъектов.

На мой взгляд, применение налоговых льгот не должно ограничиваться лишь снижением ставок налога. Необходимо применять для рентабельных и сверхрентабельных предприятий понижающий коэффициент ставки налога-

10% и 25% соответственно. Практика показала, что большинство посреднических и торговых предприятий в этих льготах не нуждаются.

В мировой практике в качестве льготы применяется налоговый инвестиционный кредит, он был рассмотрен выше, т.е. вычет из налога на прибыль части инвестиционных расходов компании (часто с условием использования этого кредита для последующих инвестиций).

Применительно к практике налогообложения подоходным налогом в Республике Казахстан хорошо известны налоговые кредиты (хотя их так не называют) по налогу на добавленную стоимость. К примеру, обороты по реализации товаров, готовой продукции за пределы СНГ облагаются по нулевой ставке, в то же время по материалам и другим затратам на производство разрешен зачет на НДС, следовательно, через бюджет Республики - эти налогоплательщики финансируют свою деятельность. Даже при условиях невозвратности НДС из бюджета денежными средствами, такое состояние расчетов с бюджетом наиболее выгодное для налогоплательщика, т.е. он освобождает себя от авансовых платежей по НДС, использует данную задолженность бюджета в будущем. Кроме того, в этой ситуации НДС не восстанавливается и его можно квалифицировать как невозвратный налоговый кредит.

В нашем случае, мы предлагаем для стимулирования развития предприятий, производителей товаров, предприятий малого и среднего бизнеса, занимающихся производством товаров разрешить использовать до 50% подоходного налога с юридических лиц или до 10% единого совокупного налога для заранее оговоренных законом инвестиции. Это позволило бы в течение 5 лет поднять предприятия-производителей, которые в последующем компенсировали бы потери бюджета от отданной льготы сполна [18, с.40].

Среди налоговых льгот, используемых во многих странах -полное освобождение от налогов или отсрочка их оплаты (что при длительной отсрочке в условиях роста цен может быть равнозначно полному или хотя бы частичному освобождению от налога).

При выборе пути реформ необходимо должным образом оценить действующую налоговую систему. Говоря о принципе одноразового налогообложения надо упомянуть о двух типах налогов, которыми облагается сразу вновь созданная стоимость. Первый тип - налог на добавленную стоимость, которым облагается вновь созданная стоимость на этапе потребления и второй тип - подоходные налоги, которыми облагается вновь созданная стоимость на этапе получения доходов. Прямые подоходные налоги в любое конкретное время превосходят НДС на размер накопления. Однако в долговременной перспективе различия между объектами, облагаемыми этими налогами, исчезают, ибо накопления делаются, чтобы позже их можно было потребить.

При введении в 90-е гг. НДС немало было высказываний о том, должен ли этот налог действовать наряду с прямыми подоходными налогами, или новый налог должен полностью заменить прежние, применяемые с начала столетия подоходные налоги. Мнения были одинаково твердыми, однако одно из них отстаивало простые и низкие налоги, а другое -защищало увеличивающееся перераспределение. Как мы видим сегодня, второе мнение победило, выдвинув в качестве последнего аргумента возрастающие потребности бюджетов.

«В интересах развития предпринимательства в Республике Казахстан и укрепления налоговой базы предлагается снижение ставки НДС до 13% с одновременным снижением льгот по нему, а также пересмотр применения нулевой ставки НДС, ограничившись лишь ее применением при экспорте товаров» [31].

Налоги и налоговая политика -мощный ресурсный фактор, т.е. находящийся в руках государства инструмент непосредственного воздействия на экономику и в то же время - механизм обратной связи государства с хозяйствующими субъектами. Вот почему, в зависимости от конкретной ситуации, в том числе специфики и состояния развития экономики, стабильности государственной власти страны, этот фактор может выступать либо в качестве средства, обеспечивающего его хозяйственную безопасность, либо, напротив, - источника повышенного для него риска, либо даже угрозы.

Концептуальное изменение фискальной политики государства в переходной экономике должно осуществляться в комплексе мер реформирования во всех других сферах государственного регулирования и, прежде всего, в области денежно-кредитного регулирования, индикативного планирования и др. Локальное же преобразование какой-либо сферы, приносит значительно больше негативных результатов, нежели позитивных. В рыночной экономике, неопределенность в налогообложении, сдерживает инвестиции. Если предприниматель знает, что в случае нахождения им способа заработать больше денег, правительство найдет способ изъять их в виде налогов, старается или уклониться от налогообложения, или свернуть свою деятельность. Причиной свертывания деловой активности, не обязательно выступает текущее налогообложение.

Одним из основополагающих принципов налоговой политики государств является то, что налоги должны быть по возможности минимальными. Как писал Л. Эрхард: «..надо признать весьма справедливым пожелания, как всех граждан, так и хозяйственных кругов, направленные на снижение налогового бремени» И далее он отмечал, что если «табилизации расходов, и развитие производительности будет расти теми же темпами, легко себе представить и вычислить какое снижение налогов окажется возможным. Только таким путем можно добиться настоящего и реалистичного решения угнетающей всех нас налоговой проблемы»

Во всем мире государственная поддержка малого бизнеса, а также стимулирование отечественных товаропроизводителей осуществляется путем предоставления льгот. При этом -это не простое снижение налоговой ставки, а мероприятия, которые реально могли бы стимулировать развитие этих хозяйствующих субъектов.

Применение налоговых льгот не должно ограничиваться лишь снижением ставок налога. Необходимо применять для рентабельных и сверх рентабельных предприятий понижающий коэффициент ставки налога - 10% и 25% соответственно. Практика показала, что большинство посреднических и торговых предприятий в этих льготах не нуждаются.

Среди налоговых льгот, используемых во многих странах *полное освобождение от налогов или отсрочка их оплаты (что при длительной отсрочке в условиях роста цен может быть равнозначно полному или хотя бы частичному освобождению от налога).

Сама по себе данная льгота, предполагая отсрочку налоговых платежей, должна была в конечном итоге дать положительный эффект, но ею, как правило, пользовались для уклонения от налогов.

При выборе пути реформ необходимо должным образом оценить действующую налоговую систему. Говоря о принципе одноразового налогообложения надо упомянуть о двух типах налогов, которыми облагается сразу вновь созданная стоимость. Первый тип - налог на добавленную стоимость, которым облагается вновь созданная стоимость на этапе потребления и второй тип -подоходные налоги, которыми облагается вновь созданная стоимость на этапе получения доходов. Прямые подоходные налоги в любое конкретное время превосходят НДС на размер накопления. Однако в долговременной перспективе различия между объектами, облагаемыми этими налогами, исчезают, ибо накопления делаются, чтобы позже их можно было потребить.

Введение единого совокупного налога более привлекательно для предприятий, и более «ешевле» Конечно, государство может недополучить определенные налоговые поступления, но в последующем за счет ввода в действие предприятий -производителей товаров эти "убытки" государства восполняются сполна. Не подняв производства в Республике Казахстан, нам не стоит надеяться не пополнение бюджета.

Нестабильность налог нового законодательства, внесение в него изменений, корректировок, не лучший путь в финансовой сфере. Для стабильности в налогообложении считаю, необходимым законодательно закрепить недопустимость любых изменений в течение налогового года, а также установить нормы ограничения на внесение поправок, влияющих на усиление налогового бремени.

Построение налоговой системы в Казахстане зависит в первую очередь, от того как в конечном счете будут распределены функции управления между республиканскими органами. Однако меры социального налогового регулирования Научно-технического Прогресса думается должны ограниченно встраиваться в общую налоговую систему и строится в зависимости от выбранных приоритетов политики республики. Однако, несмотря на определенные достижения налоговую систему еще долго придется усовершенствовать, внося все новые и новые изменения.

Налоговая система является важным рычагом мобилизации доходов в бюджет государства и одновременно тонким регулятором социально – экономических процессов, и совершенствование налоговой системы это объективный процесс, требующий воздействия на систему налоговых правонарушений с учетом состояния экономической системы региона и экономической ситуации в стране. [30, с. 99].

ЗАКЛЮЧЕНИЕ

Самой неблагоприятной миссией в любой стране, как известно, является сбор налогов, какой справедливой она не была, так как нет таких налогоплательщиков, которые бы с радостью расстались с частью полученных ими доходов. Поэтому большинство критических выступлений приходится на саму налоговую систему. Положительное восприятие налога плательщиками может наступить только тогда, когда государство «дождется» такого уровня сознательности населения, при котором каждый налогоплательщик добровольно согласился бы давать налог и не испытывал при этом экономического ущемления. Но в силу неуклонного роста уровня человеческих потребностей такое положение в условиях рыночной экономик вряд ли наступит. Но налоги носят объективный характер, их необходимость диктуется и обусловлена существованием государства.

Государство не может функционировать без налогов, поскольку ему надо управлять, обеспечивать национальную оборону, безопасность и так далее. Кроме того, совместное проживание людей на определенной территории требует создания соответствующей инфраструктуры общего пользования. Поэтому важнейшей задачей создания системы налогообложения и обеспечения ее эффективного функционирования должно быть осознание каждым человеком, работником, а особенно предпринимателями, объективности существования и необходимости уплаты налогов. А для этого должно поменяться их сознание, отношение к налогу не как к убытку, потере, а как к этому явлению относятся американцы, которые говорят: «Налог- это цена цивилизации!» или китайцы: «Как же можно не любить свое государство, не уплачивая налоги». Конечно же, здесь немаловажную роль может сыграть само государство, путем информирования о фактическом использовании налогов.

Для стран с рыночной экономикой вопросы совершенствования налоговой системы и налогового законодательства являются одними из постоянных процессов. Вся налоговая система, составные ее части должны быть сориентированы на стимулирование производственной и деловой активности.

Налоговая система должна быть повернута к производству, стимулируя его рост и тем самым, увеличивая базу налогообложения. Весь мировой опыт свидетельствует о том, что, достигнув определенной точки роста, налоги должны затем снижаться, иначе у плательщиков налогов уменьшается стимул к производственной и иной деятельности, появляется соблазн укрывать свои доходы. Поэтому близость к критической точке налоговых изъятий заставляет всесторонне анализировать ситуацию оптимальных уровней ставок налога.

Совершенствование системы налогообложения заключается в совершенствовании законодательной базы, а также в совершенствовании механизма обложения.

Одним из главных условий успешного осуществления налоговой реформы является максимальное сближение не совпадающих, а то прямо противоположных интересов и точек зрения всех участвующих в процессе налогообложении сторон.

Таким образом, проанализировав все недостатки и достоинства действующего механизма налоговой системы целесообразным предложить следующее:

-создать единую систему учета; т.е. такую систему, которая бы позволила производить исчисления налога совмещая в себе все '' лучшие стороны '', как в интересах налогоплательщика, так и государства;

-перейти на ранее существующий кассовый метод;

-авансовые платежи заменить текущими;

-установить ставки, которые бы не сталкивали интересы плательщиков и государства, качественная разработка системы предоставления скидок и льгот;

-введение единого налога;

-ограничить внесение поправок и корректировок в Инструкции и другие нормативные акты, для того, чтобы они не противоречили Налоговому Кодексу РК, а лишь разъясняли его;

-создание качественных секторов информационного разъяснения, периодически вводимых новшеств в Закон, с целью доведения их до населения;

- разработки и введения административного кодекса, регламентирующего права и обязанности, как налогоплательщика, так и работников налоговых служб;

-дальнейшее совершенствование информационно-технического обеспечения налоговых органов, которая бы облегчала деятельность налоговых инспекторов в организации учета и контроля налогоплательщиков.

Нестабильность налогового законодательства, внесение в него изменений, корректировок, не лучший путь в финансовой сфере. Для стабильности в налогообложении я считаю, необходимым законодательно закрепить недопустимость любых изменений в течение налогового года, а также установить нормы ограничения на внесение поправок, влияющих на усиление налогового бремени.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Послание Президента Республики Казахстан Н.А. Назарбаева от 06.02.2008 г.

2. Байдуйсенов А.Д. Налоговая система Казахстана // Каржы-Каражат. Финансы Казахстана – 2001 г. № 4 с. 23-31

3. Идрисова Э.К. Налоговое регулирование предпринимательской деятельности в сфере малого и среднего бизнеса. – Алматы // Каржи-Каражат-Финансы Казахстана, 1999 г.

4. Раимбаев А.К. «Классификации налогов» // Финансы Казахстана-1999 г.-№10-11.

5. Оспанов М.Г. Гармонизация налоговых отношений. – Алматы // Факсинфо, 1997 г.

6. Указ Президента Республики Казахстан «О налогах и других обязательных платежах в бюджет» от 24 апреля 1995 г., № 2235.

7. Карагусова Г. Налоги: сущность и практика использования. – Алматы // Каржа-каражат-Финансы Казахстана, 2004 г.

8. Налоги: Учебное пособие /Под ред. Д.Г. Черника. - М.: Финансы и статистика, 1996 г.

9. Алипов А. Налогообложение малого и среднего бизнеса нуждается в совершенствовании // Каржы-Каражат – Финансы Казахстана. –1997 г. - № 11.

10. Финансы. Учебное пособие/Под ред. Проф. А.М. Ковалевой.- 4-е изд., перераб. и доп. – М.: Финансы и статистика, 2000 г. – 384с.

11. Рузавин Г.И. Основы рыночной экономики: Учебное пособие для вузов. - М.: Банки и биржи, ЮНИТИ, 1996 г.

12. Финансы: Учебник для ВУЗов. Под ред. Проф. М.В. Романовского, проф. О.В. Врублевской, проф. Б.М. Сабанти. – М.: Изд. «Перспектива»; Изд. «Юрайт», 2000 г. – 520с.

13. Закон Республики Казахстан «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам налогообложения» от 07.07.2006 г.

14. Темирханов E.E. Гармонизация налоговых отношений. – Алматы // Факсинфо, 2000 г.

15. Закон Республики Казахстан от 4 декабря 2008 г. «О республиканском бюджете на 2009-2011 гг.».

16. Кодекс Республики Казахстан от 10.12.2008г. «О НАЛОГАХ И ДРУГИХ ОБЯЗАТЕЛЬНЫХ ПЛАТЕЖАХ В БЮДЖЕТ (НАЛОГОВЫЙ КОДЕКС)».

17. Сейдахметова Ф.С. Налоги в Казахстане //Алматы: Lem 2002 г.

18. Библиотека бухгалтера и предпринимателя, «Налоги и сборы в Казахстане», № 2/104/ февраль 2002 г.

19. Карагусова Г. Налоги: сущность и практика использования. – Алматы // Каржы-каражат-Финансы Казахстана, 1994 г.

20. Юткина Т.Ф. Налоги и налогообложение: Учебник. – М.: ИНФРА-М, 2001 г.

21. Налоги: Учебное пособие /Под ред. Д.Г. Черника. - М.: Финансы и статистика, 2006 г.

22. Материал газеты «Капитал.kz», №47 (134), от 06.12.2009 г.

23. Библиотека бухгалтера и предпринимателя, Налоги и сборы в Казахстане № 2/104/ февраль 2005 г.

24. Финансы, денежное обращение и кредит. Учебник./Под ред. В.К. Сенчагова, А.И. Архипова. – М.: «Проспект», 1999 г. – 496с.

25. Экономика: Учебник/Под ред. доц. А.С. Булатова. 2-е изд., перераб. и доп. - М.: Издательство БЕК, 1997 г.

26. Макконнелл К.Р., Брю С.Л. Экономикс: Принципы, проблемы и политика. В 2 т.: Пер. с англ. 11-го изд. - М.: Республика, 1992 г.

27. Экономика: Учебник/Под ред. доц. А.С. Булатова. 2-е изд., перераб. и доп. - М.: Издательство БЕК, 1997 г.

28. Буковецкий А.И. Введение в финансовую науку, Москва, 2001 г.

29. Бункина М.К. Национальная экономика // Учебное пособие. – М.: 1997.

30. Черник Д.Г., Починок А.П., Морозов В.П. Основы налоговой системы: Учебное пособие для вузов/Под ред. Д.Г. Черника. – М.: Финансы, ЮНИТИ, 1998 г

31. Данные Карагандинского статистического управления за 1996-2009гг.

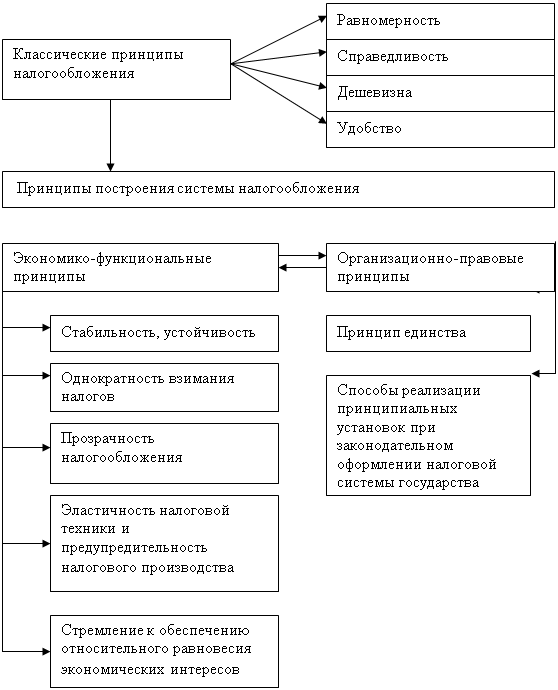

ПРИЛОЖЕНИЕ 1

Принципы построения системы налогообложения

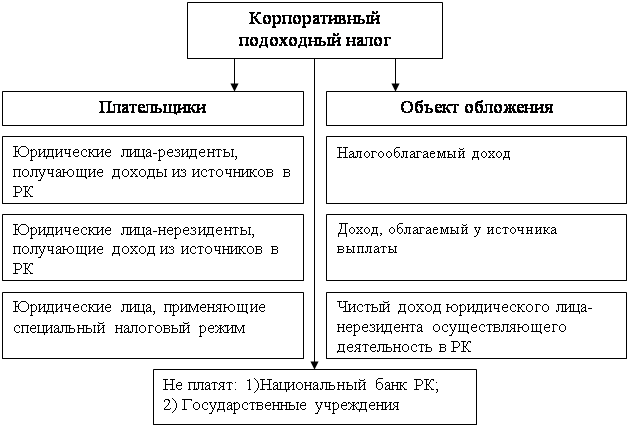

ПРИЛОЖЕНИЕ 2

Механизм действия и особенности корпоративного подоходного налога

ПРИЛОЖЕНИЕ 3

Основные этапы становления и развития национальной налоговой системы Казахстана

| Периодизация | Цель этапа становления и развития национальной налоговой системы | Стратегия и тактика управления налоговыми отношениями | Уровень централизации | Достигнутые социально – экономические результаты |

|

Первый этап 1991 – 1995 гг. |

Создание национальной налоговой системы, упорядочивающей элементы хаотичности в экономике и налоговых отношениях и ориентирующей на формирование доходной части государственного бюджета | Ориентация на решение текущих и краткосрочных задач | Низкий | Создана национальная налоговая система, не лишенная противоречий и элементов хаотичности. Сжимание налогооблагаемой базы. |

| Второй этап 1995 – 1998 гг. | Достижение макроэкономической стабилизации и максимизации доходной части бюджета путем стимулирования предприятий, имеющих наиболее высокий потенциал и конкурентспособность | Решение кратко – средне – срочных задач. Ориентация на среднесрочные задачи. | Средний |

Достижение макроэкономической стабилизации, ставшей основой для экономического роста. Прекращение сужения налогооблагаемой базы. |

| Третий этап 1999 – 2001 гг. | Функционирования мировой налоговой практики, увеличение доходной части государственного бюджета. | Решение среднесрочных задач и ориентация на долгосрочные цели, Сформированные в стратегии «Казахстан 2030» | Высокий | Начало экономического роста. Стабилизация и начало расширения налогооблагаемой базы |

| Четвертый этап начинается с 2002 г. | Максимизация доходной части бюджета путем стимулирования наращивания капитализированной стоимости субъектов налогообложения с целью расширения финансирования социально – экономических программ. | Решение средне – срочных задач. Ориентация преимущественно на решение стратегических задач. | Стабилизация экономического роста позволит балансировать интересы государства и налогоплательщиков. | |

| Примечание: Автор Байдуйсенов А.Д. Налоговая система Казахстана// Каржы – Каражат. Финансы Казахстана – 2001, №4, с.27. | ||||