| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Курсовая работа: Рынок векселей в России

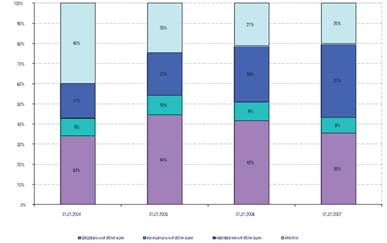

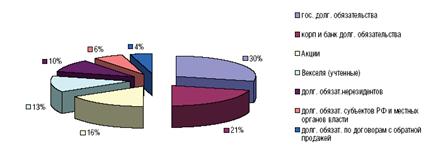

Рис. 2.2. Структура рублевого долгового рынка [18]

Аналогичные темпы роста объемов сделок зафиксированы по корпоративным облигациям, в то время как по муниципальным облигациям наблюдалось снижение (что было обусловлено крайне низкой активностью регионов на первичном рынке в прошлом году и особенно в его первой половине).

Таблица 2.2 Среднедневные обороты вторичного рынка [12, с. 112] В млрд. руб.

| Федеральные облигации | Муниципальные облигации | корпоративные облигации | Векселя | |

| 2003 | 946 | 1016 | 1999 | 3000 - 3500 |

| 2004 | 1049 | 2286 | 3211 | 4500 - 5000 |

| 2005 | 1199 | 3604 | 6131 | 7000 - 8000 |

| 2006 | 1350 | 2768 | 9318 | 12000-14000 |

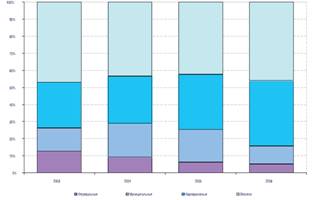

Доля вексельного рынка в среднедневном обороте по-прежнему остается наиболее существенной (порядка 45-47%), что обусловлено крупным номиналом векселей и объемом единичных сделок. В тоже время нельзя не отметить стремительный рост объемов по корпоративным облигациям, доля которых по итогам 2006 г. выросла до 42%.

Рис. 2.3. Структура среднедневного оборота вторичного рынка [18]

Структура вексельного рынка

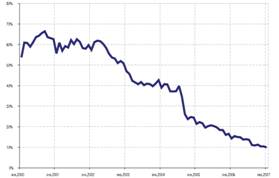

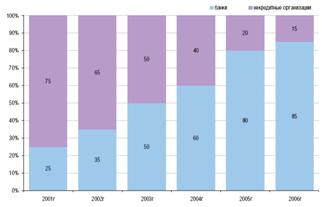

Анализ структуры вексельного рынка в 2006 г. с точки зрения векселедателей под тверждает сохранение тенденции последних лет к сокращению доли некредитных организаций (НКО). Согласно нашим оценкам на долю некредитных организаций в текущем году приходилось порядка 10-15% вексельного рынка, в то время как еще 4-6 лет назад их доля составляла порядка 60-70%.

Рис. 2.4. Доля векселей некредитных организаций в вексельном портфеле банков [18]

Это подтверждает данные Банка России, согласно которым на 1 января т.г. доля учтенных векселей некредитных организаций в вексельном портфеле коммерческих банков снизилась до 10% с 14-15% в начале года (рис. 2.4).

По данным Банка России объем учтенных векселей НКО коммерческими банками на 1 января 2007 г. составил около 60,66 млрд. рублей, снизившись с начала года на 5,3% (к 1 января 2005 г. — на 22,1%). В 2006 году продолжилась и расширилась практика выпуска векселей посредством организации вексельных программ. Кроме того, увеличилось число компаний, имеющих в обращении облигации и решающих свои проблемы краткосрочного финансирования путем выпуска векселей. При этом нельзя не отметить, что при выпуске векселей такие предприятия, несомненно, имеют ряд преимуществ, которые, например, обусловлены наличием ориентира в виде облигаций и более объективного установления процентной ставки, известностью на публичном рынке, наличием открытых лимитов у более широкого круга инвесторов. Интерес последних к таким векселям связан с более низким риском, связанным с информационной открытостью и прозрачности векселедателя. Среди компаний, привлекающих финансирование за счет облигаций и векселей, можно от метить Группу компаний ПИК, ЛОМО, Арсенал, Сатурн, Стройтрансгаз, АК ЮТэйр.

По данным Cbonds, в 2006 г. российские компании (кроме банков) публич но выпустили векселей на сумму 25,9 млрд. руб., или на 31% больше, чем в 2005 г. Согласно рейтингу Cbonds, ГК «РЕГИОН» стала лидером среди организаторов публичных вексельных займов компаний, выпустив почти половину— около 11 млрд. руб. Объемы программ каждого из крупнейших векселедателей — «Сатурна», РКК «Энергия», ГК «ПИК», АК «ЮТэйр» — превышали 1,5 млрд. руб. (см. таб. 2.3).

Таблица 2.3 .Крупнейшие операторы публичных вексельных программ корпоративных эмитентов в 2006 г. [18]

| № | организация | объем, млн. руб. | Векселедатели |

| 1 | ГК РЕГИОН | 10992 | Инпром, Вим-Авиа, Ю-Тэйр-лизинг, Ю-Тэйр, Адмиралтейские верфи, Имплозия, Энергия, лОМО, Арсенал, ТОАП, Корбина Телеком, Натур Продукт-Инвест, Сатурн, Обь-Иртышское речное пароходство, Севкабель, ПИК, СНХЗ, Пеноплэкс, Полипласт, Моторостроитель, РКК «ЭНЕРГИя», Оргэнергогаз, ОЗНА, Авиа ГСМ Сервис, Сибэкспортлес груп |

| 2 | Велес Капитал | 3779 | Каустик, Газпромгеофизика, Инпром, Сибирь, РКК «ЭНЕРГИя», РТК-лизинг |

| 3 | Ист Кэпитал | 2268 | Атлант-М, Группа Полипласт, Юрганз, АПК ОГО, АПК Аркада, МетарФинанс |

| 4 | Банк ЗЕНИТ | 1917 | Балтимор, Кд авиа, КАМАЗ, дыМОВ |

| 5 | Брокеркредитсервис Консалтинг | 1057 | Сибирский гурман, ДОМОЦЕНТР, ОлИПС, Сибирский берег, Миннеско Новосибирск, СИАл, уЗПС |

![]()

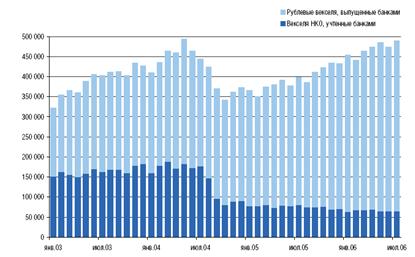

Рис. 2.5. Объем выпущенных «рыночных» банковских векселей и учтенных векселей НКО комбанками [18]

По данным Банка России, объем выпущенных рублевых векселей коммерческими банками вырос с начала года более чем на 38% и составлял на 1 января 2007 г. около 682,63 млрд. руб. (рис. 2.5). Из них на долю «рыночных» выпусков векселей (со сроком обращения от 1 месяца до 3 лет) пришлось около 566,3 млрд. руб., что на 45% больше, чем в начале года. доля «рыночных» выпусков в общем объеме выпущенных банковских векселей растет опережающими темпами и достигла порядка 83% в общем объеме против 30-35% пять лет назад. Наибольшую долю (37%) стали занимать векселя со сроком обращению от 6 до 12 месяцев

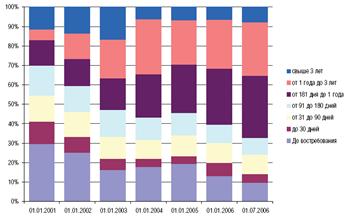

Рис. 2.6. Структура выпущенных банковских векселей [12, с. 113]

Рис. 2.7. Соотношение кредитных и некредитных организаций на вексельном рынке [12, с. 113]

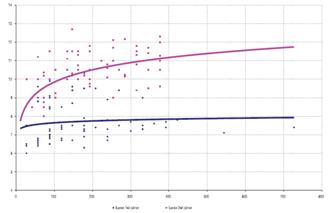

Большинство банков осуществляет размещение своих векселей на рынке собственными силами, однако с середины еще прошлого года усилилась тенденция, когда кредитные организации привлекают профучастников для реализации их вексельной программы. В первую очередь, можно отметить крупнейшие региональные банки, для которых местные рынки уже малы, а их потребности в дополнительных ресурсах для дальнейшего развития могут быть удовлетворены на «московском» рынке. Среди таких банков можно отметить: Татфондбанк, Солидарность, уралВТБ, Северная Казна, Сибирьгазбанк, Таврический, уБРиР и др. Среди причин роста активности региональных банков на вексельном рынке можно назвать, в первую очередь, стабильный в последние несколько лет рост российской экономики, в т.ч. и на региональном уровне. Рост и укрупнение самой банковской системы. Можно ответить, что темпы роста активов и капитала крупнейших банков из первой и второй сотни практически не отличаются (см. рис. 2.7).

Рис. 2.7. Темпы роста активов банков в 2006 г. [15, с. 455]

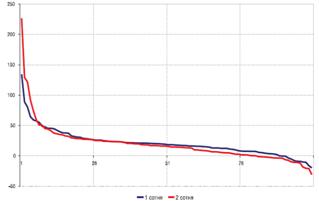

Интерес инвесторов к векселям второй «сотни» обусловлен более высокой доходностью: спрэд составляет в среднем порядка 300-500 б.п. (рис. 2.8). С другой стороны снижением кредитных рисков в результате (как уже было отмечено выше) ростом активов и капитала, преимущественно лидирующими позициями в своих регионах (что, кроме того, является главной привлекательностью для иностранных и крупнейших российских банков).

Рис. 2.8. Кривая доходности банковских векселей [15, с. 456]

Основные держатели и операторы вексельного рынка

Коммерческие банки являются не только основными векселедателями, но и крупнейшими операторами и держателями векселей. По данным Национального Рейтингового Агентства (НРА) на 1 декабря 2006 г. объем портфеля учтенных векселей 200 крупнейших банков составлял более 199,67 млрд. рублей или 88% от общего объема учтенных векселей всеми коммерческими банками. При этом на долю 34 крупнейших держателей векселей приходилось более 50% от общего объема учтенных векселей банками (на долю 25 крупнейших — более 50% портфеля 200 банков).

В течение всего 2006 г. на вексельном рынке наблюдались разнонаправленные тенденции. В начале текущего года на вексельном рынке было зафиксировано резкое снижение процентных ставок в результате увеличения спроса со стороны инвесторов и изменения конъюнктуры мировых валютного и долгового рынков. Однако уже в феврале — марте началось повышение доходности векселей с минимальных уровней, зафиксированных в начале года.

Таблица 2.5 Крупнейшие держатели векселей — банки [18]

| № п.п. | банки | Портфель учтенных векселей, млн. руб. | доля в активах, в % | доля от общего объема учтенных векселей, в % |

| 1 | Внешторгбанк | 12 644 | 1,7 | 5,6 |

| 2 | Международный промышленный банк | 9 521 | 9,3 | 4,2 |

| 3 | Ханты-Мансийский банк | 9194 | 13,8 | 4,0 |

| 4 | Газпромбанк | 8 056 | 1,2 | 3,5 |

| 5 | Промсвязьбанк | 7 940 | 4,7 | 3,5 |

| 6 | Национальный резервный банк | 4 648 | 13,5 | 2,0 |

| 7 | Промышленно-строительный банк | 4318 | 3,1 | 1,9 |

| 8 | Русский банк развития | 4 001 | 15,1 | 1,8 |

| 9 | РОСБАНК | 3 838 | 1,5 | 1,7 |

| 10 | Российский банк развития | 3 223 | 16,0 | 1,4 |

| 11 | Инвестсбербанк | 3 142 | 6,8 | 1,4 |

| 12 | Уралсиб | 2 667 | 0,9 | 1,2 |

| 13 | Стройкредит | 2 564 | 16,8 | 1,1 |

| 14 | Первый чешско-российский банк | 2 551 | 16,1 | 1,1 |

| 15 | Инкредит банк | 2 302 | 43,7 | 1,0 |

| 16 | Петрокомерц | 2 279 | 1,9 | 1,0 |

| 17 | Инвестторгбанк | 2187 | 12,9 | 1,0 |

| 18 | Металлургический коммерческий банк | 2 043 | 14,3 | 0,9 |

| 19 | Красбанк | 2 035 | 40,5 | 0,9 |

| 20 | Запсибкомбанк | 2 016 | 6,1 | 0,9 |

| 21 | Пересвет | 1 980 | 7,8 | 0,9 |

| 22 | Электроника | 1 912 | 16,0 | 0,8 |

| 23 | АПР-БАНК | 1 893 | 35,8 | 0,8 |

| 24 | Судостроительный банк | 1 847 | 6,0 | 0,8 |

| 25 | Банк Москвы | 1 785 | 0,5 | 0,8 |

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |