| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Курсовая работа: Организация инвестиционного проекта (на примере кондитерского цеха ОАО "Самарский хлебозавод №9")

Для того, что бы рассчитать ЧДД необходимо рассчитать ставку дисконтирования. Рассчитаем норму дисконта с учетом уровня инфляции по формуле:

r = r0+r0*i+i, где

r - номинальная процентная ставка

r0 – реальная процентная ставка за 1 шаг начисления процента. Возьмём ставку рефинансирования ЦБ РФ на сегодняшнюю дату – 11%

I – индекс инфляции. Прогнозирую средний уровень инфляции на 8 лет на уровне не более 8%.

r = 0,11+0,11*0,08+0,08=19,88%

Расчет прибыли от реализации.

Для проекта А расчет объема выручки реализации проекта приведен в таблице 14. В первый и второй месяц производственный мощность составляет соответственно 50 % и 75% от плановой. Таким образом:

Выручка в первый месяц = 23*35,28*0,5 = 405,72 тыс. р.

Выручка во второй месяц = 23*35,28*0,75 = 608,58 тыс. р.

Объем реализации за последующие месяцы принимаем без изменений исходя из достигнутой максимальной производственной мощности оборудования 35,28 тонн/месяц. Соответственно выручка от реализации сахарного печенья составит за третий и последующие месяцы = 35,28. * 23= 811,44тыс. руб. Исходя из эти данных рассчитаем выручку за квартал. За 1 квартал 2007г выручка составит = 1825,74 тыс. р. Во втором и последующем квартале выручка составит = 2434 тыс. р.

Аналогично производим расчеты по проекту Б.

V произв. Продукции за 1 месяц = 32,26*0,45 = 14,5т

За 2 месяц = 32,26*0,7 = 22,6т

За весь 2007 год составит = 32,26*10+14,5+22,6=359,7т. Начиная с 2008года объём проивз. Продукции будет составлять = 32,6т*12= 387,12т/год.

Выручка в первый месяц = 32,26*50*0,45 = 725,85 тыс. р.

Выручка во второй месяц = 32,26*50*0,7 = 1129,1 тыс. р.

Объем реализации за последующие годы принимаем без изменений исходя из достигнутой максимальной производственной мощности оборудования 387,12 тонн/месяц. Выручка за первый год составит = 1613*10+726+1129 = 17985 тыс. р.

Соответственно выручка от реализации печенья с начинкой составит за второй и последующие годы:

Выручка годовая = 32,26 * 50*12 = 19356 тыс. руб.

Расчёт суммы текущих затрат.

Для проекта А

Переменные расходы для проекта А составили:

В 1 месяц – 16,63*0,5*35,28= 293,4 тыс. р.

Во 2 месяц – 16,63*0,75*35,28= 440 тыс. р.

В 3 и все последующие месяцы переменные расходы по моим расчётам составят 16,63*35,28 = 587 тыс. р. Соответственно за 1 год они составят = 293,4+440+587*10=6600 тыс. р. За последующие годы = 587*12=7040 тыс. р.

Для проекта Б.

Переменные расходы для проекта Б составили:

В 1 месяц – 40,645*0,45*32,26= 590 тыс. р.

Во 2 месяц – 40,645*0,7*32,26= 918 тыс. р.

В 3 и все последующие месяцы переменные расходы по моим расчётам составят 40,645*32,26 = 1311 тыс. р. Соответственно за 1 год они составят = 590+918+10*1311= 14620 тыс. р. За последующие годы = 1311*12 = 15734

3. Расчет показателей экономической эффективности проекта.

1. ЧДД (чистый дисконтированный доход), накопленный за время реализации проекта А(табл. 3, стр. 8, столбец10), составил 2898 тыс. руб., (проекта Б (табл. 4, стр. 8, столбец10)- 5631 тыс. руб.)

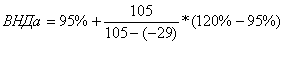

2. Рассчитаем ВНР (внутреннюю норму рентабельности) проекта на основе данных по формуле:

= 114,5%

= 114,5%

![]()

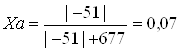

3. Срок окупаемости составляет для проекта А 2 полных года. Число месяцев рассчитаем по формуле:

![]()

Где ![]() - абсолютная

величина последнего отрицательного сальдо накопленного потока денежного дохода,

- абсолютная

величина последнего отрицательного сальдо накопленного потока денежного дохода,

S2 – значение первого положительного сальдо накопленного потока денежного дохода.

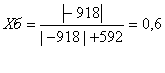

Для проекта Б полное число лет окупаемости составляет один год, число месяцев:

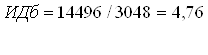

4. Индекс доходности, рассчитанный через отношение суммы настоящей стоимости денежных поступлений (сумма значений по строке 9 из табл.1,2 соответственно для проектов А, Б) к величине инвестиций.

![]()

Таблица 15

Показатели эффективности инвестиционных проектов

| № | ПОКАЗАТЕЛЬ | ПРОЕКТ А | ПРОЕКТ Б |

| 1. | ЧДД | 2898 | 5631 |

| 2. | ВНД | 114,5 | 197,4 |

| 3. | Срок окупаемости | 2,07 | 1,6 |

| 4. | ИД | 3,61 | 4,76 |

Выводы:

1. Чистый дисконтированный доход (интегральный эффект) – величина положительная и у проекта А и у проекта Б, за время осуществления проекта А составляет 2898 тыс. руб., что меньше ,чем у проекта Б на 94%.

2. Индекс доходности проекта А больше 1, составляет 3,61 – это меньше, чем у проекта Б.

3. Срок окупаемости проекта А 2,07 года, это , безусловно меньше срока реализации проекта, но у проекта Б этот показатель лучше – 1,6 года.

4. ВНД проекта А составляет 114,5% , это значительно меньше, чем у проекта Б.

На основании результатов расчета вышеуказанных критериев экономической эффективности считаем, что доходы, получаемые в результате реализации проекта А и проекта Б окупают затраты. Данные расчетов показывает более высокой экономической эффективности проекта Б по всем рассмотренным критериям.

4. Анализ безубыточности.

Таблица 16.

Точка безубыточности и операционный рычаг для проекта А.

| 1. | Переменные издержки на единицу продукции (тонну), тыс. руб. | 16,63 |

| 2. | Всего постоянные расходы, тыс. руб. | 1520 |

| 3. | Цена продукции, за кг. руб. | 23 |

| 4. | Маржинальный доход (цена – переменные издержки) | 6,37 |

| 5. | Точка безубыточности, тонн (стр.2/стр.4) | 239 |

| 6. | Точка безубыточности, (стр. 2/ (1-стр.1/стр.3) тыс. руб. | 5487 |

| Расчет запаса безопасности | ||

| 7. | План продажи, тонн | 423 |

| 8. | Доход ( стр.3*стр.7), тыс. руб. | 9729 |

| 9. | Общие переменные издержки (стр.1*стр.7), тыс. руб. | 7034 |

| 10. | Прибыль валовая (стр. 8- стр.9- стр.2) | 1175 |

| 11. | Запас безопасности, руб. (Доход – Точка безубыточности в денежном выражении или стр.8-стр.6) | 4242 |

| 12. | Запас безопасности, % (Зона безопасности/Доход, стр.11/стр.8) | 44% |

| 13. | Вложенный доход (стр. 8- стр.9) | 2695 |

| 14. | Операционный рычаг (стр. 13/стр.10) | 2,29 |

Таблица 17.

Точка безубыточности и операционный рычаг для проекта Б.

| 1. | Переменные издержки на единицу продукции (тонну), тыс. руб. | 40,645 |

| 2. | Всего постоянные расходы, тыс. руб. | 1507 |

| 3. | Цена кг продукции, тыс. руб. | 50 |

| 4. | Маржинальный доход (цена – переменные издержки) | 9,355 |

| 5. | Точка безубыточности, тонн (стр.2/стр.4) | 161 |

| 6. | Точка безубыточности, (стр. 2/ (1-стр.1/стр.3) тыс. руб. | 8055 |

| Расчет запаса безопасности | ||

| 7. | План продажи, тонн | 387 |

| 8. | Доход ( стр.3*стр.7), тыс. руб. | 19350 |

| 9. | Общие переменные издержки (стр.1*стр.7), тыс. руб. | 15730 |

| 10. | Прибыль валовая (стр. 8- стр.9- стр.2) | 2113 |

| 11. | Запас безопасности, руб. (Доход – Точка безубыточности в денежном выражении или стр.8-стр.6) | 11295 |

| 12. | Запас безопасности, % (Зона безопасности/Доход, стр.11/стр.8) | 58% |

| 13. | Вложенный доход (стр. 8- стр.9) | 3620 |

| 14. | Операционный рычаг (стр. 13/стр.10) | 1,71 |

Согласно полученным расчетам по проекту А годовой объем производства сахарного печенья, при котором предприятие не получает прибыли, но и не несет убытков составляет 239тонн, проектная мощность цеха 423 тонны. Запас прочности составляет 44%

Исходя из определения операционного рычага, получаем, что 10-ти процентное увеличение объема продаж приводит к увеличению прибыли на 22,9%.

Согласно полученным расчетам по проекту Б годовой объем производства печенья с начинкой, при котором предприятие не получает прибыли, но и не несет убытков 161 тонн, проектная мощность цеха 387 тонн. Запас прочности составляет 58%.

Исходя из определения операционного рычага получаем, что 10-ти процентное увеличение объема продаж приводит к увеличению прибыли на 17,1%

Исходя из полученных данных можно сделать вывод , что проект Б более предпочтителен, чем проект А, так как:

1. точка безубыточности проекта Б имеет меньшее значение ,чем у проекта А. Это свидетельствует о том ,что проект Б при меньшем объеме производства начнет приносить прибыль.

2. запас прочности проекта Б превышает запас прочности проекта А на 14%.

3. операционный рычаг проекта Б ниже, чем у проекта А, что лучше в условиях нестабильной экономики.

5. Анализ чувствительности ЧДД

В качестве факторов, отражающих изменения ЧДД проекта рассмотрим, в диапазоне от -20% до 20%: объём инвестиций, объем реализации, цена реализации, изменение себестоимости.

Таблица 18.

Влияние факторов на величину ЧДД (тыс. руб.)

| проект А | проект Б | |||||

| -20 | 0 | 20 | -20 | 0 | 20 | |

| объем реализации | 1153 | 2933 | 4713 | 1169 | 5681 | 10192 |

| объем инвестиций | 3301 | 2933 | 2565 | 6189 | 5681 | 5172 |

| цена продукции | -3500 | 2933 | 9366 | -7090 | 5681 | 18452 |

| себестоимость | 7641 | 2933 | -1781 | 17072 | 5681 | -5710 |

Как видно из таблицы наибольшей чувствительностью для проекта А имеет показатель оптовой цены реализации продукции. Это делает проект сильно зависимым от конъюнктуры на потребительском рынке. Следует заключать долгосрочные контракты с розничными продавцами, особый упор необходимо сделать на договора с сетевыми магазинами, т.к. кроме больших объёмов реализуемой продукции можно договорится и о долгосрочных перспективах сотрудничества.

Вторым по значимости является фактор себестоимости. При снижении себестоимости на 20% ЧДД увеличивается на 260%, но также сильно падает в случае её увеличения. Третьим по значимости является фактор объёма реализованной продукции, но несмотря на снижение на 20% ЧДД всё равно остаётся положительным. Наименее чувствительным фактором является объём инвестиций, несмотря на колебания, объём ЧДД изменяется незначительно и остаётся положительной величиной.

Что касается проекта Б, то здесь наиболее чувствительным является также фактор цены реализации, но колебания ЧДД незначительно но больше чем у проекта А.

[1] Л.Е. Басовский Прогнозирование и планирование в условиях рынка М.: Инфра-М 2004

[2] Л.Е. Басовский Теория экономического анализа М.: Инфра-М 2004

[3] Золотогорев В.Т. Инвестиционное проектирование Мн.: «Экоперспектива» 1998