| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Курсовая работа: Негосударственные пенсионные фонды

В частности, в мировой практике затраты на долгосрочное страхование жизни нанимаемых работников поощряются через льготы в налогообложении в размере до 40% от затрат на оплату труда, а в некоторых странах, например в Голландии, таких ограничений законодательством вообще не предусмотрено.

В Великобритании максимальная необлагаемая сумма взносов на одного человека, уплаченная за год им и его работодателем, в 2006-2007 финансовом году не могла превышать 100% заработка такого работника или 215 тыс. фунтов стерлингов для тех, кто получает больше. До 2010 года предусмотрено увеличения необлагаемой суммы до 255 тыс. фунтов стерлингов. Тем не менее, взносы, которые будут превышать этот порог, будут облагаться налогом по ставке 40%.

Германия ввела прямые гранты для уплаты пенсионных взносов, предназначенные для людей с низкими доходами семей, которые не могут воспользоваться налоговыми льготами.

В официальных документах ЕС установлены конкретные задачи перехода к 2020 году на новые конструкции пенсионных схем. Предполагается, что за этот период доля в пенсионных выплатах солидарной системы снизится с 84% до 64%; несколько возрастет накопительный компонент - с 12% до 29%, а незначительная сегодня доля добровольного негосударственного пенсионного страхования возрастет втрое с 1,5% до 4,5%.

Солидарная пенсионная система в Украине имеет ряд проблем, которые угрожают ее финансовой стабильности. Диапазон этих проблем широк - от системной сложности до угрозы того, что можно ожидать в 2055 году на одного работника в Украине будет приходиться 1,42 пенсионера. По мнению Мирового банка, несмотря на принятие основных законодательных актов, многоуровневость не была внедрена за неимением институциональной и административной базы, и система все еще находится под значительной финансовой нагрузкой.

В отличие от других стран, где предусмотрены значительные налоговые льготы для участников негосударственных пенсионных фондов и страхователей отечественные предприниматели находятся перед выбором "или - или": или долгосрочное страхование жизни, или негосударственное пенсионное обеспечение. Как результат, сегодня удельный вес пенсионных актов негосударственных пенсионных фондов и страховых резервов компаний по страхованию жизни к ВВП Украины составляет лишь 0,15%. Это составляет всего 1% от активов Пенсионного фонда Украины. При таких обстоятельствах нашу страну в ближайшем будущем ожидает кризис не только пенсионного обеспечения, а прежде всего осложнение демографической ситуации и ухудшение макроэкономических показателей развития, т.к. значительная часть государственная бюджета будет направлена на покрытие дефицита солидарной системы пенсионного обеспечения.

Учитывая опыт других стран, для Украины довольно сложным инструментом решения проблемы пенсионного обеспечения является увеличение возраста выхода на пенсию, хотя и оно нуждается в экстренном решении через его поэтапное внедрение. Сейчас в нашей стране возраст выхода граждан на пенсию является одним из наиболее низких среди европейских стран. Например, в Чехии он повысился в прошлом году до 62-х лет для мужчин и 61-го года для женщин, в Венгрии до 2009 года достигнет 62-х лет, а в Литве до 62,5 лет для мужчин и 60-ти лет для женщин.

Относительно уменьшения государственных пенсионных выплат для Украины такая рекомендация, которая звучит со стороны международных экспертов, является неприемлемой, так как и так их размер не отвечает прожиточному уровню. При этом минимальный размер пенсии в сопоставимые со средней нетто- зарплатой является одним из наибольших в Европе и составляет 49%. Вследствие этого пенсионные затраты в 2004-2005 гг. радикально возросли вместе с дефицитом Пенсионного фонда. Пенсионные выплаты увеличились с 9% ВВП в 2003 году до 11,4% в 2004 году. Эта тенденция продолжилась и достигла рекордного уровня в 15,6% ВВП в 2006 году.

Повышение размера пенсионных взносов также не является эффективной мерой. По оценке Мирового банка, украинские предприниматели в среднем платят почти 60% своей прибыли в виде налогов, в то же время соответствующий средний мировой показатель составляет 40%.

Таким образом, для нашей страны наиболее приемлемой формой решения проблем пенсионного обеспечения - это разрешить предприятиям-страхователям относить до 20% от фонда заработной платы на долгосрочное страхование жизни и до 15% - на негосударственное пенсионное обеспечение. Такие меры существенно стимулировали бы предприятия расширять сферу социального обеспечения своих работников, обеспечивали бы условия формирования рыночного механизма решения проблем сложной демографической ситуации и повышение конкурентоспособности национальной экономики в целом.

Сейчас в Украине 108 негосударственных пенсионных фондов. Реально работают меньше половины. Остальные - на стадии организации. Всего на счетах фондов более 800 млн грн. Пока что это копейки по сравнению с вкладами населения в банках. Доходность НПФы не гарантируют. Главная задача – сохранить деньги от инфляции, однако и это не всем пока удается. По итогам прошлого года наибольший заработок принесли лишь открытые фонды, доступные всем вкладчикам. Впрочем цифра едва превысила уровень инфляции и не достигла депозитных ставок в банках - в среднем 16% годовых. А вот корпоративные фонды, созданные предприятиями для своего персонала, не заработали вкладчикам и полтора процента дохода. Профсоюзные же - вообще на нуле.

Последних погубило увлечение депозитами, говорят фондовики. Во время кризиса деньги зависли в проблемных банках. Мудрые вкладывались в основном в акции и гособлигации. Впрочем трудные времена все фонды пережили спокойно. "НПФы пережили кризис лучше всех финансовых учреждений, - утверждает Виталий Мельничук. – Ни одного скандала не было, пенсии выплачивались вовремя, все обязательства были выполнены".

2.2 Негосударственное пенсионное накопление на примере страховой компании "PZU Украина"

Группа PZU является одной из наибольших страховых компаний в Польше и в Центральной и Восточной Европы. Группа PZU страхует свыше 25 миллионов поляк и является для большинства из них символом традиции и уверенности.

Традиции Группы PZU берут свое начало в 1803 году, когда в Польше было основано первая страховая компания — с этого времени Группа PZU обеспечивает комплексную страховую защиту во наиболее важных сферах жизнедеятельности. Кроме страховой деятельности Группа PZU управляет пенсионным и инвестиционными фондами.

Группа имеет наивысшую рейтинговую оценку среди всех финансовых организаций Центральной и Восточной Европы — "А" (Standard&Poor’s). Группа имеет дочерние компании в Украине и Литве. Сеть Группы в Польше состоит из более чем 800 офисов и 12 000 агентов, 16 000 сотрудников. Бренд Группы PZU узнают 96% населения Польши.

Страховая Группа "PZU Украина" — это объединение 15-летнего украинского опыта с 200-летними европейскими традициями Группы PZU в страховании. С февраля 2005 года 100% акций группы "PZU Украина" принадлежат компании "PZU SA" (Польша) . "PZU Украина" является ведущей страховой организацией Украины и одним из лидеров ринку по показателю капитализации — на 01.11.2009р. Уставной капитал СК "PZU Украина" составляет 307,23 млн. грн., уставной капитал СК "PZU Украина страхование жизни" — 32,5 млн. грн., а уставной капитал Группы в целом — 339,7 млн. грн.

Всеукраинская сеть Группы насчитывает 84 представительства, в том числе центральный офис и 5 приграничных агентств. Структура Группы "ПЗУ Украина":

ПрАТ "Страховая компания "ПЗУ Украина". Работая на украинском ринке с 1993 р., предлагает полный спектр услуг в сегменте классического страхования; ПрАТ "Страховая компания "ПЗУ Украина страхование жизни".

С 2003 года активно внедряет инновационные программы рискового и накопительного страхования жизни, а также пенсионных накоплений, которые базируются на многолетнем опыте материнской компании "PZU Zycie S.A."; ТОВ "Сос Сервис-Украина". С момента основания (2002 р.) занимается медицинским и техническим страхованием; ТДВ "Интер Риск Украина". Основано в 1994 г. Сфера деятельности - взыскание регрессной задолженности.

За 2009 год страховые компании "PZU Украина" та "PZU Украина страхование жизни" собрали 156,9 млн. грн. страховых премий. В то же время, размер возмещений, выплаченных компаниями, составил 87,4 млн. грн. Таким образом, уровень страховых выплат Группы (отношение выплаченных возмещений к начисленным премиям) за 2009 год составил 55,7%.

В таблице 1 представлены финансовые показатели компании "PZU Украина" за 2009 год.

Таблица 1

| Начисленные премии, млн. грн. | 139,7 |

| Выплаченные возмещения, млн. грн. | 86,6 |

| Страховые резервы, млн. грн. | 109,3 |

| Уставной капитал, млн. грн. | 307,2 |

| Активы, млн. грн. | 236,3 |

В таблице 2 представлены финансовые показатели компании "PZU Украина страхование жизни" за 2009 год.

Таблица 2

| Начисленные премии, млн. грн. | 17,2 |

| Выплаченные возмещения, млн. грн. | 0,8 |

| Страховые резервы, млн. грн. | 42,5 |

| Уставной капитал, млн. грн. | 32,5 |

| Активы, млн. грн. | 64,4 |

Портфель страховых премий компании "PZU Украина страхование жизни":

Накопительное страхования — 87,48%

Страхования жизни на срок — 12,38%

Пенсионное страхование – 0,14% [15].

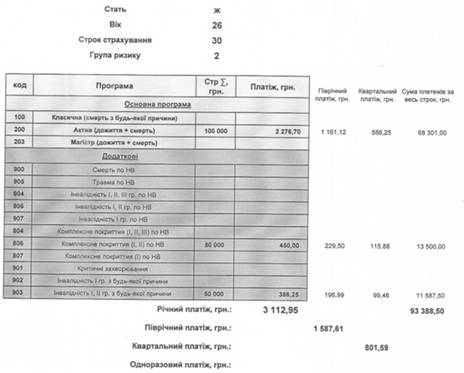

Компания "PZU Украина" предлагает несколько программ страхования, которые являются совмещенными: как программы по накоплению, пенсионному страхованию, так и страхованию жизни. Наиболее выгодная на данный момент программа "Актив". Краткое описание программы. Застрахованными лицами могут быть физические лица от 16 до 75 лет. Страховым случаем является смерть застрахованного в период действия договора или дожитие до окончания срока действия договора. Максимальный срок действия договора 30 лет. Инвестиционный годовой доход 4%, также предусматривается дополнительный инвестиционный доход, по итогам 2009 года он составил 19%. Взносы можно оплачивать 1, 2, 4 раза в год. Также предусмотрены дополнительные страховые покрытия, такие как несчастный случай, инвалидность, травматизм. Доплата за них рассчитывается исходя из страховой суммы. Расчет сумм страхования приведен на рисунке 1. Рисунок 1 представляет собой таблицу-калькулятор, которая рассчитывает ежегодный платеж исходя из начальных условий. Начальными условиями являются возраст (26 лет), пол (женский), срок страхования (максимальный 30 лет), группа риска (2 –частный предприниматель), страховая сумма (100 тыс. грн.). По основной программе ежегодный платеж будет составлять 2276,7 грн. Выбрав дополнительные покрытия (по 50 тыс.) такие как комплексное покрытие (I, II) по несчастному случаю и инвалидность 1 и 2 групп по любой причине, получаем дополнительные суммы в размере 450 и 386,25 грн соответственно. Общая сумма составляет 3112,95 грн.

Рис. 1 Таблица-калькулятор расчета страховых взносов [15].

По истечению срока действия договора застрахованное лицо может забрать всю сумму сразу, только инвестиционный доход или заключить новый договор и получать пожизненную пенсию независимо от того хватит ли ему накопленных денег. Также предусмотрен вариант освобождения от платежей по разным причинам. Пример расчета приведен на рисунке 2.

Из рис.2 видно, что от суммы 2276,7 грн сумма годового платежа за эту опцию будет составлять 162,19 грн.

Рис.2. Таблица-калькулятор расчета дополнительного платежа по освобождению от выплат [15].

Эта программа выглядит очень заманчиво, особенно в свете принятия новой пенсионной реформы, которая позволила бы физическому лицу самому определять кому доверить свои сбережения: государственному пенсионному фону или НПФ, в частности, на данный момент, страховой компании. Особенно заманчиво это для частных предпринимателей, которых обязали платить в пенсионный фонд минимальный страховой взнос около 300 грн. ежемесячно (согласно внесенным изменениям в закон "Об общеобязательном государственном пенсионном страховании", который вступил в силу с 17.07.2010 года). Ведь приведенный страховой компанией расчет гораздо выгоднее, чем государственная минимальная пенсия.

2.3 Анализ рисков, связанных с НПФ

Рассмотрим возможные варианты накопления денежных средств. Результаты представлены в таблицах 3,4.

На первый взгляд, система негосударственного пенсионного обеспечения через открытые фонды выписана прозрачно, и никаких рисков иметь не может – одни сплошные выгоды. Посудите сами: достоинств системы не счесть. В случае чего ваши накопленные средства передаются по наследству. Координирует деньги отнюдь не одна компания, которая теоретически может скрыться с ними в неизвестном направлении (принимают, хранят и управляют вкладами три различных компании). Помимо законодательных ограничений работы НПФ за его деятельностью тщательно следит государство в лице Национального банка Украины, Государственной комиссии по регулированию рынков финансовых услуг и Государственной комиссии по ценным бумагам. Сам НПФ также регулярно отчитывается перед контролирующими органами и раз в год публикует отчетность в СМИ.

Таблица 3 Преимущества и недостатки накопления денежных средств в банке и "под матрасом".

|

Банк |

Под "матрас" в валюте |

||

|

+ |

- |

+ |

- |

|

1. Резервный фонд банка 10 -15 % (в НБУ). Фонд гарантированных вкладов в результате банкротства max 150000 грн. |

1. Нет сложного процента прибыльности. |

1. Деньги всегда при себе. |

Возможность грабежа. |

|

2. Возраст банков Украины (max) - 18 лет. |

2. Нет компенсации от инфляции. |

2. Соблазн купить что-то. |

|

|

3. Контроль со стороны Государства 1 раз в год. |

3. Досрочное расторжение : - потеря %. |

3. Отсутствие прибыли. |

|

|

4. Лицензия Нацбанка Украины 1 - 5 лет. |

4. Нет страховой защиты. |

4. Инфляция. |

|

|

5. Прибыль: размещение средств в банке т.е. депозит : 1.10 -15 % РФ НБУ; 2. Кредит 90 - 85 % |

5. Наследники смогут забрать депозит только через 6 месяцев после смерти вкладчика. Наследниками могут быть разные или один, если есть нотариально заверенная доверенность. |

5. Необходимость откладывать |

|

|

|

6. Нет налоговых льгот. |

||

Немаловажно и то, что по закону НПФ невозможно признать банкротом – даже если у него проблемы с финансами, участник не потеряет свои пенсионные сбережения. Накопления каждого участника учитываются на персонифицированном счете, фонд не может покрывать свои убытки за счет взносов. Если убытки происходят по вине администратора фонда, то по закону они покрываются из резервного фонда администратора, а в случае, если этого недостаточно - то за счет другого имущества администратора. Аналогично механизм действует и с компанией, управляющей активами НПФ. Наконец, фонд, который собирает взносы, приумножает их, чтобы обойти инфляцию различными финансовыми механизмами, и выплачивает своим участникам средства на старости лет – ограничен законом в способах приумножения. Например, НПФ не может вкладывать свои активы в банковские депозиты и сберегательные сертификаты больше, чем 40% от общего числа (при этом немаловажно, что лишь 10% от этих 40% могут лежать в одном банке). Такую же долю – и не больше – фонд может инвестировать в ипотечные ценные бумаги, в облигации и акции (ценные бумаги одного эмитента не должны составлять более 5%). Не более 10% должно приходиться на банковские металлы и не больше 20% - на ценные бумаги нерезидентов. Больше всего закон разрешил вкладывать в ценные бумаги Кабинета министров – до 50%. Все это обеспечивает НПФ некоторую надежность [10].

Таблица 4. Преимущества и недостатки накопления денежных средств государственным пенсионным фондом и страховой компанией.

Государственный пенсионный фонд |

Страховая компания |

||

|

+ |

- |

+ |

- |

| Гарантия получить пенсию. |

1.Неизвестно какую |

1. Возраст иностранных компаний Aliko – 90 лет, KDLife – 125 лет, PZU – 206 лет. |

Необходимость ежегодно откладывать деньги. |

|

2. Отсутствие прибыли. |

2. Контроль со стороны Государства 4 раза в год + международный аудит. |

||

|

3. Не возможно завещать (в случае смерти родственники получат только две пенсии). |

3. Лицензия бессрочная. |

||

|

4. Перестрахование денег 100 % в лучших перестраховых компаниях мира. |

|||

|

5. Резервный фонд страховой компании 105 %, т. е. если все клиенты компании в один момент захотят забрать деньги, то это возможно и еще 5 % останется для страховых выплат. |

|||

|

6. SB (сельве-бьюлити) т. е. СК: раз компания одна моментально может вернуть деньги всем нашим клиентам от 300 до 500 %. |

|||

|

7. Размещение средств Активы СК регулирует государство согласно Закона о страховании: 1) 42% в банковских драгметаллах; 2) 30% - кредиты правительства (ОВ 23 внешнего госзайма, фиксированный % ОВ 23, которые погашаются в первую очередь); 3) 10-15% - евробонды 10%; 4) депозиты в лучших банках Украины (Аваль, ОТП и др.); 5) 3-5 % акций крупных предприятий. |

|||

|

8. Прибыль: сложный процент) 4% - гарантированный % по закону страховой + инвестдоход. |

|||

|

9. Индексация от инфляции страховой премии и гарантированной страховой суммы. |

|||

|

10. Страховая защита: - Смерть на любои году по болезни 100% ГиСС + инвестдоход; - Смерть в результате несчастного случая 200% % ГиСС + инвестдоход; - Смерть в результате ДТП – 300% ГиСС + инвестдоход; - Инвалидность 1, 2, 3 групп - 100% ГиСС + инвестдоход; 1, 2 – освобождение от проплат; - Смерть страхователя. компания оплачивает последующие страховые премии; - Выплаты в результате травм – 100% ГиСС. |

|||

|

11. Наследники получают ГиСС сразу, причем эта сумма будет в несколько раз больше вложенных денег. Наследниками считаются те лица, которые записаны в страховом полисе. |

|||

|

12. Налоговые льготы: ежегодный возврат 15% подоходного налога ежегодный от стоимости страхового полиса (согласно Закону Украины). |

|||

Поскольку вкладывать можно почти исключительно в надежные активы, и средства должны быть диверсифицированы между разными инструментами и эмитентами, то для того, чтобы участник фонда полностью потерял свои деньги, нужно, чтобы одновременно обанкротились все эмитенты, включая государство и все банки, в которые были вложены средства. Тем не менее, полную безопасность закон не обеспечивает.

О рисках. Несмотря на диверсификацию, разрешенный для инвестиций в акции процент – до 40% - достаточно высок. Загвоздка в том, что в реалиях кризиса если стоимость акций падает, то – сразу всех. Правда, в долгосрочной перспективе возможен рост, но кто знает, что будет через 10 лет? Вот и получается, что никто не дает гарантии, что НПФ не будет в убытках из-за падения на рынке, что и создает определенный риск. Но с другой стороны, именно из первого риска и вытекает второй риск. Поскольку по прошествии 10 лет вследствие инфляции и не всегда успешных игр с ценными бумагами можно потерять значительную часть своих средств, а все потери покрываются из других прибылей, многие НПФ проводят очень консервативную стратегию инвестирования. А это, естественно, сказывается на доходности. То есть оборотная сторона медали – возможность оказаться через десять лет с обесцененной из-за инфляции суммой. Обезопасить вас от подобных рисков может лишь разумный выбор НПФ.

Что касается риска скандального исчезновения представителя компании-администратора, хранителя или управляющего активами, то из-за постоянного контроля и при условии длительной работы компании на рынке – такой риск практически сведен к нулю.

Настоящего скандала в Украине, которая совсем недавно открыла для себя возможность заботиться о старости через НПФ – пока не было. По закону выплаты фонда происходят или после достижения участником пенсионного возраста, или после признания участника инвалидом, или при критическом состоянии здоровья – онкозаболевании, инсульте и так далее; или при выезде участника за границу на постоянное место жительства. И хотя многие НПФ уже производили выплаты, массовых выплат фондом на регулярной основе по причине достижения абсолютным большинством участников пенсионного возраста пока не было. Для того чтобы система заработала на выплаты массово, нужен еще не один год – чтобы большинство участников повыходили на пенсии. Другими словами, проверить, насколько незыблемо функционирует механизм хотя бы для 90% участников – еще не удавалось. А, учитывая масштабы вложений, и, особенно, перспективность масштабов в период сплошного притока средств в фонды, эта зона особенно тщательно оберегается от любых скандалов. Даже нашумевшее в январе 2010 года исключение из Госреестра финансовых компаний негосударственного пенсионного фонда "ВСЕ", одного из крупнейших НПФ, преподносится как действия по личным мотивам руководства Госфинуслуг. Впрочем, первый исключенный принудительно, а не по собственному заявлению, фонд, может сигнализировать и о жестком контроле за НПФ с активными действиями при малейших нарушениях – а это откровенно позитивный сигнал для рынка.

Кроме вышеупомянутой первой скандальной ласточки на ниве НПФ мелькали и попытки сделать скандал из падения фондового рынка – ведь все НПФ, инвестировавшие в ценные бумаги, временно оказались в минусах. Впрочем, зависимость прибыли от капризов роста или падения акций, равно как и зависимость настроения на украинских площадках от движений на российском и американском фондовом рынке, заставляет задуматься о перспективах вложения в НПФ. Особенно настораживает пример пенсионеров США, потерявших вследствие кризисного падения рынка значительную часть прибыли своих НПФ.

Напоследок отмечу – хотя большинство КУА, предлагающих пенсионные фонды, сами в них участвуют в роли компаний, тем не менее, ни один из опрошенных финансовых экспертов, не имеющих отношения к инвестиционным компаниям, не доверил бы свои средства НПФ. Среди причин, которыми они руководствовались, стоит выделить одну: "неготовность полностью отказаться от своих денег на длительное время, лучше положить в банк на счет до востребования – и доступ свободный, и доходность выше". И вправду, для эпохи, когда средние ставки по депозитам превышают 15% такой способ заботы о будущем не менее действенный.

Рекомендации при выборе НПФ:

• наличие у компании-администратора и у компании, управляющей активами НПФ, соответствующих лицензий (лицензии на деятельность по администрированию пенсионных фондов и лицензии Госкомиссии по ценным бумагам на управление активами соответственно);

• то, кто у НПФ банк-хранитель: в нем и будут лежать ваши средства в виде ЦБ, и именно он будет обязан контролировать их целевое использование;

• компанию по управлению активами, которая будет инвестировать ваши средства, чтобы защитить от инфляции – в особенности на авторитетность, длительность работы и успешность ее деятельности на рынке, в том числе в кризис;

• на то, как именно КУА диверсифицирует активы в портфеле НПФ – хотя закон и ограничивает возможности таких инвестиций в целом, но конкретные эмитенты акций, облигаций, конкретные объекты недвижимости, банки и так далее выбирает все же компания. Не все компании уделяют надлежащее внимание доходности своих активов;

• успешность НПФ, которую можно посмотреть по годовой отчетности – она должна регулярно публиковаться в СМИ. При этом не забудьте о том, что НПФ – дело долгосрочное, поэтому результаты одного года ничего не означают – нужно отследить успешность фонда в течение длительного времени;

• на наличие и размер резервного фонда администратора и управляющего активами НПФ. Лучше, если резервный фонд составляет не менее 5% от резерва покрытия пенсионных обязательств.

Заключение

В Украине институт негосударственного пенсионного страхования только начинает проходить этапы своего развития. В основном это представители западных компаний, которые у себя на Родине работают уже много лет. Принципы работы НПФ более эффективные, чем у ГПФ. Об этом свидетельствуют годы практики зарубежных организаций такого рода. В Украине процесс развития этого направления тормозиться из-за нежелания государства терять часть денег в виде пенсионных отчислений, а также низкой степени доверия граждан страховым компаниям, что в свою очередь связано с нестабильностью в государстве, а также недоверию правительству. В Украине альтернативой НПФ страховщики предлагают "страхование жизни + дожитие", так как окончательная законодательная база не готова. Ситуация измениться с проведением пенсионной реформы.

Преимуществами НПФ являются то, что деньги, накопленные участником негосударственного пенсионного фонда, являются его собственностью и подлежат наследованию, так же участник сам определяет возраст, с которого пойдут выплаты и суммы выплат, дополнительные виды страхования, для предпринимателей взносы на пенсионное страхование в НПФ относят на валовые расходы, и многое другое.

Не смотря на большое количество преимуществ негосударственного пенсионного страхования в реалиях нашей нестабильной страны неизвестно, что будет с законодательной базой к моменту достижения пенсионного возраста, выполнит ли государство свои обязательства если страховая компания будет не в состоянии, слишком свежи раны финансовых пирамид и советских сберегательных касс.

Список литературы

1. Закон України "Про загальнообов’язкове державне пенсiйне страхування" вiд 26.06.1997 р. № 400/97-ВР - Відомості Верховної Ради, 1997, № 37

2. Закон України "Про загальнообов’язкове державне соцiальне пенсiйне страхування на випадок безробiття" вiд 02.03.2000 р. № 1533-III - Відомості Верховної Ради, 2000, № 22

3. Закон Украины "О государственном регулировании рынка ценных бумаг в Украине". – Голос Украины, 26.11.1996.

4. Закон Украины "О национальной депозитарной системе и особенностях электронного обращения ценных бумаг в Украине" от 10.12.1997.

5. Закон Украины "О ценных бумагах и фондовой бирже" с изменениями от 09.07.96 г. – Урядовий кур’єр, 18.10.1997.

6. Базилевич В.Д. Страховий ринок Українни. – К.: КОО т-ва "Знання", 1998.

7. Базилевич В.Д., Базилевич К.С. Страхова справа. - К.: Знання, 2002

8. Балабанов И.Т., Балабанов А.И. Страхование. – СПб.: Питер, 2001

9. Ван Хорп Дж.К. Основы управления финансами. – М: Финансы и статистика, 1997

10. Василик О.Д Державнi фiнанси Украiни: Навч. Посiбник. – К.: Вища школа, 1997

11. Залетов А.Н. Страхование в Украине. – К.: Международная агенция "BeeZone", 2002.

12. Страхование в Украине / Сборник нормативных, методических и информационных материалов / Сост. В.И.Антипов, И.И.Сахар. – К.: Правові джерела, 1996

13. Страховий та інвестиційний менеджмент: Підручник /Під ред. В.Г.Федоренка. – К.: МАУП, 2002.

14. Страхування: Підручник / Керівник авт. колективу і наук. ред. С.С.Осадець. – Вид. 2-ге., перероб. і доп. – К.: КНЕУ, 2002.

15. Материалы предоставленные "РZU Украина", 2010 г.

16. Материалы с официального сайта Пенсионного фонда Украины www.pfu.com.ua