| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Контрольная работа: Факторы совершенствования отечественной монетарной политики в условиях внешних и внутренних угроз

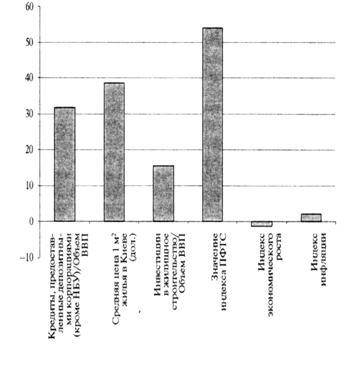

Кроме того, монетарной власти следует особое внимание уделить мониторингу цен на активы с позиции соответствующей реакции монетарной политики на признаки "кредитного пузыря". Следовательно, нужно принимать превентивные меры для предотвращения распространения опасных кредитных чрезмерностей. В этой связи, как свидетельствует динамика нынешнего кризиса, особую важность приобретает анализ опережающих индикаторов спадов цен на активы, в частности на жилье. Эмпирические данные указывают на статистически значимый процент случаев, когда спад произошел через 1-3 года после получения сигнала тревоги. Относительно падения цен на жилье в Украине отклонения серьезны по таким показателям: отношение кредита и инвестиций в жилищное строительство к ВВП, а также значение индекса ПФТС и динамика цен на жилье (табл. 2, рис. 1). При этом заслуживает внимания средняя ежегодная динамика отношения счета текущих операций к объему ВВП в 2004-2008 гг., которая является отрицательной и составляет почти 50%. Рост объемов производства, курс национальной валюты и динамика инфляции не являются значительными опережающими показателями и не обеспечивают действенной защиты от влияния шоков "раздутых цен", поскольку объемы производства и инфляции - слабые предикаторы падения цен на активы,

В целом предоставление полной и объективной информации играет чрезвычайно важную роль в оптимальном функционировании финансовых рынков и используется для наказания тех финансово-кредитных институций, которые злоупотребляют своим положением. При наличии именно таких данных финансово-кредитные учреждения будут вынуждены вводить внутрикорпоративные правила, способные ограничивать возможности оппортунистического поведения. При этом подчеркнем необходимость тщательной разработки процедуры аудита и правительственных регуляторных мер с учетом привилегированного доступа аудиторов к конфиденциальной информации и упреждения их ошибок. К тому же, информация должна также содержать данные о потенциальных конфликтах интересов в денежно-кредитной сфере, которые обостряются под влиянием системных рисков в отечественной банковской сфере.

Таблица 2 Опережающие индикаторы спада цен на активы в Украине в 2004—2008 гг.

| Индикатор | Годы | ||||

| 2004 | 2005 | 2006 | 2007 | 2008 | |

| Кредиты, предоставленные | |||||

| депозитными корпорациями | |||||

| (кроме НБУ)(млн. грн.)............... | 88614 | 143423 | 245230 | 426867 | 734022 |

| Объем ВВП (млн. грн.).................. | 345113 | 441452 | 544153 | 720731 | 948056 |

| Официальный курс НБУ на 31 | |||||

| декабря соответствующего года | |||||

| (1 грн./І дол.).................................. | 5,305 | 5,050 | 5,050 | 5,050 | 7,700 |

| Объем ВВП (млн. дол.).................. | 65049 | 87416 | 107753 | 142719 | 123124 |

| Счет текущих операций (млн. дол.) | 6909 | 2531 | -1617 | -5918 | -12933 |

| Инвестиции в жилищное | |||||

| строительство (млн. грн.) **......... | 2577 | 3091 | 5110 | 8549 | 11589 |

| Индекс ПФТС................................. | 260 | 352 | 499 | 1174 | 1209*** |

| Индекс экономического роста (%) | 112,1 | 102,7 | 107,3 | 107,6 | 102,1 |

| Индекс инфляции (%).................... | 112,3 | 110,3 | 111,6 | 116,6 | 122,3 |

|

Средняя цена 1 м2 жилья в Киеве |

|||||

| (ДОЛ.)................................................ | 940 | 1475 | 2539 | 2810 | 3220*** |

| Кредиты, предоставленные | |||||

| депозитными корпорациями | |||||

| (кроме НБУ)/Объем ВВП.............. | 0,257 | 0,325 | 0,451 | 0,592 | 0,774 |

| Счет текущих операций/Объем | |||||

| ВВП.................................................. | 0,106 | 0,029 | -0,015 | -0,041 | -0,105 |

| Инвестиции в жилищное стро- | |||||

| ительство/Объем ВВП................... | 0,007 | 0,007 | 0,009 | 0,012 | 0,012 |

* Составлено по: "Бюллетень Национального банка Украины" № 2,2009. http://www.ukrstat.gov.ua, http://www.si-inform.kiev.ua/information/statistics.

•* учет средств населения на строительство собственных квартир официальной статистикой начат с 2006 г., поэтому указанные данные включают только средства населения на индивидуальное жилищное строительство.

*** Максимальное значение указанного показателя в 2008 г.

Что касается доверия как ключевого фактора функционирования любой хозяйственной системы, в частности банковской, то оно присутствует в странах с устойчивой макроэкономической ситуацией и предсказуемой денежно-кредитной политикой. К сожалению, в Украине не создан должный институциональный фундамент доверия к денежно-кредитной сфере, что требует срочного принятия соответствующего комплекса мер.

|

Рис.1.Средняя ежегодная динамика опережающих индикаторов цен на активы за 2006-2008 гг.

В первую очередь необходимо сформулировать целостный и понятный подход в банковедении, что позволит предпринимательскому сектору прогнозировать будущую деятельность. При этом приоритетной задачей должны быть реформы нормативно-правового регулирования. Для этого необходимо определить не только приемлемый уровень капитализации и ликвидности, но и инструменты восстановления конкурентных начал в банковской сфере в период завершения государственной поддержки системозначимых финансово-кредитных институций. Этому также будут способствовать меры по устранению процикличности в финансовой системе и увеличению буферов для покрытия убытков в сфере ликвидности с учетом уроков нынешнего кризиса; в частности, следует разработать систему повышенных требований к капиталу, страховых премий, режимов надзора, санации и конкуренции в банковской сфере.

ЗАКЛЮЧЕНИЕ

В заключение необходимо признать, что финансовый кризис четко выявил основную ошибочную позицию центральных банков ведущих стран мира, а именно: создавая на рынке деривативов дополнительные средства предоставления ликвидности финансовому сектору и получая под залог ипотечные облигации, банки аккумулировали риски псевдоактивов при условии отсутствия их реальной стоимости, что привело к глобальной макроэкономической нестабильности. Этот урок, с учетом перспективы развития отечественного финансового сектора, весьма поучителен. Его обязательно нужно учесть, чтобы в будущем предотвратить кризисные явления в отечественной финансовой сфере. Ведь искусство экономической науки - это умение предусмотреть не только кратко-, но и долгосрочные в плане реализации любого формального института или политики результаты; оно состоит в определении последствий этой политики как для отдельных привилегированных экономических субъектов, так и для всего общества в целом.

ПЕРЕЧЕНЬ ССЫЛОК

1. Перспективы развития мировой экономики. Аналитическое резюме МВФ

2. Астраханцева М., Лищинский М. Секьюритизация по-американски, или с какими иллюзиями нам придется расстаться. "Рынок ценных бумаг" № 12 (363), 2008. http:www.rcb.ru/iks/2008-12.

3. Arestis Е, Міhаі1оv A. Flexible Rules cum Constrained Discretion: A New Consensus in Monetary Policy. "Economic Issues" \bl. 14, Part 2,2009, p. 27.

4. Геец В. Макроэкономическая оценка денежно-кредитной и валютно-курсовой политики Украины до и во время финансового кризиса. "Экономика Украины" № 2, 2009, с. 5—23

5. Чухно А. Современный финансово-экономический кризис: природа, пути и методы его преодоления. "Экономика Украины" № 1, 2010, с. 4-18

6. Гриценко А. Концептуальные основы перехода к новой парадигме монетарной политики. "Экономика Украины " №2, 2009, с. 31—41

7. Яременко О. Структурно-институциональные эффекты монетарной политики в условиях финансовой нестабильности. "Экономика Украины" № 2, 2009, с. 60-66

8. Новий етап розвитку банківської системи України: зростання участі іноземних інвесторів. (За наук. ред. д-ра екон. наук, проф. Т. С. Смовженко). К., УБС НБУ, 2008, с. 155-161

9. Барановський О. І. Фінансові кризи: передумови, наслідки і шляхи запобігання. К., КНТЕУ, 2009, 754 с.

10. Лагутін В.,Кричевська Т. Монетарна політика в трансформаційній економіці: довіра, стратегія, механізм реалізації. К., КНТЕУ, 2004, 268 с.

11. Kindleberger С. Manias, Panics, and Crashes: A History of Financial Crises. New York, "John Wiley & Sons", 1996, 263 p.; Hayes M. Financial Bubbles (A Handbook of Alternative Monetary Economic. Ed. by F. Arestis, M. Sawyer). Edward Elgar, 2006, p. 420-436.

12. Головний M. Ю. Теоретические основы денежно-кредитной политики в условиях глобализации. М., Институт экономики РАН, 2008, с. 28.

13. Allen E.GaleD. An Introduction to Financial Crises. "Wharton Financial Institutions Center Working Paper" № 07-20, 2007.

14. Calomiris С, Mason J. Fundamentals and Banking Distress During the Depression. "The American Economic Review" №93,1991, p. 1635.

15. Stewart R. The Crisis in 10 Points. "Daily", 4 January, 2009.

16. Кейнс Д ж. Общая теория занятости, процента и денег. "Электронная экономическая библиотека", с. 141,251. http://ww.gecciues.corrv/ CapitalHin/Senate/7341/rus/indexrus.htm.

17. Глазьев С.О. практичности количественной теории денег, или сколько стоит догматизм денежных властей. "Вопросы экономики" № 7, 2008, с. 35.

18. Радіонова І. Ф. Фінансова політика як феномен інституціональної економіки. "Фінанси України" № 11, 2007, с. 57.

19. Геец В. М. Я бы распоряжался, прежде всего, собственными средствами, а не заемными. "Зеркало недели" № 8, 2009.

20. Кругман П. Финансовые кризисы в международной экономике, ww.rmcrisis.narod.ru.

21. Моисеев С. Политика поддержания финансовой стабильности. "Вопросы экономики" № 11, 2008, с. 60.

22. Попов В. Ю. Монетарна політика в реаліях української економіки. "Фінанси України" № 12, 2008, с. 70.

23. Kydland E.Prescott Е. Time to Build and Aggregate Fluctuations. "Econometrica" \bl. 50, 1982, p. 1345-1371.

24. Обыденов А. Институциональные особенности саморегулирования бизнеса. "Вопросы экономики" № 11, 2003, с. 92.

25. Вільямсон О. Економічні інституції капіталізму: фірми, маркетинг, укладання контрактів. К., АртЕК, 2001, с. 393.

26. Kerr W, Nanda R. Democratizing Entry: Banking Deregulations, and Entrepreneurship. "Journal of Financial Economics" №94, 2009, p. 124-125.

27. Неновски H. Развитие теории денег в посткоммунистических странах: назад к Кантильону. "ЭКОВЕСТ" № 3-4, 2003, с. 553.

28. Міshкіn F. Understanding Financial Crises: A Development Country Perspective. "NBER Working Paper Series" Working Paper 5600, May, 1996, p. 40.

29. Моисеев Р. Правила денежно-кредитной политики. "Финансы и кредит" № 16, 2002, с. 40-41.

30. Лунгани П. В поисках правил. "Финансы и развитие" № 1, т. 45, 2008, с. 8.

31. НекипеловА. Д. Кризис и перспективы российской экономики. "Журнал новой экономической ассоциации" № 1-2, 2009, с. 229.

32. Геєць В. Макроекономічна оцінка грошово-кредитної та валютно-курсової політики України до і під час фінансової кризи, с. 21.

33. Андргошин С. Бурлачков В. Денежно-кредитная политика и глобальный финансовый кризис: вопросы методологии и уроки для России. "Вопросы экономики" № 11, 2008, с. 45.

34. HumpageO. Global RisksofUS Monetary Policy. "FRBC. Economic Commentary". http://www.clevelendled.org/Research/Commentary/2007.

35. Duttagupta R.,FernandezG.,KaracadagC. Moving to a Flexible Exchange Rate How, When, and How Fast? "IMF, Economic Issuees" № 38, 2006, p. 24.

36. Перспективы развития мировой экономики. Аналитическое резюме МВФ, октябрь 2009 г. http://www.int.org/exernal/russian/index.htm.

37. S1іvka D. Trust as Signal of Social Norm and the Hidden Costs of Incentive Schemes. "The American Economic Review" June 2007, p. 999-1000.