| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Государственная инвестиционная политика

Бизнес-план – документ установленной формы, который служит технико-экономическим обоснованием для претворения в жизнь того или иного инвестиционного проекта.

Состав бизнес-плана инвестиционного проекта согласно методике ООН в части промышленного развития (ЮНИДО) выглядит таким образом:

1. общие условия осуществления проекта и его исходные данные:

· авторы проекта;

· исходные данные;

· необходимые инвестиции.

2. рынок и производственная мощность предприятия:

· спрос и рынок;

· прогноз продаж и сбыта;

· производственная программа;

· производственная мощность.

3. материальные факторы производства:

· сырьё и основные материалы;

· вспомогательные материалы и фурнитура;

· полуфабрикаты и комплектующие;

· топливо и энергия;

· система снабжения.

4. местоположение:

· место нахождения или размещения;

· стоимость земельного участка.

5. проектно-конструкторские изыскания:

· границы или рамки проекта;

· технология и оборудование;

· расположение строительных объектов;

· стройматериалы;

· обоснование строительных затрат.

6. трудовые ресурсы:

· потребность в работниках по категориям;

· расходы на содержание персонала.

7. сроки осуществления проекта:

· примерный график реализации проекта;

· смета затрат.

8. оценка проекта:

· общие инвестиционные издержки:

· финансирование проекта;

· эксплуатационные расходы;

· финансовый баланс;

· социально-экономические результаты.

9. форма страхования:

· государственная;

· частная;

· совместная.

Оценка эффективности инвестиционных проектов является одним из важных этапов в процессе управления реальными инвестициями. От того, насколько качественно выполнена такая оценка, зависит правильность принятия окончательного решения. В процессе осуществления оценки эффективности для получения объективных результатов необходимо учитывать следующие факторы:

-

оценка эффективности инвестиционных проектов должна

осуществляться на основе сопоставления объема инвестиционных

затрат, а также сумм планируемой прибыли (дохода) и сроков

окупаемости инвестиционного капитала;

-

оценка объема инвестиционных затрат должна охватывать

все используемые ресурсы, задействованные при реализации проекта;

- оценка доходности капиталовложений соответствовать эффективности использования активов при различных уровнях объема производства;

- оценки отдачи инвестиций пользуются анализом дисконтированного потока платежей и проектов.

В этих целях предлагаются использовать формулы расчета эффективности инвестиционных проектов такими, как чистый дисконтированный проект, внутренняя норма доходности, индекс доходности и срок окупаемости.

Для этого изложим структуру капитальных вложений и эффективность их использования.

Структура хозяйственных средств или ресурсов и источники финансирования выглядят следующим образом.

Текущие активы (оборотный капитал) и основные активы (основной капитал) равняются сумме источников финансирования, означающие заемным средствам (долгу) и собственному капиталу. Активы компании обеспечиваются как собственными, так и заемными средствами. Сумма собственного капитала и заемных средств всегда равна сумме активов предприятия.

Активы используются для генерирования прибыли, а прибыль для уплаты налогов в бюджет, выплаты процентов по долгам и дивидендов, на акции и др. Они подразделяются на текущие (оборотные) и основные.

Существуют два понятия оборотного капитала. Это чистый оборотный капитал, когда из суммы текущих активов вычитаются суммы всех текущих обязательств. Другой способ — это когда из суммы текущих активов вычитаются суммы краткосрочных обязательств, по которым не выплачиваются проценты. К ним относятся: кредиторская задолженность (кредит); задолженность по налогам и дивидендам; начисленная, но выплаченная заработная плата и др. обязательства.

Текущие активы (оборотный капитал) выключают в себя наличные деньги (в кассе и на счетах в банке), дебиторскую задолженность (счета, предъявленные к оплате), расходы будущих периодов (арендная плата, страховые взносы), материально-производственные запасы. Такие активы полностью потребляются и переносят свою стоимость на продукцию в течение одного года или операционного цикла.

К такому циклу относятся:

- приобретаемое сырье;

- расходы,

связанные с обработкой этих материалов, включая

заработную плату;

- в процессе работы, когда незавершенная продукция переходит в готовую продукцию, т.е. товарную;

- когда

происходит цикл реализации продукции покупателям

и оплачиваются счета поставщиков за купленное сырье;

- поступление средств от покупателей за реализованную продукцию.

В хозяйственной деятельности предприятия большое значение играет продолжительность операционного цикла. Чем быстрее проходит путь реализации товаров от поставщика до покупателя и их своевременная оплата, тем потребность в оборотном капитале становится значительно меньше.

Наличные денежные средства, находящиеся в постоянном обороте — это источник жизненной силы любой компании. Именно из этих средств оплачиваются все расходы. Получение средств -это конечный этап и главная цель производственного цикла. Если такового не происходит, то естественно, компанию лихорадит, и в конце концов она погибает.

Термин платежеспособность компании помогает укреплять финансовую дисциплину и способствует ее устойчивости и росту денежных потоков.

Учитывая важность наличных денежных средств, следует выделять их из общей суммы оборотного капитала.

Структура компании

| Активы | = | Пассивы |

| Денежные средства | Долг (заемные средства) | |

| Текущие активы за вычетом денежных средств | Собственный капитал | |

| Основные активы |

Таблица 5.

Вычитая сумму денежной наличности из текущих активов, получим ту часть оборотных средств, которая находится в товарно-материальных запасах, ценных бумагах, неоплаченных счетах и т.д.

Возрастание суммы текущих активов за вычетом денежных средств означает отток наличности из компании, и, наоборот, уменьшение этой суммы — их приток. Эти активы находятся под прямым контролем менеджера, ими можно управлять, тем самым регулировать поток наличных средств, поступающих в компанию.

Основные активы - это инвестиции в основные средства производства. Они служат в течение длительного периода, их стоимость переносится на стоимость выпускаемой продукции постепенно в течение амортизируемого периода. Тот метод является простейшим и более распространенным.

Текущие основные активы нуждаются в инвестициях капитала, за эти инвестиции следует платить. Естественно, получаемая прибыль должна превышать стоимость капитала, используемого для приобретения активов.

Существует показатель доходности капиталовложений (ДК), который равняется операционному доходу (ОД). Операционный доход в свою очередь делится из сложившейся суммы основного капитала (Косн) и чистого оборотного капитала (Кб.чист).

Этот показатель можно выразить по следующей формуле:

ДК=ОД : (К осн +Кб.чист ) (1)

Величина ДК отражает эффективность использования активов предприятия или способность предприятия как совокупности активов и его персонала, включая руководство, приносить доход.

Операционный доход, называемый также "доходом от операций", прибылью от реализации, - это доход от основной хозяйственной деятельности предприятия до вычета налога и процент за кредит. Его величина равна сумме выручки от реализации продукции за вычетом всех издержек, связанных с ее производством, хранением и продажей.

Далее приводится анализ структуры издержек производства и ее влияния на эффективность инвестиций.

Чтобы провести такой анализ следует знать базовую структуру издержек производства и ориентировочную, продажную цену продукции. На основе этих данных планируются финансовые затраты на производство такого объема продукции, который можно реализовать. В случае же, когда финансовый анализ производится по результатам прошлой деятельности, в расчет берутся фактическая структура затрат, фактические цены и уже достигнутые объемы производства.

Какими бы ни были промежуточные стадии анализа финансовой деятельности, его конечный итог выражается в следующих формулах:

В - Ипер = ВО; (2)

ВО - Ипост =ОД, (3)

где В - выручка от реализации;

ОД - операционный доход или выручка за вычетом издержек производства до уплаты налогов и процентов за долгосрочный кредит;

Ипер - переменные издержки;

Ипост - постоянные издержки;

ВО - выручка от переменных издержек (сумма выручки минус переменные издержки).

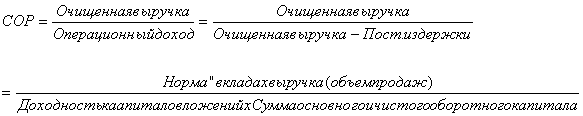

Далее производим анализ доходности капиталовложений по следующей формуле:

![]() (4)

(4)

или выразим эту формулу словесно следующим образом:

Такой анализ позволяет определить доходность капиталовложений за прошедший период, а также сделать прогноз эффективности использования активов при различных уровнях объема производства.

Далее рассматривается влияние структуры капитала на вознаграждение, получаемое в конечном итоге акционерами. Величина процента, выплачиваемого по займам, всегда меньше, чем отношение суммы прибыли к общей сумме капиталовложений, которая включает и заемные средства и собственный капитал. В противном случае прекратилась бы всякая экономическая деятельность, поскольку было бы гораздо выгоднее ссужать деньги под проценты, а не инвестировать их в производство. Итак, рентабельность собственного капитала, которая определяется отношением суммы чистой прибыли к сумме собственного капитала будет тем выше, чем больше долг компании. Если при прежнем объеме капиталовложений в капитале компании увеличивается доля заемных средств, то даже при снижении абсолютной величины чистой прибыли, связанной с выплатой больших процентов по займам, рентабельность собственного капитала может возрастать, поскольку сумма чистой прибыли приходится на меньший объем собственного капитала.

Важнейшим элементом эффективности деятельности компании является рентабельность собственного капитала. По этому показателю можно судить, что получают владельцы капитала - либо в виде дивидендов на акции, либо в виде возрастающей стоимости активов их компании.

Уровень доходности капиталовложений должен быть достаточным, чтобы обеспечить запланированный или ожидаемый уровень рентабельности собственного капитала и выплачивать ссудный процент.

Теперь требуется оценить отдачу на капиталовложения, которая будет получена через длительный период времени, через пять или более лет после начальных инвестиций. С этой целью используется метод "Анализ дисконтированного потока платежей", что означает поток поступлений и выплат денежных средств.

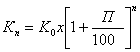

Так, имеем сначала в наличии капитал, который будет приносить ежегодную прибыль по ставке П. Если обозначить начальную величину капитала как К, то величину капитала, которую имеем через n лет, можно рассчитать по формуле:

(5)

(5)

где выражение (1+П)n называется "коэффициентом наращения.

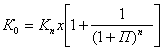

Отсюда вывод: какая современная величина капитала (Ко) соответствует будущей величине капитала (Кп). Для ответа используем следующую форму:

(6)

(6)

Полезность метода дисконтирования определяется не столько возможностью сравнения начальной и конечной величины капитала, сколько возможностью анализа процесса наращения капитала в течение длительного периода времени. С помощью такого метода приводится величина всех будущих поступлений и выплат наличных средств на момент времени, совпадающий с началом потока платежей.

Таким образом, ожидание дальнейшего прибыльного использования активов легко отметается корпорациями при анализе эффективности проектов, имеющее огромное значение для мелкого предпринимателя, рискующего своими средствами, вкладывая их в свое собственное предприятие в надежде преодолеть все имеющиеся препятствия и получить прибыль. И именно для предпринимателей важнейшей мерой успеха деятельности компании является ее стоимость через несколько лет работы.

Методы анализа, используемые в странах с рыночной экономикой, основываются на предпосылке, что удачные инвестиционные решения ведут к улучшению качества жизни и к экономическому росту. Следовательно, цель анализа эффективности инвестиций состоит в максимизации общественного или частного благосостояния с учетом ряда ограничений. Каждое инвестиционное решение целесообразно оценивать с двух точек зрения: финансовый анализ – для оценки выгод конкретного инвестора, экономический анализ – для определения эффективности инвестиций для общества. Если в ходе финансового анализа все затраты и выгоды определяются в рыночных ценах, инвестиции распределяются на весь срок службы проекта или срок займа и используется частная ставка дисконтирования, то задачей экономического анализа является максимизация выигрыша в общественном благосостоянии при условии выполнения ряда социальных целей.

В теории и практике инвестиционно-финансового менеджмента наиболее часто применяются 5 основных методов, которые можно объединить в две группы:

1. Методы, основанные на применении концепции дисконтирования:

-метод определения чистой текущей стоимости (Net present value- NPV);

-метод расчета внутренней нормы окупаемости (Internal Rate of Return-IRR);

– метод расчета рентабельности инвестиций (Profitability Index-PI).

2. Методы, основанные на учетных оценках: метод расчета периода окупаемости инвестиций (Payback Period – РР);

– метод определения бухгалтерской рентабельности инвестиций (Return on Investment- ROI).

Одним из основных методов экономической оценки инвестиционных проектов является метод определения чистой текущей стоимости (NPV), на которую ценность фирмы может прирасти в результате реализации инвестиционного проекта. Этот метод исходит из двух предпосылок:

– любая фирма стремится к максимизации своей ценности;

– разновременные затраты имеют неодинаковую стоимость.

Так как приток денежных средств распределен во времени, его дисконтирование производится по процентной ставке «i». Важным моментом является выбор уровня процентной ставки, по которой производится дисконтирование. В экономической литературе иногда ее называют ставкой сравнения, так как оценка эффективности часто производится именно при сравнении вариантов инвестиций. Иногда коэффициент дисконтирования называют «барьерным коэффициентом». Несмотря на различие названий, эта ставка должна отражать ожидаемый усредненный уровень ссудного процента на финансовом рынке.

Очевидно, что при NPV> 0 проект следует принять, при NPV< 0 проект должен быть отвергнут. При выборе альтернативных проектов предпочтение следует отдавать проекту с более высокой чистой текущей стоимостью. Данный метод анализа эффективности инвестиций позволяет определить выгоды и издержки в каждый год проекта по мере их образования. Преимущество отражения издержек и выгод за весь жизненный цикл проекта состоит в учете прогнозируемых изменений цен, риска или неопределенности. Поэтому определение чистой текущей стоимости в условиях рыночных отношений является наиболее распространенным и точным инструментом анализа эффективности инвестиций.

Наиболее часто применяемым показателем оценки эффективности вложений, особенно среди частных зарубежных инвесторов является показатель «внутренней нормы окупаемости» (IRR). Этот показатель соизмерим с существующими рыночными ставками для капиталовложений, так как реализация любого инвестиционного проекта требует привлечения финансовых ресурсов, за которые необходимо платить. Поэтому большинство инвесторов именно по нему определяют степень доходности вкладываемых средств.

Под внутренней нормой окупаемости понимают ставку дисконтирования, использование которой обеспечивает равенство текущей стоимости ожидаемых денежных притоков, то есть при начислении на сумму инвестиции процентов по ставке, равной внутренней норме прибыли, обеспечивается получение распределенного во времени дохода. Показатель IRR характеризует максимально допустимый относительный уровень расходов, которые могут быть произведены при реализации данного проекта. Так как для Казахстана распространенной является ситуация, когда для реализации проекта привлекаются кредиты банков, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным.

Распространенным показателем анализа эффективности инвестиций является коэффициент рентабельности (РI). Рентабельность инвестиций – это показатель, позволяющий определить, в какой мере возрастает ценность фирмы в расчете на 1 тенге инвестиций. Показатель РI в отличие от показателя NPV является относительной величиной. Смысл данного коэффициента состоит в отборе независимых проектов со значением больше единицы. Он дает аналитикам инвестиций надежный инструмент ранжирования различных инвестиционных проектов с точки зрения их привлекательности, но не характеризует абсолютную величину чистых выгод.

Распространенным показателем анализа эффективности инвестиций является срок окупаемости (РР), который понадобится для возмещения суммы первоначальных инвестиций.

Часто используется метод определения дисконтированного срока окупаемости (DPP), под которым понимают продолжительность периода, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиционного проекта, равна сумме инвестиций.

В настоящее время данный метод широко используется в Казахстане, где остро не хватает специалистов по современным методам оценки инвестиций. Так, коммерческие банки, сообщая потенциальным заемщикам свои условия кредитования, обычно ограничиваются двумя параметрами: сроком окупаемости (не более 3-4 лет) и уровнем рентабельности. Широкое использование в Казахстане периода окупаемости как одного из основных критериев оценки инвестиций, наряду с простотой расчета и ясностью, объясняется еще и тем, что он оценивает степень риска проекта: чем короче срок окупаемости, тем больше денежные потоки в первые годы реализации инвестиционного проекта и лучше условия для поддержания ликвидности фирмы. Основной недостаток данного метода состоит в том, что он не учитывает весь период функционирования инвестиций – рассматривается только период покрытия расходов в целом. Поэтому показатель срока окупаемости можно рекомендовать использовать лишь в виде ограничения при принятии решений. Кроме того, согласно этому показателю преимущество получают не те инвестиционные проекты, которые дают наибольший эффект, а те, которые окупятся в кратчайший срок. Поскольку для общества важна не столько скорость возмещения инвестиций, сколько другие выгоды, то в зарубежной практике этот показатель используется только для финансового анализа.

Метод определения бухгалтерской рентабельности инвестиций (коэффициента эффективности инвестиций – (ROI) ориентирован на оценку инвестиций на основе не денежных поступлений, а бухгалтерского показателя – дохода фирмы. Этот показатель представляет собой отношение средней величины дохода фирмы по бухгалтерской отчетности к средней величине инвестиций. Показатель К01 приобрел наибольшую популярность при оценке инвестиционных проектов, связанных с разработкой финансовыми организациями и банками новых типов их услуг, так как основные активы этих организаций представляют собой денежные средства, а значит здесь очень мала амортизация и не требуется оборотный капитал. Кроме того, в акционерных обществах, получивших широкое распространение в Казахстане, этот показатель ориентирует менеджеров на те инвестиционные проекты, которые прямо связаны с уровнем бухгалтерского дохода, интересующего акционеров в первую очередь.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |