| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Оподаткування прибутку підприємств на прикладі ЗАТ СП "Теріхем-Луцьк"

Рентабельність власного капіталу характеризує ефективність використання підприємством власного капіталу. У 2005 і 2006 роках виробництво було нерентабельним. Показник свідчить, що кожна інвестована гривня приносить 0,73 коп. збитку у 2006 році, а порівняно з попереднім 2005 роком, рентабельність власного капіталу зросла на 85 %. У 2007 році рентабельність становить 5,03 коп. чистого прибутку з однієї гривні.

Як бачимо, показники рентабельності продажу знаходяться на дуже низькому рівні. Так чиста рентабельність продажу “говорить”, що підприємство з однієї гривні продажу отримало збиток 0,39 коп. у 2005, 0,51 у 2006 році та 3,79 коп. прибутку у 2007 році.

Збільшення валової рентабельності продажу пояснюється тим, що темпи зростання чистої виручки від реалізації продукції є більшими, ніж темпи зростання собівартості продукції і свідчить про більшу ефективність виробничої діяльності.

Операційної рентабельність показує здатність керівництва підприємства одержувати прибуток від діяльності до вирахування витрат, які не відносяться до операційної діяльності. При розгляді цього показника разом із показником валової рентабельності можна отримати уявлення про те, чим викликані зміни рентабельності. Операційна рентабельність зростає швидше ніж валова. Це пов’язано із тим, що виручка зростає швидше аніж адміністративні і збутові витрати.

При аналізі коефіцієнтів рентабельності набула поширення модель корпорації “Дюпон”, яка призначена визначити фактори, які впливають на ефективність роботи підприємства і оцінити цей вплив. На думку аналітиків, найбільш значним показником є рентабельність власного капіталу (RВК). Для проведення аналізу необхідно побудувати модель рентабельності власного капіталу.

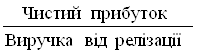

За формулою “Дюпона” рентабельність власного капіталу визначається:

![]() ,

,

Де Rвк – рентабельність власного капіталу;

Rпч – рентабельність продажу чиста;

Рвід. – ресурсовіддача;

Кфз – коефіцієнт фінансової залежності.

Звідки фактори впливу на рентабельність власного капіталу будуть визначатися:

Рентабельність

продажу чиста = ; (2.19)

; (2.19)

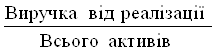

Ресурсовіддача

=  ; (2.20)

; (2.20)

Коефіцієнт

фінансової залежності = ![]() . (2.21)

. (2.21)

Розрахуємо вплив факторів на зміну рентабельності власного капіталу ЗАТ СП “Теріхем-Луцьк” у 2005 – 2007 роках. Для цього побудуємо допоміжну таблицю 2.5.

Таблиця 2.5

Зміна коефіцієнтів рентабельності власного капіталу і факторних показників ЗАТ СП “Теріхем-Луцьк” у 2005 – 2007 роках

| Фактори (показники) | 2005 р. | 2006 р. | 2007 р. | Зміна у 2006 р. | Зміна у 2007 р. |

| Чиста рентабельність продажу | -0,039 | -0,0051 | 0,0379 | 0,0339 | 0,043 |

| Ресурсовіддача | 1,085 | 1,1804 | 0,9987 | 0,0954 | -0,1817 |

| Коефіцієнт фінансової залежності | 1,057 | 1,208 | 1,328 | 0,151 | 0,12 |

| Рентабельності власного капіталу | -0,045 | -0,0073 | 0,0503 | 0,038 | 0,0576 |

Отже, рентабельність власного капіталу ЗАТ СП “Теріхем-Луцьк” у 2006 році у порівнянні з 2005 роком зросла на 0,038, а у 2007 році у порівнянні з 2006 роком на – 0,0576. Це відбулось за рахунок впливу факторів:

1. зміни чистої рентабельності продажу:

RВК = ΔRПЧ х РВІД.0 х КФЗ0, (2.22)

у 2006 році: RВК = 0,0339 х 1,085 х 1,057 = 0,039;

у 2007 році: RВК = 0,043 х 1,1804 х 1,208 = 0,0613.

2. зміни ресурсовіддачі:

RВК = RПЧ1 х ΔРВІД. х КФЗ0, (2.23)

у 2006 році: RВК = (-0,0051) х 0,0954 х 1,208 = -0,00059.

у 2007 році: RВК = 0,0379 х (-0,1817) х 1,208 = 0,0083.

3. зміна коефіцієнта фінансової залежності:

RВК = RПЧ1 х РВІД.1 х ΔКФЗ, (2.24)

у 2006 році: RВК = (-0,0051) х 1,1804 х 0,151 = -0,00091;

у 2007 році: RВК = 0,0379 х 0,9987 х 0,12 = 0,0045.

Сукупний вплив факторів:

у 2006 році: 0,039 + (– 0,00059) + (-0,00091) = 0,0375;

у 2007 році: 0,0613 + 0,0083 + 0,0045 = 0,0741.

Узагальнимо вплив цих факторів у таблиці 2.6.

Таблиця 2.6

Зведена таблиця впливу факторів на рентабельність власного капіталу

ЗАТ СП “Теріхем-Луцьк” у 2005 – 2007 роках

| Показники (фактори) | Зміна у 2006 році | Зміна у 2007 році |

| Чиста рентабельність продажу | 0,039 | 0,0613 |

Ресурсовіддача |

– 0,00059 | 0,0083 |

| Коефіцієнт фінансової залежності | -0,00091 | 0,0045 |

| Всього (рентабельність власного капіталу) | 0,0375 | 0,0576 |

Таким чином, у 2006 році за рахунок підвищення чистої рентабельності продажу на 0,0339 і рівня ресурсовіддачі на 0,0954 показник рентабельності власного капіталу збільшився у 2006 на 0,039 і знизився на – 0,00059 пунктів. Збільшення коефіцієнта фінансової залежності на 0,151 негативно позначилось на зміні рентабельності власного капіталу – вона зменшилась на 0,00091. Загалом зміна факторів спричинила зменшення рентабельності власного капіталу на 3,75 %.

У 2007 році рентабельність власного капіталу збільшилась на 5,76 %. За рахунок збільшення чистої рентабельності продажу на 0,043 та коефіцієнта фінансової залежності на 0,12 рентабельність власного капіталу збільшилась на 0,0613 та 0,0045 відповідно. За рахунок впливу ресурсовіддачі рентабельність власного капіталу збільшилась на 0,0083.

На основі проведеного аналізу показників рентабельності ЗАТ СП “Теріхем-Луцьк” за останні три роки можна зробити висновок, що всі показники знаходились на дуже низькому рівні, але спостерігається тенденція до їх зростання. Основною причиною цього є зменшення витрат на виробництво і реалізацію продукції.

Розділ ІІІ Шляхи підвищення ефективності оподаткування прибутку промислового підприємства

3.1 Особливості податку на прибуток у світовій практиці

Слід відзначити, що на сьогодні тема впливу податку на прибуток на підприємницьку діяльність залишається не досить дослідженою проблемою. Підходи, які використовуються на Заході, не завжди ефективні в умовах трансформації економіки України. Тому актуальним є науково обгрунтоване адаптування досвіду функціонування зарубіжних підприємств і дослідження та впровадження вітчизняних механізмів впливу податків на формування й використання прибутку підприємств.

Відмінно рисою в галузі податків в економічно розвинутих країнах є те, що їх теоретичні розробки та положення відмічаються більш прикладним характером. Вони знайшли своє відображення в податковому законодавстві цих держав, практика використання якого свідчить не скільки про фіскальні сторони його застосування, скільки про заохочувально-стимулюючі, спрямовані на фінансово-господарський розвиток[26,42].

Оподатковуючи прибутки підприємств, з метою стимулювання та розвитку підприємницької діяльності, провідні держави світу надають їм велику кількість різноманітних пільг. Основними фінансовими пільгами для полегшення і сприяння функціонуванню підприємств на сьогоднішній день виступають в основному такі податкові пільги.

1. Надання податкового інвестиційного кредиту. У Великобританії податковий інвестиційний кредит використовується за ставкою 10 %. У Франції він застосовується з метою заохочення до створення нових підприємств. В Японії підприємства мають право зменшувати податок на прибуток в розмірі 7 % інвестицій, що здійснюється в передові технології і техніку. В Бельгії прибуток, що підлягає оподаткуванню, зменшується на суму інвестиційних затрат, яка становить 13,5 % для малих і середніх підприємств, а також на 100 % інвестиційних витрат для всіх підприємству випадку спрямування всього прибутку для здійснення нововведень. В Нідерландах з податку на прибуток підприємств вираховується 20–25 % інвестиційних затрат для невеликих обсягів здійснення інвестицій, які поступово понижуються з одночасним збільшенням обсягів інвестування. Зменшення прибуткового податку на частину інвестиційних витрат використовується в кожній державі відповідно економічної політики. Наприклад, В Італії в 1994–95 рр. податковий інвестиційний кредит застосовувався з метою стимулювання загальнонаціональних інвестицій, для чого оподатковуваний прибуток підприємств скорочувався на 50 % інвестиційних витрат. Таким чином, із зарубіжного досвіду прибуткового оподаткування можна зробити висновок про те, що в західних країнах ставиться мета стимулювання розвитку підприємств за умови ефективного використання власних джерел фінансових коштів, а саме прибутку. В цілому, податкові кредити є поширеним різновидом пільг в країнах з розвинутою ринково економікою, які класифікується за окремими групами: податкові, інвестиційні, для стимулювання зайнятості тощо, а також поділяються на загальні і галузеві. В окремих країнах їх може налічуватись декілька десятків. На відміну від розвинутих держав, в Україні податковий інвестиційний кредит широкого розповсюдження не отримав. Питання його практичного застосування остаточно в законодавчій формі не врегульоване.

2. Зниження прибуткового податку на частину витрат на науково-дослідні і дослідно-конструкторські роботи (НДДКР). Наприклад, у Франції ще в 1983 р. законодавством було впроваджено механізм пільгового податкового кредиту, а в 1985 р. було видано закон про наукові дослідження та технологічні розробки, завдяки якому підприємства одержали право на зменшення суми нарахованого податку в розмірі 50 % для збільшення витрат коштів на проведення НДДКР. Сьогодні частка витрат коштів акціонерних товариств в провідних країнах світу на НДДКР складає значні суми в загальних видатках: у Франції вони становлять понад 40 %, в США приблизно 50 %, в Німеччині близько 60 %, в Японії до 65 %. Важливим негативним моментом чинного законодавства України є те, що ним не передбачені окремі пільги на прибутку підприємств для фінансування науково-дослідних і дослідно-конструкторських робіт. Вони виступають як одна з умов для можливості одержання податкового інвестиційного кредиту, що не є правильним. Зовнішні ознаки податкового інвестиційного кредиту та податкових пільг на проведення науково-дослідних і дослідно-конструкторських робіт багато в чому схожі, що й призводить до їх приблизно однакового тлумачення. Насправді, між ними існує кардинальна відмінність, яка проявляється через їх внутрішні властивості і визначає справжнє призначення кожного з них. Таким чином, для наукових досліджень і розвитку науково містких виробництв пільги такого роду, як і в країнах з розвинутими ринковими відносинами, в Україні необхідно запровадити.

3. Амортизація, яка в західних країнах належить до категорії податкових пільг. Практично на всіх підприємствах західних країн присутня прискорена амортизація, яка дозволяє суттєво зменшувати базу оподаткування, після чого й суму прибуткового податку і, тим самим, надає податкові фінансові ресурси. Прискорена амортизація сприяє скорішому списанню працюючих і здійсненню інвестицій в нові, більш якісні основні фонди, створюючи умови їх швидкому кругообігу, в чому полягають її переваги і призначення. В країнах з розвинутою ринковою економікою використовується близько тридцяти методів прискореного нарахування амортизації. На відміну від провідних західних країн, в Україні підприємства використовують звичайні норми амортизаційних відрахувань хоча чинним законодавством і передбачена прискорена амортизація, вона не має практичного застосування, що стримує оновлення виробничого потенціалу підприємств[26, 24].

З метою забезпечення максимального контролю за сплатою податку на прибуток у таких країнах як США, Німеччина, Франція, Великобританія, Індія, Данія, Аргентина, Чилі, Уругваї, Австралії та багатьох інших країнах – членах Організації економічного співробітництва і розвитку використовуються непрямі методи оподаткування, тобто методу відстеження операцій господарської діяльності платника за допомогою інформації, отриманої з інших джерел, ніж звіти, декларації та бухгалтерські записи, книги, з метою визначення доходу і відповідного розміру зобов’язань платника податку[27, 108].

У більшості країн світу ставка податку на прибуток не є єдино визначеною, існують знижені, мінімальні й максимальні ставки податку.

Податок на прибуток корпорацій в США вноситься за певною шкалою:

– з перших 50 тис. дол. прибутку стягується податок за ставкою 15 %;

– з наступних 25 тис. дол. прибутку податок стягується за ставкою 25 %;

– вище 75 тис. дол. прибутку – 35 %.

Така методика оподаткування прибутку спонукає підприємців до збільшення продуктивності праці та максимального одержання прибутку, що зрештою призводить до збільшення надходження до державного бюджету [30, 233].

Цей вид податку має особливість, із загальної суми податку вираховуються суми податку на прибуток, вже внесені в бюджет штату і місцеві бюджети. Крім того, суми, які витрачені з прибутку на інвестиції, науково-технічні розробки оподатковуються за зниженими ставками. Якщо підприємство використовує сонячну енергію або енергію вітру у виробничому проекті, підприємству надається податковий кредит у розмірі 50 % вартості цього обладнання.

Податок на прибуток з юридичних осіб в Японії має найбільшу питому вагу. Сплачується в розмірі 33,48 %, що надходить у державний бюджет, 1,67 % – у бюджет префектури і 4,12 % – муніципалітету. Окремі види підприємств – медичні заклади, кооперації, громадські організації – сплачують податок у розмірі 27 %. Прибуток до 8 млн. єн обкладається за ставкою 28 %.

Стандартна ставка податку на прибуток корпорацій у Великобританії становить 33 %. Передбачено знижки для компаній із прибутком менше 1,25 млн. фунтів стерлінгів в рік. Невеликі компанії з прибутком, що не перевищує 250 тис. фунтів стерлінгів в рік, оподатковуються по ставці 25 %. Стягується з усього прибутку компаній-резидентів (крім дивідендів і інших доходів, отриманих від інших компаній-резидентів)

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |