| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Повышение качества администрирования налогов, налогов, составляющих основные источники формирования бюджета Республики Марий Эл

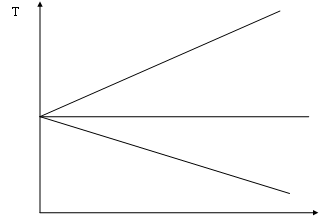

прогрессивный налог (чем выше доход, тем выше налог) (рис.1).

Прогрессивный налог

Прогрессивный налог

Пропорциональный налог

Регрессивный налог

Y

T — процентная доля дохода, выплаченная в виде налогов, Y — доход

Рис.1. Прогрессивный, пропорциональный и регрессивный налоги

Подоходный налог с граждан, также относящийся в прямым налогам, исчисляется в большинстве стран по прогрессивной шкале, что само по себе содержит регулирующий элемент (действие встроенного стабилизатора). В развитых странах на сегодняшний день из прямых налогов подоходный налог с граждан является первым по сумме поступлений в бюджет. По этой причине, а также с учетом того, что в развитых странах граждане являются активными участниками инвестиционной деятельности, подоходный налог является действенным косвенным регулятором [76, С.53].

Косвенные налоги связаны с экономическим потенциалом налогоплательщика лишь косвенно, они взимаются через цену товара и вытекают из хозяйственных актов и оборотов, финансовых операций. Они связаны с процессом использования прибыли (дохода) или расходами налогоплательщика.

Косвенные налоги по объектам взимания подразделяются на: акцизы, фискальную монополию, таможенные пошлины. В развитых странах преобладают акцизы - косвенные налоги на товары и услуги, которые производятся частными предприятиями. Акцизы устанавливаются на товары внутреннего производства, в отдельных странах акцизами также облагается и импорт товаров (Россия).

Акцизы по способу взимания делятся на индивидуальные - устанавливаемые на отдельные виды и группы товаров, и универсальные - взимаемые со стоимости всего валового оборота (НДС), который в отличие от налога с оборота взимается не со всей стоимости товара, а только с той части стоимости, которая добавляется на конкретной стадии производства. Добавленная стоимость включает: заработную плату, амортизацию, проценты за кредитные ресурсы, накладные расходы.

Второй вид косвенных налогов - фискальная монополия - монопольное право государства на производство и (или) реализацию определенных товаров, он преследует чисто фискальную цель. Ставки не устанавливаются, поскольку государство является монополистом при производстве определенных видов товаров (например, винно-водочных изделий) и продает товар по очень высокой цене, которая включает в себя и сам налог.

Третий вид косвенных налогов - это налоги на внешнюю торговлю: таможенные пошлины. Они подразделяются:

1. по видам - на экспортные, импортные, транзитные;

2. по построению ставок - на специфические (устанавливаются в твердой сумме), адвалорные (в процентах к стоимости) и сложные (сочетание специфических и адвалорных ставок);

3. по экономической роли - на фискальные, протекционистские (для защиты внутреннего рынка от импортных товаров), антидемпинговые (повышенные пошлины на товары, ввозимые по демпинговым ценам), преференциальные (система предпочтений - льготные пошлины на один импортный товар, либо на весь импорт) [65, С.112].

При формировании налоговой системы большое значение имеет определение оптимального соотношения между прямыми и косвенными налогами.

Уровень подоходного налогообложения является одним из факторов, определяющих совокупный спрос на товары и услуги (в том числе и финансовые): снижение налога стимулирует совокупный спрос (однако параллельно снижает уровень бюджетных доходов), повышение налога ограничивает совокупный спрос. Поэтому общемировая тенденция - высокий уровень подоходного налога с граждан (это решает фискальную задачу государства), но с условием предоставления налоговых льгот по некоторым категориям долгосрочных финансовых вложений (это решает задачу стимулирования спроса на долгосрочные финансовые активы и развития инвестиционных процессов).

Регулирующий потенциал косвенных налогов (НДС, акцизов) заключается в возможности через них влиять прежде всего на структуру потребления, и через него - на производство. Например, освобождение от НДС отдельных товаров или услуг, выбираемых в соответствии с приоритетами государственной экономической политики - это могут быть социально значимые товары (некоторые продукты питания, товары первой необходимости, лекарства и т.п.), потребление которых производится в основном малообеспеченными категориями граждан, и освобождение таких товаров от НДС служит одной из мер социальной защиты граждан. От НДС могут освобождаться некоторые виды финансовых операций, развитие которых целенаправленно стимулируется государством (например, страхование) [53, С.108].

Введение акцизов регулирует потребление в сторону уменьшения спроса на товары, не являющиеся предметами первой необходимости, в том числе товары, затраты на которые являются непроизводительным использованием значительных денежных средств (предметы роскоши, ювелирные изделия), товары, производство или потребление которых несет экологическую опасность (автомобили, бензин и другие нефтепродукты), товары неэластичного спроса (алкоголь, табачные изделия).

"Злоупотребление" фискальной стороной косвенных налогов в ущерб регулированию и стимулированию имеет отрицательный социальный эффект. Косвенные налоги по сути являются регрессивными, так как бедный отдает за подлежащие косвенному налогообложению товары и услуги большую часть своего дохода, чем богатый. Сложившаяся в последние годы в развитых странах тенденция роста доли косвенных налогов в общей сумме налоговых поступлений говорит о том, что все большая часть налогового бремени перекладывается на средне - и низкодоходные группы населения.

1.2 Нормативно-правовые основы государственного регулирования налоговой системы

Содержанием государственного регулирования налоговых отношений с экономической точки зрения выступает установление налога с определением всех его элементов: субъекта налога, объекта налога, налоговой базы, налогового периода, налоговой ставки, порядка исчисления налога, порядка и сроков уплаты налога, налоговых льгот и др. Государство осуществляет регулирование налоговых отношений, организуя тем самым само налогообложение, посредством издания соответствующих правовых актов [66, С.60].

Основные методами государственного регулирования налоговых отношений являются следующие:

1) издание односторонних правовых актов, носящих нормативный характер. Совокупность этих актов формирует налоговое законодательство;

2) издание односторонних правовых актов, носящих индивидуальный характер;

3) совершение двухсторонних налогово-правовых актов;

4) реализация государством в лице его уполномоченного органа своих прав и обязанностей в качестве субъекта конкретного налогового правоотношения.

По своей форме данные методы выступают в качестве правовых. Однако все они имеют определенное экономическое содержание. Посредством их устанавливаются, изменяются и отменяются налоги, что приводит к возникновению, изменению и прекращению налоговых отношений, как разновидности экономических отношений, вводятся налоговые каникулы, осуществляется налоговая амнистия, предоставляется налоговый кредит, дается отсрочка налогового платежа и т.п. Все это - акты экономического порядка.

Российское налоговое законодательство начала 90-х годов XX в. основывалось на Конституции РФ [1] и Законе РФ "Об основах налоговой системы в Российской Федерации" от 22 декабря 1991 г. № 2118-1 [6]. В статье 57 Конституции РФ сказано: "Каждый обязан платить законно установленные налоги и сборы. Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют".

С момента зарождения налоговой системы - с 1992 г. - в РФ действовал Закон "Об основах налоговой системы в Российской Федерации", в котором определялись виды налогов (сборов), но этот Закон не содержал понятия "специальный налоговый режим", хотя такие режимы фактически применялись.

Однако сложившийся в конце 90-х гг. в России экономический и финансовый кризис требовал от Правительства РФ проведения реформ и разработки стабилизационной программы.

Экономисты и занимающиеся налоговой реформой специалисты считают, что состояние бюджета зависит, главным образом, от трех групп факторов. Во-первых, от уровня развития экономики, особенно отечественной промышленности и торговли. Во-вторых, от соответствия налогового законодательства экономической ситуации. И, в-третьих, от того, насколько сильна налоговая служба страны [36, С.94].

Кризис 1998-го года выявил крупные недостатки в налоговом законодательстве России, такие как нестабильность, фискальная направленность, не позволяющая стимулировать отечественных производителей, противоречивость отдельных положений законов и инструкций, применение слишком жестких финансовых санкций даже за неумышленные нарушения, наличие "лазеек" для уклонения от налогообложения. При этом решающая роль в преодолении кризиса принадлежала налоговой службе, т.к она обеспечивает более 92% поступлений средств в федеральный бюджет [26, С.154].

Вместе с тем, действующее налоговое законодательство России сыграло и позитивную роль на начальной стадии перехода экономики к рыночным отношениям. Объективно анализируя сложившуюся в то время ситуацию в стране, можно сказать, что быстрое и реальное увеличение доходов в бюджет может обеспечить только активная деятельность налоговой службы. Другие группы факторов начнут работать лишь в более или менее отдаленном будущем [68, С.33].

Все это подчеркнуло необходимость осуществления налоговой реформы, которая должна была решать две главные задачи, причем противоречащие друг другу. С одной стороны, нужно было ослабить налоговое давление на предприятия и организации, особенно на отечественных производителей, создать им предпосылки для восстановления утраченных оборотных фондов, для повышения уровня выпуска продукции, чтобы впоследствии начать новый подъем. В перспективе же нужно было добиться конкурентоспособности российских товаров на внутреннем и мировом рынках. А с другой стороны стояла проблема сбалансирования текущего бюджета по доходам и расходам, сокращения его дефицита, снижения внешнего долга, обеспечения финансирования федеральных, региональных и местных потребностей. Ее решение требовало роста налоговых поступлений, включая и таможенные сборы, ибо других реальных источников просто не было и нет.

Основным курсом российской налоговой реформы конца 90-х гг. XX в. было снижение федеральных налогов, перенос их центра тяжести с производителей на потребителей, упорядочение взаимоотношений между налогоплательщиками и государством [71, С.127].

Действующее законодательство Российской Федерации о налогах и сборах состоит из Налогового Кодекса [2] (части первой, введенной в действие с 1 января 1999 г., и части второй, введенной в действие 5 августа 2000 г. с изменениями и дополнениями, которые постоянно вносятся в него. Так, последнее дополнение в НК РФ было внесено Федеральным Законом РФ №205-ФЗ от 19.07.2009 "О внесении изменений в часть вторую Налогового кодекса Российской Федерации") и федеральных Законов о налогах и (или) сборах.

Налоговый Кодекс устанавливает систему налогов, взимаемых в федеральный бюджет, а также общие принципы налогообложения и сборов в Российской Федерации. В НК РФ впервые были разграничены понятия налог и сбор, что немаловажно. Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Сбор отличается от налога тем, что уплачивается за совершение в пользу плательщика определенных юридически значимых действий.

Также в Налоговом Кодексе, в частности:

устанавливается исчерпывающий перечень налогов и сборов, применение которых допустимо в России;

предусматривается сокращение числа налогов и упрощение правил определения размеров налоговых платежей, имеющих одинаковую налогооблагаемую базу.

В связи с тем, что ряд статей Закона "Об основах налоговой системы в Российской Федерации" продолжает действовать до принятия всех глав второй части Налогового кодекса, в декабре 2001 г. в этот Закон были внесены изменения (Закон РФ от 29.12.2001 № 187-ФЗ). Было определено, что налоговое законодательство РФ может устанавливать специальные налоговые режимы (или системы налогообложения), предусматривающие особый порядок исчисления и уплаты налогов, в том числе замену совокупности налогов и сборов одним налогом.

Налоговая система РФ, согласно ст.12 НК РФ, включает в себя три вида налогов и сборов: федеральные, региональные и местные.

Федеральными признаются налоги и сборы, которые установлены ст.13 Налогового кодекса РФ и обязательны к уплате на всей территории РФ. Региональными признаются налоги, которые установлены Налоговым Кодексом и законами субъектов РФ о налогах и обязательны к уплате на территориях соответствующих субъектов РФ. Они вводятся в действие и прекращают действовать в соответствии с Налоговым Кодексом и законами субъектов РФ о налогах. При установлении региональных налогов законодательными (представительными) органами государственной власти субъектов РФ определяются в порядке и пределах, которые предусмотрены Кодексом, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов, налоговые льготы, основания и порядок их применения. Иные элементы налогообложения по региональным налогам и налогоплательщики определяются Кодексом.

Местными признаются налоги, которые установлены Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований. Они вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах [54, С.120].

Федеральные, региональные и местные налоги и сборы отменяются только Кодексом.

Кроме того, не могут устанавливаться федеральные, региональные или местные налоги и сборы, не предусмотренные Кодексом.

Налоговым Кодексом устанавливаются специальные налоговые режимы, которые могут предусматривать федеральные налоги, не указанные в ст.13 Кодекса, определяются порядок установления таких налогов, а также порядок введения в действие и применения указанных специальных налоговых режимов. Специальные налоговые режимы могут предусматривать освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов, указанных в ст. ст.13-15 Кодекса.

К федеральным налогам и сборам относятся: налог на добавленную стоимость, акцизы, налог на доходы физических лиц, единый социальный налог, налог на прибыль организаций, налог на добычу полезных ископаемых, налог на наследование или дарение, водный налог, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов и государственная пошлина. К региональным налогам относятся: налог на имущество организаций, налог на игорный бизнес и транспортный налог. К местным налогам относятся: земельный налог и налог на имущество физических лиц.

К специальным налоговым режимам, согласно ст.18 Налогового кодекса РФ, относятся:

1. система налогообложения для сельскохозяйственных товаропроизводителей (глава 261 НК РФ);

2. упрощенная система налогообложения (глава 262 НК РФ);

3. система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (глава 263 НК РФ);

4. система налогообложения при выполнении соглашений о разделе продукции (глава 264 НК РФ).

Любое разбиение налогов на определенные группы может носить только условный характер, так как все без исключения налоги в той или иной мере влияют на все стороны хозяйственной деятельности и по природе своей всегда оказывают комплексное воздействие на всю гамму экономических отношений. Поэтому при отнесении того или иного налога к конкретной группе подразумевается его доминирующее влияние на какую-либо группу экономических показателей.

По налогам могут устанавливаться в порядке и на условиях, определяемых законодательными актами, следующие льготы:

необлагаемый минимум объекта налога;

изъятие из обложения определенных элементов объекта налога;

освобождение от уплаты налога отдельных лиц или категории плательщиков;

понижение налоговых ставок;

вычет из налогового оклада (налогового платежа за расчетный период);

целевые налоговые льготы, включая налоговые кредиты (отсрочку взимания налогов);

прочие налоговые льготы.

Налоговый кодекс Российской Федерации, Бюджетный кодекс Российской Федерации (принятый 31 июля 1998 г. №145-ФЗ) [3], Таможенный кодекс (принятый от 21.07.97 г. №114-ФЗ) [4], Федеральный Закон РФ "О налогах на имущество физических лиц" от 22.12.1992 г. №4178-1 [7], Федеральный Закон РФ "О едином налоге на вмененный доход для определенных видов деятельности" от 31.07.1998 г. [8], Федеральный закон РФ от 6 октября 2003 года №131-ФЗ "Об общих принципах организации местного самоуправления в Российской Федерации" [9], в котором разграничены права субъектов в части налоговых полномочий, и другие нормативные акты создают систему финансового регулирования, устанавливают общие принципы бюджетного и налогового законодательства Российской Федерации, служат совершенствованию налогового администрирования, системы контроля за соблюдением налоговой дисциплины, упорядочению системы ответственности за налоговые правонарушения.

Кроме того, большое количество документов принимается на уровне субъектов Федерации.

Так, в Республике Марий Эл было принято большое количество законодательных актов по вопросам налогообложения. В республике действует Закон Республики Марий Эл "О регулировании бюджетных отношений в РМЭ" №46‑З, принятый Госсобранием республики 25 ноября 2004 года (с изменениями и дополнениями) [13]. В нем регулируются налоговые доходы и расходы в бюджеты разных уровней и нормы их отчисления в соответствующий бюджет.

Есть и другие нормативные акты: Закон РМЭ от 28.11.2003 г. № 38-З "О налоге на имущество организаций на территории РМЭ" [14], Закон РМЭ от 28.11.2002 г. №26-3 "О едином налоге на вмененный доход для отдельных видов деятельности" [15], Закон РМЭ от 28.11.2002 г. №25-3 "О транспортном налоге" [16], Закон РМЭ от 13.11 1998 г. № 100-3 "О плате за пользование водными объектами РМЭ" [17], Закон РМЭ от 27.09.1994 г. №262а-III "О плате за землю" [18], Закон РМЭ от 29.11.2005 г. №49-З "О лицензионном сборе за осуществление розничной продажи алкогольной продукции" [19], и др. акты.

В результате проводимых законодательных изменений в налоговой системе в конце XX - начале XXI вв. появились как существенные положительные сдвиги, так и некоторые негативные последствия.

К положительным сдвигам можно отнести то, что в результате реформ налоговой системы РФ налог на добавленную стоимость (НДС), акцизы, налог на прибыль, подоходный налог и налог на имущество, составляющие основу налоговых систем большинства развитых стран, стали также основными налогами в Российской Федерации [65, С.348].

Но наиболее важным результатом реформы явилось введение НДС и акцизов вместо налога с оборота. В рыночной экономике НДС - один из наиболее устойчивых и эффективных налогов. Система его сбора сравнительно проста и защищена от инфляции, а уклонение от его уплаты затруднено вследствие непрерывности процесса платежей и взимания его на всех стадиях движения продукции и услуг. Этот налог равномерно распределяется по всем секторам экономики, и поэтому не вызывает (в сравнительных ценах) диспропорций и искажений, которые возникают при использовании многих других налогов.

К негативным изменениям можно отнести тенденцию к перманентному увеличению количества налогов и налоговых сборов. Так, если в начале законом Российской Федерации от 22 декабря 1991 г. "Об основах налоговой системы Российской Федерации" [6] был предусмотрен ограниченный перечень налогов, то затем, в результате постоянных изменений, вносимых в закон, и принятия указов Президента Российской Федерации, этот перечень стал расширяться и в результате количество налогов в России с 44 возросло к 2000 году до 200.

Законодательство о налогах и сборах регулирует властные отношения по установлению, введению и взиманию налогов и сборов в Российской Федерации, а также отношения, возникающие в процессе осуществления налогового контроля и привлечения к ответственности за совершение налогового правонарушения. Так, в соответствии с Законом Российской Федерации "О Федеральных органах налоговой полиции" [11] в стране действуют федеральные органы налоговой полиции.

Налоговый кодекс устанавливает конкретные ставки и механизмы налогов, среди которых отметим следующие.

Подоходный налог принят в виде единой плоской шкалы со ставкой 13%, уплачиваемых вне зависимости от того, сколько человек зарабатывает. Вместе с тем, во всех странах применяется так называемая прогрессивная шкала ставок подоходного налога, то есть чем больше доход, тем большую долю приходится отдавать государству. В Великобритании максимальная ставка равна 40%, в США - 45%, в Японии - 50%, в Германии - 55%, во Франции - 60%http://www.cfin.ru/press/afa/2001-3/06.shtml - _ftn5#_ftn5 [35, С.123].

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |