| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Анализ кредитного рейтинга сельскохозяйственного предприятия (на примере конкретного предприятия)

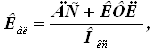

* В формулах расчета все строки - из формы № 1 бухгалтерского баланса Категория ликвидность (строка 1) понимается как способность клиента банка своевременно погашать свои обязательства. Коэффициенты ликвидности

и покрытия характеризуют возможности потенциального заемщика превратить активы в денежные средства для погашения обязательств по пассиву. Сравнение краткосрочных активов с краткосрочными пассивами (текущими обязательствами) показывают, в какой доле краткосрочные обязательства могут быть погашены за счет высоколиквидных активов (абсолютная ликвидность). При этом алгоритм расчета коэффициента абсолютной ликвидности, приведенный вместе с формулой расчета в предпоследней графе таблицы 12, принято определять с помощью формулы:

где Кал - коэффициент абсолютной ликвидности;

ДС - денежные средства;

КФЛ - краткосрочные финансовые вложения;

Окс - краткосрочные обязательства.

Как видно из последней графы таблицы 13, нормативное (рекомендуемое) значение коэффициента находится в пределах 0,2…0,3.

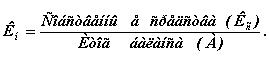

Промежуточный коэффициент покрытия рассчитывается по формуле:

![]()

где Кпл - коэффициент промежуточной ликвидности;

ДЗ - дебиторская задолженность.

Из последней графы таблицы 13 видно, что нормативное значение Кпл = = 0,7…0,8.

Общий коэффициент покрытия определяется по формуле:

![]()

где Кп - коэффициент покрытия;

ЗЗ - запасы и затраты.

Коэффициент покрытия дает возможность установить, достаточно ли ликвидных активов (т.е. оборотных активов) имеется у заемщика для погашения краткосрочных обязательств (именуемых мобильными пассивами). Считается достаточным, если Кп ³ 2.

Коэффициент финансовой независимости характеризует обеспеченность предприятия собственными средствами для осуществления своей деятельности. Он определяется по формуле:

Оптимальным считают значение Кн ³ 0,5, хотя допускают и меньшее его значение - ³ 0,3.

В зависимости от величины указанных четырех коэффициентов банки распределяют заемщиков на три основных класса кредитоспособности. Полного единства между банками в таких классификациях нет. Но чаще всего такая разбивка выполняется в соответствии с таблицей 13.

Таблица 13 -

Один из вариантов распределения заемщиков

по классности кредитоспособности

| Коэффициенты | 1-й класс | 2-й класс | 3-й класс |

|

Кал |

> 0,2 | 0,15-0,2 | < 0,15 |

|

Кпл |

> 0,8 | 0,5-0,5 | < 0,5 |

|

Кп |

> 2,0 | 1,0-2,0 | < 1,0 |

|

Кн |

> 0,6 | 0,4-0,6 | < 0,4 |

Оценку кредитоспособности заемщика часто сводят к единому показателю - рейтингу заемщика. Рейтинг определяется в баллах. Сумма баллов рассчитывается путем умножения классности (1, 2, 3) коэффициентов Кал, Кпл, Кп, Кн и его доли в общей совокупности (100 %). Так, к первому классу могут быть отнесены заемщики с суммой баллов от 100 до 150, ко второму - от 151 до 250, к третьему - от 251 до 300.

Пусть, например, условный заемщик характеризуется следующими коэффициентами: Кал = 0,02; Кпл = 0,5; Кп = 1,8; Кн = 0,5. В соответствии с таблицей 13 это значит, что по Кал заемщик может быть отнесен лишь к третьему классу (к которому относят заемщиков с коэффициентом Кал < 0,5), а по остальным коэффициентам - ко второму классу. Тогда для расчета рейтинга этого заемщика нужно составить таблицу по форме таблицы 14.

Таблица 14 -

Расчет условного рейтинга заемщика по методике

отделения Сбербанка, обслуживающего обследованное предприятие

| Коэффициенты | 1-й класс | 2-й класс | 3-й класс |

|

Кал |

3 | 30 | 3·30 = 90 |

|

Кпл |

2 | 20 | 2·20 = 40 |

|

Кп |

2 | 30 | 2·30 = 60 |

|

Кн |

2 | 20 | 2·20 = 40 |

| Итого | х | 100 | 230 |

Исходя из полученного итога (230 баллов), данный ссудозаемщик может быть отнесен лишь ко второму классу кредитоспособности.

С предприятиями каждого класса кредитоспособности банки строят свои кредитные отношения по-разному. Первоклассным по кредитоспособности заемщикам банки могут открывать кредитную линию, выдавать в разовом порядке ссуды без обеспечения, при более низкой процентной ставке.

Кредитование второклассных ссудозаемщиков осуществляется банками лишь при наличии гарантий, залога, поручительств, страхового полиса. При этом процентная ставка будет зависеть от вида обеспечения.

Предоставление кредитов клиентам третьего класса связано для банка с серьезным риском. Часто банки вообще не решаются выдавать им кредитов. Если же и выдают, то не более суммы уставного капитала, причем по высокой процентной ставке. Выдав кредит таким клиентам, банк должен постоянно отслеживать динамику их финансового состояния с тем, чтобы при необходимости принять соответствующие меры по возврату выданных кредитов или их прекращению. Теперь можно оценить рейтинг ООО "Прогресс-Агро" как ссудозаемщика (по состоянию на начало 2006 г.).

4. КРЕДИТНЫЙ РЕЙТИНГ ООО "ПРОГРЕСС-АГРО" И

ОБОСНОВАНИЕ ЦЕЛЕСООБРАЗНОСТИ ДОЛГОСРОЧНОГО КРЕДИТОВАНИЯ ПРЕДПРИЯТИЯ

4.1. Определение платежеспособности и финансовой устойчивости предприятия по состоянию на начало 2006 г.

Используя методические подходы, описанные в разделе 3.3, в ходе подготовки данной работы разделили имеющиеся активы предприятия (по состоянию на конец 2005 г.) на классы, определили объем и структуру его долговых обязательств. В результате были составлены таблицы 15, 16, 17 и 18.

Таблица 15 -

Ликвидные средства первого класса,

имеющиеся в ООО "Прогресс-Агро" по состоянию на 01.01.2006 г.

| Показатели |

Номер строки баланса |

Сумма, |

Сальдо по счету № |

| Денежные средства | 260 | 1328 | 50, 51 |

| Краткосрочные финансовые вложения | 250 | - | 58,59 |

| Итого | - | 1328 |

Таблица 16 -

Ликвидные средства второго класса,

имеющиеся в ООО "Прогресс-Агро" по состоянию на 01.01.2006 г.

| Показатели |

Номер строки баланса |

Сумма, |

Сальдо по счету № |

| Дебиторская задолженность со сроками погашения более 12 месяцев | 230 | 30095 | 62, 63, 76 |

| Дебиторская задолженность со сроками погашения до 12 месяцев | 240 | - | 62, 63, 76 |

| Итого | - | 13095 |

Таблица 17 -

Ликвидные средства третьего класса,

имеющиеся в ООО "Прогресс-Агро" по состоянию на 01.01.2004 г.

(имущество со средними сроками реализации)

| Показатели |

Номер строки баланса |

Сумма, |

Сальдо по счету № |

| Запасы и затраты - всего | 210 | 108899 |

10, 11, 20, |

| В том числе неходовые: | |||

| незавершенное производство | 213 | 28998 | 20 |

| расходы будущих периодов | 216 | - | 97 |

| Итого среднереализуемых запасов | х | 79901 | х |

Таблица 18 -

Объем и структура долговых обязательств

ООО "Прогресс-Агро" по состоянию на 01.01.2006 г.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |