| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Оценка финансового состояния коммерческого предприятия на примере ОАО "Снежка"

Собственные средства предприятия формируются за счет вложенного ка-питала: уставного (в размере 14887 тыс. рублей) и добавочного (20239 тыс. рублей). Так же за предприятием закрепилась нераспределенная прибыль про-шлых лет в сумме 8493 тыс. рублей.

В составе заемных средств весовой статьей является кредиторская задол-женность (623 81 тыс. рублей), а именно задолженность перед поставщиками (52637 тыс. рублей). Это может быть вызвано высокой дебиторской задолжен-ностью и непоступлением денежных средств на расчетный счет и в кассу пред-приятия.

В течение 2002г. сумма источников возросла до 404546 тыс. рублей (на 273,6%), причем состояние собственных средств улучшилось на 622,7% (до 315236 тыс. рублей), а заемных всего на 38,1% (до 89310 тыс. рублей). Значит на 1 рубль собственных средств стало приходиться 0,28 рубля заемных, что свидетельствует об ослаблении зависимости предприятия от привлеченных заемных средств и, в связи с чем, повышении его финансовой устойчивости.

Сумма собственных средств изменилась за счет значительного увеличения уставного капитала до 184270 тыс. рублей (на 1137,8%) и добавочного до 106338 тыс. рублей (на 425,4%) как следствие переоценки имеющихся основных фондов и приобретения новых. Немаловажным является и тот факт, что предприятие имеет накопленную прибыль в сумме 24628 тыс. рублей.

Заемные средства несколько возросли: за счет роста кредиторской задол-женности до 89310 тыс. рублей (на 43,2%), а именно, роста задолженности перед государственными внебюджетными фондами на 436,6% (с 959 тыс. рублей до 5146 тыс. рублей), персоналом организации на 143,8% (с 1512 тыс. рублей до 3686 тыс. рублей) и бюджетом на 114,4% (с 2217 тыс. рублей до 4757 тыс. рублей). Кредит, взятый в прошлом году в сумме 2261 тыс. рублей, был пога-шен. Рост остальных статей незначителен.

Источники средств предприятия в 2003г. увеличились на 1,1% (до 408937 тыс. рублей). Сумма собственных средств уменьшилась до 294903 тыс. рублей (на 6,5%), а заемных повысилась до 114037 тыс. рублей (на 27,7%).

Понижение собственных средств связано с уменьшением уставного ка-питала до 184752 тыс. рублей (на 0,3%) и добавочного капитала до 103293 тыс. рублей (на 2,9%) в связи с выбытием основных средств, а так же накопленной прибыли до 6858 тыс. рублей (на 72,2%).

На увеличение заемных средств повлияло появление краткосрочных обя-зательств перед банком в сумме 39612 тыс. рублей, существенное повышение кредиторской задолженности перед бюджетом на 101,2% (до 9567 тыс. рублей) и персоналом организации на 72,1% (до 6342 тыс. рублей).

Несмотря на значительные изменения, автономия предприятия осталась почти на том же уровне, т.е. на 1 рубль собственных средств приходится толь-ко 0,37 рубля заемных.

Проводя анализ структуры средств предприятия не трудно заменить, что в 2001г. наибольший удельный вес приходился на заемные средства (59,72%), за счет кредиторской задолженности (57,60%), в основном перед поставщиками (48,60%).

В 2002 году ситуация изменилась и на долю заемных средств стало при-ходиться только 22,08%, а удельный вес собственных средств возрос до 77,92% за счет вложенного капитала (уставного - 45,55% и добавочного -26,29%).

К 2003г. удельный вес собственных средств несколько понизился до 72,1% за счет понижения накопленной прибыли с 6,09% до 1,7%. А рост доли заемного капитала связан с повышением доли задолженности перед бюджетом (с 1,18% до 2,3%) и персоналом организации (с 0,19% до 1,6%).

Финансовая устойчивость это возможность предприятия финансировать свою деятельность за счет собственных средств. Данные показатели представлены в таблицах 1,2, 3, рис 1, 2 (приложение 8).

Коэффициент финансовой автономии (независимости) показывает, что собственные средства предприятия должны составлять более 50% в общей ва-люте баланса. На данном предприятии в 2001 году их доля составила 40%. По-ложение улучшилось к 2002г. до 78%. В 2003г. он снизился на 6%, так как тем-пы прироста собственного капитала ниже темпов прироста заемного.

О том же свидетельствует и коэффициент финансирования: если в 2001 году собственные средства составляли 67% от заемных, то в 2002 году собст-венный капитал увеличился в 3,53 раза, а в 2003 году понизился в 2,59 раза.

Наблюдается снижение коэффициент инвестирования, но соответствие оптимальному значению (>1) не нарушается: в 2001г. - 1,35, в 2002г.- 1,22 и в2003г.-1,17.

Коэффициента маневренности показывает, что собственные оборотные средства должны составлять 50% собственного капитала. В 2002г. СОС состав-ляли 47%, в 2002г. и 2003г. наблюдается резкое снижение до 18% и 15% соот-ветственно.

Коэффициент обеспеченности собственными средствами показывает, что 10% оборотных активов должно обеспечиваться СОС. В 2001 году -15%, в 2002 - 39%, в 2003 - 28%, т.е. собственными оборотными средствами предприятие может покрыть более 10% активов.

Коэффициент соотношения мобилизованных и иммобилизованных средств показывает, что в 2001 году текущие активы предприятия превышали постоянные в 2,26 раза, то в 2002-2003г. ситуация поменялась: оборотные ак-тивы стали составлять 56% и 62% внеоборотных активов.

Плечо финансового рычага в 2001г. составило 148%, в 2002г. уменьши-лось до %28, а в 2003 г. возросло на 11 процентных пунктов.

Коэффициент соотношения задолженностей свидетельствует о том, что дебиторская задолженность составила 21% кредиторской задолженности в 2001г., 14% в 2002г. и 15% в 2003г.

Собственный капитал в балансе отражается общей суммой в разделе III пассива баланса. Чтобы определить, сколько вложено его в долгосрочные активы, необходимо из общей суммы внеоборотных активов вычесть долгосрочные кредиты банка для инвестиций в недвижимость.

Для анализа финансовой устойчивости ООО «Птицефабрика Снежка» составим таблицу 2 (приложение 8).

Как видно из таблицы 1 приложение 8 у предприятия крайне неустойчивое финансовое состояние, в большей мере кризисное. При данном типе ситуации предприятие находится на грани банкротства.

Наряду с общими показателями финансовой устойчивости рассчитывают относительные показатели. Представим их в таблице 2. (приложение 8)

Анализируя данные таблицы 2 можно сделать вывод о том, что предприятие в 2003 г было на 60% зависимо от кредиторов, а в 2005 г этот показатель уменьшился до 28%. Это является положительной тенденцией в деятельности предприятия. Коэффициент маневренности в 2003 г показывает, что 26% всего капитала находится в мобильной форме, на конец 2005 года этот показатель уменьшился до 16%. На данный момент у предприятия 16% капитала находится в мобильной форме.

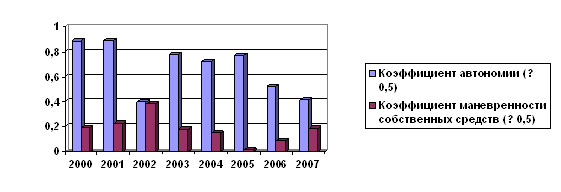

Все вышесказанное свидетельствует о том, что если в 2002г. предприятие пыталось восстановить свою финансовую устойчивость, то в 2003г. зависимости от внешних инвесторов усилилась. После 2004 года положение меняется в худшую сторону (таблица 3 приложение 8). Как видно из рисунков 1 и 2 приложение 8 к 2007 году негативные тенденции в отношении финансовой устойчивости усилились.

Рисунок 2.3 – Динамика показателей финансовой устойчивости

Из рисунка 2.3. видно, что коэффициент автономии снижается и сейчас меньше норматива, а коэффициент маневренности постоянно меньше норматива (0,5).

2.2.3 Оценка ликвидности баланса

Для определения платежеспособности предприятия с учетом ликвидности его активов обычно используют баланс. Анализ баланса заключается в сравнении размеров средств по активу, сгруппированных по степени их ликвидности, к суммам обязательств по пассиву, сгруппированных по срокам их погашения.

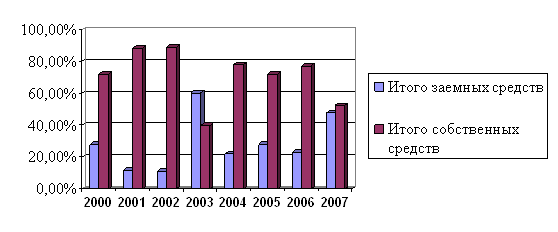

Рисунок 2.4 – Соотношение собственных и заемных средств

Из рисунка 2.4 можно сделать вывод что ОАО «Снежка» практически весь период вело весьма осторожную политику в области управления заемным капиталом: заемных средств практически всегда было меньше, чем собственных. Однако, в последние годы эта тенденция не сохраняется. Инвестиции к началу 2007 года за счет заемных средств и тяжелое финансовое положение изменили эту пропорцию.

Баланс является абсолютно ликвидным, если:

А1>П1, то наиболее ликвидные активы равны наиболее срочным обязательствам или перекрывают их;

А2>П2, то быстрореализуемые активы равны краткосрочным пассивам или перекрывают их;

АЗ>ПЗ, то медленно реализуемые активы равны долгосрочным пассивам или перекрывают их;

А4<П4, то постоянные пассивы равны труднореализуемым активам или перекрывают их.

По данным таблицы 1 (приложение 9) соотношение А1>П1 не соблюдается на протяжении всей деятельности предприятия ООО «Птицефабрика Снежка», то есть наиболее ликвидные активы (денежные средства) не покрывают наибо-лее срочные обязательства (кредиторская задолженность). К тому же в 2003г. нарушается и соотношение А2>П2.

По этому утверждению можно было бы сказать о низкой платежеспособ-ности предприятия, но сельхозпредприятие имеет некоторые особенности.

Чтобы считаться абсолютно ликвидным предприятие должно гак же при-держиваться некоторых оптимальных значений (приложение 9 таблица 2).

Коэффициент общей текущей ликвидности показывает, на сколько пред-приятие в состоянии расплатиться по краткосрочным обязательствам, не реали-зуя постоянные активы. Причем этот коэффициент должен находиться в преде-лах от единицы до двух (иногда трех). Превышение оборотных средств над краткосрочными обязательствами более, чем в два (три) раза, считается также не желательным, поскольку это может свидетельствовать о нерациональной структуре капитала.

В рассматриваемых годах данное значение поддерживается: 2001г. -1,18, 2002г. - 1,63 и 2003г. - 1,38. Поэтому, если предприятие направит все свои обо-ротные активы на погашение долгов, оно ликвидирует свою кредиторскую за-долженность и у него останется запас для дальнейшей деятельности.

Запас (чистые оборотные активы) = Оборотные активы - НДС - краткосрочные обязательства (1)

Этот запас в 2001г. равен 3020 тыс. рублей, в 2002г. - 41068 тыс. рублей, в 2003г. - 26302 тыс. рублей, в этом случае предприятие будет считаться плате-жеспособным и устойчиво функционирующим хотя бы теоретически.

Коэффициент абсолютной ликвидности показывает, что предприятие за счет денежных средств должно покрывать 20-40% краткосрочных обязательств. Однако в нашем случае в 2001г. за счет наиболее ликвидных активов покрыва-лось только 2%, причем он снизился до 1% в 2002г. и до 0,3% в 2003 г.

Если рассматривать коэффициент критической ликвидности, где за счет дебиторской задолженности должно покрываться более 70% краткосрочных обязательств, то можно сделать следующие выводы: в 2001г. только 20% по-крывалось за счет дебиторской задолженности, к тому же наблюдается пони-жение в 2002г. до 14%, а в 2003г. до 9%. Это бесспорно свидетельствует о том, что предприятие абсолютной ликвидностью не обладает.

Проанализируем количественную характеристику финансовой устойчивости ООО «Птицефабрика Снежка» (табл. 2.4)

Охарактеризуем полученные показатели: Значение коэффициента абсолютной ликвидности в 2003 г. означает, что каждый день подлежит погашению 2% краткосрочных обязательств, в дальнейшем этот коэффициент понижается и в 2004 г. он составляет 0,005, что также ниже нормативного значения, а на конец 2005 г. этот коэффициент становится равным 0,003, что говорит о том, что ежедневно будет погашаться всего 0,3% краткосрочных обязательств.

Коэффициент текущей ликвидности также меньше нормативного значения, и он постоянно уменьшается с 0,21 в 2003 г. до 0,1 в 2005 г.

Это говорит о том, что с каждым годом организация в ближайшей перспективе может погасить всё меньшую долю задолженности.

Таблица 2.4 – Динамика показателей платежеспособности ООО «Птицефабрика Снежка», 2003 – 2005 гг.

| Показатели | Норматив | 2003г. | 2004г. | 2005г |

Отклонение 2005 от 2003 (+, -) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Коэффициент абсолютной ликвидности | 0,2-0,5 | 0,02 | 0,005 | 0,003 | -0,017 |

| Коэффициент текущей ликвидности | ≥ 1 | 0,21 | 0,15 | 0,1 | -0,11 |

| Коэффициент покрытия | ≥2 | 1,05 | 1,45 | 1,27 | +0,22 |

| Коэффициент общей платежеспособности | ≥2 | 0,70 | 1,6 | 1,38 | -0,32 |

| Коэффициент автономии | ≥0,5 | 0,40 | 0,77 | 0,72 | +0,32 |

Так, если в 2003 г. она могла погасить 21%, в 2004 – 15%, а в 2005 г всего лишь 10%. Это может способствовать разорению организации, а также тому, что ей перестанут давать кредиты.

Коэффициент покрытия показывает, что текущие активы в незначительной степени могут покрывать краткосрочные обязательства, т.к. этот коэффициент также меньше нормативного значения.

Коэффициент автономии показывает, что предприятие в 2005 г. почти на 72 % зависимо от кредиторов. На конец 2005 г. оборотные активы большей частью покрываются за счет заемных средств, чем собственных. По сравнению с 2003 г данный коэффициент увеличился на 32%. Все эти показатели к началу 2007 года ухудшились что ясно видно из рисунков 1-4 приложения 9.

Из рисунка 1 приложения 9 видно, что коэффициент абсолютной ликвидности весь анализируемый период ниже нормы. По рисунку 2 приложения 9 видны негативные тенденции по коэффициенту покрытия: в начале анализируемого периода он был выше нормы, а потом стал не достигать ее.

Несколько лучшее положение с коэффициентом общей платежеспособности (рисунок 3 приложения), вместе с тем общая платежеспособность ни разу не достигла норматива. (рисунок 4 приложения).

2.2.4 Оценка рентабельности

Немаловажными являются и коэффициенты рентабельности, представленные в таблице 2 (приложение 14), так как они показывают, на сколько прибыльна дея-тельность предприятия.

При расчете рентабельности можно использовать прибыль от продаж, ба-лансовую и чистую прибыль. Применительно к данному предприятию рассчи-тана только чистая рентабельность.

Рентабельность продаж показала, что в 2001г. каждые 100 рублей реали-зованной продукции принесли 4 рубля 19 копеек чистой прибыли. В 2002г. эта сумма увеличилась до 10 рублей 40 копеек, что связано с ростом спроса на продукцию предприятия, а в 2003 г. резко понизилась до 2 копеек.

Аналогична тенденция изменения рентабельности всего капитала: в 2001г. для получения 100 рублей прибыли предприятию потребовалось 7,84 рубля, в 2002г. - 8,75 рубля (может быть связано с ускорением оборота средств или ростом инфляции), в 2003г. - 0,01 рубля.

Такой уровень чистой прибыли в конечном счете может привести к тому что сроки окупаемости основных статей баланса будут резко повышаться. Дей-ствительно, собственный капитал предприятия в 2001 году окупится за 5,14 го-да, в 2002г. - за 8,9 года, в 2003г. - за 51,73 года. Период окупаемости основной капитала составит 3,79 года (2001г.), 7,31 года (2002г.) и 44,23 года (2003г.). Период окупаемости инвестиций 3,53 года (2001г.), 7,31 года (2002г.) и 44,23 года (2003г.). Окупаемость всего капитала составит 12,75 года (2001г.), 11,42 года (2002г.) и 71,73 года (2003г.)

В 2005 г. предприятие получило на 68,1% больше выручки, чем в 2003 г., что довольно хороший показатель.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |