| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Учебное пособие: Грошові розрахунки підприємств

Для відкриття поточного рахунка в іноземній валюті підприємство подає в банк ті самі документи, що і для відкриття поточного рахунка в національній валюті. Якщо поточний рахунок в іноземній валюті відкривається в тому самому банку, де відкрито поточний рахунок у національній валюті, підприємство подає тільки заяву про відкриття рахунка та картки зі зразками підписів і відбитком печатки.

За реорганізації підприємства (злиття, перетворення, відокремлення) необхідно переоформити рахунок. Для цього підприємство подає в установу банку такі самі документи, що і в разі створення підприємства. Якщо змінено назву підприємства, в установу банку подається заява власника рахунка, нова копія свідоцтва про державну реєстрацію та зміни до установчих документів. У разі зміни характеру діяльності власника рахунка в банк подається новий статут (положення).

Коли підприємство ліквідується, його основний рахунок переоформлюється на ім’я ліквідаційної комісії, для чого подається рішення про ліквідацію підприємства і нотаріально засвідчена картка зі зразками підписів уповноважених членів ліквідаційної комісії та відбитком печатки підприємства, що ліквідується. Ліквідаційна комісія вживає заходів для закриття додаткових рахунків.

Кредитні рахунки в іноземній валюті відкриваються вповноваженим банком у порядку, встановленому на договірній основі, юридичним особам — резидентам та нерезидентам — банківським установам. Кредитні рахунки призначені для обліку кредитів, наданих способом оплати розрахункових документів чи способом переказу кредитних коштів на поточний рахунок позичальника відповідно до умов кредитної угоди.

1.2. ФОРМИ БЕЗГОТІВКОВИХ РОЗРАХУНКІВ

1.2.1. Принципи організації розрахунків

Ефективність функціонування економіки в цілому і кожного окремого підприємства значною мірою залежить від організації розрахунків.

Перший принцип безготівкових розрахунків стосується обов’язкового зберігання підприємствами та установами грошових коштів на рахунках в установах банку (за винятком перехідних залишків у касі). Правовою базою для реалізації цього принципу є угода між підприємством і банком щодо розрахунково-касового обслуговування.

Другий принцип полягає в тім, що підприємствам надано право вибору установи банку для відкриття рахунків усіх видів (основного й додаткового) за згодою банку.

Третій принцип — принцип самостійного (без участі банків) вибору підприємствами форми розрахунків та закріплення їх у своїх договорах та угодах. Установи банків можуть тільки пропонувати своїм клієнтам застосовувати ту чи іншу форму розрахунків, ураховуючи специфіку діяльності та конкретні умови, які можуть скластися в процесі розрахунків.

Четвертий принцип — кошти з рахунка підприємства списуються за розпорядженням його власника. Ураховуючи можливість відкриття кількох рахунків, суб’єкт підприємницької діяльності визначає один з рахунків як основний. На ньому здійснюється облік заборгованості, яка списується безспірно.

П’ятий принцип стосується відкриття рахунків. Поточні рахунки підприємствам — суб’єктам підприємницької діяльності відкривають установи банків тільки за умови повідомлення про це податкового органу.

Шостий принцип полягає в терміновому здійсненні платежів. Момент здійснення платежу має бути максимально наближеним до часу відвантаження товарів, виконання робіт, надання послуг.

Сьомий принцип: платежі здійснюються в межах залишків коштів на рахунках платника або в межах наданого банківського кредиту.

Восьмий принцип: розрахунки між суб’єктами підприємницької діяльності можуть здійснюватись готівкою. При цьому постачальник — отримувач коштів повинен суму отриманої готівки провести через касову книгу і повернути її в повному обсязі на свій рахунок у банк. Використання готівки, пов’язане з виплатою заробітної плати, премій, винагород, матеріальної допомоги, дивідендів, провадиться тільки через її отримання з кас банків. Такий порядок дає змогу контролювати своєчасну сплату податків, внесків та інших обов’язкових платежів, розмір яких залежить від фонду оплати праці.

1.2.2. Розрахунки платіжними дорученнями

Платіжне доручення — це письмове доручення власника рахунка перерахувати відповідну суму зі свого рахунка на рахунок отримувача коштів.

Платіжні доручення застосовуються в розрахунках щодо місцевих, а також міжміських поставок за товари (роботи, послуги). Вони забезпечують максимальне наближення строків отримання товарно-матеріальних цінностей і здійснення платежу, прискорюють обертання оборотних коштів; запобігають виникненню кредиторської заборгованості в покупців.

Розрахунки платіжними дорученнями здійснюються також за нетоварними операціями. Це платежі до бюджету, цільових державних фондів; платежі кредитним установам, за банківськими позичками.

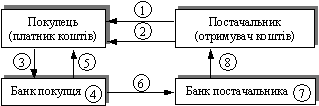

Розрахунки платіжними дорученнями здійснюються за такою схемою (рис. 1.1).

Рис. 1.1. Розрахунки платіжними дорученнями

1 — постачальник відвантажує продукцію (виконує роботи, послуги); 2 — постачальник виставляє рахунок-фактуру за продукцію, роботи, послуги; 3 — покупець подає до банку, що його обслуговує, платіжне доручення; 4 — банк покупця списує з його рахунка кошти; 5 — банк покупця повідомляє покупця — власника рахунка про списання коштів; 6 — банк покупця передає електронним зв’язком або надсилає платіжне доручення на відповідну суму до банку постачальника; 7 — банк постачальника (отримувача коштів) зараховує кошти на рахунок постачальника; 8 — банк постачальника повідомляє постачальника про надходження коштів на розрахунковий рахунок випискою з розрахункового рахунка.

Платіжне доручення банк приймає тільки в межах коштів на розрахунковому рахунку, крім доручень на перерахування до бюджету сум податків, зборів, обов’язкових платежів і внесків до державних цільових фондів.

Якщо постачальник (отримувач коштів) не має рахунка в банку або розрахунки між постачальником і покупцем платіжним дорученням неможливі, підприємство може виконати розрахунок гарантованим платіжним дорученням через підприємства зв’язку. Гарантовані платіжні доручення застосовуються у разі переказу коштів на виплату заробітної плати працівникам, що заготовляють сільськогосподарську продукцію в населених пунктах, де відсутні банківські установи.

Так само переказують окремим громадянам пенсії, заробітну плату, авторський гонорар, витрати, пов’язані з відрядженням, тощо. У таких випадках підприємство-платник виписує платіжне доручення, де визначено призначення вказаної суми, на підприємство зв’язку і передає його в банк. До доручення додаються бланки заповнених грошових переказів на отримувачів і загальний список отримувачів грошей.

Розрахунки платіжними дорученнями мають ряд позитивних сторін у порівнянні з іншими формами розрахунків, а саме:

— відносно простий і швидкий документооборот;

— прискорення руху коштів;

— можливість використання даної форми розрахунків за нетоварних платежів.

1.2.3. Розрахунки платіжними вимогами-дорученнями

Платіжні вимоги-доручення — це комбінований розрахунковий документ, який складається з двох частин. Верхня частина — вимога підприємства-постачальника до підприємства-покупця сплатити вартість товару, виконаних робіт, послуг. Нижня частина — доручення покупця (платника грошових коштів) банку, який його обслуговує, переказати належну суму коштів з його рахунка на рахунок постачальника. Цей розрахунковий документ заповнює постачальник (отримувач грошових коштів) і направляє покупцеві (платнику коштів). Покупець (платник коштів), коли він згоден оплатити товар (роботи, послуги), заповнює нижню частину цього документа і направляє його у свій банк (банк, який його обслуговує) для переказу акцептованої суми на розрахунковий рахунок постачальника.

Розрахунки платіжними вимогами-дорученнями застосовуються переважно в міжміських розрахунках за відвантажені товарно-матеріальні цінності, виконані роботи, надані послуги. Їх не застосовують стосовно розрахунків претензійного характеру навіть тоді, коли вони випливають із реальних відносин щодо поставки товарів і надання послуг.

Розрахунки платіжними вимогами-дорученнями можуть бути з акцептом або без акцепту. Платники мають право повністю відмовитися від акцепту платіжної вимоги-доручення, коли товари (послуги) не було замовлено; коли товари відвантажено не на погоджену адресу; коли їх доставлено з порушенням строку; коли вони недоброякісні, некомплектні; коли не погоджено ціну товару. Часткова відмова від акцепту платіжної вимоги-доручення можлива тоді, коли поряд із замовленими відвантажено і якісь додаткові товари; коли документально встановлено наявність недоброякісної або неукомплектованої частини товарів; у разі завищення цін, арифметичних помилок у товарно-транспортних документах тощо.

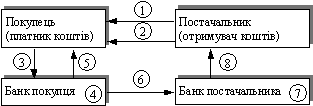

Основою відмови від акцепту може бути також порушення умов контрактів (угод). Про відмову від акцепту платник зобов’язаний у встановлений строк повідомити банк і постачальника, зазначивши причини відмови. Відмова від акцепту не приймається банком, якщо її недостатньо мотивовано або мотиви суперечать законодавству чи інструкціям банку. Розрахунок за допомогою платіжної вимоги-доручення здійснюється за схемою рис. 2.2.

Рис. 2.2. Розрахунок платіжною вимогою-дорученням

1 — постачальник відвантажує продукцію покупцеві; 2 — разом з документами на відвантажену продукцію постачальник передає платіжну вимогу-доручення на оплату; 3 — покупець передає платіжну вимогу-доручення в банк, який його обслуговує, для переказу коштів; 4 — банк покупця (платника коштів) списує з рахунка покупця кошти; 5 — банк покупця сповіщає випискою покупця — власника рахунка про списання коштів з його розрахункового рахунка; 6 — банк покупця направляє в банк постачальника платіжну вимогу-доручення; 7 — банк постачальника зараховує кошти на рахунок постачальника (отримувача коштів); 8 — банк постачальника сповіщає постачальника (власника рахунка) про надходження коштів на рахунок (випискою з розрахункового рахунка).

Розглянута форма розрахунків об’єднує розрахунки платіжними дорученнями і платіжними вимогами-дорученнями.

Позитивні її якості полягають у такому: вона більше відповідає фінансовим та господарським інтересам постачальників і покупців; зміцнює договірні відносини в господарстві; прискорює оформлення розрахункових документів; платіж здійснюється за згодою платника після попередньої перевірки розрахункових і товарно-транспортних документів постачальника.

1.2.4. Розрахунки чеками

Чек — письмове розпорядження платника своєму банку сплатити зі свого рахунка пред’явнику чека відповідну грошову суму.

У розрахунках між підприємствами застосовуються розрахункові чеки. Для отримання готівки з рахунків у банківських установах використовуються грошові чеки.

Розрахунковий чек — це документ стандартної форми з дорученням чекодавця своєму банкові переказати кошти на рахунок пред’явника чека (отримувача коштів). Розрахунковий чек, як і платіжне доручення, заповнює платник. На відміну від платіжного доручення чек передається платником підприємству — отримувачу платежу безпосередньо під час здійснення господарської операції. Отримувач платежу подає чек у свій банк для оплати.

Існує кілька видів розрахункових чеків: акцептовані, не акцептовані банком, з лімітованих і нелімітованих книжок. Останні застосовуються у місцевих розрахунках за отримані товари, надані послуги, у постійних розрахунках з транспортними організаціями (оплата фрахту), з підприємствами зв’язку.

Грошові чеки застосовуються тільки для отримання підприємствами з рахунків у банківських установах готівки для виплати заробітної плати, премій і винагород, дивідендів, коштів на відрядження, на господарські витрати.

Платником по чеку завжди є банк або інша кредитна установа. Право чекодавця — звертатися до банку з вимогою щодо оплати чека; обов’язок банку — виконати цю вимогу, виходячи з угоди між банком і клієнтом. Відповідно до чекової угоди клієнту дозволяється використовувати його власні, а також залучені кошти для оплати своїх чеків. Банк сплачує готівкою або безготівковим переказом коштів з рахунка чекодавця на рахунок пред’явника чека.

Чек як грошовий документ короткострокової дії не має статусу законного платіжного засобу. Обіг чеків не регулюється законодавством, а визначається потребою комерційного обороту. Через це розрахунки чеками мають умовний характер: видача боржником чека ще не означає оплати його зобов’язань перед кредитором. Зобов’язання погашається тільки після повної оплати чека банком-платником.

Чекова форма розрахунків потребує від банківської установи дотримання відповідних правил: банк зобов’язаний упевнитися в достовірності чека (форма, термін дії, відсутність виправлень, відповідність підпису чекодавця зразку підпису, який є в банківській установі). Чек може бути оплачений тільки тій особі, яку вказано в ньому (іменний чек); або пред’явнику, коли чек видано на пред’явника. Чекодавець не тільки несе відповідальність за оплату чека банком-платником, а й зобов’язаний забезпечити цей платіж, заздалегідь надавши банку необхідні кошти для покриття своїх чеків (кошти на рахунку чекодавця чи кредит). За видачу чека без покриття чекодавець несе відповідальність. Банк-платник, підпис якого на чеку відсутній, як правило, не несе відповідальності перед власником чека за його оплату, крім випадків, коли чек банком акцептовано.

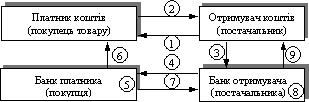

Розрахунок чеком здійснюється за схемою, наведеною на рис. 1.3.

Рис. 1.3. Розрахунок чеком

1 — постачальник передає товар покупцеві; 2 — покупець передає чек постачальнику; 3 — постачальник передає чек у свій банк; 4 — банк постачальника направляє чек для оплати в банк покупця; 5 — банк платника списує кошти з рахунка покупця товару; 6 — банк платника повідомляє платника про списання коштів; 7 — банк платника переказує банку постачальника відповідні кошти; 8 — банк постачальника зараховує кошти на рахунок постачальника; 9 — банк постачальника повідомляє постачальника про зарахування коштів на його рахунок.

Чекова форма розрахунків має певні переваги перед іншими формами. Це, передовсім, відносна швидкість розрахунків і надходження коштів на рахунок постачальника, що сприяє зменшенню дебіторської заборгованості. Принциповими недоліками такої форми розрахунків є недостатня гарантія платежу, оскільки на рахунку чекодавця може не бути потрібних коштів; неможливість розрахунків чеками на велику суму; складність оформлення чека.

1.2.5. Розрахунки акредитивами

Акредитив — це розрахунковий документ із дорученням однієї кредитної установи іншій здійснити за рахунок спеціально задепонованих коштів оплату товарно-транспортних документів за відвантажений товар.

Акредитив застосовується в розрахунках між постачальниками і покупцями. Документи постачальника оплачуються банком тільки на умовах, передбачених в акредитивній заяві покупця.

Коли використовують акредитивну форму розрахунків, оплата документів за відвантажений товар, надані послуги здійснюється або в банківській установі постачальника за рахунок коштів платника, там задепонованих для цієї мети, або в банку платника — так званий гарантований акредитив. Акредитивна форма розрахунку гарантує платіж постачальнику. Ця форма розрахунків застосовується за наявності угоди між постачальником і платником щодо такої форми розрахунків.

Постачальник подає в банк, що його обслуговує, заяву із зазначенням умов використання задепонованих коштів (власних або залучених). Акредитив відкривається для розрахунків тільки з одним конкретним постачальником. Його не можна використовувати для розрахунків з іншими постачальниками чи для виплати грошей готівкою. Чинність акредитива, як правило, не перевищує 15 днів з моменту відкриття. Платнику надано право змінювати умови акредитива, достроково відкликати невикористані кошти. Після повідомлення про відкриття акредитива постачальник відвантажує товар і не пізніше трьох робочих днів після цього подає в установу банку реєстри рахунків і транспортні або інші документи, які підтверджують відвантаження. Коли документи відповідають умовам акредитива, кошти того самого дня зараховуються на рахунок постачальника.

Існує кілька видів акредитивів.

Покритий — це такий акредитив, який передбачає попереднє депонування коштів. У цьому разі банк платника (банк-емітент) списує кошти з розрахункового рахунка платника і переказує ці кошти в банк постачальника (банк-виконавець) на окремий балансовий рахунок «Акредитив».

Депонування коштів в установі банку постачальника можна здійснити також і за рахунок кредиту, отриманого платником у банку-емітенті. Проте для кожного конкретного акредитива можна використати тільки одне джерело платежу, тобто виставляти акредитив частково за рахунок власних коштів, а частково за рахунок кредиту не дозволяється.

Непокритий — це акредитив, коли платежі постачальнику гарантує банк. У такому разі платник звертається до свого банку з клопотанням виставити для нього гарантований акредитив. Таке клопотання банк-емітент задовольняє тільки стосовно платоспроможних клієнтів і за умови встановлення між клієнтом і банком, який відкриває акредитив, кореспондентських відносин.

Відкриваючи гарантований акредитив, банк-емітент дає банку-виконавцю право списувати платежі на користь постачальника — отримувача коштів зі свого кореспондентського рахунка.

Відзивний — це акредитив, який може бути змінений або анульований банком-емітентом на вимогу покупця без попереднього погодження з постачальником. Але банк-виконавець повинен оплатити документи, які були виставлені постачальником і прийняті банком, до отримання останнім повідомлення про зміну чи анулювання акредитива.

Безвідзивний — це акредитив, який не можна змінити або анулювати без згоди постачальника, на користь котрого було відкрито акредитив.

Використання акредитивної форми розрахунків обумовлюється в угоді між постачальником і покупцем, в якій указують конкретні умови розрахунків за акредитивом, строк його дії, вид акредитива, спосіб його виконання, банк постачальника і покупця.

Підставою для відкриття акредитива платником є повідомлення постачальника про готовність до відвантаження товару. Для відкриття акредитива платник подає в банк заяву встановленого зразка з необхідними реквізитами (номер договору, згідно з яким відкривається акредитив; термін чинності акредитива; рахунок платника і банк, який його обслуговує; документи, згідно з якими здійснюються виплати за акредитивом; строк їх подання; вид акредитива та сума акредитива).

Закриття акредитива в банку постачальника здійснюється:

на заяву постачальника щодо відмови від дальшого використання акредитива до закінчення терміну його чинності;

після закінчення терміну чинності акредитива;

на заяву покупця про відкликання акредитива повністю або частково.

Акредитив закривається в день отримання повідомлення від банку-емітента.

Невикористана сума акредитива повертається банку платника для зарахування на рахунок, з якого депонувалися кошти.

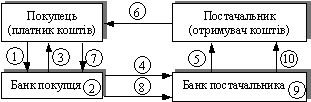

Схему здійснення рахунків з використанням акредитивної форми наведено на рис. 1.4.

Рис. 1.4. Розрахунок з використанням акредитива

1 — покупець доручає банку, що його обслуговує, відкрити акредитив; 2 — банк покупця відкриває акредитив; 3 — банк покупця сповіщає покупця про відкриття акредитива; 4 — банк покупця повідомляє банк постачальника про відкриття акредитива постачальнику на конкретну суму; 5 — банк постачальника сповіщає постачальника про відкриття акредитива; 6 — відвантаження товару; 7 — покупець повідомляє банк про виконання умови акредитива, тобто дає наказ на розкриття акредитива; 8 — банк покупця переказує банку постачальника суму коштів з акредитива; 9 — банк постачальника зараховує кошти на рахунок постачальника; 10 — банк постачальника повідомляє про це свого клієнта.

Акредитивна форма розрахунку дає постачальнику впевненість, що відвантажений товар буде своєчасно оплачено.

Для постачальників (отримувачів коштів) акредитивна форма розрахунків надійна, відносно проста і приваблива, оскільки гарантує оплату.

Покупцям розрахунки з використанням акредитива не вигідні, бо на певний час кошти вилучаються з обороту, що погіршує фінансове становище підприємств-покупців.

1.2.6. Вексельна форма розрахунків

Вексельна форма розрахунків — це розрахунки між постачальником (отримувачем коштів) і покупцем (платником коштів) з відстрочкою платежу, які оформлюються векселем.

Вексель — це письмове безумовне зобов’язання, боргова розписка стандартної форми, що дає право її власнику вимагати сплати визначеної у векселі суми від особи, яка видала вексель, у відповідний строк і у відповідному місці.

Правовою основою вексельного обігу в Україні є законодавчі, нормативні акти, розроблені згідно з положенням Єдиного вексельного закону, ухваленого Женевською вексельною конвенцією 1930 року.

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |