| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Курсовая работа: Социальная политика Российской Федерации

· негосударственные пенсионные фонды – формируют накопительную часть трудовой пенсии, организуют процесс инвестирования путем заключения договоров доверительного управления с управляющими компаниями;

· государственная управляющая компания (ГУК) – осуществляет инвестирование средств пенсионных накоплений граждан, не воспользовавшихся правом выбора управляющей компании, а также выбравших государственную управляющую компанию в качестве управляющей компании;

· управляющие компании (УК) – инвестируют средства пенсионных накоплений;

· специализированный депозитарий – осуществляет контроль за соответствием деятельности управляющих компаний по управлению средствами пенсионных накоплений требованиям законодательства, нормативным документам и инвестиционной декларации; уведомляет соответствующие контролирующие органы о возможных проблемах и некорректных действиях; ведёт учет ценных бумаг и учет перехода прав на ценные бумаги, приобретенные в результате инвестирования средств пенсионных накоплений; осуществляет контроль за стоимостью чистых активов, находящихся в управлении УК, за перечислением в ПФР средств на выплаты гражданам за счет средств пенсионных накоплений. [10]

Основные особенности пенсионной реформы

1. Долгосрочный демографический прогноз свидетельствует об ускорении процесса старения населения страны после 2007 года. Естественно, что увеличение численности пенсионеров будет сопровождаться снижением числа работающих, осуществляющих платежи в пенсионную систему. Поэтому сохранение распределительного принципа финансирования пенсий в перспективе могло привести к ухудшению финансового состояния пенсионной системы и еще большему снижению уровня выплачиваемых пенсий.

Комбинация базового, страхового и накопительного элементов дает возможность разделить ответственность за пенсионное обеспечение граждан между государством и самими работниками. Государство отвечает за размер базовой части пенсии, а размер страховой и накопительной составляющих зависит от величины заработков работника. Также для граждан предусмотрена возможность увеличения трудовой пенсии за счет возможности инвестирования накопительной части пенсии.

Принцип солидарности поколений, использовавшийся в предыдущей модели, в новой пенсионной системе сохранен для того, чтобы Пенсионный фонд России был в состоянии поддерживать обязательства перед уже существующими пенсионерами и лицами, которые выйдут на пенсию в ближайшее время. Однако при этом суммы перечислений в Пенсионный фон, производимые за каждого работника, фиксируются на их личных счетах с тем, чтобы в будущем была возможность определить обязательства государства перед конкретным работником по выплате страховой части трудовой пенсии и накопительную составляющую будущей пенсии работника.

2. Новым пенсионным законодательством установлены и новые требования к трудовому стажу. Для получения базовой пенсии (это минимальная гарантированная пенсия) достаточно 5 лет страхового стажа. Если в действующей ранее пенсионной системе отработанными годами определялось, какой процент от учитываемой зарплаты работник может получить в виде пенсии, то в новой модели при расчете пенсии основным показателем станет сумма перечисленных в течение всей трудовой деятельности работника страховых взносов, учтенная на его лицевом счете. Соответственно, чем больше заработок и чем больше налоговых отчислений делал за него работодатель - тем больше пенсия работника.

3. В новой пенсионной модели предложена принципиально новая схема индексации пенсий. В основе ее - прогноз темпов инфляции и роста заработной платы на планируемый год. По этим показателям и с учетом прогнозируемых доходов пенсионной системы и будет определяться размер индексации на год, утверждаемый в бюджете, для того, что бы к факту наступления пенсионных оснований, размер пенсии соответствовал уровню жизни.

4. В рамках пенсионной реформы к формированию накопительной части трудовой пенсии привлекаются частные компании. С 2003 года по желанию застрахованного лица инвестирование средств, направленных на формирование накопительной части его пенсии, может осуществлять одна из частных управляющих компаний, из числа отобранных по конкурс, а с 2004 г. в качестве страховщиком кроме Пенсионного фонда России начали выступать и негосударственные пенсионные фонды. С этого момента застрахованное лицо вправе отказаться от формирования накопительной части в Пенсионном фонде России и передать свои пенсионные накопления в негосударственный пенсионный фонд.[11]

2.2 Виды пенсионных фондов

Согласно пункту 1 Положения о Пенсионном фонде Российской Федерации, утвержденного постановлением Верховного Совета Российской Федерации от 27 декабря 1991 года (с последними изменениями), Пенсионный фонд Российской Федерации является самостоятельным финансово-кредитным учреждением и создан в целях государственного управления финансами пенсионного обеспечения в Российской Федерации.

В соответствии с положениями статьи 5 Федерального закона от 15 декабря 2001 года (с последними изменениями) "Об обязательном пенсионном страховании в Российской Федерации" Пенсионный фонд Российской Федерации является государственным учреждением и осуществляет функции страховщика в системе обязательного пенсионного страхования.

При этом Пенсионный фонд Российской Федерации имеет свой бюджет, ежегодно утверждаемый федеральным законом, средства которого являются федеральной собственностью, не входят в состав других бюджетов и изъятию не подлежат. Кроме того, вышеуказанным Федеральным законом устанавливается, что Пенсионный фонд Российской Федерации и его территориальные органы составляют единую централизованную систему органов управления средствами обязательного пенсионного страхования в Российской Федерации, в которой нижестоящие органы подотчетным вышестоящим.

Конституционный Суд Российской Федерации в постановлении от 25 июня 2001 года "По делу о проверке конституционности Указа Президента Российской Федерации от 27 сентября 2000 года "О мерах по совершенствованию управления государственным пенсионным обеспечением в Российской Федерации" в связи с запросом группы депутатов Государственной Думы" определил, что Пенсионный фонд Российской Федерации наделен публично-властными полномочиями по обеспечению конституционного права на государственную пенсию, в том числе полномочием по назначению указанных пенсий.

Таким образом, Пенсионный фонд Российской Федерации является государственным учреждением, наделенным публично-властными полномочиями и имеющим специальную правоспособность.

Руководство Пенсионным фондом Российской Федерации осуществляется Правлением ПФР, которое возглавляет Председатель Правления. Правление ПФР проводит свою деятельность по государственному управлению средствами обязательного пенсионного страхования в Российской Федерации в соответствии с действующим законодательством Российской Федерации.

Согласно ФЗ РФ от 7 мая 1998 года (с последними изменениями) "О негосударственных пенсионных фондах", негосударственный пенсионный фонд – особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительными видами деятельности которой являются:

· деятельность по негосударственному пенсионному обеспечению участников фонда в соответствии с договорами негосударственного пенсионного обеспечения (НПО);

· деятельность в качестве страховщика по обязательному пенсионному страхованию в соответствии с Федеральным законом от 15 декабря 2001 г. N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" и договорами об обязательном пенсионном страховании (ОПС);

· деятельность в качестве страховщика по профессиональному пенсионному страхованию в соответствии с федеральным законом и договорами о создании профессиональных пенсионных систем.

Следует различать два основных направления деятельности негосударственных пенсионных фондов:

1. Деятельность по обязательному пенсионному страхованию – учет, приумножение средств пенсионных накоплений и выплата накопительной части государственной пенсии по старости.

Работа негосударственного пенсионного фонда очень похожа на работу Пенсионного фонда РФ (ПФР). Негосударственный пенсионный фонд также как Пенсионный фонд России аккумулирует средства пенсионных накоплений, организует их инвестирование, учет, назначение и выплату накопительной части трудовой пенсии. Негосударственные пенсионные фонды созданы в рамках проводимой в России пенсионной реформы.

2. Негосударственное (добровольное) пенсионное обеспечение – негосударственный пенсионный фонд аккумулирует добровольные взносы граждан и приумножает их, а затем выплачивает при выходе на пенсию.

В данном случае работа негосударственного пенсионного фонда очень похожа на обычный вклад в банке, только деньги выплачиваются в виде пенсии после выхода на пенсию.[13]

Таким образом, негосударственные пенсионные фонды участвуют в двух уровнях пенсионного обеспечения: накопительной части государственной пенсии и добровольной негосударственной пенсии.

По состоянию на февраль 2009 года в России действуют 133 негосударственных пенсионных фонда, осуществляющих деятельность по обязательному пенсионному страхованию.[13]

Важнейшим условием обеспечения сохранности и прироста пенсионных накоплений является их правильное инвестирование. Пенсионный фонд России и НПФ инвестируют пенсионные накопления граждан через управляющие компании, допущенные для инвестирования средств пенсионных накоплений.Государственная управляющая компания (ГУК) назначена Постановлением Правительства РФ – это Внешэкономбанк. Государственная управляющая компания имеет право инвестировать пенсионные накопления только в государственные ценные бумаги и ипотечные ценные бумаги, гарантированные государством. Главная цель работы ГУК – обеспечить сохранность средств пенсионных накоплений и держать государственные ценные бумаги до погашения. [13]

Частные управляющие компании (ЧУК), как и государственная, по договорам доверительного управления средствами пенсионных накоплений (СПН) с ПФР обязаны осуществлять управление СПН в строгом соответствии с требованиями законодательства в целях обеспечения права застрахованных лиц на накопительную часть пенсии.

Частные управляющие компании могут использовать более широкий перечень финансовых инструментов, включая акции и облигации предприятий, паи индексных инвестиционных фондов. Но в то же время это должны быть только высоконадежные и наименее рискованные активы, что послужит дополнительной гарантией сохранности и прироста средств пенсионных накоплений граждан.

Работать со средствами пенсионных накоплений допускаются лишь ЧУК, прошедшие конкурсный отбор Министерства финансов РФ.

В ЧУК передаются средства пенсионных накоплений на основании заявления застрахованного лица, в государственную – без заявления, по умолчанию (не воспользовавшихся правом выбора). [13]

В Пенсионном фонде России застрахованное лицо выбирает один из инвестиционных портфелей, указанных в договоре доверительного управления, заключенном между управляющей компанией и Пенсионным фондом России. При изменении инвестиционной обстановки компания будет принимать свои решения только в рамках инвестиционного портфеля, указанного в договоре.

НПФ заключает договор о доверительном управлении, как правило, с несколькими управляющими компаниями. Фонд имеет возможность оперативно реагировать на изменение инвестиционной обстановки, меняя размер пенсионных накоплений, направляемых в ту или иную управляющую компанию.

К инвестиционному портфелю негосударственного пенсионного фонда предъявляются такие же требования и на него накладываются такие же ограничения, какие установлены для управляющих компаний, работающих с Пенсионным фондом России.[13]

3. Анализ состояния пенсионной системы

3.1 Финансовое состояние пенсионной системы и его среднесрочные перспективы

Согласно прогнозу на ближайшую и среднесрочную перспективу дефицит распределительной составляющей бюджета ПФР постоянно увеличивается. Таким образом, изменения в налоговом законодательстве существенно ухудшили текущее финансовое положение распределительной составляющей пенсионной системы и неблагоприятно отразятся на состоянии бюджета Пенсионного фонда Российской Федерации в средне- и долгосрочной перспективе. Основной причиной выступает институциональный кризис пенсионной системы, системы доходов населения и мотивационных установок россиян к зарабатыванию пенсионных прав. Вопрос состоит в том, что финансовое состояние пенсионной системы любой страны зависит от значительного количества факторов: прежде всего – экономической ситуации, демографического развития и эффективности управления пенсионной системой. Их взаимовлияние требует многовариантных расчетов и учета значимости каждого из этих факторов. Например, изменение возрастной структуры населения России по основным характеристикам совпадает с общемировыми тенденциями. Демографическое старение населения страны вызвано, в первую очередь, снижением рождаемости и уменьшением доли и численности занятого населения (сужением основания возрастной пирамиды). В то же время, в отличие от развитых стран, в России особенности возрастной структуры смертности (повышенная смертность в трудоспособных возрастах) усугубляют эту неблагоприятную тенденцию и приводят к сокращению и без того уменьшающейся численности населения в трудоспособных возрастах. [14] В этой связи рост пенсионной нагрузки, прогнозные оценки ее дальнейшего увеличения входят в число основных долгосрочных факторов, отрицательно влияющих на финансовую стабильность пенсионной системы: если в 1990 году на одного пенсионера приходилось 2,3 работающих, то в 2005 году – 1,8, в 2010 году – 1,7, а в 2015 году – 1,6 (см. Приложение 3 [13]). По оценкам экспертов Всемирного банка, при всех макроэкономических сценариях развития экономики страны и тенденции увеличения коэффициента пенсионной нагрузки пенсионная система России будет находиться в состоянии существенного финансового дисбаланса и, прежде всего, в условнонакопительном компоненте, который составит от 1 до 2,5% ВВП.

3.2 Принципиальные установки построения эффективной системы пенсионного страхования

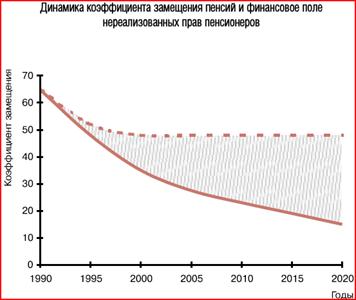

Важнейшими ориентирами при построении национальных систем пенсионного обеспечения, по мнению специалистов Международной организации труда, являются: экономическая и финансовая доступность, индивидуальная справедливость и социальная эффективность. Экономическая и финансовая доступность означает, что взносы должны быть доступны как для работодателей, так и для работников, с тем чтобы они могли принимать участие в системах социального страхования. Для этого предусматривается оптимальное и справедливое распределение нагрузки между плательщиками страховых взносов и получателями пенсий и пособий, между различными группами страхователей. Индивидуальная справедливость подразумевает эквивалентность (или, по крайней мере, жесткую зависимость) объема участия застрахованного в финансировании системы и прав на получение денежных выплат и услуг по социальному страхованию. Социальное страхование – это система, сутью которой являются страховые формы резервирования части заработной платы. Из этого вытекают следующие принципиальные положения: страховые пенсии получают те, кто делал взносы (или их иждивенцы); те, кто больше внес взносов, должен получать большую по размеру пенсию. Другими словами: размер пенсии должен позволять избегать нищеты, обеспечивать для пенсионеров достойный уровень жизни. Анализ свидетельствует о том, что ни одному из вышеуказанных принципиальных подходов пенсионная система России в настоящее время не соответствует. Так, финансовое бремя несут только работодатели, для многих категорий которых платежи являются чрезмерными. Особенно это проявляется по отношению к дисциплинированным плательщикам взносов по единому социальному налогу, которые являются законопослушными работодателями, выплачивающими значительную по объему заработную плату. И напротив, значительная часть работодателей (до 40–50% их численности) пользуются либо льготными режимами (малый бизнес, сельскохозяйственное производство), либо выплачивают значительную часть заработной платы (до 60–80%) в "конвертах". Это позволяет им "экономить" на пенсионном страховании, но при этом не принимается во внимание тот факт, что их работники не смогут при такой "экономии" заработать приемлемую по размеру пенсию. Нарушение первого принципа – оптимального и справедливого распределения нагрузки между плательщиками страховых взносов и получателями пенсий – вызывает нарушение второго принципа – индивидуальной справедливости при построении пенсионной системы. Эквивалентность взносов и пенсионных выплат соблюдается только для сравнительно узкого слоя граждан, заработная плата которых близка к средней заработной плате по стране. Для работников с высокой заработной платой эквивалентность взносов и выплат не соблюдается. Для оценки соотношения заработной платы и размеры пенсии воспользуемся коэффициентом замещения пенсий (отношение пенсии к средней заработной плате). Коэффициент замещения пенсий у данной категории работников составляет всего 5–15% от размера их заработной платы. В этой связи ситуация в пенсионном обеспечении России такова, что и средний размер пенсии составляет всего 27,5% от средней заработной платы, что примерно в два раза меньше величин, рекомендованных международной организацией труда. Более того, сложившаяся тенденция развития пенсионной системы России в средне- и долгосрочной перспективе будет все более ухудшать положение пенсионеров. По прогнозам Пенсионного фонда Российской Федерации, уже в 2008 году коэффициент замещения снизится до 22–24% от средней заработной платы. Что касается обеспечения минимальных гарантий участникам пенсионной системы – соблюдение принципа социальной эффективности – то и тут положение нельзя признать удовлетворительным. Средняя пенсия по своему размеру составляет всего 108% от прожиточного минимума пенсионера, а по большинству регионов Крайнего Севера и приравненных к ним территорий ее величина аномально низка – 70–80% от прожиточного минимума пенсионеров. Более 40% пенсионеров получают пенсию, которая не обеспечивает прожиточного минимума пенсионера. Как видно, серьезное нарушение баланса интересов застрахованных и страхователей, с одной стороны, и получателей пенсий – с другой, что не позволяет в итоге обеспечивать гарантию Приемлемого уровня "замещения" заработной платы при наступлении старости и инвалидности. Это является (наряду с неблагоприятной демографической ситуацией) основной причиной системного кризиса пенсионной системы России, в которой финансовая нестабильность системы выступает его следствием. Так, несоблюдение принципа строгой зависимости формирования страховых пенсионных прав и размера пенсии приводит к значительному снижению объемов финансовых ресурсов и недопустимому нивелированию дифференциации размеров пенсии. Во многом это связано с существующей финансовой моделью пенсионного обеспечения, в которой значительная часть ресурсов (30% от их объема), направляемая на так называемую базовую пенсию, расходуется на выравнивание пенсий и выполнение функции социальной пенсии. Еще одним каналом отвлечения ресурсов является накопительная часть пенсионной системы, в которой участвуют работающие граждане моложе 1967 года рождения. Таким образом, анализ текущего финансового состояния исполнения бюджета Пенсионного фонда Российской Федерации и актуарный прогноз на долгосрочную перспективу показывают резкое углубление негативных тенденций в развитии пенсионной системы, обусловленных, прежде всего, угрозой потери финансовой устойчивости и ее самостоятельности (автономности) в связи с грядущим ухудшением демографической ситуации в стране и несовершенством финансового механизма пенсионной системы. Неблагоприятные тенденции с финансовым обеспечением пенсионной системы страны будут негативно сказываться на темпах роста размеров пенсий, которые уже в настоящее время недопустимо малы. Материальное положение большинства пенсионеров при выходе на пенсию существенно понижается (в 3, а то в 5 и 6 раз), что приводит к изменению их социального статуса, вызывает угрозы и риски реально попасть в категорию маргиналов, а через два-три года стать бедными, а то и нищими. Например, высококвалифицированный специалист, зарабатывающий 30–40 тысяч рублей в месяц, при выходе на пенсию может рассчитывать на пенсию, размер которой не превысит 2700–2900 рублей, т.е. будет вынужден практически в одночасье снизить свой потребительский спрос более чем в 10–12 раз. Его социальный статус подвержен риску существенного понижения. Социологические исследования свидетельствуют о том, что почти у 90% пенсионеров размеры пенсии недостаточны для покупки одежды и обуви, у 60% – не хватает пенсии для приобретения необходимых лекарств. В конечном итоге низкие уровни доходов пенсионеров крайне угнетающе воздействуют на их психологическое состояние, являются причиной серьезных стрессов, социальной апатии, а зачастую и психологических срывов людей, переживающих подобные изменения в своем образе жизни. [14] Следует отметить, что во многих странах базовые пенсии, которые играют роль социальной пенсии, финансируются из бюджета, а не за счет пенсионных взносов, финансовые же ресурсы, направленные на накопительную часть пенсии, на переходный период также дотируются государством. Это связано с тем, что необходимо обеспечивать выполнение накопленных обязательств по старым пенсионным законам, а поэтому изыскивается специальный финансовый источник для этих целей. В России введение новых пенсионных законов существенно урезало (с финансовой точки зрения) ранее накопленные пенсионные права граждан. Так, отвлечение финансовых ресурсов на накопительную часть пенсий приводит к существенному уменьшению размеров пенсий нынешним поколениям пенсионеров и это будет продолжаться еще на протяжении 20–25 лет. Другими словами: все финансовые издержки переходного периода несут нынешние пенсионеры. Это не позволит не только в ближайшее время, но и в среднесрочной перспективе одновременно обеспечить повышение минимальных размеров пенсий до уровня прожиточного минимума и сформировать право на страховую пенсию в размерах, соответствующих финансовому вкладу большинства застрахованных работников. Цели пенсионной реформы 2002 года не только не будут достигнуты, их результаты будут для пенсионеров еще более несправедливыми, чем до реформы, уменьшится и социальная эффективность пенсионной системы (см. Приложение 4 [13]). Как показывают расчеты и видно из графика, для значительной доли пенсионеров, заработная плата которых была в период трудовой деятельности выше средней заработной платы по стране, государство обеспечивает реализацию пенсионных прав в неполном размере. Диапазон нереализуемых прав составляет 30–60% от тех объемов страховых сумм, которые были накоплены в течение трудового периода, и в дальнейшем положение будет все более ухудшаться. В итоге в России пенсионная формула и задаваемые ею параметры распределения финансовых ресурсов приводят к "сплющиванию" страховых пенсий намного большему, чем это можно позволить для работающих, и подрывает мотивацию к зарабатыванию страховых пенсий у застрахованных работников. [14]

Заключение

При обсуждении проблем пенсионного реформирования России обычными в последние годы стали заявления и оценки отечественных и зарубежных экспертов о быстром ухудшении демографической ситуации в стране, о недостатке финансовых ресурсов у государства, необходимости увеличения фонда накопления в экономике за счет накопительной части пенсии и т.д.

Отсутствие должного анализа проверенных мировой практикой путей реформирования пенсионной системы в конечном итоге приводят к социально неприемлемым результатам и финансовой неустойчивой пенсионной системе, которая требует коренной модернизации. В следствии этого "упрощенный" подход к реформированию пенсионной системы со стороны научного сообщества и властных структур "уводит" от основных проблем формирования эффективных механизмов пенсионного страхования. В их кругу следующие важнейшие направления:

· формирование эффективных механизмов по обеспечению достойных размеров пенсий и накапливаемых сумм страховых взносов;

· законодательное разграничение финансовых ресурсов на нестраховые (базовые) и страховые пенсии по обязательному социальному страхованию с привлечением ресурсов федерального бюджета для финансирования базовых пенсий;

· формирование страховых механизмов профессиональных пенсий и дополнительного пенсионного страхования работающих пенсионеров.

Таким образом, с начала периода пенсионных реформ (с 1990 г.) по настоящее время

сформировать эффективную систему пенсионного страхования в России все еще не удалось. Основную задачу, которую предстоит решить в ближайшей перспективе, исполнительная власть видит в увеличении базовых пенсий до прожиточного минимума. Хотя решение этой задачи само по себе и правильное, но оно заслоняет постановку и решение задачи более высокого уровня – формирование пенсионного страхования, которое могло бы предоставить возможность для работников и их работодателей с помощью страховых взносов

обеспечить себе пенсию, сопоставимую с заработной платой – 40–65% от размера заработной платы. Решение проблемы финансовой устойчивости пенсионной системы России возможно исключительно на основе пенсионного страхования, вовлечения в этот процесс самих работников и установления жестких законодательных правил по увязке объема взносов и размеров пенсий. При этом законодательство, касающееся реформирования пенсионной системы, должно носить общий, комплексный, а не частичный характер. При проработке отдельных сценариев развития пенсионного обеспечения с помощью актуарных расчетов, т.е. анализа демографической статистики, создание математической модели для перспективы развития финансового положения страны, необходимо применить эффективные страховые экономические механизмы. Формирование эффективной системы пенсионного страхования потребует применения всего потенциала государственной власти для обеспечения должного контроля за деятельностью пенсионной системы в целом.

Список использованной литературы

1. Указ Президента Российской Федерации от 29 декабря 1991 г. № 341 "Основные положения программы приватизации государственных и муниципальных предприятий на 1992 год" // Собрание законодательства Российской Федерации. — 1991 г.

2. Указ Президента Российской Федерации от 14 августа 1992 г. № 914 "О введении в действие системы приватизационных чеков в РФ" // Собрание законодательства Российской Федерации. – 1992 г.

3. Указ Президента Российской Федерации от 24 декабря 1993 г. № 2284 "О Государственной программе приватизации государственных и муниципальных предприятий в Российской Федерации" // Собрание законодательства Российской Федерации. – 1993 г.

4. Постановление Верховного Совета РСФСР от 22 декабря 1990 г. № 442-1 "Об организации Пенсионного фонда РСФСР"// Собрание законодательства РСФСР. – 1990 г

5. Социальная работа: теория и практика: Учеб. Пособие / Отв. ред. д.и.н., проф. Е.И. Холостова, д.и.н. А.С. Сорвина. – М.: ИНФРА-М, 2004.

6. Россию судит ЕвроСуд за пенсию ниже прожиточного минимума// За права человека. - 2008. - №62. – Режим доступа: http://www.zaprava.ru/content/view/1424/2/.

7. Перспективы социальных реформ в России // Интегрум. – 2008. – № 032. – Режим доступа: http://www.integrum.ru/Images/articles_author/analitika/social_reforms.pdf.

8. Пенсионная система России // Негосударственный пенсионный фонд "Транснефть". – 2010.– Режим доступа: http://www.npf-transneft.ru/prog_pension.

9. Пенсионная система России // Негосударственный Пенсионный Фонд "Телеком-Союз". – 2009.– Режим доступа: http://www.npfts.ru/pension_system/organization.

10. Пенсионная реформа в России // Государственная корпорация "Банк развития и внешнеэкономической деятельности (Внешэкономбанк)". – 2006.– Режим доступа: http://www.veb.ru/ru/agent/pension/review.

11. Основные особенности пенсионной реформы // Негосударственный Пенсионный Фонд "Глобэкс". – 2009.– Режим доступа: http://npfglobex.ru/plus_new_system.

12. Распределение населения по возрастным группам // Федеральная служба государственной статистики. – 2006.– Режим доступа: http://www.gks.ru/wps/portal/OSI_N/DEM#.

13. Виды пенсионных фондов. Справка // Российское агентство международной информации РИА Новости. – 2006.– Режим доступа: http://www.rian.ru/pension_spravki/20090427/169336450.html.

14. Роик В.С. Проблемы пенсионной системы России // Журнал "Пенсионные фонды и инвестиции". - 2008. - № 5.

15. Завражин К. Жить по-человечески // Российская газета. - 2008. - № 4585

16. Базовая и страховая часть пенсии будут объединены //Информационное агентство АПИ. –2010. – Режим доступа: http://www.apiural.ru/soc/?art=57140.

17. Экономика социальной сферы //Министерство экономического развития РФ. –2010. – Режим доступа: http://www.economy.gov.ru/minec/activity/sections/ecoSocSphere/.

ПРИЛОЖЕНИЯ

Приложение 1

Приложение 2

| Численность постоянного населения по возрасту Российской Федерации | ||||||

| 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | |

| Всего в трудоспособном возрасте (16-59 для мужчин), (16-54 для женщин) | 84799615 | 85352066 | 86263262 | 87172272 | 88039799 | 88515469 |

| лица старше трудоспособного возраста | 30441735 | 30539802 | 30400071 | 30138100 | 29876664 | 29859752 |

| 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 |

| 89205653 | 89895576 | 90218302 | 90328244 | 90151581 | 89751627 | 89265887 |

| 29642952 | 29258543 | 29160655 | 29108597 | 29350807 | 29759905 | 30097092 |

Приложение 3

Динамика изменения демографических показателей в России

| Показатели | 1990 г. | 1995 г. | 2000 г. | 2005 г. | 2010 г. | 2015 г. |

|

Доля населения старше трудоспособного возраста в общей численности населения, в % |

18,7 | 20,2 | 20,7 | 20,4 | 21,9 | 23,9 |

|

Коэффициент пенсионной ("системной") нагрузки (численность пенсионеров на 1000 занятых) |

436 | 558 | 597 | 545 | 570 | 620 |

|

Число работающих, приходящихся на одного пенсионера |

2,3 | 1,8 | 1,7 | 1,8 | 1,7 | 1,6 |

Приложение 4