| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Курсовая работа: Податкова система України на сучасному етапі

Джерело: Макроекономічний Прогноз України №2 (12)

грудень 2007р., ІЕД

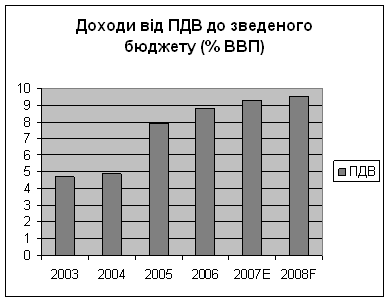

Діаграма 1.2 Доходи від ПДВ до зведеного бюджету (% ВВП)

Діаграма виконана на основі даних таблиці 6

Прогноз ПДФО:

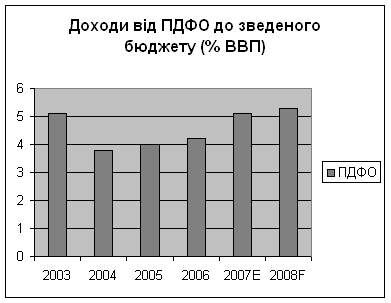

Податок з доходів фізичних осіб (ПДФО) залишається третім великим джерелом доходів і забезпечує близько однієї п'ятої податкових доходів зведеного бюджету. За 10 місяців 2007р. доходи від ПДФО досягли 27,4 млрд. грн. або 4,9% від ВВП, що на 0,7 відсоткових пунктів вище, ніж у 2006р. Це збільшення пояснюється декількома факторами. По-перше, рушійною силою збільшення доходів від ПДФО залишається поступове підвищення мінімальної зарплати, яка сприяє збільшенню зарплати в економіці. Іншим чинником є вищі зарплати для працівників суспільних секторів завдяки запровадженню другого етапу Єдиної тарифної сітки з оплати праці працівників бюджетної сфери в другому півріччі. Протягом цього періоду надходження від ПДФО склали 59,3% від доходної частини місцевих бюджетів (без врахування трансфертів з Державного бюджету) і були спрямовані на фінансування делегованих повноважень місцевих органів влади, насамперед охорони здоров'я та освіти.

ІЕД переглянув вгору попередній прогноз надходжень від ПДФО у 2007р. до 35,5 млрд. грн. (5,1% від ВВП) завдяки вищим, ніж попередньо очікувалось, доходам від ПДФО за перші 10 місяців року. Ця тенденція пояснюється вищим, ніж раніше оцінювалось, зростанням фонду оплати праці, що відповідає більшому розміру номінального ВВП. Отже, прогноз надходжень від ПДФО у 2007р. є вищим за урядовий план на 3,0 млрд. грн. Додаткові доходи дозволять місцевим органам влади профінансувати делеговані повноваження, зокрема щодо виплати заробітної плати в секторах освіти та охорони здоров'я.

Прогноз надходжень від ПДФО на 2008р. складає 47,8 млрд. грн. або 5,4% від ВВП. Його було переглянуто вгору через вищий, ніж попередньо очікувалось розмір фонду оплати праці у 2007, а отже і у 2008 роках. Прогнозується, що фонд оплати праці стрімко зростатиме у 2008р. завдяки декільком чинникам. По-перше, відповідно до планів уряду темпи підвищення мінімальної заробітної плати будуть вищими, ніж у 2006 та 2007 роках. Крім того, результатом запровадження третього і останнього рівня Єдиної тарифної сітки з оплати праці працівників бюджетної сфери стане підвищення розміру оплати праці у відповідних секторах. Відповідно до наших припущень її буде запроваджено у другому півріччі 2008р. Серед чинників, які стримуватимуть зростання заробітної плати, є необхідність інвестицій в енергозберігаючі технології. Припускаємо, що законодавча база залишатимуться досить стабільною. За оцінками, запровадження запропонованого урядом п'ятирічного звільнення від сплати ПДФО фізичних осіб-підприємців, які не використовують найману праці, не матиме значного впливу на находження від ПДФО.

Ризики прогнозу надходжень від ПДФО на 2007 та 2008 роки, пов'язані з іншими, ніж ми очікуємо, темпами зростання фонду оплати праці. До того ж, прогноз 2008р. несе в собі ризик подальшого підвищення рівня мінімальної заробітної плати і прожиткового мінімуму, що призведе до збільшення соціальної пільги і вплине на розмір фонду оплати праці.[5]

Табл.5 Параметри прогнозу ПДФО

| 2006 | 2007Е | 2008F | |

| Ставка ПДФО, % | 13 | 15 | 15 |

| Фонд оплати праці, млрд. грн. | 162 | 215 | 287 |

| Мінімальна зарплата на початок року, грн. | 350 | 400 | 520 |

| Прожитковий мінімуму для працездатної особи, грн. | 483 | 525 | 635 |

| Соціальна пільга, грн. | 175 | 200 | 255 |

Е - оцінка, F - прогноз

Джерело: законодавство України, оцінки Інституту

Діаграма 1.3 Доходи від ПДФО до зведеного бюджету (% ВВП)

Діаграма виконана на основі даних таблиці 6

Табл.6 Податкові надходження (% ВВП)

| 2003 | 2004 | 2005 | 2006 | 2007Е | 2008F | |

| ППП | 4,9 | 4,7 | 5,3 | 4,8 | 4,5 | 4,7 |

| ПДВ | 4,7 | 4,9 | 7,9 | 8,8 | 9,3 | 9,5 |

| ПДФО | 5,1 | 3,8 | 40 | 4,2 | 5,1 | 5,3 |

Е - оцінка, F - прогноз

ІІ. Приклади нарахування та заповнення податкової звітності

2.1 Приклад заповнення декларації про доходи фізичних

осіб 2007 року

Декларація за 2006 рік в 2007 році подається за формою додатка 1 до Інструкції про оподаткування доходів фізосіб від заняття підприємницькою діяльністю, затвердженою наказом ДПІ України від 21.04.93 р. № 12. Органи податкової інспекції зобов’язані забезпечити платників податку безоплатно бланками Декларації і надати допомогу в заповненні декларації та проведенні розрахунків.

Обов’язок подачі Декларації відповідно до Закону України від 22.05.03 р. № 889-IV «Про податок з доходів фізичних осіб» (далі — Закон № 889) покладено на фізосіб-резидентів, що одержали протягом минулого року оподатковуваний дохід, який не був відображений в податкових звітах осіб, що виплатили цей дохід:

- від нерезидентів (як юридичних, так і фізичних осіб) — тому що нерезиденти не є податковими агентами і не зобов’язані звітувати перед податковою інспекцією України про виплачені доходи;

- від здійснення операцій з інвестиційними активами (продажу цінних паперів, корпоративних прав і т.д.) — у випадку продажу цих активів фізособам, які відповідно до законодавства не є податковими агентами і не зобов’язані подавати до податкової інспекції звіт про виплачений дохід;

- у вигляді нецільової благодійної допомоги від іншої фізособи в розмірі, що перевищив розмір неоподатковуваної нецільової благодійної допомоги, установленої пп. 6.5.1 Закону № 889 (в 2006 році цей розмір склав 680,00 грн);

- від надання майна в оренду фізособам;

- у вигляді виграшу в ігорних закладах. Ігорні заклади при виплаті виграшу утримують з нього ПДФО за ставкою 30 %. На руки тому, хто виграв, ігорний заклад видає довідку про суму виграшу і суму утриманого з нього податку. Форма цієї довідки встановлена Порядком обліку доходів фізичних осіб в ігорних закладах і персоніфікації таких осіб від 20.10.03 р. № 494. Суму доходу і суму утриманого з нього податку фізособа зобов’язана відобразити в Декларації;

- від фізосіб, які не є суб’єктами підприємницької діяльності (у вигляді подарунка, спадщини і т.д.);

- інші оподатковувані доходи минулого року, з яких не було утримано ПДФО (додаткове благо, отримане не від роботодавця; дохід, самостійно виявлений торік фізособою - платником податку або нарахований податковим органом; сума заборгованості, за якою минув строк позовної давності і т.д.).

Декларація заповнюється фізособою - платником податку українською мовою самостійно або фізособою, уповноваженою здійснювати це заповнення. До другої категорії осіб відносяться опікуни (піклувальники), уповноважені подавати декларацію за неповнолітніх або недієздатних осіб, що перебувають на їхньому піклуванні; спадкоємці, розпорядники майна, уповноважені подавати декларацію за померлих фізосіб; державні виконавці, уповноважені подавати декларацію за фізосіб, оголошених у встановленому законом порядку банкрутами. Заповнена уповноваженою особою декларація вимагає нотаріального посвідчення.

Для заповнення Декларації необхідно за всіма видами доходів одержати в бухгалтерії юрособи або від фізособи - суб’єкта підприємницької діяльності (СПД) за місцем одержання доходу довідку. Типової форми таких довідок не встановлено, тому довідки заповнюються в довільній формі із зазначенням реквізитів особи, що видає довідку, виду і суми нарахованого доходу і утриманого з нього ПДФО (якщо такий був утриманий). Оригінал довідки про дохід у вигляді зарплати додається до декларації. До декларації необхідно додати також квитанції (прибуткові ордери) банку про сплату фізособою, що подає декларацію, сум ПДФО, нарахованих по цих доходах (якщо ПДФО уже був сплачений до моменту подання декларації).

Якщо дохід був отриманий від фізособи - не СПД, то Декларація заповнюється на підставі договору дарування, свідоцтва про право на спадщину, договору купівлі-продажу і т.д. Якщо дохід був отриманий від нерезидентів, то Декларація заповнюється на підставі документів, що підтверджують одержання такого доходу, завірених і легалізованих у консульській установі країни, з якої був отриманий цей дохід. Подавати зазначені документи разом з декларацією не потрібно.

Декларація подається до органів державної податкової інспекції за місцем проживання фізособи. Фізособи - резиденти, що виїжджають за кордон на постійне місце проживання, зобов’язані подати декларацію за 60 календарних днів, до їх від’їзду.

Декларація може бути подана фізособою особисто або надіслана до органу податкової інспекції поштою не пізніше ніж за 10 днів до закінчення строків подання декларації. Орган податкової інспекції, до якого фізособою була подана декларація про доходи, зобов’язаний протягом 30 календарних днів від дня її одержання визначити суму податкового зобов’язання і надіслати цій фізособі податкове повідомлення з цими даними. Фізособа зобов’язана сплатити зазначену в податковому повідомленні суму ПДФО й одержати в органі податкової інспекції або довідку про цю сплату, або довідку про відсутність податкових зобов’язань з ПДФО, що подається органам митного контролю під час перетинання митного кордону у випадку виїзду за кордон.

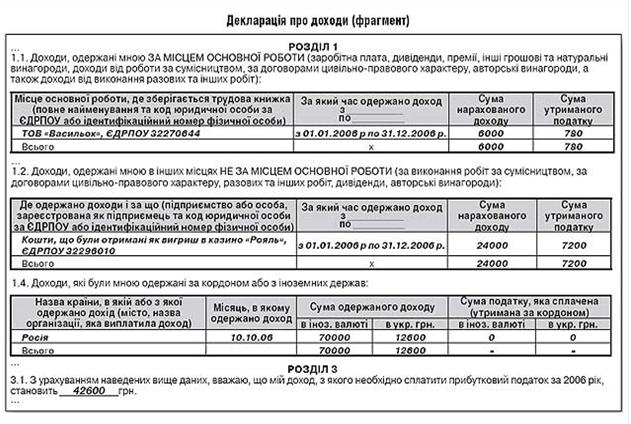

Приклад 1

Фізособа одержала в 2006 році зарплати — 6000,00 грн, виграла в казино — 24000,00 грн, одержала авторської винагороди з Росії — 12600,00 грн. Розділ 1 і 3 Декларації про доходи такої фізособи буде виглядати так:

Фізособи, які не подали декларацію про доходи у встановлений термін або показали в цій декларації перекручені дані, несуть адміністративну відповідальність за ст. 1641 Кодексу України про адміністративні правопорушення. Відповідно до цієї статті фізособа може одержати попередження, або піддатися штрафу в розмірі від трьох до восьми неоподатковуваних мінімумів доходів громадян.

Але у випадку виявлення в ході перевірки податкової інспекції фактів, які свідчать про те, що неподання або перекручування декларації пов’язане з утаюванням доходів з метою відходу від сплати податків, то фізособа несе вже зовсім іншу відповідальність.

Якщо мова йде про несплату податків у сумі менше 17000 грн., то фізособа відплатиться:

- адміністративним штрафом за неподання декларації;

- штрафом у розмірі від 5 до 50 відсотків від суми несплаченого податку, залежно від того, який з розділів статті 17 Закону України «Про порядок погашення зобов’язань платників податків перед бюджетами та державними цільовими фондами» від 21.12.01 р. № 2181-ІІІ буде застосований до такого платника податків;

- сплатою суми податкового зобов’язання з виявленого в ході перевірки доходу.

Якщо ж мова йде про утаювання сум, податкові зобов’язання за якими перевищують 17000 грн., то така фізособа буде притягнута до кримінальної відповідальності відповідно до статті 312 Кримінального кодексу України:

- якщо ці дії призвели до фактичного ненадходження до бюджету коштів у значних розмірах (від 17000 грн.), накладається штраф від трьохсот до п’ятисот неоподатковуваних мінімумів доходів громадян.

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |