| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Курсовая работа: Факторингові операції в діяльності комерційних банків

Курсовая работа: Факторингові операції в діяльності комерційних банків

ПЛАН

ВСТУП

РОЗДІЛ 1. ТЕОРЕТИЧНІ ОСНОВИ ФАКТОРИНГУ

1.1 Сутність факторингових операцій

1.2 Механізм проведення операцій факторингу

1.3 Оподаткування факторингових операцій

1.4 Переваги і недоліки факторингових операцій

РОЗДІЛ 2. АНАЛІЗ ФАКТОРИНГОВИХ ОПЕРАЦІЙ БАНКУ

2.1 Аналіз динаміки і структури факторингових операцій

2.2 Аналіз ризикованості факторингових операцій

2.3 Аналіз ефективності факторингових операцій

РОЗДІЛ 3. ПЕРСПЕКТИВИ РОЗВИТКУ ПРОВЕДЕННЯ ФАКТОРИНГОВИХ ОПРЕАЦІЙ

3.1 Перспективи здійснення факторингових операцій в Україні

3.2 Проблеми розвитку факторингу в Україні

ВИСНОВОК

Література

ВСТУП

Факторинг є одним із найперспективніших видів банківських послуг. Це ризикований, але високоприбутковий бізнес, ефективне знаряддя фінансового маркетингу, одна з форм інтегрування банківських операцій, що найбільше пристосована до сучасних процесів розвитку економіки. Проте, незважаючи на те, що факторингові операції є основним інструментом управління дебіторською заборгованістю, обмеженість його використання обумовлена їх високою ризикованістю. Зрозуміло, що це стримує банки використовувати цей перспективний напрямок отримання додаткових доходів. Тому розроблення методики аналізу факторингових операцій, яка всебічно допомагає зважити їх позитивні та негативні сторони, є, безумовно, актуальним і необхідним завданням.

Відповідно до норм ЦК України договір факторингу – це відступлення права грошової вимоги, де одна сторона (фактор) передає або зобов’язується передати грошові кошти в розпорядження іншої сторони (клієнта) за плату, а клієнт зобов’язується відступити факторові своє право грошової вимоги до третьої особи (боржника).

Зобов’язання фінансового агента можуть включати ведення для клієнта бухгалтерського обліку, а також надання клієнту інших фінансових послуг, пов’язаних із грошовими вимогами, які є предметом уступки. Фінансовими агентами можуть виступати банки, а також інші кредитні організації, які мають ліцензію на здійснення такого виду діяльності.

Нині переважна більшість вітчизняних підприємств виявилася неспроможною ефективно управляти дебіторською заборгованістю, яка завдає економічної шкоди підприємству-кредитору — гроші втрачають свою купівельну спроможність внаслідок інфляції, зростають збитки від втрачених можливостей, підприємство виплачує банку відсоток за кредит, пов'язаний із нестачею власних оборотних коштів. Як правило, українські підприємства мало використовують загальноприйняті у світовій практиці методи управління дебіторською заборгованістю. Управління дебіторською заборгованістю зводиться лише до її обліку, що призводить до втрати фінансових ресурсів підприємства і зменшує ефективність управління ними.

Огляд економічної літератури свідчить про необхідність приділити більшу увагу факторингу як найефективнішій формі рефінансування в управлінні дебіторською заборгованістю підприємств. Проблемі факторингу присвячено низку наукових праць. Серед вітчизняних вчених економістів, які займалися проблемою управління дебіторською заборгованістю за допомогою факторингу, слід виділити таких авторів як Т. Е. Белялов, Ю. С. Скакальський, Ю. М. Лисенко. Значний вклад у розвиток факторингу внесли такі сучасні економісти: Л. Ю. Бєлоусов, Б. З. Гвоздєв, Л. В. Руденко. У їх дослідженнях розкрито теоретичні та практичні аспекти розвитку факторингу в Україні.

Не розроблено достатньою мірою інструмент факторингу в Україні через неоднозначність розуміння самої суті факторингу та відсутності єдиної законодавчої бази щодо регулювання факторингових операцій, які здійснюють українські банки та факторингові компанії.

Нині факторинг — поширена міжнародна посередницька послуга комерційних банків. У 60-х роках ХХ ст. факторингові операції почали поступово витісняти комерційний кредит на основі векселів. Особливо швидко факторинг розвивався у 80-х роках, коли за 10 років оборот за ним зріс в Італії в 74 рази, в Іспанії — в 14, Великобританії та Франції — в 7,5 рази. В Україні факторинг уперше був затверджений у новому Цивільному кодексі.

Право банків на цей вид діяльності (придбання права вимоги від третіх осіб виконувати зобов'язання в грошовій формі) зафіксовано в Законі «Про банки і банківську діяльність в Україні». Використання факторингу на практиці ще у 1988 р. розпочав Промбудбанк СРСР. Як експеримент він створив факторингові відділи і почав проводити операції. Згодом до нього приєднались інші комерційні банки.

Нині факторинг завойовує щоразу стійкі тривалі позиції на вітчизняному грошовому ринку. Але далеко не всі українські підприємства використовують в управлінні вже існуючою дебіторською заборгованістю факторинг. Це пов'язано насамперед із тим, що в Україні дуже поширена передоплата за товар і слабо розвинений комерційний кредит, як високо ризиковий. До того ж, факторинг у сучасному варіанті тільки-но починає з'являтися на вітчизняному ринку і можливості цього фінансового інструменту поки недостатньо оцінено.

РОЗДІЛ 1

1.1 Сутність факторингових операцій

Термін «факторинг» походить від англійського «посередник, агент». В основі факторингових операцій лежить купівля банком розрахункових документів постачальника на відвантажену продукцію і передання постачальником банку права вимоги боргу платника зобов’язань за продукцію. Іншими словами, факторинг є різновидом посередницької діяльності, за допомогою якої посередник (факторинговий відділ банку) за певну плату одержує від підприємства право стягнути і зарахувати на його рахунок належні йому від покупців суми грошей (право інкасувати дебіторську заборгованість). Одночасно з цим посередник кредитує оборотний капітал клієнта і бере на себе його кредитний і валютний ризики. Класичний факторинг передбачає наявність комерційного кредиту, що надається в товарному вигляді продавцями покупцям у вигляді відстрочення платежу за продані товари, які оформляються відкритим рахунком.

В операції факторингу звичайно беруть участь три особи: фактор-банк — покупець вимоги, початковий кредитор (клієнт) і боржник, що одержав від клієнта товари з відстроченням платежу.

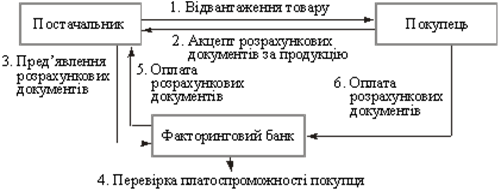

Рис. 1.1. Схема факторингових операцій банку

Операція факторингу полягає в тому, що факторинговий відділ банку купує боргові вимоги (рахунки-фактури) клієнта на умовах негайної оплати 70—90 % вартості відфактурованих поставок і сплати іншої частини за відрахуванням процента за кредит та комісійних платежів, у строго обумовлені терміни незалежно від надходження виторгу від дебіторів. 10—30 %, що лишились, банк утримує як компенсацію ризику до погашення боргу. Після погашення боргу банк повертає утриману суму клієнтові. Утримані банком 10—30 % від суми боргу є також заходом стимулювання клієнта до належного виконання обов’язків щодо поставки. Якщо боржник не оплачує в термін рахунку факторингу, то виплати замість цього здійснює факторинговий відділ.

Головною метою факторингових операцій є:

· забезпечити постачальникові своєчасну оплату відвантажених товарів;

· управління платіжною дисципліною позичальника;

· підвищення ефективності розрахунків між клієнтами;

· ліквідація виникнення дебіторської заборгованості у позичальника.

Факторингові операції банків класифікуються як:

· внутрішні, якщо постачальник і його клієнт, тобто сторони за договором купівлі-продажу, а також факторингова компанія перебувають в одній і тій самій країні;

· міжнародні, якщо суб’єкти факторингової операції перебувають у різних країнах.

Відкритий факторинг (конвенційний) — це форма факторингової послуги, за якої боржник сповіщений про те, що постачальник переуступає рахунок-фактуру факторинговій компанії.

Закритий, або конфіденційний, факторинг служить прихованим джерелом засобів для кредитування продажу постачальником товарів, тому що ніхто з контрагентів клієнта не інформований про переуступлення рахунків-фактур факторинговій компанії. У даному випадку платник веде розрахунки із самим постачальником, який після одержання платежу повинен перерахувати відповідну частину факторинговій компанії для погашення кредиту.

Факторинг з правом регресу, тобто правом оберненої вимоги до постачальника відшкодувати сплачену суму, або без права регресу. Ці умови пов’язані з ризиками, що виникають у разі відмови платника від виконання своїх зобов’язань, тобто кредитними ризиками. Укладаючи угоду з правом регресу, постачальник продовжує нести визначений кредитний ризик за борговими вимогами, проданими ним факторинговій компанії. Остання може скористатися правом регресу і за бажання продати постачальникові будь-яку неоплачену боргову вимогу у випадку відмови клієнта від платежу (його неплатоспроможності). Дана умова передбачається, якщо постачальники впевнені, що в них не можуть з’явитися сумнівні зобов’язання, або через те, що вони не враховують недостатню кредитоспроможність своїх клієнтів. І в першому, і в другому випадку постачальник не вважає потрібним оплачувати послуги щодо страхування кредитного ризику, проте гарантований для постачальника і своєчасний приплив коштів може забезпечуватись тільки у разі укладення угоди без права регресу.

Виділяють також факторингові операції з умовою кредитування постачальника у формі оплати вимог до визначеної дати або попередньої оплати. У першому випадку клієнт факторингової компанії, відвантаживши продукцію, пред’являє рахунок своєму покупцеві за посередництвом компанії, завдання якої — одержати на користь клієнта платіж у терміни відповідно до господарського договору (звичайно від 30 до 120 днів). Сума переданих боргових вимог (за мінусом витрат) перераховується постачальникові на певну дату або після закінчення визначеного часу.

У випадку попередньої оплати факторингова компанія купує рахунок-фактуру в клієнта на умовах негайної оплати 80—90 % вартості відвантаження, тобто авансує оборотний капітал свого клієнта (дисконтування рахунків-фактур). Резервні 10—20 % вартості відвантаження клієнтові не виплачуються, а бронюються на окремому рахунку на випадок претензій на його адресу від покупця щодо якості продукції, її ціни тощо. Одержання такої послуги найбільш повно відповідає потребам функціонуючих підприємств, оскільки дає їм змогу за допомогою факторингу перетворити продаж із відстроченням платежу в продаж із негайною оплатою й у такий спосіб прискорити оборот свого капіталу.

За способом обліку рахунків-фактур факторингових операцій, коли можуть бути партії товарів, на які проводиться відкритий облік рахунків-фактур, і платники переказують фактору всі платежі, призначені постачальникові, і агентського типу, коли дисконтуються продажі окремим покупцям, а кредит забезпечується факторинговою компанією з відкриттям спеціальних рахунків під конкретні операції.

За видом обслуговування операцій факторинг може бути простим і вексельним, коли розрахунок з постачальником проводиться векселем, а факторингова компанія здійснює облік цих векселів.

Факторинг відносять до нетрадиційних для вітчизняної практики операцій, їх частка в загальній сумі активів банку незначна, що спричинено відсутністю економічних умов для їх розвитку. Основними факторами розвитку факторингових операцій є зростання обсягів виробництва, зміцнення загальної платоспроможності контрагентів ринкових відносин, зниження темпів інфляції, удосконалення ресурсної бази.

Слід зауважити, що факторингові операції не здійснюються:

· за борговими зобов’язаннями приватних осіб;

· за вимогами, що виставляються бюджетним організаціям;

· за зобов’язаннями підприємств та організацій, що визнані неплатоспроможними;

· за зобов’язаннями філій та структурних підрозділів підприємств та організацій.

Головною метою аналізу факторингових операцій є визначення невикористаних резервів з підвищення рівня їх ефективності.

Крім того, в процесі аналізу факторингових операцій необхідно визначити:

· рівень купівлі дебіторської заборгованості;

· значимість факторингу в діяльності банку;

· дохідність і прибутковість факторингових операцій;

· доцільність проведення факторингових операцій.

Джерелами даних для аналізу факторингових операцій є:

· Файл 02 — дані про обороти та залишки на балансових рахунках в розрізі кодів валют та груп країн;

· ф. № 1Д-КБ «Баланс комерційного банку» (щоденна);

· ф. № 1-КБ «Баланс комерційного банку» (місячна);

· ф. № 10-КБ «Оборотно-сальдовий баланс комерційного банку»;

· ф. № 11 «Балансовий звіт комерційного банку»;

· аналітичні дані за рахунками 203-ї групи: 2030, 2037, 2038, 2039, 6023, 9800.

1.2 Механізм проведення операцій факторингу

Процес організації факторингового обслуговування в кожному конкретному випадку має свої специфічні особливості, які залежать від безлічі факторів, які й визначають вид факторингу. Проте якщо роздивлятися типовий механізм факторингової операції, його можна звести до наступного.

В здійсненні факторингової угоди приймають участь три сторони:

1. Фактор - посередник, в якості якого може виступати комерційний банк або спеціалізована факторингова компанія.

2. Постачальник.

3. Покупець.

Факторингове обслуговування відбувається в наступній послідовності:

1. Договір купівлі - продажу;

2. Поставка товару;

3. Договір факторингу;

4. Факторингові платежі;

5. Оплата за поставлений товар;

6. Комісійна нагорода.

Схема проведення операції

Схема надання засобів

Постачальник отримує певну суму безпосередньо від факторингової фірми, яка її обслуговує, в момент відгрузки товару покупцеві. До оплати її покупцем і лише частину суми виплачується в ході певного обумовленого в договорі строку. Неповна оплата рахунків в момент їх придбання служить для факторингової фірми гарантією від можливих збитків в зв'язку з будь-якими обставинами.

Також банк - фактор в рамках здійснення факторингових операцій крім надання кредиту здійснює повне факторингове обслуговування - бухгалтерське, інформаційне, збутове, страхове, юридичне, яке включає обробку рахунків клієнта. Контроль за виконанням строків платежів, фінансові консультації, захист інтересів клієнта при неплатоспроможності його боржників, що є відмінною рисою даного виду операцій.

Фінансові відносини в рамках факторингу закріплюються договором факторингу, в якому визначаються конкретний вид фінансування, що відображає інтереси сторін в рамках діючого законодавства.

Так, за класифікацією даної операції за різноманітним підставами розрізняють декілька видів факторингу.

Внутрішній факторинг характеризується тим, що постачальник, покупець, а також факторингова компанія знаходяться в одній країні.

Міжнародний факторинг передбачає, що сторони знаходяться в різних державах.

Відкритий (конвенційний) факторинг найбільш розповсюджений і передбачає сповіщення покупця про укладення факторингових договорів на вимогах постачальника до них. Одним із способів передачі такої інформації є наказ постачальника на рахунках про передачу вимог факторингової компанії (банку).

При закритому (конфіденційному) факторингу ніхто із контрагентів постачальника не сповіщений про угоду з факторинговою компанією (банком). Причому вартість закритих операцій факторингу звичайно вище, ніж відкритих.

Також розрізняють схеми взаєморозрахунків при відкритому та потайному видах факторингу.

Так, при відкритому факторингу схема взаєморозрахунків наступна:

1. Постачальник відвантажує товар (виконує роботу).

2. Постачальник укладає із фактором договір факторингу (здійснюється уступка права вимог).

3. Фактор перераховує постачальнику суму грошового обов'язку за відрахуванням винагородження банку (дисконту).

4. Через певний час покупець перераховує грошові кошти фактору.

При закритому факторингу схема взаєморозрахунків виглядає так:

1. Постачальник відвантажує товар (виконує роботу).

2. Постачальник укладає із фактором договір факторингу (але не здійснюється уступка права вимог банку - фактору).

3. Фактор перераховує постачальнику суму грошового обов'язку за відрахуванням дисконту.

4. Через певний час покупець перераховує грошові кошти постачальнику.

5. Постачальник перераховує фактору грошові кошти, отримані від покупця.

Угода про повне обслуговування (відкритому факторингу без права регресу -- "old-line factoring") полягає звичайно при постійних і достатньо тривалих контактах між учасниками і при відповідності показників діяльності постачальника ряду вимог.

Повне обслуговування включає:

Ш повний захист від появи сумнівних боргів і забезпечення гарантованої притоки грошових коштів;

Ш управління кредитом;

Ш облік продажів;

Ш кредитування у формі попередньої оплати, за бажанням постачальника, або оплату суми перезданих боргових вимог (за мінусом витрат) до певної дати.

Дробовий факторинг (split factoring), що використовується звичайно більш крупними, диверсифікованими фірмами. В цьому випадку фірма переуступає всі свої боргові вимоги не однієї, а декільком факторинговим компаніям. Метою подібного прийому може бути як мінімізація ризику неправильного вибору факторингової компанії, так і більш вузька спеціалізація окремих факторингових компаній на тих або інших напрямах діяльності постачальника. Дроблення здійснюється звичайно по географічних районах, по групах товарів і т.д. Останнім часом подібна практика зустрічається досить рідко.

Розвитком факторингової угоди про повне обслуговування можна рахувати агентську угоду, або угоду про оптовий (bulk, wholesale factoring). Прибуткове підприємство з солідною історією може виробити власну ефективну систему обліку і управління кредитом, і послуги факторингової компанії в цій частині йому можуть не бути потрібні або невигідні. Проте якщо воно потребує захисту від кредитних ризиків, то між ним і факторською компанією може бути укладено агентську угоду, або угоду про оптовий факторинг, відповідно до якого компанія придбаватиме неоплачені боргові вимоги, а постачальник виступатиме як агент по їх інкасуванню.

Перевага подібної угоди в тому, що знижуються витрати факторингової компанії за оцінкою кредитоспроможності клієнта і відповідно зменшується платня, стягувана з постачальника. Оскільки факторингова компанія в даному випадку не робить безпосереднього впливу на процес інкасування, вона не може гарантувати платіж до певної дати.

Агентський факторинг. Суб'єкти і їх функції:

· Банк-партнер - надає пасиви під проведення факторингових операцій, а також здійснює бухгалтерський супровід операції.

· Агент - спочатку розробляє схему проведення операцій, вносить корективи. На етапі взаємодії Агентові ставиться перевірка ділової репутації клієнта, його дебіторів, аналіз фінансово-господарської діяльності клієнта, юридичний аналіз договорів постачання, перевірка товарності поставок, здійснення поточного адміністрування заборгованості.

· Клієнт - юридична особа, що здійснює постачання ліквідного товару дебіторам на умовах відстрочки платежу від 4 до 90 днів.

· Покупець - юридичне/фізична особа (дебітор Клієнта), що купує товар на умовах відстрочки платежу від 4 до 90 днів.

1.3 Оподаткування операцій факторингу

Згідно закону України "Про банки і банківську діяльність" банки мають право здійснювати придбання права вимоги на виконання зобов'язань в грошовій формі за поставлені товари або надані послуги, приймаючи на себе ризик виконання таких вимог і прийом платежів (факторинг).

Законом України "Про фінансові послуги і державне регулювання ринків фінансових послуг" операція факторингу віднесена до фінансових послуг.

Законом України "Про податок на додану вартість" факторинг визначається як операція по переуступці першим кредитором прав вимоги боргу третьої особи другому кредитору з попередньою або наступною компенсацією вартості такого боргу першому кредитору (п.1.10). Таким чином, факторинг є спеціальною фінансовою послугою, яка включає ознаки поступки вимоги. Поступка вимоги кредитором іншій особі регулюється ст.197-200 Цивільного кодексу України.

За статтею 197 Цивільного кодексу України поступка вимоги кредитором іншій особі передбачає перехід до набувальника вимоги прав, які забезпечують виконання зобов'язання.

Відповідно Закону України "Про податок на додану вартість" не є об'єктом оподаткування факторингові операції, якщо об'єктом боргу є валютні цінності, цінні папери, зокрема компенсаційні папери (сертифікати), інвестиційні сертифікати, житлові чеки, земельні бони і деривати (п.3.2.5.).

Відповідно Декрету Кабінету Міністрів України "Про систему валютного регулювання і валютного контролю" до валютних цінностей належить валюта України, платіжні документи і цінні папери, визначені у валюті України, іноземна валюта, платіжні документи і цінні папери, визначені в іноземній валюті.

Таким чином, аналіз норм чинного законодавства дає можливість вважати, що при здійсненні факторингової операції відбувається придбання банком чинником прав вимоги на виконання зобов'язань в грошовій формі за поставлені товари або надані послуги і об'єктом боргу при цьому є валютні цінності, а саме валюта України. Виходячи з викладеного, вважаємо, що є підстави для застосування норм Закону України "Про податок на додану вартість", відповідно якому не є об'єктом оподаткування факторингові операції, якщо об'єктом боргу є валютні цінності.

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |