| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Курсовая работа: Економічна сутність ПДВ, його роль та значення

Курсовая работа: Економічна сутність ПДВ, його роль та значення

Зміст

Вступ

1. Загальна характеристика податку на додану вартість та його роль у формуванні державного бюджету України

1.1 Додана вартість як об’єкт оподаткування ПДВ

1.2 Переваги і недоліки податку на додану вартість

2. Принципи побудови і аналіз механізму справлення податку на додану вартість до бюджету

2.1 Платники податку на додану вартість

2.2 Об’єкт оподаткування

2.3 Визначення бази оподаткування

2.4 Ставки податку і порядок визначення суми ПДВ для сплати в бюджет

2.5 Податкова накладна

3. Розрахунок податку на додану вартість та шляхи його удосконалення

3.1 Розрахунок ПДВ та складання податкових звітів (на прикладі МП "ВІТ")

3.2 Шляхи удосконалення ПДВ

Висновки

Список літератури

Додаток А

Додаток Б

Вступ

Актуальність дослідження. На шляху переходу нашої країни до ринкових відносин особливо актуальною є проблема своєчасного забезпечення грошовими ресурсами дохідної частини державного бюджету. Вирішення цієї вкрай важливої проблеми значною мірою залежить від ефективності діяльності податкової служби, а також розробки науково-обґрунтованої системи оподаткування, яка б відповідала реаліям сьогоднішнього дня, забезпечувала зростання податкових надходжень до бюджету та підвищувала рівень збору податкових платежів.

Податок на додану вартість останнім часом привертає до себе значну увагу, тому що він став предметом широких дискусій щодо доцільності його застосування та наслідків справляння для економічного розвитку і бюджету країни.

З цього приводу існують неоднозначні думки та прямо протилежні позиції. Одні автори пропонують його скасувати як податок, що стримує розвиток споживчого ринку, створює фіскальну нестабільність, стимулює корумпованість контролюючих органів, інші - його збереження і вдосконалення як одного із стабільного і достатньо простого джерела доходів бюджету, з високою фіскальною ефективністю і нейтрального до собівартості товарів чи послуг.

Вивчено й узагальнено чинне законодавство України щодо оподаткування податком на додану вартість, зокрема, Закон України "Про податок на додану вартість", Закон України "Про Державний бюджет України", Закон України "Про систему оподаткування", Указ Президента України "Про деякі зміни в оподаткуванні" та ряд інших.

Обґрунтовано шляхи вдосконалення податку на додану вартість, які, на нашу думку, дали б можливість досягти максимальної його ефективності в найкоротші строки.

Мета дослідження - це вивчення економічної сутності податку на додану вартість, характеристика його ролі та значення у формуванні Державного бюджету України.

Для досягнення мети дослідження були поставлені наступні завдання:

розкрити економічну сутність доданої вартості та податку на додану вартість як найбільш адекватної форми сучасного непрямого оподаткування;

проаналізувати причини виникнення і динаміку розвитку, переваги і недоліки системи оподаткування доданої вартості; процес формування, сучасний стан і проблеми вітчизняного механізму ПДВ, його вплив на діяльність суб’єктів господарювання та стан державних фінансів України;

визначити основні напрями удосконалення вітчизняної системи оподаткування доданої вартості; обґрунтувати можливість і доцільність використання в Україні позитивного досвіду застосування ПДВ в розвинених країнах.

Об’єкт дослідження - механізм податку на додану вартість і його вплив на економічні процеси.

Предмет дослідження - економічні відносини, які виникають між державою, суб’єктами підприємницької діяльності і громадянами в процесі вилучення державою частини валового внутрішнього продукту у вигляді податку на додану вартість.

Методи дослідження - порівняльний, горизонтальний (часовий) та порівняльний аналіз.

Структура роботи складається зі вступу, в якому обґрунтовано актуальність теми дослідження, визначено його мету та завдання; трьох розділів, перший з який присвячений теоретичним основам оподаткування. Розглядається еволюція податків, їх сутність, об’єкт, проведений огляд літератури з питань оподаткування та ПДВ.

Результати аналізу зарубіжного досвіду справляння ПДВ дозволяють стверджувати, що тенденції розвитку системи оподаткування доданої вартості в розвинених країнах зумовлюють розвиток механізму ПДВ і в Україні. Розглядаються переваги та недоліки, а також пропонуються шляхи вдосконалення стягнення ПДВ.

У другому розділі дослідження, користуючись законодавчими актами, статистичними та аналітичними матеріалами, визначаються основні елементи діючої моделі ПДВ, їх характерні риси. Приділяється значна увага ролі ПДВ у бюджетних надходженнях. Проаналізована динаміка надходжень. Виділяються проблеми, які існують в адмініструванні цього податку.

Вдосконаленню механізму стягнення ПДВ присвячений третій розділ дослідження. Завершують роботу узагальнюючі висновки за результатами дослідження, список використаних джерел.

Інформаційною базою дипломного дослідження є законодавчі та нормативні акти з питань оподаткування в Україні, проекти Податкового кодексу України, офіційні видання Верховної Ради України, матеріали Державної податкової адміністрації України, Міністерства фінансів України, Державного комітету статистики України, монографічна, періодична, довідкова література, інформаційно-аналітичні бюлетені і огляди, матеріали конференцій, збірники наукових праць.

1. Загальна характеристика податку на додану вартість та його роль у формуванні державного бюджету України

На сучасному етапі податок на додану вартість є однією з найважливіших складових податкових систем 42 держав, з яких 17 європейських країн - члени Організації економічного співробітництва і розвитку. На долю цього податку припадає приблизно 13,8% податкових надходжень бюджетів країн і 5,5% валового внутрішнього продукту. Перевага, що надається податку на додану вартість в цих країнах, зумовлена тим, що цей податок забезпечує державі значні надходження, з його допомогою набагато краще оподатковувати послуги і звільняти засоби виробництва. Крім цього, його податковий механізм не дозволяє вільно ухилятися від оподаткування.

В багатовіковій історії людства податок на додану вартість - порівняно новий вид податку. Вперше він був ведений у Франції в 1954 р. економістом М. Лоре. Потім ПДВ набув широкого поширення - спочатку в інших країнах Європи (кінець 60-х - початок 70-х рр.) і дещо пізніше - в країнах Азії, Африки і Латинської Америки. Нині податок на додану вартість стягується майже у 80-ти країнах, серед яких практично всі промислово-розвинуті країни. Поряд з цим слід також зазначити, що даний податок й досі не запроваджений в таких країнах як Австрія, Швейцарія, США. У кінці 80-х - на початку 90-х рр. ПДВ було введено в країнах Східної Європи (Болгарія, Угорщина, Польща, Румунія, Словаччина, Чехія), а також в деяких країнах СНД (Білорусь, Казахстан). В Україні і Росії ПДВ введено в 1992 р. [3].

Податок на додану вартість був уведений в Україні з 1 січня 1992 p. згідно із Законом України "Про податок на додану вартість" від 20 грудня 1991 p. Декрет Кабінету Міністрів України "Про податок на додану вартість", що почав діяти з 1993 p., було підписано 26 грудня 1992 p. З урахуванням доповнень і змін, що вносилися в наступних періодах, указаний декрет регламентував порядок обчислення і сплати ПДВ протягом 1993-1997 pp. (до 1 жовтня 1997 p.).

З 1 жовтня 1997 p. порядок обчислення і сплати ПДВ регламентується Законом України "Про податок на додану вартість" від З квітня 1997 р. На жаль, податкове законодавство щодо ПДВ є дуже нестабільним. Так, тільки з часу прийняття вказаного Закону і до введення його в дію було прийнято чотири закони, які вносили зміни щодо ПДВ. Усього ж з 27 червня 1997 р. по 24 березня 1998 p. було ухвалено 14 законів, згідно з якими вносилися певні зміни в Закон "Про податок на додану вартість" від 3 квітня 1997 p.

Виходячи з чинних законодавчих актів, розглянемо порядок обчислення і сплати ПДВ, механізм його впливу на фінансово-господарську діяльність.

1.1 Додана вартість як об’єкт оподаткування ПДВ

З розвитком виробництва товарів тривалого використання розширювалася й сфера підакцизних товарів: до неї почали входити телевізори, мотоцикли, автомобілі, велосипеди, холодильники і т.д. Розширення асортименту споживаємої продукції обмежувало розвиток акцизів в специфічній формі. Запровадження нових акцизів на кожний товар або групу товарів (робіт, послуг) збільшувало затрати на збір податків. Динамічні зрушення в споживанні потребували відповідних змін в податковому законодавстві. Так виник універсальний акциз, який автоматично враховував всі зміни в товарному асортименті і котрим став оподатковуватись валовий оборот торгівельного або промислового підприємства. В більшості країн світу універсальний акциз в наш час використовується у формі податку на додану вартість.

Податок на додану вартість (ПДВ) домінує серед непрямих податків, що надходять до бюджету. Тобто це податок, який виконує яскраво виражену фіскальну функцію. Як уже зазначалось вище, особливість ПДВ полягає в тім, що саме він справляє значний вплив на фінансово-господарську діяльність суб'єктів господарювання та на їхній фінансовий стан.

Слід звернути увагу, що варіант обчислення ПДВ, який застосовується в Україні, допускає оподаткування перенесеної вартості, а також подвійне оподаткування. Це зумовлено тим, що ставки ПДВ встановлюються на оподаткований оборот, який включає вартість матеріальних витрат (перенесену вартість), а також попередньо включені у вартість товарів (робіт, послуг) податки.

Податок на додану вартість (ПДВ) - це непрямий податок, що є частиною новоствореної вартості, яка утворюється на кожному етапі виробництва або обігу, його сума входить до продажної ціни на товари (роботи, послуги) і сплачується кінцевим споживачем.

Якщо розуміти буквально, то ПДВ - це податок на додану вартість, створену на даному конкретному етапі руху товару, в результаті чого відбувається ліквідація кумулятивного (каскадного) ефекту оподаткування.

По суті, додана вартість наближається за своїм обсягом до заново створеної вартості (частини національного доходу), виробленої в даній господарській структурі (ланці). Визначення доданої вартості дає змогу обчислити всі ті податки, котрі дана господарська ланка заплатила при закупівлі товарів (робіт, послуг). Якщо виходити з того, що додана вартість - це створений прибуток чи вартість чистої продукції, то в цьому випадку додана вартість визначається шляхом додавання її складових елементів - заробітної плати, відсотків, ренти і прибутку.

У статистичному підрахунку показник доданої вартості можна визначити як різницю між вартістю реалізованої продукції і затратами на її виробництво й реалізацію, між загальною сумою продажу і загальною сумою закупівель від усіх інших господарюючих суб'єктів [13].

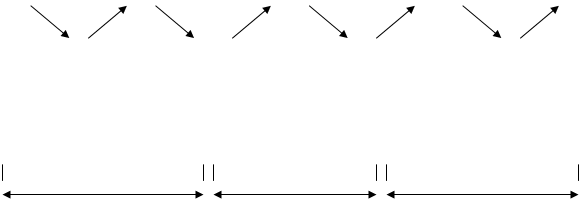

Наочніше створення доданої вартості й нарахування ПДВ показано на рис.1.1 і в табл.1.1.

Під час кожного акта купівлі-продажу податок нараховується за стандартною ставкою, а фактично виплачується в сумі, зменшеній на величину ПДВ, сплачену на попередній стадії (ці величини вказані в табл.1.1, в графі 8). Кінцевий споживач оплачує товар за ціною, збільшеною на всю суму платежів ПДВ, авансованих на попередніх стадіях виробництва і руху товару.

| Фермер | Мірошник | Пекар | Булочник | Покупець |

|

пшениця 40 грн., крім того ПДВ - 8 грн. |

борошно 60 грн., крім того ПДВ - 12 грн. |

хліб 80 грн., крім того ПДВ - 16 грн. |

обслуговування 100 грн., крім того ПДВ - 20 грн. |

| ДВ=72-12-40-8=12 грн. | ДВ=96-16-60-12=8 грн. | ДВ=120-20-80 - 16=4 грн. |

Рисунок 1.1 - Створення доданої вартості як об'єкту оподаткування [10].

Таблиця 1.1 - Створення доданої вартості як об’єкту оподаткування

| Підприємство |

Вар-тість товару (з ПДВ) |

В т. ч. відноситься на собівартість | Додана вартість | Вартість реалізова-ної продукції | ПДВ 20% | Рахунок покупцю | Раніше сплачений податок | Сплачується в бюд-жет (гр.6 - гр.8) |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Фермер | - | - | 40* | 40 | 8 | 48 | - | 8 |

| Мірошник | 48 | 40 | 12 | 60 | 12 | 72 | 8 | 4 |

| Пекар | 72 | 60 | 8 | 80 | 16 | 96 | 12 | 4 |

| Булочник | 96 | 80 | 4 | 100 | 20 | 120 | 16 | 4 |

| Покупець | 120 | - | - | - | - | - | - | 20** |

* Без врахування затрат фермера.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |