| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Курсовая работа: Особенности распределения доходных полномочий между уровнями бюджетной системы РФ

части прибыли унитарных предприятий, созданных Российской Федерацией, остающейся после уплаты налогов и иных обязательных платежей, – в размерах, устанавливаемых Правительством Российской Федерации;

сборов за выдачу лицензий на осуществление видов деятельности, связанных с производством и оборотом этилового спирта, алкогольной и спиртосодержащей продукции (за исключением сборов за выдачу лицензий, подлежащих зачислению в бюджеты субъектов Российской Федерации и местные бюджеты и указанных в статьях 57 и 62 настоящего Кодекса), – по нормативу 100 процентов;

прочих лицензионных сборов – по нормативу 100 процентов;

таможенных пошлин и таможенных сборов – по нормативу 100 процентов;»

и других пошлин и сборов. Прибыль Центрального банка РФ, остающаяся после уплаты налогов и иных обязательных платежей, а также доходы от внешнеэкономической деятельности учитываются в доходах федерального бюджета.

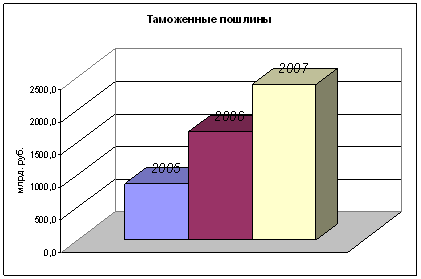

Из таблицы 1 видно, что большую часть неналоговых доходов федерального бюджета за 2005 – 2007гг. составляют таможенные пошлины, которые имеют тенденцию к увеличению, что можно наглядно увидеть на диаграмме.

Диаграмма 3. «Таможенные пошлины»

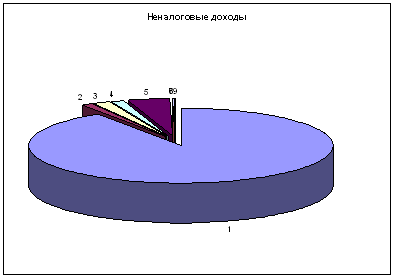

Структура неналоговых доходов федерального бюджета на 2007 год:

1. доходы от внешнеэкономической деятельности – 2455,1;

2. государственная пошлина, сборы – 26,3;

3. доходы от использования имущества, находящегося в государственной и муниципальной собственности – 54,0;

4. платежи при пользовании природными ресурсами – 37,4;

5. доходы от оказания платных услуг и компенсации затрат государства – 118,7;

6. доходы от продажи материальных и нематериальных активов – 2,2;

7. административные платежи и сборы – 3,8;

8. штрафы, санкции, возмещение ущерба – 2,2;

9. прочие неналоговые доходы – 1,9.

Эта структура наглядно представлена на диаграмме 4, из которой видно, что львиную долю занимают доходы от внешнеэкономической деятельности.

Диаграмма 4. «Неналоговые доходы федерального бюджета»

Бюджет является картиной финансового состояния страны. В федеральном бюджете РФ преобладают косвенные налоги (НДС – 30%), поэтому можно говорить, что население нашей страны небогато. «Налоги и сборы представляют собой часть национального дохода, мобилизуемого в определенной доле в федеральный бюджет и бюджеты субъектов Федерации».

Таким образом, доходная часть федерального бюджета Российской Федерации слагается, главным образом, из налогов с предприятий и организаций различных форм собственности, налога на добавленную стоимость, акцизов, таможенных пошлин. От населения в федеральный бюджет поступают сборы, пошлины и прочие платежи за оказываемые услуги.

2.2 Доходы бюджетов субъектов РФ и местных бюджетов

Региональный и местный бюджеты имеют такую же структуру, как и федеральный. Они включают доходы местных органов власти, действуют на территории административных единиц, органы которых их принимали.

Территориальные налоги, как правило, подразделяются на несколько групп. Первую группу во всех странах составляют налоги, которые используются исключительно для формирования территориального бюджета. Вторая группа отражает специфику налоговой системы страны. Особую группу налогов, поступающих в территориальный бюджет, составляют налоги на занятие торговлей и выдачу лицензий.

Несмотря на юридическую самостоятельность бюджета, тем не менее, получая из центрального бюджета 30-40% доходов, территориальные органы власти вынуждены в своей деятельности постоянно принимать во внимание решения центрального правительства. В противном случае дотации могут быть сокращены либо совсем прекращены.

Доходы бюджетов субъектов РФ формируются за счет собственных и регулирующих налоговых доходов, за исключением доходов, передаваемых в порядке регулирования местным бюджетам. В доходы бюджетов субъектов РФ полностью поступают доходы от использования имущества, находящегося в собственности субъектов РФ, и доходы от платных услуг, оказываемых бюджетными организациями, находящимися в ведении органов государственной власти субъектов РФ. Иные неналоговые доходы поступают в бюджеты субъектов РФ в порядке и по нормативам, которые установлены федеральными законами и законами субъектов РФ.

К налоговым доходам бюджетов субъектов Российской Федерации относятся:

– собственные налоговые доходы бюджетов РФ от региональных налогов и сборов, перечень и ставки которых определяются налоговым законодательством РФ, а пропорции их разграничения на постоянной основе и распределения в порядке бюджетного регулирования между бюджетом субъекта РФ и местными бюджетами определяется законом о бюджете субъекта РФ на очередной финансовый год и Федеральным законом “О финансовых основах местного самоуправления в Российской Федерации” («налога на имущество организаций - по нормативу 100 процентов; налога на игорный бизнес - по нормативу 100 процентов; транспортного налога - по нормативу 100 процентов»);

– отчисления от федеральных регулирующих налогов и сборов, распределенных к зачислению в бюджеты субъектов РФ по нормативам, определенным федеральным законом о федеральном бюджете на очередной финансовый год, за исключением доходов от федеральных сборов, передаваемых в порядке бюджетного регулирования местным бюджетам.

Неналоговые доходы бюджетов субъектов РФ формируются за счет части прибыли унитарных предприятий, созданных субъектами РФ, остающейся после уплаты налогов и иных обязательных платежей в бюджет, в размерах, устанавливаемых законами субъектов Российской Федерации.

Собственные доходы бюджетов субъектов РФ от региональных налогов и сборов, а также закрепленных за субъектами РФ федеральных налогов и сборов могут быть переданы местным бюджетам на постоянной основе полностью или частично – в процентной доле, утверждаемой законодательными (представительными) органами субъектов РФ на срок не менее трех лет. Срок действия нормативов может быть сокращен только в случае внесения изменений в налоговое законодательство Российской Федерации.

Полномочия законодательных (представительных) и исполнительных органов субъектов Российской Федерации по формированию доходов бюджетов субъектов Российской Федерации:

1. Законодательные (представительные) органы субъектов РФ вводят региональные налоги и сборы, устанавливают размеры ставок по ним и предоставляют налоговые льготы в пределах своих прав, предоставленных налоговым законодательством Российской Федерации.

2. Законы субъектов РФ о внесении изменений и дополнений в налоговое законодательство РФ в пределах компетенции субъектов РФ, вступающие в силу с начала очередного финансового года, должны быть приняты до утверждения законов субъектов РФ о бюджете на очередной финансовый год.

3. Внесение изменений и дополнений в законодательство субъектов РФ о региональных налогах и сборах, предполагающих их вступление в силу в течение текущего финансового года, допускается только в случае внесения соответствующих изменений и дополнений в законы субъектов РФ о бюджете на текущий финансовый год.

4. Органы исполнительной власти субъектов РФ предоставляют налоговые кредиты, отсрочки, рассрочки по уплате налогов и иных обязательных платежей в бюджеты субъектов РФ в соответствии с налоговым законодательством РФ в пределах лимитов предоставления налоговых кредитов, отсрочек и рассрочек по уплате налогов и иных обязательных платежей, определенных законами субъектов РФ о бюджете.

5. Органы исполнительной власти субъектов РФ предоставляют отсрочки или рассрочки по уплате налогов и иных обязательных платежей в бюджеты субъектов РФ в части суммы федерального налога или сбора, поступающей в бюджет субъекта РФ, только при отсутствии задолженности по бюджетным ссудам бюджета субъекта РФ перед федеральным бюджетом и соблюдении предельного размера дефицита бюджета субъекта РФ и размера государственного долга РФ, установленных Бюджетным кодексом.

Местные бюджеты составляют третий уровень бюджетной системы Российской Федерации. «Бюджет муниципального образования (местный бюджет) предназначен для исполнения расходных обязательств муниципального образования».

За последние годы на местные бюджеты были переложены дополнительны расходы по финансированию социальной инфраструктуры и ряд других расходов, однако их доходная база не была расширена. Существующая практика, при которой до 60 % от суммы налогов, собранных в муниципальном образовании, уходят в региональный и федеральный бюджеты, а собственные расходы покрываются иногда лишь на 10 %.

В главе 9 Бюджетного кодекса РФ «Доходы местных бюджетов» расписаны доходы, зачисляемые в бюджеты поселений, муниципальных районов, городских округов.

«Полномочия муниципальных образований по формированию доходов местных бюджетов:

1. Муниципальными правовыми актами представительного органа муниципального образования вводятся местные налоги, устанавливаются налоговые ставки по ним и предоставляются налоговые льготы по местным налогам в пределах прав, предоставленных представительному органу муниципального образования законодательством Российской Федерации о налогах и сборах.

2. Муниципальные правовые акты представительного органа муниципального образования о внесении изменений в муниципальные правовые акты о местных налогах, муниципальные правовые акты представительного органа муниципального образования, регулирующие бюджетные правоотношения, приводящие к изменению доходов бюджетов бюджетной системы Российской Федерации, вступающие в силу в очередном финансовом году (очередном финансовом году и плановом периоде), должны быть приняты до дня внесения в представительный орган муниципального образования проекта решения о местном бюджете на очередной финансовый год (очередной финансовый год и плановый период) в сроки, установленные муниципальным правовым актом представительного органа муниципального образования.

3. Внесение изменений в муниципальные правовые акты представительных органов муниципальных образований о местных налогах, предполагающих их вступление в силу в течение текущего финансового года, допускается только в случае внесения соответствующих изменений в решение представительного органа муниципального образования о местном бюджете на текущий финансовый год (текущий финансовый год и плановый период)».

Органы власти муниципальных образований заинтересованы в собственных источниках доходов, они позволяют им шире проявлять хозяйственную инициативу, добиваться извлечения платежей в бюджет при недостаточном объеме собственных доходов, при увеличивающихся расходах.

Финансирование осуществления органами местного самоуправления новых полномочий влечет за собой увеличение расходных обязательств местных бюджетов. Поэтому необходимо обеспечить сбалансированность местных бюджетов за счет роста налогооблагаемой базы, увеличения числа местных налогов и повышения нормативов отчислений в местные бюджеты от федеральных налогов и сборов, а также налогов, предусмотренных специальными налоговыми режимами, установленными федеральным законодательством, в соответствии с возрастающим объемом расходных обязательств муниципальных образований.

«Из бюджетов муниципалитетов (по данным Конгресса муниципальных образований) в 2005 г. от 85% финансовых средств по городским округам и до 98% по сельским поселениям использовалось на финансирование пяти основных полномочий — по образованию, здравоохранению, управлению, культуре и жилищно-коммунальному хозяйству».

В этих условиях возрастает значение бюджетной обеспеченности как муниципальных образований, так и субъектов Федерации, из бюджетов которых часть налоговых доходов направляется в местные бюджеты.

По вышеназванным данным доля собственных доходов местных бюджетов возросла лишь в 40% муниципальных образований. В среднем по всем типам муниципальных образований 93% налоговых доходов составляют налоги, закрепленные за ними Бюджетным кодексом, и только 7% — за счет отчислений от налогов, закрепленных за субъектами Федерации (налоги на прибыль, на имущество организаций, акцизы). «Анализ финансового положения муниципалитетов 75% субъектов Федерации свидетельствует о том, что в там доходы местных бюджетов не соответствуют потребностям муниципалитетов на реализацию собственных полномочий».

Система финансовой помощи бюджетам других уровней, направленная на выравнивание бюджетной обеспеченности регионов (муниципалитетов), одновременно может способствовать и созданию стимулов для проведения на соответствующем уровне рациональной и ответственной налогово-бюджетной политики и повышению эффективности бюджетных расходов.

«Существующая ситуация известна: чем ниже темпы роста экономики региона и наполняемости бюджета (что не всегда объясняется объективными причинами, а зачастую — просто плохой работой администрации и финансовых органов), тем большую финансовую поддержку ему оказывает федеральный бюджет. Естественно, такое положение вызывало критику со стороны субъектов Федерации, наращивающих свой налоговый потенциал, а в результате получающих сокращение финансовой помощи, что, в свою очередь, сводит практически «на нет» все их усилия».

При расчете дотаций на выравнивание бюджетной обеспеченности регионов с динамично растущей экономикой за базу принимается не достигнутый ими высокий уровень, а среднероссийский показатель роста. Новый подход уже привел к серьезным изменениям в распределении трансфертов по субъектам Федерации: имеющие прирост ВРП (по нему считается налоговый потенциал) сохранили или даже увеличили объем трансферта из федерального бюджета.

После внесения изменений в БК РФ в 2007 г. «Остается единственная на настоящий момент форма межбюджетных трансфертов, которая может быть без всяких оговорок и исключений предоставлена через «иные межбюджетные трансферты местным бюджетам». Это — дотации. В настоящее время в среде практических работников обсуждается вопрос о необходимости увеличения до 20% предельного размера привязки общего объема межбюджетных трансфертов местным бюджетам из бюджета субъекта Федерации (за исключением субвенций) при расчете иных межбюджетных трансфертов. Указанное утверждение не бесспорно и требует дальнейшего научного осмысления, так как в практической деятельности вопросы, связанные с предоставлением иных межбюджетных трансфертов, имеют огромное значение при выстраивании взаимоотношений между органами государственной власти субъектов Федерации и органами местного самоуправления».

Среди зачисляемых в бюджеты муниципальных образований (МО) доходных источников наиболее объемным является налог на доходы физических лиц. Действующее налоговое законодательство предусматривает зачисление налога на доходы физических лиц по месту работы. В связи с этим местные бюджетные недополучают значительные финансовые ресурсы для развития своих территорий. При этом социальные, имущественные налоговые вычеты по налогу на доходы физических лиц производятся по месту проживания налогоплательщика, т.е. возврат сумм налога производится из бюджета, в который он не поступал.

Практика участия региональных властей в управлении бюджетными доходами на субрегиональном уровне осуществляется под пристальным вниманием федерального Центра и на первых этапах преобразований бюджетной сферы демонстрировала широкую свободу бюджетно-налоговых полномочий субъектов РФ. В дальнейшем в регулировании межбюджетных отношений на внутрирегиональном уровне обозначился переход к политике централизации полномочий. Современная трансформация бюджетно-налогового законодательства сохраняет установившуюся тенденцию. В связи с потерей значительной части налоговых источников основу взаимодействия региональных и местных властей составляет трансфертный механизм. Однако он предназначен не для укрепления финансовой независимости местного самоуправления, а используется для выравнивания уровня бюджетной обеспеченности, ограничивая стимулирующую активность местных органов власти. Вместе с тем региональные власти осуществляют попытки стабилизировать финансовое положение муниципалитетов, стремясь реализовать собственные инициативы, но их возможности ограничиваются рамками федерального законодательства.

Для дальнейшего развития взаимоотношений органов власти субъекта РФ и муниципальных образований в целях устойчивого развития территорий необходимо наделить руководство действенными рычагами управления, расширив их налоговые полномочия. Какой бы универсальной не была методика распределения средств региональных фондов, она не может усилить заинтересованность местных властей в повышении собираемости налогов и в развитии экономики муниципальных образований. Прежде всего, следует возродить механизм местного налогообложения. Наряду с этим, целесообразно увеличить размер налоговой ставки по налогу на прибыль, закрепленной за бюджетами субъектов РФ, с установлением на постоянной основе доли налога, предназначенной для поступления в муниципальный бюджет. Этот подход позволит восстановить утраченную связь между результатами деятельности градообразующих предприятий и доходами местного бюджета, а также усилить стимулирующий эффект в системе межбюджетных отношений.

ГЛАВА 3. Доходы бюджета г. Рыбинска за 2005 – 2007 гг.

3.1 Структура налоговых доходов

По Бюджетному кодексу РФ органы местного самоуправления самостоятельно осуществляют подготовку проекта местного бюджета, его утверждение, исполнение, утверждение отчета об исполнении бюджета и контроль за бюджетным процессом. Иными словами, формально все муниципальные образования должны иметь собственные бюджеты и вести эффективную работу по обеспечению бюджетного процесса. На практике ситуация обстоит много сложнее. Муниципалитеты, которые юридически имеют местный бюджет, фактически продолжают финансироваться на принципах сметного финансирования, при чем в это число вошли не только вновь образованные сельские поселения, но и городские поселения с развитой экономической базой.

Особенностью формирования доходной базы местных бюджетов является высокая значимость финансовой помощи в финансировании основной массы муниципальных образований. Проблемы доходов, полученных с самой территории муниципального образования, сводятся к тому, что налоговая база большинства налогов, закрепленных за муниципалитетами, нестабильна и имеет трудности в мобилизации. Незавершенность государственного нормативно-правового регулирования вопросов, связанных с формированием налогооблагаемой базы местных налогов, приводит к серьезным проблемам в доходной части местных бюджетов.

В таблице 2 представлена структура налоговых доходов городского округа город Рыбинск за 2005 – 2007гг.

Таблица 2. «Налоговые доходы г. Рыбинска»

| Наименование доходов | 2005 | 2006 | 2007 | |||

| Сумма, тыс.руб. | % к итогу | Сумма, тыс.руб. | % к итогу | Сумма, тыс.руб. | % к итогу | |

| налоговые доходы всего, в т.ч. | 611448 | 100 | 681327 | 100 | 1100799 | 100 |

| налоги на прибыль, доходы, из них | 418133 | 68,39 | 524167 | 76,93 | 826784 | 75,11 |

| НДФЛ | 418133 | 524167 | 826784 | |||

| налоги на товары (работы, услуги), реализуемые на территории РФ (акцизы) | 4183 | 0,68 | – | – | ||

| налоги на совокупный доход | 42101 | 6,88 | 54200 | 7,96 | 139053 | 12,63 |

| налоги на имущество, из них | 147031 | 24,05 | 102960 | 15,11 | 134962 | 12,26 |

| налог на имущество физических лиц | 9120 | 9840 | 23570 | |||

| земельный налог | 137911 | 93120 | 111092 | |||

Из этой таблицы видно, что большую часть налоговых доходов составляет налог на доходы физических лиц. С 2006 года из доходов в местный бюджет исключены налоги на товары (работы, услуги), реализуемые на территории РФ. Доходы от налогов на совокупный доход имеют тенденцию к повышению, а доходы от налогов на имущество – к снижению.

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |