| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Контрольная работа: Якісні методи оцінки фінансових ризиків

Контрольная работа: Якісні методи оцінки фінансових ризиків

МІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ

ЧЕРНІГІВСЬКИЙ ДЕРЖАВНИЙ ТЕХНОЛОГІЧНИЙ УНІВЕРСИТЕТ

Кафедра ФІНАНСІВ

КОНТРОЛЬНА РОБОТА

з дисципліни «УПРАВЛІННЯ ФІНАНСОВИМИ РИЗИКАМИ»

на тему: Якісні методи оцінки фінансових ризиків

ВИКОНАВ:

студент гр. ЗФК

ПЕРЕВІРИВ:

ст. викладач Шишкіна О. В.

Чернігів, ЧДТУ, 2009

Зміст

Вступ

1. Теоретична частина

1.1 Якісні методи оцінки фінансових ризиків – суть - приклади застосування

і механізму оцінки

1.2 Особливості, механізми та сценарії управління бюджетними ризиками в іноземній та національній практиці

2. Практична частина

ВисновкиПерелік посилань

Додатки

Вступ

Фінансова діяльність підприємства пов’язана з багатьма ризикам, степінь впливу яких на результати його діяльності значно підвищується з переходом до ринкової економіки. Ризики, що супроводжують цю діяльність, виділяють в окрему групу фінансових ризиків, що відіграють найбільш значиму роль в загальному “портфелі ризиків” підприємства. Збільшення степеня впливу фінансових ризиків на результати фінансової діяльності підприємства пов’язано з швидкою зміною економічної ситуації в країні і кон’юнктури фінансового ринку, розширенням сфери фінансових відносин, появою нових фінансових технологій і інструментів. Ризик-це ймовірність виникнення збитків або недоотримання доходів у порівнянні з прогнозованим варіантом. Ризик – категорія імовірнісна і його вимірюють як ймовірність певного рівня втрат. Ризик-рівень непевності настання будь-якого фінансового випадку.

Управління фінансовими ризиками підприємства являє собою процес передбачення і нейтралізації їх негативних фінансових наслідків, пов’язаних з їх ідентифікацією, оцінкою, профілактикою і страхуванням. Політика управління фінансовими ризиками являє собою частину загальної фінансової стратегії підприємства, яка полягає в розробці системи заходів по нейтралізації можливих фінансових наслідків ризиків пов’язаних із здійсненням різноманітних аспектів фінансової діяльності.

В даній контрольній роботі теоретично та практично розглянемо питання з управління фінансовими ризиками.

1. ТЕОРЕТИЧНА ЧАСТИНА

1.1 Якісні методи оцінки фінансових ризиків – суть - приклади застосування і механізму оцінки

Управління фінансовими ризиками підприємства являє собою систему принципів і методів розробки й реалізації ризикових фінансових рішень, що забезпечують всебічну оцінку різних видів фінансових ризиків і нейтралізацію їх можливих негативних фінансових наслідків. В умовах формування ринкових відносин проблема ефективного управління фінансовими ризиками підприємства здобуває все більшу актуальність. Це управління відіграє активну роль у загальній системі фінансового менеджменту, забезпечуючи надійне досягнення цілей фінансової діяльності підприємства. Особливу увагу приділяють розробці методів оцінки та управління фінансовими ризиками.

Як правило, ризик пов’язується з невпевненістю в можливому результаті.

Зростання ступеня впливу фінансових ризиків на результати фінансової діяльності підприємства пов’язано зі швидкою зміною економічної ситуації в країні і кон’юнктури фінансового ринку, розширенням сфери фінансових відносин, появою нових для нашої господарської практики фінансових технологій і інструментів та інших факторів.

На сучасному етапі до числа основних видів фінансових ризиків підприємства відносяться наступні: ризик зниження фінансової стійкості підприємства, ризик неплатоспроможності, інвестиційний, інфляційний, процентний, валютний, депозитний, кредитний, податковий, структурний, криміногенний, та багато інших ризиків.

Для оцінки фінансових ризиків використовують сукупність методів якісного і кількісного аналізу. Якісний аналіз передбачає ідентифікацію ризиків, виявлення джерел і причин їх виникнення, встановлення потенційних зон ризику, виявлення можливих вигод та негативних наслідків від реалізації ризикового рішення.

Кількісний аналіз полягає у визначенні конкретного розміру грошових збитків від окремих видів фінансових ризиків. Для цього можна використовувати економіко-статистичні методи, розрахунково-аналітичні, експертні, аналогові та багато інших.

Аналіз ризику проводиться у такій послідовності :

1. визначення внутрішніх та зовнішніх чинників, що збільшують чи зменшують ступінь певного виду ризику;

2. аналіз виявлених чинників;

3. встановлення допустимого ступеня ризику;

4. аналіз окремих операцій щодо обраного ступеня ризику;

5. розробка заходів щодо зниження степеня ризику.

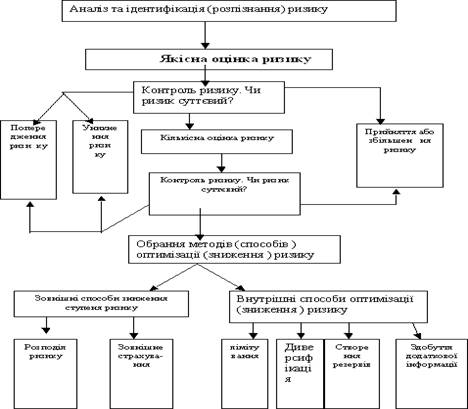

Узагальнену блок-схему процесу управління ризиком зображено на мал.1

Від якості оцінки ризику залежить ефективність управління цим ризиком.

Таким чином, якісний аналіз ризиків – швидкий і ефективний (з погляду вартості) метод встановлення пріоритетів для планування реакції на ризики, а також є основою для кількісного аналізу ризиків (якщо він виконується). Іншими словами якісна оцінка базується на використанні суб'єктивних критеріїв, які базуються на різноманітних припущеннях. Визначення рівня ризику в цьому разі носить описовий характер, наприклад: великий, середній, низький рівень ризику тощо.

1.2 Особливості, механізми та сценарії управління бюджетними ризиками в іноземній та національній практиці

Будь-яка фінансова діяльність пов’язана з ризиком, тому питання управління фінансовими ризиками набуває останніми роками дедалі більшої актуальності.

Під «ризиком» прийнято розуміти ймовірність (загрозу) втрати підприємцем частини своїх ресурсів, ймовірність недоодержання доходів, появи додаткових витрат у результаті проведення визначеної фінансової і виробничої стратегії. Сутність ризику складається в можливості відхилення отриманого результату від запланованого. Більш того, правомірно говорити про ризик упущеної можливої вигоди, тобто ризику непрямого (побічного) фінансового збитку (неотриманий прибуток) у результаті того, що який-небудь захід не було проведено чи була зупинена господарська діяльність. Якщо дивитися на проблему більш формально, то мова йде не тільки про ризик втрат, а й про ризик вигоди (одержання додаткового прибутку). Як відхилення від планованого результату він може мати й позитивну сторону. Отже, ризик як елемент господарського рішення може бути визначений у такий спосіб — це ситуативна характеристика діяльності будь-якого суб´єкта ринкових відносин, що відображає невизначеність її результату і можливі несприятливі (або сприятливі) наслідки у випадку неуспіху (або успіху).

В свою чергу можемо зазначити, що бюджетний ризик – це небезпека виникнення матеріально-фінансових втрат, збитків, ін. у процесі реалізації відносин за оперативними фінансовими планами.

Далі графічно зобразимо за допомогою яких механізмів ми зможемо впливати на ризик (рис. 1).

Рис. 1 Механізм впливу на ризик

Зниження ризику передбачає зменшення розмірів можливого збитку імовірності чи настання несприятливих подій.

Збереження ризику – найчастіше відмова від дій, спрямованих на компенсацію збитку, чи його компенсація з якихось спеціальних джерел.

Передача ризику – передача відповідальності за нього третім особам (часто за винагороду) при збереженні існуючого рівня ризику.

Далі розглянемо різні сценарії управління ризиками.

1. Уникнення ризику. Це означає відмову від реалізації заходу, зв’язаного з ризиком.. Разом з тим, як правило, уникнення ризику означає означає відмову від прибутку. Тому при необґрунтованій відмові від заходу, пов’язаного з ризиком, мають місце втрати від невикористаних можливостей.

2. Прийняття ризику – залишення всього ризику чи його частини на відповідальності підприємства. У цьому випадку приймаються рішення про покриття можливих утрат власними засобами.

3. Запобігання ризику означає просте відхилення від заходу, пов’язаного з ризиком. Однак запобігання ризику для особи, що приймає рішення, найчастіше означає відмову від прибутку.

4. Зниження ризику – це скорочення імовірності й обсягу втрат.

Для зниження ступеня ризику застосовуються різні прийоми. Найбільш розповсюдженими є:

- профілактика ризиків (уникнення ризиків; диверсифікація – процес розподілу капіталу між різними об’єктами вкладення, що безпосередньо не пов’язані між собою; лімітування – встановлення ліміту, тобто граничних сум затрат);

- самострахування, що заклечається в оперативному подоланні тимчасових утруднень фінансово-комерційної діяльності;

- страхування;

- хеджування;

- придбання додаткової інформації про вибір і результати.

Зарубіжна практика свідчить про те, що керівництво успішних і динамічно зростаючих компаній достатньо широко застосовує управління ризиками як в окремих функціональних сферах бізнесу компанії (функціональний ризик-менеджмент), - виробництво, фінанси, кадри і т.п., - так і в рамках всієї компанії в цілому (стратегічний, комплексний, інтегральний ризик-менеджмент).

Результати опитування 460 європейських компаній, проведеного в 2006 році Федерацією європейських асоціацій з ризик-менеджменту (FERMA) показують, що в 80% з них є документи, що описують процес управління ризиками компанії, а в 39% - управління ризиками стало частиною системи управління компанією. Переважна більшість опитаних компаній (80%) розробила політику в області управління ризиками, а між працівниками більш, ніж половини із загальної кількості респондентів (54%) обмінюються інформацією один з одним щодо управління ризиками в компанії. Таким чином управління ризиками для європейських компаній є важливою ключовою компетенцією, яка дозволяє їм істотно зміцнити їх конкурентні позиції.

Українські компанії знаходяться тільки на самому початку шляху упровадження управління ризиками в практику своєї діяльності.

2. ПРАКТИЧНА ЧАСТИНА

Аналіз фінансових ризиків будемо проводити на основі балансу підприємства ВАТ „Дружківський машинобудівний завод” та звіту про фінансові результати цього ж підприємства.

ВАТ «Дружківський машинобудівний завод» - найбільший у СНД виробник гірничошахтного обладнання та спеціалізується на випуску обладнання для вугільних шахт, механізованих кріплень, штовхальників, рудничних електровозів і вагонеток.

Основними напрямами дiяльностi ВАТ "Дружкiвський машинобудiвний завод" в даний час є: виробництво механiзованих крiплень i агрегатiв для роботи в рiзних гiрничогеологiчних умовах з потужнiстю пласта вiд 0,8 м до 2,5м для пологих, похилих i крутих пластiв, стругових установок, стругових комплексiв, скребкових конвеєрiв, зварки конструкцiй прохiдницьких комбайнiв, вагонеток шахтних, електровозiв, гировозiв, дизелевозiв, верхнякiв металевих, стоїк посадочних, устаткування механiзацiї поверхнi шахт i околоствольних дворiв, запасних частин гiрничо - шахтного устаткування i iншої продукцiї для задоволення потреб вугiльної промисловостi.

Пiдприємство здiйснює i iншi види дiяльностi: науково-технiчнi, конструкторськi розробки, виготовлення експериментальних зразкiв i замовлень; ремонт, вiдновлення i сервiсне обслуговування гiрничо-шахтного устаткування; iнженернi послуги, виконання робiт у сферi проектування i програмного забезпечення промислового i непромислового характеру для власних потреб i по стороннiх наказах розробка, виготовлення i реалiзацiя товарiв народного споживання; здiйснення учбової дiяльностi - пiдготовка квалiфiкованих працiвникiв, перепiдготовка i пiдвищення квалiфiкацiї.

Найбiльшу питому вагу в виробництвi механiзованих крiплень - 75% складають низьколегованi марки сталi металопрокату (09Г2С, 40Х, ЗОХГСА, 16ХГМФТР 10Г2ФБ, 13Г1СУ та iншi).

Механiзованi крiплення рамного типу М 87, М 88, МТ останнiм часом замiнюються 4-х стоєчним механiзованим крiпленням типу КД-80, КД 90Т i двохстоєчним КДД i ДМ (щитовi), якi за своїми технiко - економiчними показниками не поступаються закордоним аналогам (ресурс 3-6 рокiв, продуктивнiсть 1000 - 1500 тон вугiлля на добу).

Поряд з випуском нових, високовиробничих i конкурентноздатних механiзованих крiплень заводом виконується ремонт гiрничо-шахтного обладнання.

Обсяг виробництв в 2008 р. в дiючих цiнах складає (тис.грн.):

Вагонетки 20507,8 - 1541 шт.

Конвеєри 85038 - 18 шт.

Електровози 7228,8 - 21 шт.

Крепi 549457,3 - 19 шт.

У зв'язку з постiйним i ритмiчним попитом на гiрничо-шахтне обладнання або його запаснi частини i комплектуючi, в поставках обладнання пiдприємством вiдсутнiй вплив сезонних коливань попиту на основну номенклатуру заводу. На об'єми i термiни поставок роблять вплив дещо iншi макроекономiчнi чинники.

Основними споживачами механiзованих крiплень є пiдприємства вугiльної промисловостi Донецької, Луганської, Днiпропетровської, та Львiвської областей. Реалiзацiя механiзованих крiплень на експорт протягом перiоду перевiрки не вiдбувалась.

Iншими споживачами продукцiї є вугiльнi об'єднання (шахти) України: "Добропiллявугiлля", "Луганськвугiлля", "Ровенькиантрацит", "Селiдоввугiлля", "Донбасантрацит", "Макиїввугiлля", ш. "Комсомолець Донбасу".

Найбiльшими замовниками є:

- ТОВ "Металургпром"

- ЗАТ НВК "Гiрничi машини"

- Iллiчiвське пiдприємство Одеської ТПП

- ВАТ "Донецькгiрмаш"

Використовуються прямi канали збуту. Постачання на експорт здiйснювалися через основного дилера заводу.

Стратегiя в областi збуту полягає в розробцi перспективи планiв стосункiв з постiйними споживачами продукцiї; проведення маркетингових дослiджень ринку вугiльної галузi, аналiз продукцiї конкурентiв та iншi заходи, що створють ефективнi умови збуту.

Для економiчної оцiнки фiнансової стабiльностi був проведений аналiз активiв i пасивiв пiдприємства, результатiв фiнансово-господарської дiяльностi на пiдставi даних звiтностi у складi балансу станом на 31.12.2008р., Звiту про фiнансовi результати за 2008р. Аналiз передбачає розрахунок ряду показників, а саме: майнового стану; лiквiдностi; платоспроможностi (фiнансової стiйкостi).

Розрахунок показникiв майнового стану.

На пiдставi даних роздiлу 1 «Необоротнi активи» «Балансу» i даних бухгалтерського облiку були розрахованi показники майнового стану даного підприємства (таб. 1 Показники майнового стану підприємства).

Таблиця 1. Показники майнового стану підприємства

| № п/п | Назва | На початок звітного періоду, тис.грн | На кінець звітного періоду, тис.грн |

| 1 | Основнi засоби - залишкова вартiсть | 131719 | 132517 |

| 2 | Первiсна вартiсть | 236510 | 254254 |

| 3 | Знос | 104791 | 121737 |

Коефiцiєнт зносу основних засобiв на поч. звіт. періоду 0,44, на кінець звіт. періоду - 0,48. Тенденцiя до зменшення

Коефiцiєнт оновлення основних засобiв відповідно складає 0,05 та 0,07. Тенденцiя до підвищення.

Коефiцiєнт вибуття основних засобів: 0,003 та 0,009. Менш, нiж к-т оновлення.

Основнi засоби складають не суттєву статтю активiв Пiдприємства: на 01.01.2008р. - 17,3%, на 31.12.2008р. - 16,5% вiд валюти балансу. Отже, майновий стан пiдприємства не вiдповiдає нормативним значенням, крiм останнього показника.

Розрахунок показникiв ліквідності

Дані розрахунків занесемо до таблиці 2. Показники ліквідності підприємства.

Таблиця 2. Показники ліквідності підприємства

| № п/п | Назва | На початок звітного періоду, тис.грн | На кінець звітного періоду, тис.грн |

| 1 | Оборотнi активи | 578142 | 610133 |

| 2 | Запаси | 183739 | 220657 |

| 3 | Поточнi фiнансовi iнвестицiї | 47111 | 41293 |

| 4 | Грошовi кошти | 13402 | 10592 |

| 5 | Витрати майбутнiх перiодiв | 0 | 19 |

| 6 | Поточнi зобов'язання | 464456 | 439088 |

| 7 | Довгостроковi зобов'язання | 123422 | 190701 |

| 8 | Коефiцiєнт заг. Ліквідності (р.1+р.5)/(р.6+р.7) | 0,98 | 0,97 |

| 9 |

Коефiцiєнт поточної лiквiдностi (р.1 : р.6) |

1,24 >1,0 | 1,39 >1,0 |

| 10 |

Коефiцiєнт швидкої лiквiдностi (р.1-р.2)/р.6 |

0,85 | 0,88 |

| 11 | Коефiцiєнт абсолютної лiквiдностi | 0,13 >0 | 0,12 >0 |

| 12 | Чистий оборотний капiтал (1-6) | 113686 >0 | 171045 >0 |

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |