| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Проблемы налогового контроля и пути их решения

Таблица 3 – Фактические поступления по видам налогов и платежей

| Виды налогов и платежей | Фактически поступило | Темп роста,% | |

|

Январь-декабрь 2006 год |

Январь-декабрь 2007 год |

||

| В С Е Г О: | 5674,5 | 8349,9 | 147,1 |

| в том числе: | |||

| Налоговые доходы | 5658,9 | 8323,0 | 147,1 |

| Из них: | Х | Х | Х |

| Налог на прибыль организаций | 60,5 | 73,7 | 121,8 |

| Налог на доходы физических лиц | 3640,8 | 5364,6 | 147,3 |

| Налог на имущество организаций | 265,1 | 365,6 | 137,9 |

| Единый налог, взимаемый в связи с применением упрощенной системы налогообложения | 392,3 | 548,3 | 139,8 |

| Единый налог на вмененный доход | 591,7 | 689,9 | 116,6 |

Доля поступлений доходов, администрируемых налоговыми органами в местный бюджет в размере 15,5% от общего объема поступлений во все уровни бюджета на 2,9 процентных пункта выше аналогичного показателя 2006 года (12,6 процента).

2.2. Порядок проведения выездных налоговых проверок налога на добавленную стоимость

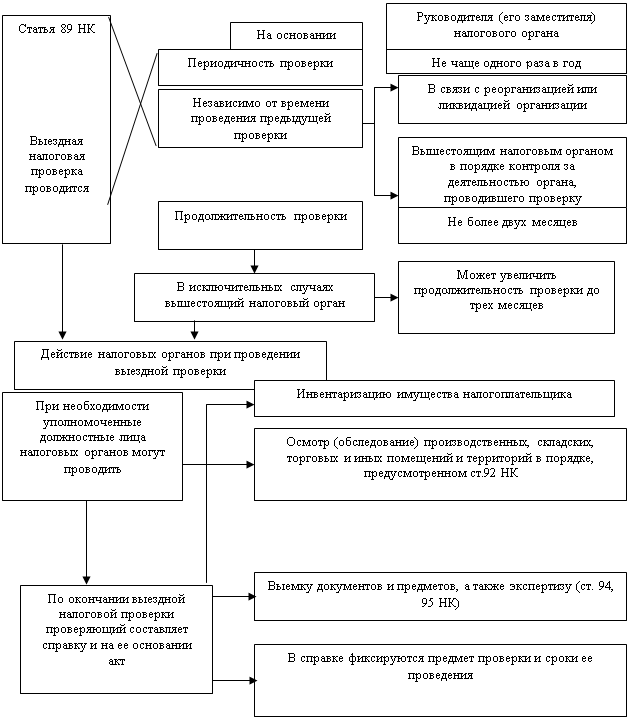

Налог на добавленную стоимость является сложным для исчисления при проведении выездной налоговой проверки. Требуется рассмотреть большое количество бухгалтерских документов, знание порядка определения налоговой базы в разных сферах деятельности, имеющих свою специфику, информация обо всех изменениях и дополнениях, внесенных в нормативные документы по уплате НДС за несколько лет. Общий порядок проведения выездной налоговой проверки приведен на рисунке 11.

Непосредственному проведению выездной налоговой проверки налогоплательщика должен предшествовать этап тщательной подготовки, на котором осуществляется сбор сведений о налогоплательщике.

Один из этапов подготовки выездной налоговой проверки - проведение анализа:

· бухгалтерской и налоговой отчетности;

Рисунок 11 – Организация выездной налоговой

проверки.

· информации, поступившей от налогоплательщика по требованиям в соответствии со ст.88 Налогового кодекса (договоры купли-продажи товара, счета-фактуры, книги покупок, книги продаж, банковские документы (выписки с расчетного счета, платежные поручения), пакет документов, подтверждающий обоснованность применения налоговой ставки 0% по НДС в соответствии со ст.165 Налогового кодекса, и другие имеющиеся документы и сведения).

В процессе подготовки к выездной налоговой проверке необходимо изучить учетную политику, принятую налогоплательщиком, поскольку в ней раскрыты такие аспекты, как организация раздельного учета, методика распределения расходов для целей налогообложения и т.д.

При проведении выездной налоговой проверки налогоплательщика следует определить реальность данных, указанных в декларации, на стадии:

· сверки данных, указанных в декларациях по НДС, сданными бухгалтерского учета по Главной книге;

· сверки последних с данными журналов-ордеров;

· проверки правильности и законности отражения операций в учетных регистрах по первичным документам.

Проверка первичных документов и записей в учетных регистрах проводится сплошным или выборочным методом. В первом случае проверяется часть первичных документов в каждом месяце отчетного периода. При обнаружении грубых нарушений налогового законодательства производится сплошная проверка.

С особой тщательностью в ходе проведения выездной налоговой проверки контролируется правильность формирования кредитовых оборотов по счету 68 "Расчеты по налогам и сборам", субсчет "НДС", поскольку именно по этим суммам налогоплательщики допускают значительное количество ошибок.

Установить полноту формирования налогооблагаемой базы возможно путем:

· просмотра данных аналитического бухгалтерского учета по движению товарно-материальных ценностей;

· ознакомления с содержанием отдельных договоров, в том числе договор дарения, безвозмездной передачи, актов выполненных строительно-монтажных работ и т.д.

Проверке необходимо подвергнуть все проведенные в проверяемом периоде сделки по реализации имущества, товаров (работ, услуг), а именно кредитовые обороты по счетам 90 "Продажи" и 91 "Прочие доходы и расходы".

По облагаемым оборотам следует проверить правильность расчета сумм, начисленных к уплате в бюджет с оборотов по реализации, особенно если расчеты по сделке осуществляются в условных единицах, иностранной валюте, векселях, по договорам мены и уступки прав требования или происходит передача продукции (имущества), работ, услуг безвозмездно.

Также необходимо проверить правильность и обоснованность оборотов, не включенных налогоплательщиком в налогооблагаемый оборот. В подтверждение у налогоплательщика должны быть документы, в том числе лицензии, подтверждающие право на освобождение (льготу), а также проводимые операции соответствовать перечню операций, освобожденных от налогообложения в соответствии с гл.21 Налогового кодекса.

Кроме того, необходимо проверить отражение сумм, которые отнесены на счета расчетов с дебиторами и кредиторами (по кредиту счетов 76 "Расчеты с разными дебиторами и кредиторами", 62 "Расчеты с покупателями и заказчиками". При проведении взаиморасчетов с поставщиками такие суммы могут оказаться и на счете 60 "Расчеты с поставщиками и подрядчиками"), и во внереализационных доходах (по кредиту счета 91 "Прочие доходы и расходы"), следует проверить, не отражены ли там суммы, получение которых связано с расчетами за товары, работы, услуги.

При проверке также целесообразно изучить, не являются ли поступления денег на счета в банке фактической выручкой. Для этого необходимо исследовать основания поступления каждой суммы.

Счет-фактура обязателен при реализации товаров (работ, услуг) как облагаемых НДС, так и освобожденных от него. Налогоплательщики должны иметь счета-фактуры в обоснование средств, поступивших в качестве авансовых платежей, а также подлежащих налогообложению сумм операционных и внереализационных доходов.

Суммы начисленного НДС

Д-т сч.90 "Продажи",

91 "Прочие доходы и расходы"

К-т сч.68 "Расчеты по налогам и сборам", субсчет НДС)

можно проверить следующим образом. Налоговую базу (оборот по кредиту счетов 90, 91) умножить на расчетную ставку налога (18/118 или 10/110). Если реализуются товары (работы, услуги), облагаемые по разным ставкам или необлагаемые, тогда величину соответствующих оборотов умножить на соответствующую расчетную ставку. Если сумма оборотов по счетам 90, 91 не соответствует общей сумме оборотов, то проанализировать каждую сделку и найти обороты и начисленный с них НДС, которые дают расхождение, и проверить правильность определения подлежащей в бюджет суммы НДС по ним.

Кроме того, необходимо проанализировать обороты по другим счетам.

Часто ошибки в занижении объекта налогообложения имеют место в случаях:

· передачи из одного структурного подразделения организации в другое ценностей непроизводственного назначения;

· при безвозмездных сделках по передаче товаров (работ, услуг) как по договорам дарения, так и в рамках иных подобных безвозмездных передач (пп.1 п.1 ст.146 Налогового кодекса);

· по СМР, выполненным хозяйственным способом при возведении объекта непроизводственной сферы (пп.3 п.1 ст.146 Налогового кодекса).

Кроме того, при проверке налоговой базы по НДС необходимо обратить внимание на следующее:

1. В налогооблагаемый оборот отчетного периода налогоплательщик обязан включить все суммы, поступившие в счет расчетов за предстоящие поставки товаров (работ, услуг) в соответствии со ст.162 Налогового кодекса. При этом не имеет значения, когда будут полностью исполнены обязательства продавца, вытекающие из договора с покупателем товаров (работ, услуг), и обязательства покупателя по оплате этих товаров (работ, услуг).

Суммы налога, исчисленные и уплаченные налогоплательщиком с сумм авансовых или иных платежей, полученных в счет предстоящих поставок товаров (работ, услуг) в соответствии с п.8 ст.171 и п.6 ст.172 НК РФ, подлежат вычетам, которые производятся после даты реализации соответствующих товаров (выполненных работ, оказанная услуг).

Не облагаются НДС авансы, полученные в счет предстоящих поставок товаров (работ, услуг):

· при реализации, выполнении работ, оказании услуг, предусмотренных п.1 и 5 ст.164 Налогового кодекса, товаров, длительность производственного цикла изготовления которых определяется Правительством Российской Федерации);

· реализации товаров (работ, услуг), местом реализации которых не является территория Российской Федерации;

· осуществлении операций, не подлежащих налогообложению (освобожденных от налогообложения).

При этом не важно, на каком счете числятся полученные суммы - на счете учета авансов (сч.62) или на счете расчетов с дебиторами и кредиторами (сч.76), или даже на счете 60 (с постоянными партнерами).

Особый порядок включения в налогооблагаемый оборот происходит при получении налогоплательщиком в качестве аванса векселя. При этом указанные в нем суммы до отгрузки товаров (работ, услуг) не включаются в налогооблагаемый оборот независимо оттого, выписан ли вексель непосредственно покупателем или это вексель третьего лица. Исключение составляет, если до момента отгрузки налогоплательщик погасил вексель у эмитента. Кроме того, передача векселя в счет погашения налогоплательщиком своих обязательств не приводит к появлению налоговой базы, но и не дает права на вычет НДС по приобретенным ценностям.

2. В состав налоговой базы также включаются суммы, получение которых связано с оплатой реализованных товаров (работ, услуг). Однако ценные бумаги (акции, облигации), а также право требования дебиторской задолженности, получение поставщиком в качестве авансовых платежей, не увеличивают налоговую базу того периода, в котором они приняты к учету.

Данное право требования к должнику включается в налоговую базу того периода, в котором от должника поступят денежные средства.

3. Средства, полученные за неисполнение или ненадлежащее исполнение договоров, предусматривающих переход права собственности на товары, операции по реализации которых под лежат обложению НДС, в частности суммы пеней, штрафов, неустоек, включаются в налоговую базу по НДС (пп.2 п.1 ст.162 Налогового кодекса). Исключение составляют поступившие средства за нарушения обязательств по поставке товаров (работ, услуг), освобожденных от НДС, а также местом реализации которых в соответствии со ст.147, 148 Налогового кодекса не является территория Российской Федерации.

Что касается сумм, полученных покупателем за ненадлежащее исполнение поставщиков своих обязательств, то они не включаются в налоговый оборот, поскольку не связаны с расчетами по оплате реализованных товаров.

4. Если налогоплательщик отдает продукцию (имущество, товары, работы, услуги) безвозмездно, то налоговой базой для исчисления НДС (в соответствии с п.2 ст.154 Налогового кодекса) является рыночная цена (ст.40 Налогового кодекса). При этом НДС, уплаченный поставщикам, подлежит вычету в соответствии с. пп.1 п.2 ст.171 Налогового кодекса.

5. В соответствии с п.2 ст.146 Налогового кодекса объектом НДС признается передача на территории Российской Федерации товаров, выполненных работ и оказанных для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций.

По таким операциям налоговая база определяется как стоимость соответствующих товаров (работ, услуг) согласно п.1 ст.159 Налогового кодекса. Стоимость рассчитывается исходя из цен реализации идентичных (однородных) товаров (работ, услуг), действовавших в предыдущем налоговом периоде, а при отсутствии - исходя из расчетных цен с учетом акцизов и без включения в них НДС.

Суммы НДС, уплаченные поставщиком поданным операциям (затраты по которым не принимаются к вычету при исчислении налога на прибыль), не подлежат зачету (возмещению) согласно пп.1 п.2 ст.171 Налогового кодекса.

6. При определении лиц, на которых возлагаются обязанности по уплате НДС по договорам аренды государственного имущества, необходимо иметь в виду следующее. Согласно п.3 ст.161 и п.4 ст.173 Налогового кодекса суммы арендной платы, указанные в договоре с органами государственной власти и управления или органами местного самоуправления, должны включать суммы НДС.

При перечислении арендодателю арендной платы арендатор, являющийся налоговым агентом, из общей суммы арендной платы с учетом НДС должен исчислить по налоговой ставке 18/118, удержать и уплатить в бюджет суммы НДС.

Этот порядок применяется, если Росимущество или его территориальные органы принимают решение о передаче в аренду объекта недвижимости имущества и подписывают договор в качестве арендодателя этого имущества.

В случае если по договору в качестве арендодателя выступает лицо, не являющее органом государственной власти и управления (например, унитарное предприятие), а Росимущество или его территориальные органы только принимают решение о пере даче, тогда обязанность по уплате НДС возлагается на арендодателя имущества, указанного в договоре аренды.

7. При определении налоговой базы у комиссионера и комитента необходимо иметь в виду следующее. Если в договоре предусмотрено, что дополнительная выгода от реализации товаров (работ, услуг) является доходом комиссионера, указанные средства подлежат у комиссионера включению в налогооблагаемый доход. При этом, поскольку все полученное по сделке изначально принадлежит комитенту, вся дополнительная выгода, полученная по договору, у комитента должна также зачисляться в состав облагаемой НДС выручки.

Также необходимо помнить, что плательщиком НДС в случае не перечисления в отчетном периоде комиссионером полученных от покупателя денежных средств комитенту все равно является комитент (пп.1 п.2 ст.167 Налогового кодекса).

8. День истечения срока исковой давности и день списания дебиторской задолженности признаются датой оплаты товаров (работ, услуг) согласно п.5 ст.167 Налогового кодекса, и это приводит к необходимости включать такие суммы в налоговую базу.

Следовательно, указанная норма должна применяться лишь в том случае, если:

· списана задолженность по оплате товаров (работ, услуг), реализация которых признается объектом налогообложения;

· налогоплательщик в целях налогообложения определяет момент возникновения налоговых обязательств.

9. К уплате в бюджет подлежит сумма налога, не уплаченного на таможне по объектам, перечисленным в п.1 ст.150 Налогового кодекса, в случае использования этого объекта не по назначению (п.2 ст.150 Налогового кодекса).

10. Деятельность застройщика по выполнению возложенных на него функций, в том числе технического надзора, следует рассматривать как возмездное оказание услуг, стоимость которых подлежит обложению НДС.

При этом суммы НДС по товарам (работам, услугам), приобретенным для осуществления деятельности застройщика, принимаются к вычету в общеустановленном порядке.

11. При определении налоговой базы по сделкам, связанным с инвестированием строительства жилого дома и передачей квартир инвесторам (физическим лицам), как результата этих сделок необходимо обратить внимание на тот факт, что налогоплательщики выручку от реализации строительно-монтажных работ относят к внереализационным доходам, чем занижают налоговую базу по налогу на добавленную стоимость. Хотя в п.1 ст.146 Налогового кодекса установлено, что объектом обложения налогом на добавленную стоимость признается реализация товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации.

В п.3 и 4 ст.38 Налогового кодекса установлено, что под товаром понимается любое имущество, реализуемое либо предназначенное для реализации, а под работой - деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц.

В соответствии с п.1 ст.39 Налогового кодекса Российской Федерации под реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем понимается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных Налоговым кодексом, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу - на безвозмездной основе.

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |