| |

МЕНЮ

- Главная

- Языкознание филология

- Финансовые науки

- Управленческие науки

- Товароведение

- Технология

- Теплотехника

- Теория организации

- Теория государства и права

- Таможенная система

- Схемотехника

- Строительство

- Страхование

- Статистика

- Религия и мифология

- Психология и педагогика

- Промышленность производство

- Медицинские науки

- Медицина

- Краеведение и этнография

- Компьютерные науки

- История

- Искусство и культура

- Информатика

- Инвестиции

- Издательское дело и полиграфия

- Зоология

- Журналистика

- Естествознание

- Деньги и кредит

- Делопроизводство

- Гражданское право и процесс

- Государство и право

- Геополитика

- Геология

- Геодезия

- География

- Военная кафедра

- Ветеринария

- Валютные отношения

- Бухгалтерский учет и аудит

- Ботаника и сельское хоз-во

- Биржевое дело

- Биология и химия

- Биология

- Безопасность жизнедеятельности

- Банковское дело

- Астрономия

- Астрология

- Архитектура

- Арбитражный процесс

- Административное право

- Авиация и космонавтика

- Карта сайта

Дипломная работа: Налогообложение субъектов малого предпринимательства: проблемы и пути их решения

Анализ платежеспособности (ликвидности) предприятия. Одним из важнейших критериев оценки финансового положения предприятия является его платёжеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платёжных обязательства.

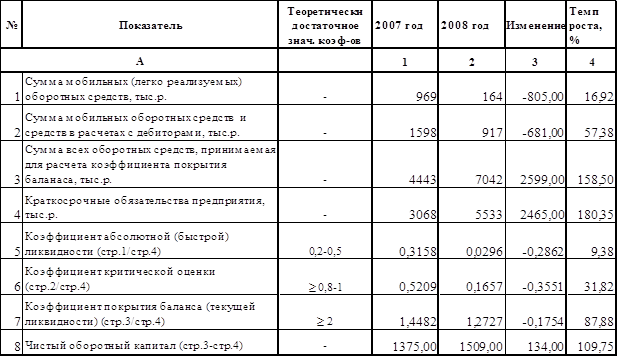

Для проведения анализа платёжеспособности предприятия используем ряд относительных показателей, которые рассчитаны в таблице 8.

Таблица 8

Анализ платёжеспособности (ликвидности)

Коэффициент покрытия баланса даёт общую оценку платежеспособности предприятия, поскольку показывает общие платёжные возможности организации, т.е. какая часть текущих обязательств организации может быть погашена за счёт мобилизации всех оборотных активов при выполнении следующих условий: своевременные расчёты с дебиторами, благоприятная реализация готовой продукции, продажа в случае необходимости прочих материальных оборотных средств. Значение данного показателя в 2007 году составило 1,45, это означает, что на каждый рубль текущих обязательств приходилось в среднем 1,45 рубля текущих активов. В 2008 году коэффициент текущей ликвидности стал равен 1,27, т.е. на каждый рубль текущих обязательств предприятия приходилось 1,27 рубля текущих активов. Степень возможностей покрытия текущих обязательств организации текущими активами к концу анализируемого периода понизилась на 12,12%, на каждый рубль текущих обязательств приходилось, по сравнению с началом периода, меньше текущих активов на 18 копеек. Таким образом, расчетное значение коэффициента покрытия баланса не удовлетворяет требуемому нормативному значению, а это позволяет определить предприятие, как в целом неплатёжеспособное.

Коэффициент критической ликвидности является промежуточным коэффициентом покрытия и характеризует прогнозируемые платёжные возможности организации при осуществлении своевременного осуществления расчётов с дебиторами, определяет ожидаемую платёжеспособность организации в период, равный средней продолжительности одного оборота дебиторской задолженности. Он наиболее полно отражает текущую финансовую устойчивость организации, а также представляет интерес для банков, кредитующих организацию и используется при оценке кредитоспособности клиента банка с целью определения риска не возврата кредита. Значение данного коэффициента на начало периода составило 0,52, а на конец периода 0,17. Это означает, что организация в 2007 году могла покрывать свои текущие обязательства за счёт наиболее ликвидных активов (денежных средств, краткосрочных финансовых вложений, краткосрочной дебиторской задолженности) на 52,09%, а в 2008 году - на 16,57%. Степень возможностей покрытия текущих обязательств организации за счёт наиболее ликвидных активов к концу года понизилась на 68,18%, на каждый рубль текущих обязательств приходилось, по сравнению с 2007 годом, меньше наиболее ликвидных активов на 36 копеек. Расчётное значение также меньше допустимого значения к концу 2008 года, что отрицательно влияет на уровень платёжеспособности и кредитоспособности организации и указывает на нерациональное управление дебиторской задолженностью.

Наиболее жёстким критерием платёжеспособности является коэффициент абсолютной ликвидности, значение которого характеризует мгновенную ликвидность (платёжеспособность) организации на момент составления баланса и показывает, какая часть краткосрочных обязательств может быть погашена в ближайшее время за счёт денежных средств и краткосрочных финансовых вложений. Значение этого показателя представляет интерес для поставщиков сырья и материалов, комплектующих. На начало анализируемого периода коэффициент абсолютной ликвидности составил 0,3158, к концу 2008 года он снизился до 0,0296. Таким образом, организация на момент составления баланса в 2007 году могла покрывать свои текущие обязательства за счёт денежных средств и краткосрочных финансовых вложений на 31,58%, а в 2008 году всего на 2,96%. Степень возможностей покрытия текущих обязательств организации за счёт денежных средств и краткосрочных финансовых вложений к 2008 году снизилась на 90,62%, на каждый рубль текущих обязательств приходилось, по сравнению с началом отчётного периода, меньше на 28 коп. абсолютно и наиболее ликвидных активов. Расчётное значение коэффициента абсолютной ликвидности как в 2007 году, так и в 2008 году находится ниже нормативного, а его отрицательная динамика указывает на снижение платёжеспособности предприятия.

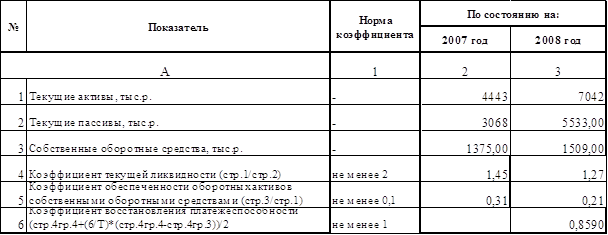

Далее дадим оценку удовлетворительности структуры баланса по системе показателей, принятой для выявления платёжеспособности предприятий (таблица 9).

Коэффициент текущей ликвидности предприятия на начало анализируемого периода составил 1,45, а в 2008 году он составил 1,27, что меньше допустимого уровня. Необходимо отметить, что значение коэффициента текущей ликвидности близко к нормативу.

Превышает норму коэффициент обеспеченности оборотных активов собственными оборотными средствами, который составил 0,31 в 2007 году, а к концу 2008 года понизился до 0,21

Таблица 9

Анализ удовлетворительности структуры баланса

Положительное значение этого коэффициента (выше нормы) говорит об избытке обеспечения собственными оборотными средствами, т.е. собственные оборотные средства могут покрыть часть оборотных активов, однако надо заметить, что в 2007 году замечена тенденция понижения количества оборотных средств (на 0,1), хотя при этом значение показателя все еще остается выше норматива.

Основываясь на этих двух коэффициентах, можно сделать вывод, что структура баланса предприятия средне удовлетворительна, но тем не менее предприятие классифицируется как неплатёжеспособное.

Поскольку предприятие относится к числу неплатёжеспособных, то рассчитывается коэффициент восстановления платёжеспособности. Значение этого коэффициента составило 0,86, что меньше 1. Следовательно, в ближайшие 6 месяцев организация не сможет восстановить свою платёжеспособность.

Анализ деловой активности и эффективности. Для оценки деловой активности и эффективности деятельности предприятия необходимо проанализировать оборачиваемость оборотных активов и кредиторской задолженности организации, эффективности использования финансовых ресурсов, а также рассчитать рентабельность собственного капитала, реализованной продукции и производственных фондов.

Но для начала дадим оценку деловой активности предприятия на основе сопоставления темпов роста общей прибыли до налогообложения, выручки от реализации, основного капитала. Сопоставим фактические темпы с оптимальным соотношением:

![]() ≥

≥![]() ≥

≥![]() >100%,

>100%,

где ![]() - темп

роста прибыли;

- темп

роста прибыли;

![]() - темп роста реализации;

- темп роста реализации;

1ок - темп роста основного капитала.

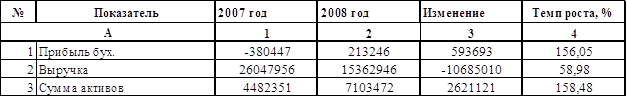

Исходные данные представим в виде таблицы.

Таблица 10

Исходные данные для расчета деловой активности

Из данной таблицы видно, что ![]() (56,05%) <

(56,05%) <![]() (58,98%) >1ок (58,48%)>100% -

это не соответствует золотому правилу экономики. Темп рост прибыли в отчетном

периоде повысился и опережает темп роста основного капитала, но уступает темпам

роста объема продаж. Таким образом, можно заключить, что издержки производства

и обращения понизились, однако, ресурсы предприятия использовались

неэффективно. Причинами этому могли послужить крупные инвестиции, реорганизация

структуры управления, обновление и реконструкция основных средств.

(58,98%) >1ок (58,48%)>100% -

это не соответствует золотому правилу экономики. Темп рост прибыли в отчетном

периоде повысился и опережает темп роста основного капитала, но уступает темпам

роста объема продаж. Таким образом, можно заключить, что издержки производства

и обращения понизились, однако, ресурсы предприятия использовались

неэффективно. Причинами этому могли послужить крупные инвестиции, реорганизация

структуры управления, обновление и реконструкция основных средств.

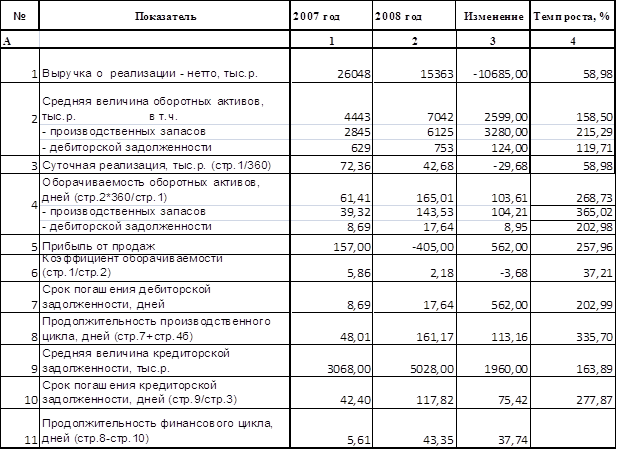

Теперь определим оборачиваемость оборотных активов предприятия, в том числе его запасов и дебиторской задолженности, с целью определения их относительной экономии и влияние па величину получаемой прибыли (таблица 11).

Таблица 11

Анализ оборачиваемости оборотных активов и кредиторской задолженности

В 2008 году по сравнению с 2007 годом оборачиваемость оборотных активов ускорилась почти на 11 дней (28,03) и составила 27,86 дня. В связи с чем снизилась потребность в дополнительном вовлечении оборотных активов в хозяйственный оборот на 152934,06 тыс.р.

К тому же ускорение оборачиваемости оборотных активов положительно повлияло на прибыль организации, которая за счет данного фактора повысилась на 32152 тыс.р. По сравнению с 2007 годом в 2008 ускорилась оборачиваемость производственных запасов предприятия почти на один день и в отчетном периоде составила 1,01 дня, что соответственно привело к снижению его потребности в оборотных активах на 7582,88. Такая же ситуация наблюдается и по дебиторской задолженности, оборачиваемость которой ускорилась с 26,54 дней в начале анализируемого периода до 25,62 дней в конце периода, т.е. на 0,93 дня, что привело к снижению потребности предприятия в оборотных активах па 13063,27 тыс.р.

Необходимо также отметить, что увеличилась продолжительность производственного цикла в 2008 году по сравнению с 2007 на 113,16 дней, в том числе за счет замедления оборачиваемости производственных запасов и уменьшения срока погашения дебиторской задолженности, и составила в отчетном периоде 161,16 дней, что свидетельствует о увеличении времени, в течение которого финансовые ресурсы находятся в производственных запасах и дебиторской задолженности, данный факт оценивается отрицательно.

Показатель продолжительности финансового цикла в 2007 году имел положительное значение, что объясняется длительным сроком погашения кредиторской задолженности, в 2008 году ситуация продолжила изменяться в благоприятную для предприятия сторону. Таким образом, время, в течение которого финансовые ресурсы отвлечены из оборота, существенно сократилось.

Анализ финансового планирования. Планирование по процесс определения целей развития организации и способов их достижения. С планирования начинается процесс управления, поскольку оно позволяет: формулировать цели развития и определять направление движения; установить риски в функционировании компании и предусмотреть пути их снижения.

Финансовое планирование присутствует на уровне разработки политики, стратегии и тактики.

Финансовая политика завершает разработку общей политики и представляет собой совокупность норм и условий управления денежным капиталом и потоками денежных средств, устанавливаемых собственниками бизнеса для достижения конкурентоспособности и инвестиционной привлекательности предприятия.

При разработке стратегии развития бизнеса одной из функциональных стратегий также является финансовая. Она состоит в том, что на каждом этапе разработки стратегии вводятся основные финансовые показатели, позволяющее провести анализ исходной ситуации, поставить цели развития бизнеса в стоимостном выражении и получить сумму инвестиций для достижения принятых целей.

Бизнес-планирование па предприятии. Бизнес-план - подробный, тщательно структурированный документ, описывающий:

- цель деятельности компании;

- пути и этапы ее достижения;

- перспективы компании в системе количественных и качественных показателей развития;

- состояние компании после достижения поставленных целей.

Бизнес-план необходим для:

1. получения программы будущей деятельности с постановкой цели (в цифрах), учитывая стратегические установки по конкретному разделу;

2. обеспечения «связанности» деятельности подразделений, сфер;

Разделы бизнес - плана ООО«АвтоПромСтрой»:

1) Производство;

2) Управление персоналом;

3) Инвестиции;

4) Управление капиталом;

5) Управление финансами. Формирование, распределение и использование прибыли;

6) Бюджет платежей.

Контроль за исполнением бизнес-плана и его корректировки в случае необходимости осуществляется через систему ежеквартальной отчетности.

Для разработки бизнес-плана создается комитет по бизнес планированию в составе руководителей основных функциональных подразделений предприятия. который координирует деятельность рабочих групп но всем разделам документа. В состав рабочих групп входят специалисты из разных структурных подразделений, что обеспечивает их взаимодействие, позволяет согласовать планы своих сфер, отделов, видеть свои резервы, понимать перспективы исходя из возможностей.

Расчет основных финансовых показателей - индикаторов финансового состояния (рентабельности, ликвидности, соотношение собственных и заемных средств и др.) в рамках бизнес-плана и выявление причин отклонений фактических данных позволяет оценить ситуацию и перспективу.

Также для оперативного отслеживания показателей бизнес-плана на предприятии разработано положение по мониторингу бизнес планирования, которое позволяет регламентировать процесс взаимодействия участников бизнес планирования, мониторинга и контроля над исполнением бизнес-плана. Отслеживание контрольных показателей осуществляется в ежемесячном режиме.

Результаты внедрения регламента:

1) сокращение времени принятия управленческих решений;

2) координация работы подразделений, участвующих в исполнении бизнес-плана;

3) повышение интегрированности планов, подготовленных подразделениями, в общий бизнес-план с целью усиления их взаимосвязи и соблюдения графиков работ;

4) контроль над расходной частью бизнес-плана;

5) распространение ответственности за прибыль на всех участников процесса бизнес планирования с целью их заинтересованности в эффективной работе компании;

6) регламентация процесса контроля над исполнением бизнес-плана.

Проведенный финансовый анализ ООО «АвтоПромСтрой» свидетельствует о слабой финансовой устойчивости организации. Оценка финансовой устойчивости коэффициентным методом свидетельствует о том, что некоторые коэффициенты отстают от нормативных значений. В целом предприятие имеет положительную динамику роста значений некоторых показателей, т.к. остальные коэффициенты находятся в пределах нормы и за рассматриваемый период имеют в основном тенденцию улучшения. Проведя анализ ликвидности (платежеспособности), можно сделать вывод, что структура баланса предприятия средне удовлетворительна, но, тем не менее, предприятие классифицируется как неплатёжеспособное.

Несмотря на слабую финансовую устойчивость, ООО «АвтоПромСтрой» на сегодняшний день, с моей точки зрения, можно отнести к относительно стабильным предприятиям города. Высокий уровень заработной платы, отсутствие текучести кадров, высокий покупательный спрос.

Предприятие успешно конкурирует с другими аналогичными организациями. Основная задача предприятия - удовлетворение запросов потребителей, что подразумевает производство исключительно качественной работы, удержание стабильной цены.

ООО «АвтоПромСтрой» постоянно ищет резервы роста производительности труда, под которыми подразумеваются не используемые еще реальные возможности экономии трудовых ресурсов. Внутрипроизводственные резервы обусловлены совершенствованием и наиболее эффективным использованием оборудования и рабочей силы, экономией сырья, материалов, капитала и других видов ресурсов.

Рациональная организация оплаты труда на предприятии позволяет стимулировать результаты труда и деятельность его работников, обеспечивать конкурентоспособность на рынке труда и готовой продукции, необходимую рентабельность и прибыльность продукции. Цель рациональной организации оплаты труда - обеспечение соответствия между его величиной и трудовым вкладом работника в общие, результаты хозяйственной деятельности предприятия, т. е. установление соответствия между мерой труда и мерой потребления.

Таким образом, в настоящее время наблюдается тенденция повышения эффективности деятельности предприятия.

2.3 Анализ структуры налоговых обязательств и налоговой нагрузки предприятия в динамике с 2007 по 2008 год

Налоговая нагрузка – это одно из понятий, применяемых для оценки влияния налоговых платежей на финансовое состояние предприятия. Величина налоговой нагрузки зависит от множества факторов – от вида деятельности и формы ее осуществления, налогового режима, организационно-правовой формы предприятия и особенностей налогового и бухгалтерского учета, закрепленных в учетной политике. Методика расчета позволяет каждому предприятию рассчитать свою налоговую нагрузку, провести анализ ее состояния за ряд лет, а затем сделать прогноз возможных вариантов изменения налоговой нагрузки, добиваясь ее оптимального значения.

Методика расчета налоговой нагрузки должна дать предприятию возможность сравнения вариантов и изменения величины налоговой нагрузки через выбор совокупности данных факторов, добиваясь ее оптимального значения. Имея вариант налогового поля, основанный на анализе данных прошлых лет действующего предприятия или на прогнозных данных для вновь создаваемого предприятия, последовательно изменяя значения отдельных факторов в рамках законодательно допустимого предела, можно сравнивать результаты хозяйственной деятельности при разных вариантах налогообложения.

Для действующего предприятия анализ данных о налоговой нагрузке за прошедшие годы служит основой для принятия обоснованных управленческих решений в будущем. Наличие налогового поля предприятия позволяет спрогнозировать налоговую нагрузку на финансовый результат и денежные потоки при изменении условий хозяйственной деятельности. Для вновь создаваемого предприятия расчет налоговой нагрузки планируемой хозяйственной деятельности позволяет оценить ее перспективность.

Методика расчета налоговой нагрузки предусматривает определение общей величины налоговых обязательств, возникших в процессе ведения деятельности за календарный год, и представляет собой совокупность сумм, начисленных за год каждого из обязательных платежей в составе налогового поля, которые должно уплачивать предприятие в бюджетную систему.

Для анализа структуры и динамики налоговых платежей предприятия необходимо определить на каком режиме налогообложения находится предприятие и, исходя из этого и особенностей его деятельности, определить, какие налоги уплачивает предприятие. Данный анализ будет использован при дальнейшем расчете налоговой нагрузки предприятия.

Предприятие находиться на общем режиме налогообложения и в соответствии с этим исчисляет и уплачивает следующие налоги:

- налог на прибыль организаций;

- налог на добавленную стоимость;

- единый социальный налог;

- налог на имущество организаций;

- транспортный налог;

- налог на доходы физических лиц.

Структуру и динамику налоговых платежей можно представить в таблице 12

Таблица 12.

Структура и динамика налогов, уплачиваемых предприятием, руб.

| Вид платежа | Сумма платежа, руб. | Изменение, % | |

| 2007 | 2008 | ||

| 1. Единый социальный налог | 1033810 | 1324082 | 28,08 |

| 2.Налог на имущество организаций | 781 | 1316 | 68,5 |

| 3. Налог на доходы физических лиц | 500807 | 663031 | 32,39 |

| 4. Налог на добавленную стоимость | 329591 | 388799 | 17,96 |

| 5. Налог на прибыль организаций | 0 | 51228 | 100 |

| Итого | 1864989 | 2428456 | 30,21 |

На основании данных, приведенных в таблице 2.1, можно сделать вывод, что налоговые платежи в бюджет в 2008 году увеличились на 30,21%. Это произошло за счет увеличения объемов предоставляемых услуг. В 2008 году предприятие расширило зону обслуживания.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |